造車,是一個很好的故事。

新能源,是一個很好的概念。

電動車,是一個很有概念的故事。

電動車造車企業上市,是一個最動聽的、有概念的資本故事。

從飛上天際的特斯拉市值,到為了夢想留在他鄉的賈躍亭,都用行動驗證了這個結論。

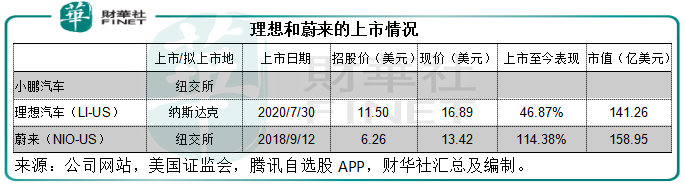

繼蔚來(NIO-US)和剛剛在7月底完成上市的理想汽車(LI-US),小鵬也計劃赴美上市。先不說特斯拉那可望不可即的背影,單是看同鄉理想汽車和蔚來的市值,已可見資本市場對於這一概念的認受性。

即使面對美方機構對於中概股的不友善態度,但理想汽車和蔚來的估值都不錯。理想汽車上市不到十個交易日,股價已累計上漲了46.87%,而蔚來上市以來一年多,股價也大漲一倍以上,需知道這兩家企業還未開始實現收支平衡。

如果從創建時間來看,小鵬汽車與理想汽車和蔚來也算是同期生:小鵬汽車於2014年在廣州正式成立,2015年開始營運。理想汽車亦最早於2015年4月開始運營,而蔚來則於2014年11月成立。

不過,如果以已推車型量產作為它們的出世里程碑,那麽小鵬算是二年級生。

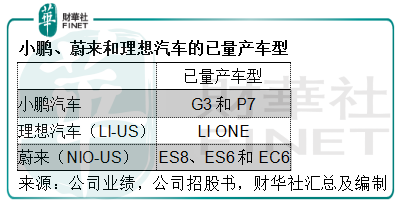

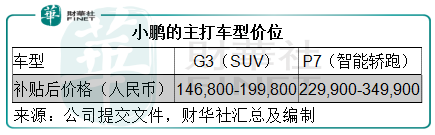

小鵬目前已推車型有兩款,2018年11月開始量產的G3 SUV,另一款為2020年5月起開始生產和交付的P7智能轎跑。

相比較而言,蔚來於2016年推當時最快的全電動車EP9,2017年12月開始第一批量產電動汽車ES8;2018年12月推第二款量產車ES6,2019年6月起交付;2019年12月推第三款量產車EC6,2020年9月起交付;而理想汽車2019年11月才開始Li ONE的量產。

所以,小鵬同學的晉級速度在三者中排第二。

三家幾乎同期建立的公司,儘管量產車型推出的時間不儘相同,但是它們的發展軌迹大致類似——在創立之後吸引了大資本的投資,大力進行研發投入,同時通過自行生產或委託生產或合作生產,接納訂單,然後量產交付。

從2018年至2020年至今,三家公司的收入都尚未覆蓋其龐大的銷售成本(理想汽車於2020年第1季錄得正毛利),因為這其中包含了非常高的折舊攤銷、原料成本、人工成本等等,其次還有同樣十分龐大的研發開支和營銷開支。

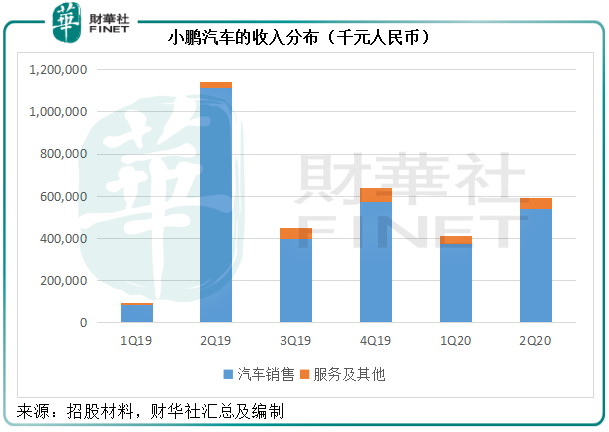

2018年11月才開始量產的小鵬,於2018年錄得的收入並不多,只有970.6萬元(單位人民幣,下同),不過隨著2019年量產規模加大,全年收入同比大增238倍,至23.21億元。

但是2020年上半年受疫情影響,小鵬的半年收入同比下降18.57%,至10.03億元。這期間汽車銷售成本佔汽車銷售收入的比重高達105.46%,研發開支佔汽車銷售收入的比重達到了69.05%,銷售開支佔總收入的比重達到79.67%,這也是其總收入達到10.03億元,淨虧損卻高達7.96億元的原因,單單合計經營開支已達14.66億元,比收入還高出46.15%。

由此可見,造車是燒錢的玩意兒。但偏偏資本就愛這個故事,所以不論蔚來、理想還是小鵬,都是資本磁鐵,在上市之前已經吸引了大筆的風投。

根據小鵬的官網,小鵬已完成了多輪融資:

2017年6月,小鵬完成了A輪22億融資。

2018年1月,完成22億B輪融資,阿里巴巴和IDG聯合領投。

2018年8月,獲春華資本、晨興資本以及何小鵬本人總額40億元B+輪融資。

2019年11月,獲4億美元C輪融資,引入新晉戰投小米集團,進一步開拓IoT和智能車領域。

2020年8月,完成了C+輪融資,向27名投資者合共發行了2.076億股C輪優先股,籌資9億美元,相當於62.72億元人民幣。

其中,何小鵬持有3.92億股,相當於31.6%權益,另外兩名共同創建人夏珩和何濤合共持有6.5%權益。

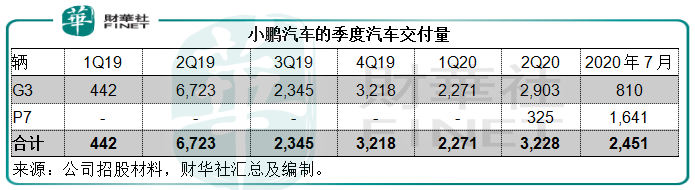

前文我們提到,小鵬汽車於2018年11月開始量產G3,2020年5月起生產和交付P7,見下表,交付情況還是不錯的。儘管2020年上半年受到疫情影響,但在國内經濟逐步恢復之後,今年7月的交付量十分喜人,尤其新車型P7,一個月交付量就達到了1641輛,G3和P7的單月合計交付量已超過了今年第一季的總交付量,在新車型P7的帶動下,加上疫情後經濟恢復,下半年的銷售表現頗值得期待。

另外值得注意的是,小鵬汽車通過與擁有三十年汽車生產經驗的製造商海馬(Haima),訂立生產合作協議在河南鄭州廠房生產G3車型,根據協議,小鵬汽車根據汽車訂單數量按月支付製造和技術服務費予海馬,無最低產量要求。

最近,小鵬汽車在廣東肇慶興建了屬於自己的廠房(佔地逾60萬平方米,總建築面積逾22.7萬平方米),並於2020年5月起在該廠房生產P7車型,該廠房還將用來生產未來的車型,小鵬汽車計劃借鑒海馬工廠的製造流程及經驗迅速升級肇慶工廠。

海馬廠房和肇慶廠房的年產能分别為15萬輛和10萬輛。從以上的數據大致推算可知,其目前的交付規模遠未達到兩個廠房的設計產能,暫無產能不足之憂。打造自己的廠房生產P7車型,好處是更易掌控整個工藝流程,但成本或增加,更為重要的是,由於該工廠剛剛投產,估計自2020年起折舊開支將大幅上升。

供應鏈方面,大部分零部件購自國内,而其大部分供應商均為在中國設有廠房的跨國企業。與若幹關鍵供應商簽訂戰略合作協議,包括博世(Bosch)、Brembo和CATL。目前的貿易爭端不知是否會對此產生影響。

銷售方面,小鵬採用全渠道銷售模式,以數據驅動和具針對性的線上營銷策略結合實體店銷售和服務網絡。截至2020年6月30日,實體店銷售和服務網絡由合共147家店和服務中心組成,覆蓋全國52個主要城市,大部分實體店都位於一二線城市的購物商場,以提升其品牌認知度。此外,還通過數據驅動和具有針對性的線上營銷推廣品牌和招徕客戶。

目前汽車銷售是小鵬汽車主要的收入來源,其計劃每年推出一個新車型,以擴張產品組合和客戶基礎。該公司的目標是提供多樣軟件和服務,包括先進的無人駕駛軟件和與其智能電動車相關的内容訂閱,以多元化收入來源和把握變現機會。目前該公司已就若幹服務產生收入。除此以外,該公司通過其車載應用商店打造智能連接生態系統,讓客戶能夠獲得業務合作夥伴的服務及内容。最終的目的是將汽車銷售與軟服務關聯在一起,相得益彰,創收的同時提升客戶體驗,深化利潤,這個方式或許可行。

小鵬汽車計劃通過IPO籌資,以投入智能電動汽車和技術的研發,擴張銷售以及營銷渠道,和補充營運資金。這與理想汽車的籌資用途差不多,後者用於拓展生產設施、新產品研發和補充資本。

從中,我們可以看出目前電動汽車造車行業的痛點是:1)最首要的是技術、研發;2)產能:若沒有自己的廠房,可安排協議生產,即代工;3)銷售和品牌認可度;4)補充資金——運營、研發和擴張都大大加快了燒錢速度。

克服了這些行業痛點是否有可能為電動車企業帶來美好的未來?

上市融資是一個獲得資金的途徑,也就是先抵押了希望,再去創造未來。從三家公司的情況來看,它們都擁有產量的可拓展空間,但是我們也看到了它們的出品同步性和對產品細節進行區分的努力,這可能正正反映了這個市場的競爭性。

對細分市場的需求來源於針對性,但電動汽車市場與手機市場並不同,你可能眨眼就決定換一部手機,卻不會在幾秒鍾内決定是否換車,所以對特定細分市場的需求並不是那麽高,而且產品的可替代性卻頗強,以此來看,電動汽車市場的競爭將十分激烈。

短期來看,考慮到資本市場當前對於電動汽車概念的熱情,小鵬或許會受到一定的追捧。但從長遠來看,它需要用實力去證明自己。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)