中國最大的移動支付平台支付寶母公司螞蟻集團,高調地宣佈計劃在上海科創板和香港兩地上市,未招股已經掀起了相關基金搶購潮,可謂先聲奪人。

背靠中國平安(02318-HK, 601318-CN)的金融科技平台陸金所(LU-US),最近亦向美國證監會提交文件,計劃在美國紐約證券交易所上市。有境外機構預期籌資規模或不超過30億美元。

避開螞蟻集團在亞洲時區的鋒芒,而選擇在並不友好的太平洋彼岸逆風飛行,於2019年8月起停止新增P2P資產的陸金所是否有亮點吸引外國投資者的目光?

眾所周知,「金融」指的是資金的融通,即將資金從有出借需求的一方導向到有資金使用需求的一方。一般而言,「資金融通」通過銀行等傳統線下金融中介機構進行,這些傳統資金渠道通過自身的資本負債表出借資金,賺取利息差和相應的手續費,風控相對嚴格,門檻較高。

隨著經濟的發展,個人和組織對資金的需求也日趨殷切,而且互聯網的迅速演變和區塊鏈等技術的興起,使得通過網上平台撮合貸款成為可能,由於門檻較低,吸引了眾多有資金出借需求和資金使用需求的個人和機構用戶。陸金所就是這樣一個促成交易的中介平台,通過撮合資金需求與供應方,而賺取相應的手續費。

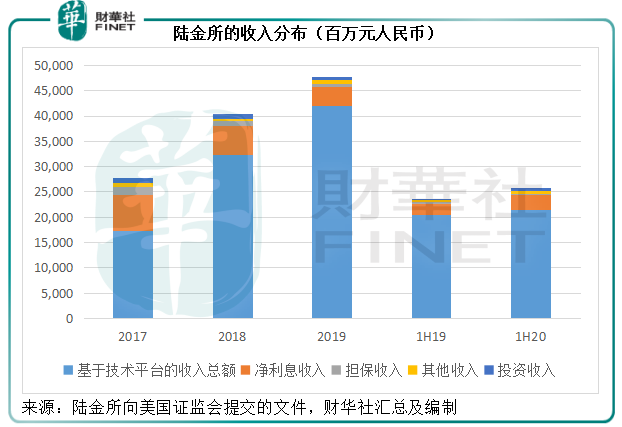

但是在轉型之前,陸金所並不單純扮演平台的角色,會承擔一定的資金和信用風險。2017年未轉型之前,其淨利息收入的佔比達到了26%以上。

隨後,因應政策的轉變,陸金所開始實行輕資本管理,即扮演撮合交易的中介平台角色,而減少資金的直接投入和縮小信貸風險敞口。

所以,與傳統的銀行等中介平台賺取息差收入的業務模式不同,陸金所、螞蟻集團等線上平台主要收取服務費,由第三方融資機構提供貸款資金,而信用風險則由增信機構承擔。2020年上半年,陸金所有99.3%的新貸款由融資機構提供資金,僅有0.7%的資金來自其自有的持牌微貸和消費者金融公司。螞蟻集團截至2020年6月末促成的信貸餘額中,有98%由金融機構合作夥伴進行實際放款或已實現資產證券化。

2020年上半年陸金所的平台手續費收入佔比達到83%以上,這包括貸款促成服務費和貸後服務費,以及理財交易和服務費;而淨利息收入的佔比則縮減至11.65%,見下圖。

從以上的簡單介紹可以看出,陸金所與螞蟻集團的業務有相似之處。我們就以行内首屈一指的螞蟻集團作為參照物,看看陸金所在金融服務平台這一行業中處於怎樣的位置,有何優勢。

按服務的不同,陸金所的平台收入分為兩大類,一類是佔主導的貸款相關服務,另一類為理財服務。2020年上半年,貸款服務收入佔平台收入的96.74%,而理財交易和服務收入則佔餘下的3.26%。截至2020年6月末,陸金所平台註冊用戶規模為4465萬,活躍投資用戶數為1278萬。

年度活躍用戶規模逾十億的螞蟻集團,花樣要多一些。在過去,數字支付與商家服務佔了其收入的一半以上,但到2020年上半年,這一業務貢獻的佔比由2017年時的54.9%下降至35.9%。微貸科技成為收入支柱,今年上半年為螞蟻集團貢獻收入285.86億元(單位人民幣,下同),佔總收入的39.4%。此外,理財科技、保險科技和創新業務分别為螞蟻集團提供15.6%、8.4%和0.8%的收入。

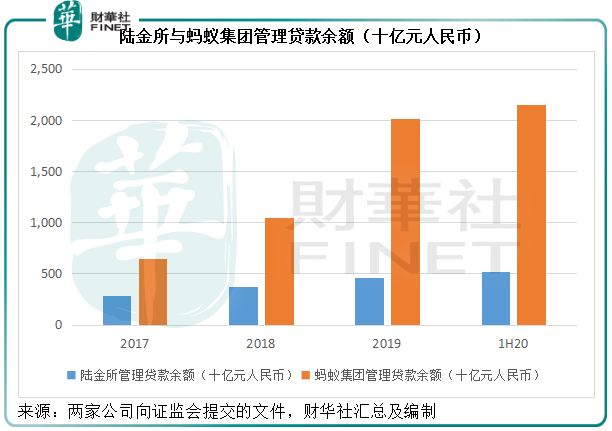

從下圖可見,螞蟻集團管理貸款餘額規模遠大於陸金所。

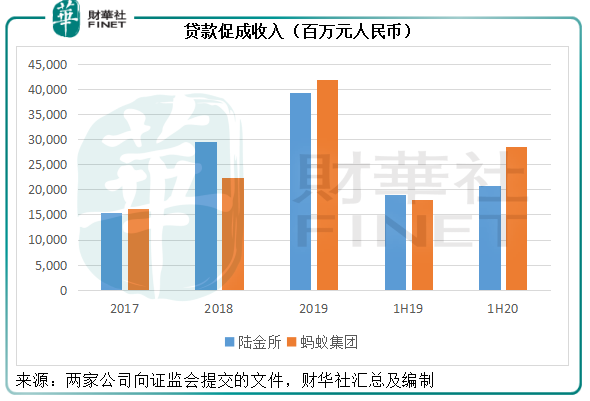

貸款服務相關收入方面,陸金所與螞蟻集團的差距卻沒有那麽明顯。這固然可能與兩家公司的收入確認方式存在差異有關,但或也反映它們的服務收入質量不一樣。陸金所提供的行業數據顯示,其普通無擔保貸款的平均規模為14.65萬元,有擔保貸款的平均規模為42.24萬元,而螞蟻集團的貸款平均規模或約為5000元。

由於螞蟻集團等線上科技巨頭通常借助消費場景吸納金融服務客戶,其貸款規模相對較小,期限也較短,利息也較少,按利息比例提成的手續費收入自然也較低。

陸金所的平均貸款規模相對較大,利息也較高,提成的手續費自然也較高,這應該也是其相對於螞蟻集團的優勢。

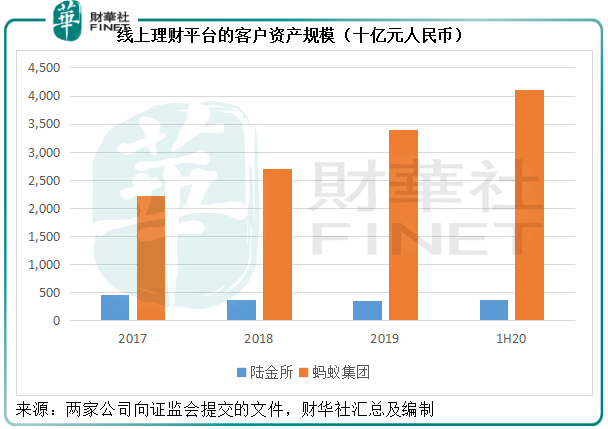

理財業務方面,陸金所從2017年下半年起不再提供B2C產品的銷售渠道,並於2019年8月起不再提供P2P產品,但通過其他產品填補這一空白,包括資產管理計劃、銀行產品、公募基金和私募投資基金等等。目前投資於這些產品的客戶資產規模,由2017年末的1253億元人民幣,增至2019年末的2436億元人民幣,及2020年6月末的3269億元人民幣。而業務轉變之前的舊有產品投資規模則由2017年末的3364億元,縮減至2019年末的1033億元,及2020年6月末的478億元人民幣。

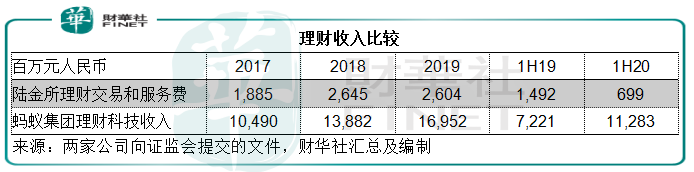

見下圖,陸金所的線上理財平台客戶資產規模增幅遠不及螞蟻集團,顯見螞蟻集團近來在線上理財方面投入的資源已見成效。

陸金所理財客戶的平均資產規模也較大,達到2.9331萬元人民幣,而其他同行則為8000元人民幣。同時,陸金所在理財端供應的產品較多——與429家機構產品供應商合作,提供大約8600個產品,包括資產管理計劃、銀行產品、公募基金、私募投資基金、信託產品和保險產品。螞蟻集團在理財業務方面,優勢是投資門檻低,與170家資產管理公司合作,包括公募基金、領先的保險公司、銀行和證券公司,提供6000多種產品,但由於平均規模相對較小,其盈利能力或不如陸金所。

無疑,與擁有高流量阿里巴巴(09988-HK)撐腰,同時自身的支付寶入口已具備特殊戰略優勢的螞蟻集團相比,陸金所在流量、技術方面確實無法企及。

不過憑借中國平安在金融市場的根深葉茂,陸金所的金融服務專業性和風控能力應更有優勢。流量方面則有平安生態線上線下的支持。

陸金所的運營開支主要用在銷售和營銷方面,佔收入的比重達到30%以上,而技術類開支佔收入的比重只有3%,這或許也與該公司重銷售、重產品的傾向相符,它的資源優勢在金融服務方面。該公司2020年上半年的淨利潤率為28.27%。

螞蟻集團在研發費用方面的投入遠高於陸金所。2020年上半年這項費用的規模達到57.2億元,佔收入的比重達到7.9%,而陸金所同期的技術和分析開支只有8.49億元,佔收入的比重只有3.3%。這自然與螞蟻集團和阿里巴巴作為科技企業的身份相符,它的資源優勢在流量和技術。2020年上半年,該公司的淨利潤率為30.2%。

從盈利能力來看,陸金所與螞蟻集團的差距並不大,而且它在金融專業服務和風控方面更具優勢,這應該是陸金所的底氣所在。該公司計劃通過在美國上市,籌資用於產品開發、銷售和營銷,投資於基礎設施、資本開支、環球擴張和其他一般及行政用途,此外,還會用部分籌得的資金進行技術、解決方案和業務的投資。且看看未來兩家上市公司在不同的時區,會以怎樣的面貌吸引全球投資者。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)