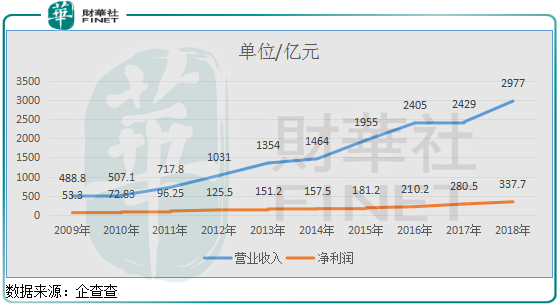

如果一家企業過往十年的營業收入(19.8%)和淨利潤(20.3%)均保持年復合約20%(數據來源:企查查)的增速,且營業收入和淨利潤在這十年當中沒有一年是下滑的,那麽,市場會給這家企業多少倍的市盈率?估計會有很多答案,但是,可以猜到個位數的估計不多。

這家企業就是中國房地產公司龍頭之一萬科(000002-CN;02202-HK),截至2019年12月10日,萬科的動態市盈率只有8.29倍,前瞻市盈率6倍至7倍(銷售收入貼現後的利潤),當然了,不止萬科,還有很多房地產公司過往十年的經營業績都非常棒,但是,市場給的估值都是變態的低,為什麽呢?估計大部分讀者都可以回答上來,中國的房價有泡沫,且房地產銷售規模佔GDP的比重太高了(2018年約佔16.7%),市場的擔心也不無道理。

那麽,截至2019年12月10日,萬科股價收盤總市值3153億元,是一個什麽樣的水平呢?

首先,在回答關於市值高低的問題之前,我們需要做最壞的打算,假如中國房價大跌,房地產公司蓋的房賣不出去,萬科會如何?

這個問題關鍵在於房地產公司的經營謹慎程度,經營越審慎、有息負債越少等,在行業景氣度較低的時候,活下去的概率才高,因為,房地產公司槓桿較高,有息負債多,如果房子賣不出去,房地產囤地的利息估計都是問題。

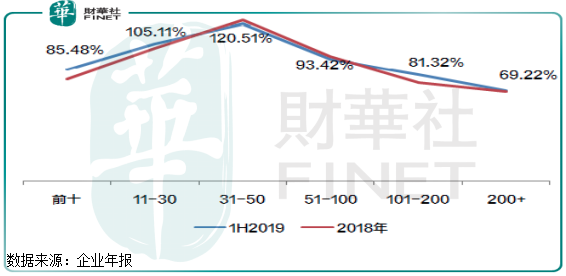

那我們就先來看看萬科的負債情況,根據萬科2019年半年報顯示,公司淨負債率(淨負債率是企業有息負債減去貨幣資金後對所有者權益的比例)35.04%,這是個什麽水平呢?

根據CRIC(中國房地產信息集團)披露的數據顯示,2019年上半年174家房企的加權淨負債率(永續債作為權益)約為91.37%,TOP10的房企淨負債率為85.48%,萬科的淨負債率連行業平均數的一半都不到。

當然了,有讀者可能會說,淨負債率高,並不意味著公司風險就大,確實如此,例如,同樣兩家房企,一個淨負債率70%,一個80%,很難說那個風險更大,因為,淨負債率80%的那家企業可能配置的長期借款較多而已,而淨負債率70%的企業配置的短期借款較多,所以,這樣就需要進一步了解。但如果,像萬科這種情況,淨負債35.04%,而行業平均數是萬科的一倍多,那絕對是萬科的經營風險要大幅小幅行業整體的經營風險。

估計,有的讀者又會說,看看那些在2014年、2015年高負債拿地的房業,近兩年的財報好的都爆表了,確實如此,但是,高負債拿地,需要高周轉,更需要房市行情好,如果一旦房價賣不動,高負債房企壓力會非常大,甚至破產,這也就相當於,你高槓桿賭對了一次,但是,並不意味著你每次高槓桿可以賭對,而賭錯一次,就歸零了。

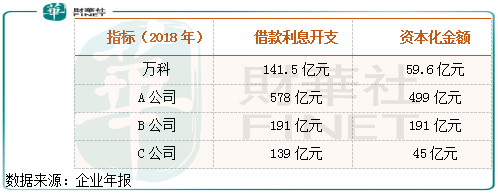

上面我們說了房企淨負債率的情況,是判斷房企經營審慎的一個重要指標之外,另外,房企借款費用利息資本化比例的高低,也是看一個房企經營審慎不審慎的主要指標,因為,房企的有息負債都比較高,它們每年利潤的很大一部分支出是財務費用。

萬科2018年總的利息支出為141.5億元,其中,資本化利息為59.6億元,其餘的81.8億元均費用化處理,這可以理解為萬科2018年稅前利潤的「水分」,因為,明明是財務支出了,但是,會計上卻算作資產,記在了公司賬上,意味著2018年萬科稅前利潤有了59.6億元的「水分」。

當然了,這並不是萬科一家這麽幹,每家房企都有這種情況,我們舉例來講,和萬科規模差距不大的A公司,2018年借款利息總開支約578億元,其中,資本化比例高達499億元;B公司,2018年借款利息總開支191億元,其中,資本化比例高達191億元;C公司借款利息支出139億元,資本化比例高達45億元。

以上我們我們舉例其他幾家房地產公司,規模和萬科差不多,但是借款利息開支卻差距非常大,其主要原因是借款規模和借款利率高低不同所造成的差距,例如,國企房地產公司,借款利率普遍比民企低,槓桿低的房地產企業,借款利率普遍比槓桿高的房地產企業低。

另外,利息資本化這一項不可忽視,因為,現在把大筆借款利息資本化了,未來也會轉嫁到成本中,影響銷售毛利率,所以,借款利息資本化規模高的房企,相當於把未來的利潤前置了,會影響公司後期的盈利能力。

從借款利息開支的資本化處理來看,萬科相對其他大型房企也是具有優勢的,因為它借款規模小,加上借款資本化比例較低,導致這家公司未來的毛利率,較其他借款開支資本化比例高的房地產公司,更有優勢。

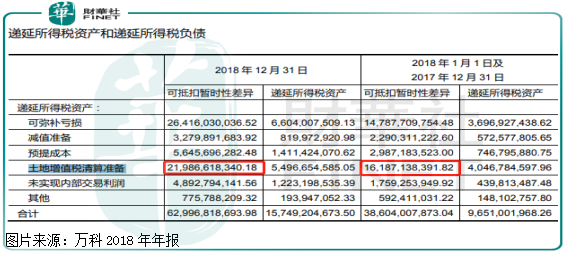

最後一點,也是房地產行業特有的,土地增值稅,就是房地產公司蓋房子、賣房子,增值的那一部分需要繳納土地增值稅,由於房地產建設週期長,如果在房子賣出後,徵收這筆稅款,容易造成公司稅收不穩定,所以,稅法採取按銷售額一定比例預徵的方法。

但是,有些謹慎的房企,他就會提前預提一部分土地增值稅(注意,預提是企業自己的行為,而預徵是稅法規定的,以後這筆錢一定會支出)。

萬科2018年末預提土地增值稅總額高達219.9億元,這部分錢後期是可以抵扣未來土地增值稅的,意味著,未來幾年萬科利潤不景氣,公司可以用預提的土地增值稅調節利潤。

另外,從上圖我們可以看見,萬科2018年預提土地增值稅金額較2017年增長了約57億元,反觀在其他大型房地產企業中,大部分都是沒有預提這筆費用的(筆者沒有在其他大型房企找到這筆預提土地增值稅)。

所以,從上述三點,我們可以看出,萬科的擴張(借貸)非常謹慎,報表處理也是如此,這樣做的好處就是,公司在行業景氣度較低的時候,抗風險能力會比較強,利潤的波動也會比較平滑,具有可預測性。

最後,我們再來簡單的聊聊萬科的市值。

截至2019年12月10日萬科的總市值3153億元,前瞻市盈率6倍至7倍之間,預計今年萬科銷售收入貼現後的淨利潤是在550億元左右,對應公司現在的市值,意味著未來這家公司就算銷售收入和淨利率沒有變化,投資者也可以在六年左右收回成本,且白撿了萬科這家公司,這樣算是一筆非常劃算的買賣了吧。

但是,真實的萬科未來五年至十年,雖然不可能實現過往十年的業績增速,但是,個位數增長大概率還是可以做到的。這里,我們認為主要有兩個點:

第一、行業集中度的提升。根據現有數據,預計2019年房地產全國商品房銷售金額,會在16萬億上下,我們假設未來房地產行業銷售規模不再增長(快速萎縮概率也不大,因為宏觀經濟受不了),行業進入存量競爭階段,萬科還是可以通過提高市場份額的佔比獲得規模增速,畢竟萬科的品牌在這里,誰不想住好一點的社區?

2009年萬科全國商品房市場份額的佔比為2.34%,到2018年萬科在全國商品房市場份額的佔比4.05%,這個佔比還是非常小的,未來是有很大的提升空間,這點萬科過往十年的數據也是證明了。

第二、產品的價格提升。2009年末,萬科產品一平米均價約為9557元,2018年末,萬科產品一平米均價約為15032萬元,年均復合增長4.6%,未來萬科這塊也是有提升空間的。主要是因為,萬科項目集中在一二線城市,一二線城市新房價格較二手房具有一定性價比,另外,同樣是一個片區,萬科的項目較其他的項目是具有品牌溢價的。

總體來看,市值3000億出頭的萬科,就算淨利潤不增長,也是具有很高的性價比,如果未來10年萬科經營業績可以保持適度的增長,現在的價格就非常便宜,當然了,這一切都是建立在房地產行業不崩盤的前提下。

1.萬科的經營非常審慎,經營槓桿在行業内非常低,且這家公司喜歡藏利潤,這樣公司在行業調整的時候,可以更好的活下去,在行業景氣度低的時候,保持淨利潤平穩。

2.市值3000億出頭的萬科,是具有很高的性價比,但這一切都是建立在國内房地產行業不崩盤的前提下。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)