中国家用纺织品领先的制造商海聆梦家居股份有限公司(简称:海聆梦)在港交所申请IPO了!

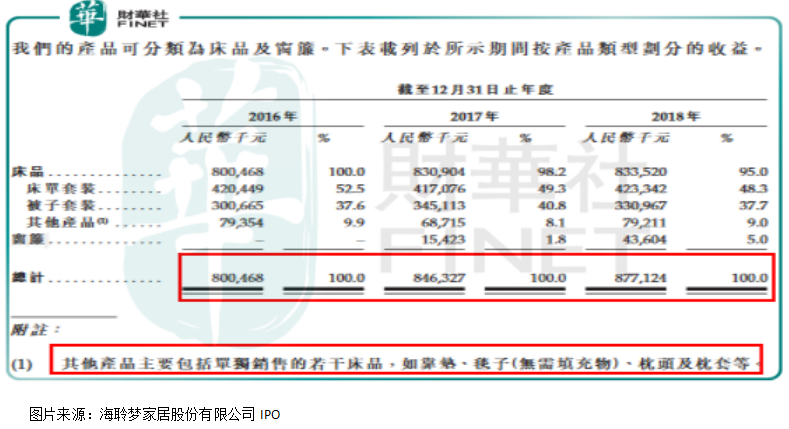

根据海聆梦招股说明书披露,公司主要是制造及销售家用纺织品。产品包括床品(床单套装、被子套装和其他产品)和窗帘。近三年这两项业务给公司带来营收分别为8.0亿元(人民币,下同)、8.5亿元、8.8亿元,其中,海外销售金额占总收入一半以上。

其中,2016年床品给公司带来收入为8.0亿元,占比总收入100%;2017年床品给公司带来收入为8.3亿元,占比总收入98.2%;2018年床品给公司带来收入为8.3亿元,占比总收入95%,床品近三年收入一直占总收入95%以上。

从上面这组数据来看,海聆梦营收增速虽然不快,但也非常稳定。另外,公司收入来源基本都是床品收入,业务非常集中,按理来说,只要公司经营的不错,长期看也是稳定的现金奶牛公司,事实如此吗?

海聆梦2016年、2017年和2018年给股东带来扣税后的净利润分别为6452万元、1841万元和3166万元,不知道读者有没有看出点什么?

虽然公司营收非常稳定,但是其带给股东的净利润似乎并不稳定,且出现了大幅下滑的迹象,尤其是2017年净利润下降超过70%,直到2018年公司净利润还不及2016年的一半,那上面我们提到的所谓“现金奶牛”公司也就不存在了。

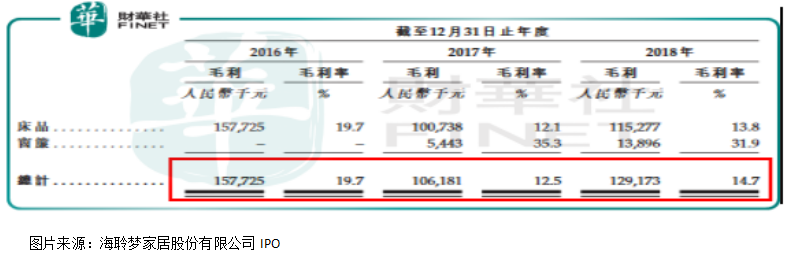

为什么海聆梦净利润下降这么厉害呢?我们来看下面这组数据,2016年公司毛利率为19.7%、2017年为12.5%、2018年为14.7%,公司毛利率在2017年出现明显快速下降7.2个百分点,在费用不变背景下,净利率要挤压7.2个百分点,而公司近三年净利率一直维持个位数,所以,尽管2017年公司尽量缩减费用支出,净利润还是出现大幅下滑,这主要是因为公司费用支出基本稳定,很难大幅优化,而净利率又不高,上游成本增加之后,就对公司净利润形成巨大冲击。

但是为什么公司不能把上游增加的成本转嫁至下游消费者身上呢?哪怕是一部分也可以。

首先,从行业来看纺织品竞争比较激烈,大家对品牌并不热衷,所以很难做出明显差异化,消费属性也是性价比高为主,这样就造成整个行业盈利能力都比较弱(净利率低),如果有兴趣读者可以查看国内其他纺织品公司历年盈利状况。

再回头看,根据海聆梦公司披露招股说明书显示,床品平均销售价格由2016年至2017年下降6.7%,主要是因为汇率波动所致(上面我们提到公司产品大部分出口美国),所以,如果抛开汇率因素,公司下游销售价格呈稳定走势。

换句话说,就是上游成本增加,公司并不能把这块增加的成本转嫁至下游,对上游供应商显然也不具议价权,只能被动承担原材料的价格上涨,导致净利润出现大幅下降。

最后我们再来看看公司的偿债能力。

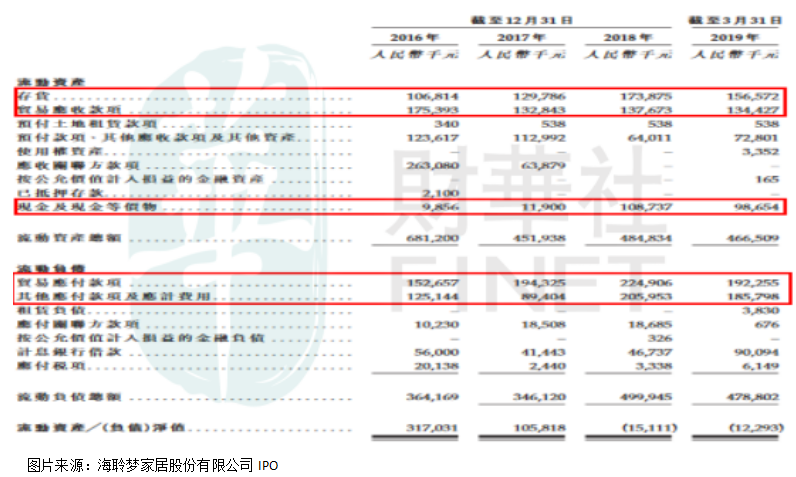

从公司总资产负债率来看,2017年为17.6%、2018年为24.5%,逐年增长态势,但是负债率并不高。

但如果看海聆梦短期偿债指标就会发现,似乎并不如意,尤其是速动比率,已经由2016年的1.6下降至2018年的0.6,流动比率由2016年的1.9下降至2018年的1.0,也就是说公司短期偿债能力明显不足。

拆分开看,截至2019年3月31日,公司流动资产中最多是存货和应收款,占了流动资产约三分之二,但存货会贬值、应收款有坏账风险,账面登记这些资产也没法当做现金用,现金及等价物只有不到1亿元,反观流动负债项,贸易应付款和其他应付款及各项费用总和就高达约3.8亿元,计息银行借款有9009万元,明显公司现金资产短缺,或许这也是公司着急融资上市的主要原因。

综合来看,海聆梦家居股份有限公司近两年虽然营收规模还在小幅增长,但是由于上游原材料成本的大幅增加,以及汇率波动的影响,导致公司利润数据并不乐观,加上规模扩大之后,各项预付款项的增加,公司短期偿债能力明显不足。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)