说起男装品牌,国内时髦界大佬“GXG”必须得拥有一席之地。

3月20日,知名男装公司慕尚集团(GXG)向港交所递交IPO申请,拟筹资约23亿港元。

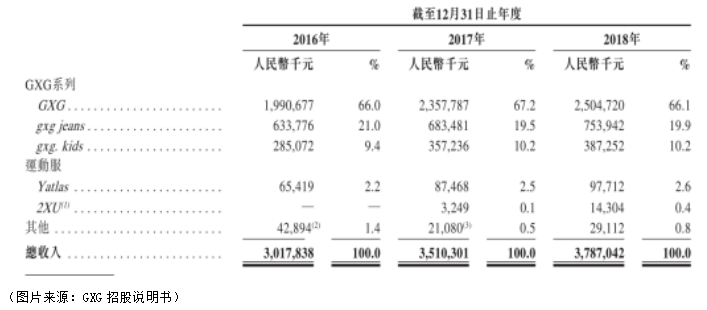

招股书显示,公司的主营业务主要是现时旗下的核心品牌,包括两个类别-GXG系列:GXG、gxg jeans和gxg kids,及运动服:Yatlas和2XU,主要针对追求潮流及注重时尚的中高端客户。

从业绩来看,2016-2018年,公司收入呈现稳步上升,由2016年的30.17亿元(人民币,下同)增加至2018年的37.87亿元,2016年至2018年的复合年增长率为12%。

其中,2016年-2018年,GXG的线上服装销售收入分别为7.15亿元、12.1亿元、13.5亿元,呈现大幅度上涨。同时,线上销售比重上升明显,由2016年的23.7%增加至2017年的34.5%,并进一步增加至2018年的35.7%,这也意味着线上销售将成为公司新的主战场。

受到线上销售的挤出,线下销售(自营店、合伙店及经销店)占总收入的比重持续下滑,由2016年的74.8%一直下滑至2018年的64%,但仍然是贡献收入最多的业务。

此外,2016年-2018年,公司的毛利分别为16.17亿元、18.99亿元百及20.32亿元,整体毛利率分别为53.6%、54.1%及53.7%。这一方面是由于公司自营店收入贡献多,且合伙店与经销商拥有更多毛利率;另一方面是由于线上销售比重上升带来更低的经营成本。因此,较高且变化稳定的毛利率很有可能是GXG未来在市场上的主要竞争优势之一。

即便成绩斐然,且在服装市场处于领先地位,GXG依然面临不少挑战。

从大环境来看,随着互联网红利的消退,行业竞争进入白热化阶段,于2018年,中国时尚男装行业五大参与者的市场占有率仅有14.4%。

招股书披露,2016-2018年,GXG的净利润分别为4.0亿元、4.2亿元、3.7亿元,其中,2018年同比2017年下降12%,主要是由原材料成本的提高及产品滞销问题所导致。

目前,时尚潮流风向瞬息万变,且消费者需求越来越趋向多样化,导致公司推出产品不一定会成功,合伙人及经销商会根据协议退回产品,从而带来GXG的高退货率及滞销问题。

进一步使得公司持有成本不断增加,利润空间受到压缩。

数据显示,2016年、2017年及2018年,GXG的实际销售退货率分别为24.2%、26.8%及35.0%,远高于预期。同时,公司制成品库存数量一直在上升,产品的库存周期天数连续三年稳定在195天左右。

虽然公司对此的解释是因季节性因素导致,但实际上,GXG对此已经开始了变革。那就是开始了以年轻人为消费主力的消费升级进程。同时,公司也开始逐步使产品供应更加趋向多元化,例如加入运动服及童装等其他产品。

此外,原材料价格开始回升也在步步压缩公司的利润空间。目前公司产品所需要的天然纤维以及羽绒产品的原材料价格均在2016-2018年期间出现上升,以至于公司的服装产品销售成本由2016年的13.6亿元持续增长至2018年的17.4亿元。

有着奢侈品牌巨头LV集团撑腰,GXG为何还要如此着急上市?

据招股书,GXG排在第一位的上市目的就是“偿还债务”,其余依次为品牌收购、门店升级、建造物流中心及补充营运资金等。

资产负债表显示,2016年,公司的总负债仅为14.39亿元,净资产则为10.07亿元;到了2017年,总负债猛增至31.93亿元,净资产变为负值,为负2.3亿元。同时,在2017年,“非流动负债”一栏中增加了“计息银行及其他借款”13.21亿元,2018年这一数字降至12.04亿元。

对此,公司作出解释称,2017年9月,公司从花旗银行香港分行等12家机构取得最多共计2.26亿美元的银行融资。为了获得这笔融资,公司股本权益已经被抵押。这笔贷款将在2022年到期,公司称,截至2018年6月30日,已根据该融资提取全部款项,借款所得款项已用作扩大资本架构。公司预期将使用IPO所得款项净额偿还部分贷款。

作为国内男装的领军品牌,GXG早前曾强调,未来要控制一定的规模,提升利润,成为一家新零售模式驱动的公司。但目前来看,公司仍面临着来自于利润空间压缩及资不抵债等方面的压力,能否成功上市,还是个未知数。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)