前言:

2月21日,国内第二大热压汽车模具制造商——勋龙汽车轻量化应用有限公司(以下简称“勋龙汽车”),向港交所递交了上市申请,独家保荐人是博思融资。

对于募资资金,勋龙汽车表示,将用于租赁新厂房、厂房的建筑及一般设立成本、购买新生产设备、购买软件以及补充营运资金。

而数据显示,勋龙汽车的存货问题依旧严重,企业的产能利用率从2016年的90.9%下降到2018年86.3%。汽车相关行业,产能利用率在 90% 以下,且持续下降,表示设备闲置过多。此外,大客户依赖、净利润较低等问题依然是勋龙汽车需要面对的现实问题。

据了解,勋龙汽车成立于2018年10月2日,作为投资控股公司,其实体为勋龙智造精密应用材料(苏州)股份有限公司(下称“勋龙智造”)。

勋龙智造主要从事汽车、家电等精密模具研发、设计、生产和销售,同时对外提供零件加工服务。勋龙智造汽车模具主要为热冲压模具,家电模具主要为注塑模具。

2016年12月22日,勋龙智造向证监会提交申报稿,欲在A股上市,后于2017年9月8日更新申报稿。

根据招股书内容,勋龙智造拟在上交所公开发行1,300万股,发行后公司总股本将扩增至 5,200万股,拟募集资金1.85亿元。

发行所募集资金拟投资如下项目:汽车模具生产项目、家电模具生产项目、研发中心项目,三个项目投资额分别为1.01亿元、5,377.80万元、3,046.70万元,而勋龙汽车本次保荐机构为长江证券。

按照上交所《首次公开发行股票并上市管理办法》等法律法规,企业首次公开发行股票并上市主要条件,除了规范运行和募资合格等条件外,在财务指标方面,要求最近3年净利润为正且累计大于3000万元,最近3年经营活动产生的现金流净额累计大于5000万元,或者3年营收累计超过3亿元。此外,对无形资产占比和发行前股本也有一定要求。

从提交的申报稿来看,勋龙智造的盈利状况较上市条件还有一定的差距。

东方财富网数据显示,2017年-2018年的主板上会企业中,有304家企业披露了2016年的财务数据,勋龙智造的归母净利润排在304家企业中的倒数第二位。

而在304家企业中,2016年归母净利润低于3000万元的有4家。包括勋龙智造在内的这四家企业都没有通过上市审核。

在此背景下,勋龙智造于2017年9月19日上会,审核结果为暂缓表决。

2018年1月15日,勋龙智造决定撤回上市申请,并于2018年1月22日收到证监会关于终止审核的通告。

业内人士表示,勋龙智造资产规模不足2亿元(申请期内),体量规模偏小,竟然拟登陆上交所,实在有点奇怪。不过,从财务指标上来看,勋龙智造申报创业板显然更合适。该公司强闯沪市主板,或许是创业板排队企业较多,且否决率偏高,排队上交所可能会更快。

在终止IPO审核之后,勋龙智造并没有放弃上市的计划,为了在港股上市,其进行了三步走的重组计划:第一步,2018年10月,相关股东成立注册地在开曼群岛的勋龙汽车;第二步,2018年11月,勋龙汽车收购勋龙智造;第三步,2018年12月,勋龙汽车配发股份。

在准备就绪后,勋龙汽车向港交所提交了招股书,其公告日期为2月21日。

从财务数据来看,勋龙汽车2016年-2018年的营业收入连续增长,净利润(招股书中的“年内溢利”)呈波动状态。

2016年-2018年,勋龙汽车的营业收入分别为1.31亿元、1.78亿元、2.17亿元,净利润分别为2092.2万元、3757.2万元、3135.1万元。

而勋龙汽车于港股申报稿中表示,撇除过去申请A股上市的开支以及地方政府对应的补贴后,2016年至2018年的净利润分别为2640万元、3460万元、3830万元,呈连续增长状态。

对于募资资金,勋龙汽车拟用于五部分,分别是租赁新厂房、厂房的建筑及一般设立成本、购买新生产设备、购买软件以及补充营运资金。

然而公开数据显示,2016年到2018年,勋龙汽车的存货价值为7952万元、1.19亿元和1.38亿元,占流动资产比例为59.5%、57.5%、59.6%,同期流动资产为1.33亿元、2.07亿元、2.32亿元。

勋龙汽车的产能利用率从2016年的90.9%下降到2018年86.3%。产品存量居高、企业产能利用率下降,勋龙汽车依然要募集资本新建厂房,有些意外。

与此同时,勋龙汽车的应收款项及票据却迅速增多。招股书显示,2016年到2018年,勋龙汽车应收款项及应收票据分别为3230万、5370万、7540万,远高于营收和利润的增幅。

对此,勋龙汽车解释称,他们一般向客户提供20至180日的信贷期。2016年到2018年的周转天数为91日、65日及75日。近期,应收款项及应收票据增多,主要由于他们授予若干新客户的信贷期较长,以便吸纳更多新生意。

勋龙模具主要供应汽车及家电产品模具,包括热压模具、液压模具及注塑模具。其中汽车模具占比较大,往续期间占总收入的53.1%、56.1%及57%,汽车模具中又主要是热压模具,占比超过80%。其余为家电模具生产。

按照汽车热压模具市场份额来看,勋龙模具尚有4.9%的占比,排名第二,而电视机模具市场份额只有3%,距离第五名还相去甚远。

因此总的份额来看,勋龙模具面临市场份额不大、竞争力不足的问题。此外,虽然经历了A股转投港股,但勋龙汽车客户集中的问题,依旧严重。

根据招股书显示,勋龙汽车前五大客户,在2016年到2018年,占其总营收比例达到78.7%、71.8%、69.7%。任何一个大客户订单的减少或终止,都有可能对勋龙业务及财务状况造成重大不利影响。

除了大客户集中的风险,勋龙汽车所处的汽车模具行业利润率也在下降。

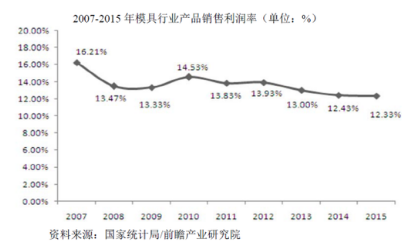

公开数据显示,2016年到2018年,勋龙汽车的毛利率分别为39.4%、37.1%、33.6%。这跟模具行业利润下降有关。据了解,受上游原材料价格和下游需求波动影响,2007年到2016年,模具行业销售利润率从16.2%下降到12.3%,行业整体的盈利能力在降低。

具体到勋龙汽车,汽车模具的毛利率下滑更为明显,由2016年的49.7%下降到2018的34.7%。勋龙汽车在招股书中解释,销往海斯坦普集团的产品毛利率进一步下降,因为需要向海斯坦普集团提供更具竞争力的价格,新客户的毛利率也相对较低。

整体来看,勋龙汽车的规模偏小,这是限制其上市的根本因素。

根据已披露的数据,2016-2018年,勋龙汽车实现营业收入分别为1.3亿元、1.78亿元、2.17亿元,实现净利润2096万元、3731万元、3135万元。公司营收规模虽然在不断增长,但是净利润始终徘徊在3000万左右。尤其是遇冷的2018年,公司净利润同比下降16.6%,这对于一个准备赴港上市的企业来说可不是一个好消息。

A股上市难度大,时间长是事实,不过侧面说明了勋龙模具的实力可能不够过硬,一年多时间仍然没有拿下入场券,那么赴香港上市同样不会轻松。

汽车寒流仍在,但勋龙汽车却坚持要上市,前路未卜。特别是在存在大客户依赖、净利润较低、产能利用率下降等情况下,筹集资本用于企业扩大生产规模显然缺乏市场说服力。勋龙汽车赴港IPO之路注定不会顺利。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)