剛剛過去的週末迎來國内大型商業銀行的季度業績潮。

招商銀行(03968-HK, 600036-CN)、工商銀行(01398-HK, 601398-CN)、建設銀行(00939-HK, 601939-CN)、中國銀行(03988-HK, 601988-CN)、農業銀行(01288-HK, 601288-CN)、郵儲銀行(01658-HK, 601658-CN),以及交通銀行(03328-HK, 601328-CN)均公佈了截至2020年9月30日止第三季度和2020年前三個季度業績。

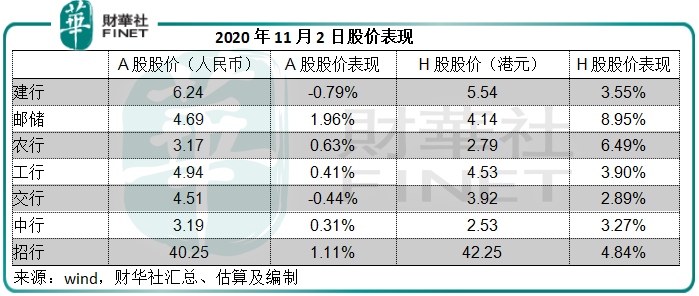

從2020年11月2日,即公佈季度業績之後的第一個交易日,股價表現來看,香港市場對這些銀行的第三季業績表現是認可的,因其H股股價均跑赢大市,帶動銀行股板塊上揚。A股的表現則較為參差,一方面因為大市比較疲弱,另一方面也可能與A股今年以來累計表現已超越港股有關。

事實上,當日的股價表現亦反映了哪家銀行的業績表現最好,哪家銀行的業績表現低於平均。

上圖可見,11月2日股價表現最好的是郵儲銀行,表現低於同行的是交行。我們來看看業績表現是否也是同一情況。

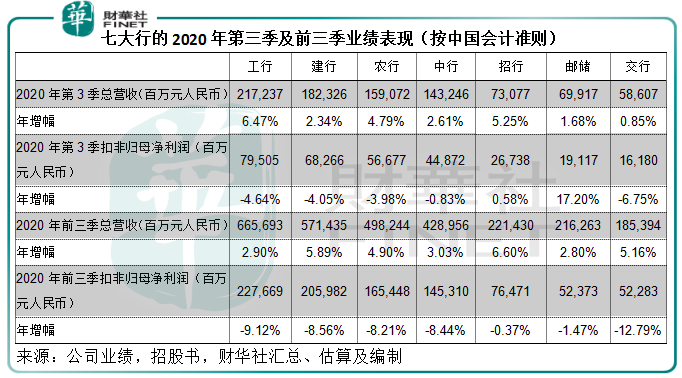

單從第三季業績來看(按中國會計準則編制,下同),這七家大型銀行均在第三季實現季度收入正數同比增長,其中交行的營收增幅最低,季度增幅只有0.85%,郵儲銀行次之,季度收入增幅只有1.68%。

即便如此,郵儲銀行的第三季扣非歸母淨利潤仍有17.2%的增長,相較交行跌幅相對最大,為-6.75%。這主要因為郵儲銀行的資產/信用減值損失在第三季顯著下降42.64%,佔淨利息收入的比重只有11%,這令郵儲銀行的利潤表現好於同行,相較而言,其餘六大行2020年第三季的資產和信用減值損失佔利息淨收入的比例介於25.34%(招行)至46.25%(交行)之間。

也許正因如此,它們在2020年11月2日的股價會出現這樣的分歧。

接下來,我們看看這些銀行的2020年前三個季度業績整體來看表現如何。

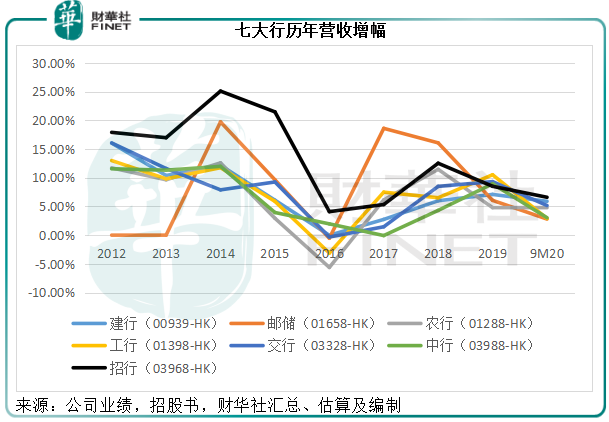

今年受疫情影響,全球經濟放緩,加上利率下行,令銀行業的息差收窄,這都對政策性大型銀行帶來一些衝擊,它們的業績增長放緩可謂在預期之内。

面對疫情、地緣政治風險等等令經濟需求受壓的風險,各國央行放寬貨幣政策,全球資金環境愈加寬松,這令各跨國銀行的利差都受到負面影響。目前這國内七大行的淨利息收入(傳統銀行利息服務)佔比仍在60%以上,相比較匯豐(00005-HK)的佔比只有50%左右,所以這些國内大型銀行對於息差更為敏感。

從下圖可見,其2020年前三季的收入增幅趨緩,招行的黑線稍微佔上風。

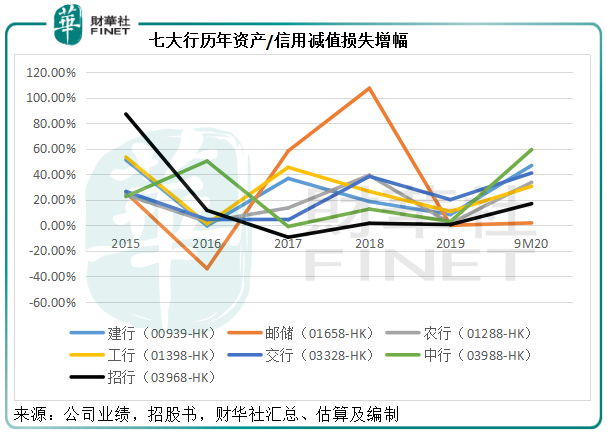

不確定性增加,資產/信用減值損失亦增加。下圖顯示,各行的減值損失在2020年前三個季度均有所增加,僅除了郵儲銀行,這可能與郵儲銀行前期的高增長高基數有關。

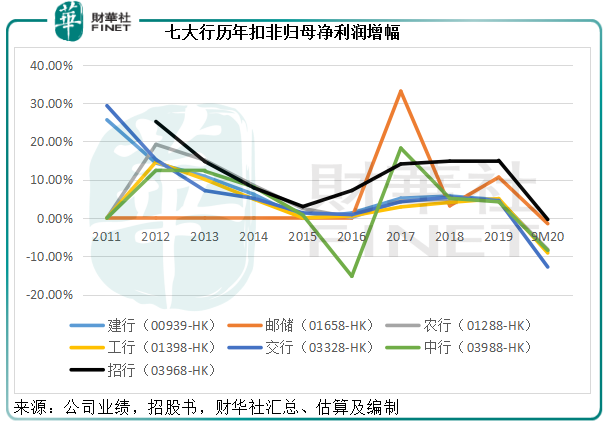

所以扣非歸母淨利潤均有所下降,其中交行的前三季利潤跌幅最大,達到12.79%,招行最小,為0.37%。

從2020年前三季業績來看,招行表現最好。

作為政策性銀行,這些大型銀行在提振我國經濟復甦方面扮演極其重要的角色。一方面是面向普惠金融的拓展,這或有利於利差,另一方面,可能延長不良貸款率的確認時間。

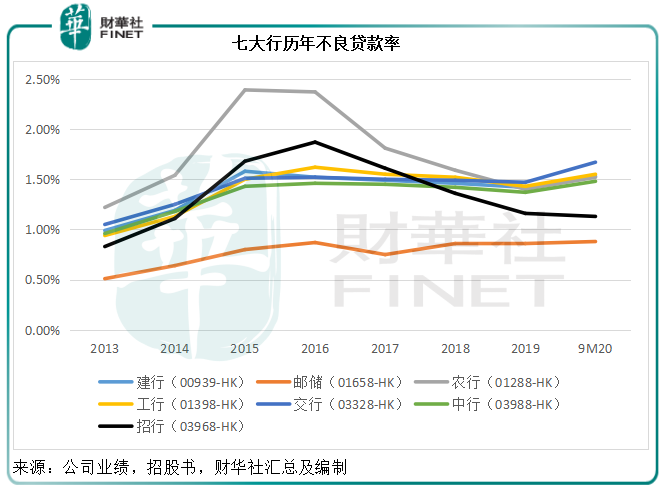

從下圖可見,除了招行外,這幾家大型銀行的不良貸款率在2020年前三季度均有所上升。郵儲銀行的不良貸款率仍維持在1%以下,或反映其經營的保守性。眾所周知,銀行主要經營的業務是存和貸,郵儲銀行的客戶貸款佔總生息資產的比例只有51%(2020年6月末),相較招行達到64.56%,暗示前者的貸款規模相對較小,不良貸款自然也較少。

郵儲銀行用於投資的資產佔比相對較高,但由於銀行的投資品種受限,只能投資風險較低同時收益也較低的資產,郵儲銀行的投資資產回報未必高於客戶貸款收益,這也是其資產質量優但業績增長和緩的原因。

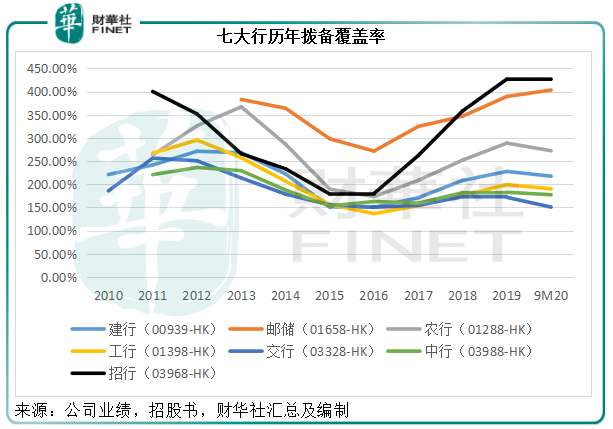

筆者亦留意到,除了郵儲銀行和招行的撥備覆蓋率有所提高之外,其他幾大行的撥備覆蓋率都較年初輕微下降,見下圖。鑒於不良貸款率可能延後獲反映,其撥備覆蓋的壓力可能在未來加重。

所以在資產質量方面,招行與郵儲銀行佔優。

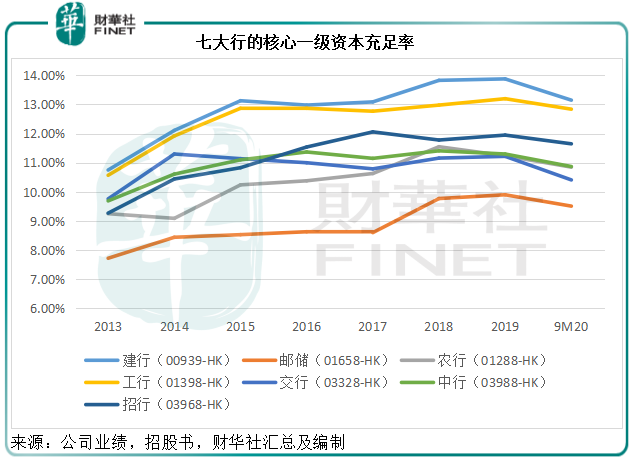

資本充足情況亦滿足監管要求。

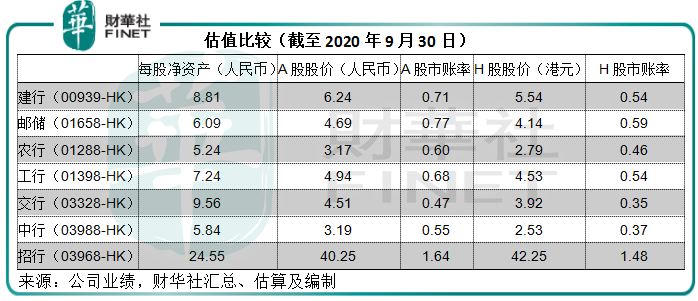

綜上所述,七大銀行中,招行不論業務能力、業績表現,還是資產質量,在2020年第三季以及前三季均保持最優,這也是其估值較高的原因。按H股股價42.25港元計,招行的市賬率為1.48倍;按A股股價40.25元人民幣計,市賬率為1.64倍,是七大行中股價高於資產淨值的唯一一家銀行。

郵儲銀行的資產質量也不錯,但這主要因為其相對保守的業務經營狀況,其未來的業務增長能力仍需驗證。

交通銀行的利潤下降幅度最大,主要因為手續費及佣金淨收入和投資收益下降,部分抵消了淨利息收入和其他業務收入增長的正面影響,同時信用減值損失顯著增加,蠶食了淨利潤增長,所以其估值最低。

展望未來,七大行在普惠金融業務的擴張或有望緩和利差壓力,但不良貸款延後確認可能會影響到其未來的資產質量。目前的低估值主要反映資本市場對其壞賬的擔憂。不過從整體來看,政策利好應有利於大型商業銀行的業務前景。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)