三大基建項目承包商中鐵(00390-HK)、中鐵建(01186-HK)和中交建(01800-HK)均公佈了按中國會計準則編制的2019年第三季業績。

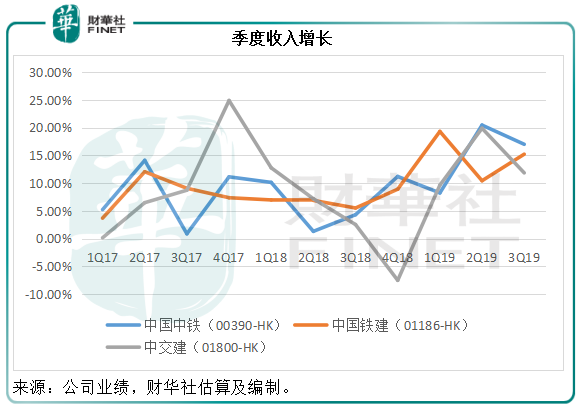

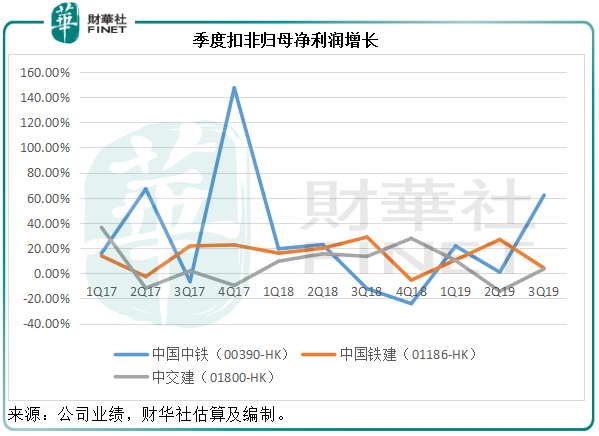

單從第三季度的業績來看,中鐵的表現尤其亮眼,季度收入和扣非歸母淨利潤的增幅都十分顯著,其中季度收入同比增加17.01%,至2093.6億元人民幣(下同),扣非歸母淨利潤同比大增62.06%,至48.24億元,強勁的利潤增長主要受到毛利率稍有改善(由去年同期的9.86%提高至10.01%)、去年信用減值損失較高而今年有所回落所帶動。

相比較而言,中鐵建的收入增幅也相當強勁,達到15.22%,季度收入為2084.22億元,仍與難兄難弟中鐵緊挨著,但是扣非歸母淨利潤僅同比增4.13%,至51.09億元,主要因為毛利率稍有下降,由2018年第三季的10.48%,下降至9.7%。

中交建的季度收入也保持雙位數增長,同比增長11.86%,至1344.16億元,扣非歸母淨利潤也僅見單位數增長,同比增3.49%,至46.66億元,主要因為毛利率有所下降,由去年同期的11.98%下降至11.72%。

從圖中可以看到,代表中鐵的藍色曲線優勢十分明顯,顯示中國中鐵的收入和利潤增長都較同行優勝。但是從反映盈利能力的利潤率來看,第三季的扣非歸母利潤率仍是中交建佔優,達到3.47%,比去年同期下降了0.3個百分點,但仍遠高於中鐵的2.30%和中鐵建的2.45%。值得注意的是,中鐵的毛利率同比提升了0.64個百分點,而中鐵建的毛利率卻下降了0.26個百分點,這主要因為中鐵去年第三季的毛利率基數較低。事實上大型基建承包商通常受到項目週期的影響,所以季度利潤率稍有波動實屬正常。

那麽2019年前三個季度,三鐵哪家強?

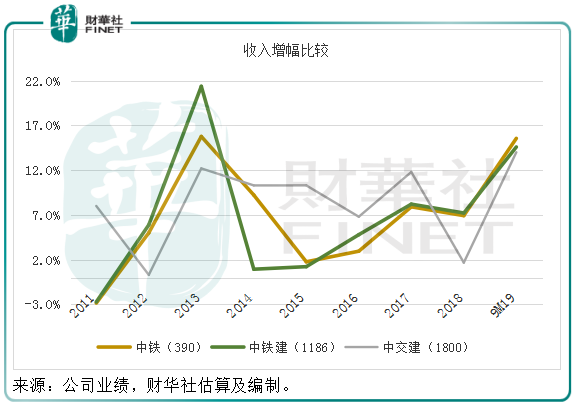

即使以2019年前三個季度業績來看,中鐵仍佔優,收入同比增長15.56%,至5701.81億元,相較中鐵建和中交建分别按年增長14.59%及14.04%,至5613.57億元和3746.89億元。見下圖,三鐵均錄得雙位數增幅,而中鐵稍為優勝。

利潤增幅依然是中鐵佔優,中鐵的扣非歸母淨利潤同比增長20.96%,至147.63億元,或得益於毛利率的提高,以及信用減值虧損下降;中鐵建則增長13.16%,至136.36億元;中交建卻按年微降0.75%,至119.3億元,主要因為期内的毛利率下降了1.4個百分點,財華社猜測上半年工程分包費大幅增長25.46%或是主要原因。

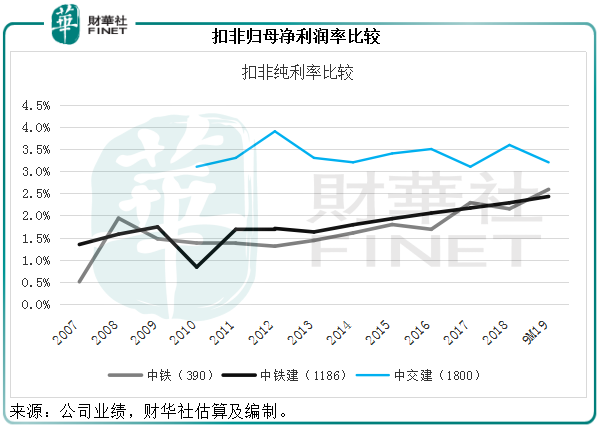

從下圖中不難看出,中鐵與中鐵建的扣非歸母淨利潤率大致重合,而中交建的利潤率卻高於兩大同行,為什麽?

首先要從三鐵的運營模式說起。

基建建設、基建設計、工程設備等三大業務是這三大基建承包商的標配,其中基建建設更佔了它們收入及毛利的八成以上。

基建建設又劃分為鐵路、公路、城軌等,其中中鐵和中鐵建是最為重要的鐵路基建承包商,承攬了大部分的鐵路基建工程,而中交建則偏重於橋梁、港口、隧道、馬路等設施。

除了三大標配業務之外,這些大型基建承包商近年也通過擴大業務組合來多元化收入及收益來源。中鐵和中鐵建活躍於房地產開發市場,而中交建則為全球疏浚業翹楚。此外,這三大承建商也從事物流和貿易,這個行業利潤一般較低,但勝在流水多。

我們以2019年上半年的業績數據為例,看看基建建設業務對於三大承包商有多重要:

中鐵:基建建設的上半年收入貢獻佔了總額的86.63%,而毛利的佔比只有64.61%,反映基建建設的毛利率較其他業務低,毛利率只有7.49%,相較中鐵上半年的整體毛利率達到10.05%。房地產業務貢獻收入137.38億元,佔上半年總收入的3.8%,而毛利的比重更達到12.07%。包括PPP項目、礦產資源、物資貿易、金融業務等在内的其他業務貢獻收入5.22%,毛利佔比達12.09%。由此可見,基建建設是該公司最主要的收入和利潤來源,但是從盈利能力來看,還需要依靠其他業務拉動。

中鐵建:基建建設業務上半年貢獻了收入的88.11%,毛利的68.41%,該業務的毛利率為7.61%,相較整體毛利率為9.80%。房地產業務貢獻收入98.35億元,佔了總收入的2.79%,毛利為27.97億元,佔比為8.09%。包括物流與物資貿易和金融及投資業務在内的其他業務貢獻了總收入的9.75%,而毛利達到了12.14%。

中交建:相較另外兩家爭持激烈的大型承包商,中交建的收入和利潤規模都較小。2019年上半年,基建建設業務貢獻了總收入的88.79%,毛利的84.53%,該業務的毛利率為11.20%,相較該集團的整體毛利率為11.76%。由於中交建的房地產開發規模遠小於其他承包商,缺乏這方面貢獻的中交建有疏浚業務補救。然而,雖然疏浚產能在全球首屈一指,中交建的這項業務還是不得不面對需求不足、利潤受壓等問題。早前中交建曾有意出售該項業務,但由於價格不佳而作罷。所以對比於中鐵和中鐵建,中交建更為依賴基建建設業務。

到這里,大家可能會有一個疑問,為什麽中交建如此依賴利潤較低的基建建設,利潤率依然較中鐵和中鐵建高?財華社總結原因如下:

我們前文提到中交建側重於港口建設、道路、市政環保等業務,鐵路基建業務量較少,而一般而言,鐵路基建業務的利潤率都比較微薄,以中鐵2019年上半年業績為例,其鐵路基建業務的毛利率只有3.06%,而公路業務的毛利率為8.59%,市政業務(城軌等)則高達10.09%。

中交建的優勢在於港口建設,持有由建設部批授有關在中國進行港口建設工程的僅有的三項特技資質證書,是中國規模最大的港口建設承包商。此外,中交建在利潤率較高的市政和環保方面的業務比重也較高。在港口建設方面的特長以及市政業務佔比較高可能給予中交建較佳之利潤優勢。

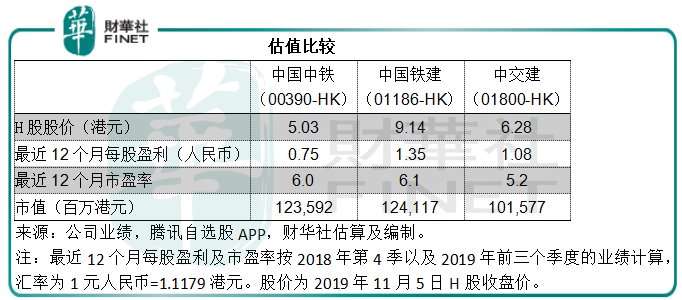

我們先來看估值,按H股股價計算,中鐵與中鐵建的市盈率估值相若,但中交建的市盈率估值明顯低於同行,為什麽會這樣?

財華社認為中交建估值偏低有以下原因:

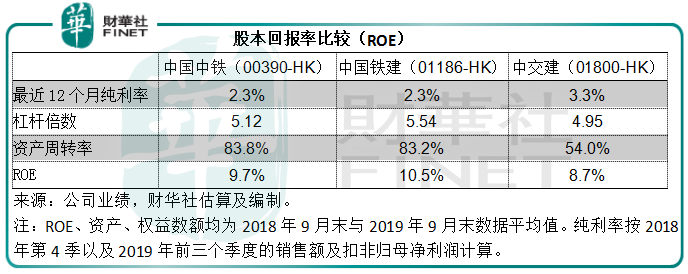

1)股本回報率偏低。

財華社用該公司最近12個月的業績數據計算,得到中交建的股本回報率(ROE)只有8.7%,相較中鐵為9.7%,中鐵建達到10.5%,見下表。正如我們前文提到,中交建的盈利能力為三家公司中的最高,從表中可見,純利率比中鐵和中鐵建高1個百分點,但是從杜邦分析法可見(下表的分解數據),中交建的資產週轉率明顯較低應該是其低回報率的主要原因,資產週轉率反映1單位資產實現銷售收入的能力,也就是說中交建的銷售收入規模遜於同行或影響了其整體的股本回報率。

2)融資成本佔比大。

從以上杜邦分析表可見,2019年9月末中交建的槓桿倍數不算太高,是否意味著中交建的負債壓力相較不大?也許。

但是財華社發現中交建的附息債務並不低。截至2019年9月30日,中交建的附息貸款總額為3866.13億元,較年初時增加了23.50%。同一個時點,中鐵建的附息貸款總額為2449.63億元,較年初增加19.65%;中鐵則為2618.88億元,較年初時增加31.30%。

中交建的淨債務比率(附息債務減去現金後再除以歸屬於普通股股東權益)高達141.69%,而中鐵建和中鐵這一比率分别為77.22%和77.70%。

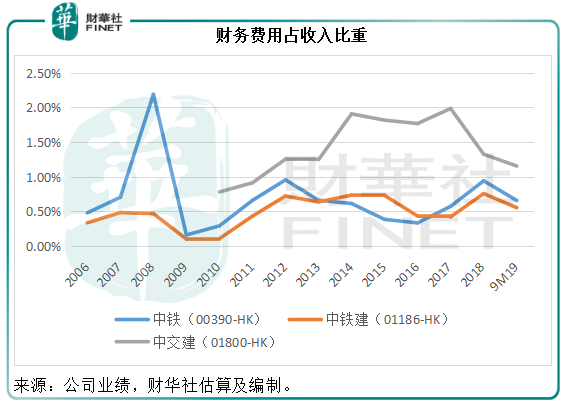

由此可見,不論是數值上還是相對於普通股權益規模,中交建的附息債務規模顯著高於同行。所以,該集團的融資成本壓力也較大,見下圖,中交建財務費用佔收入的比重曲線明顯較高。

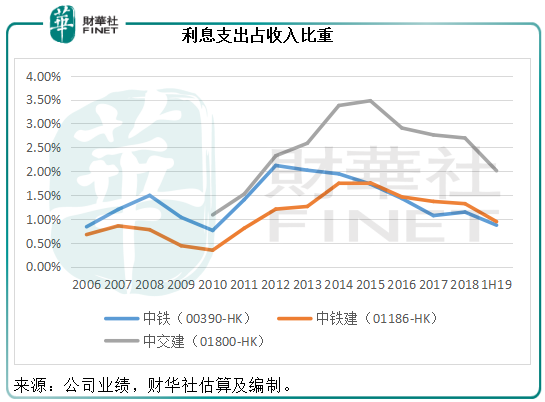

這一財務費用包含利息支出、資本化利息、利息收入、匯兌等因素,也就是說綜合這些因素,包括現金收益還有資本化利息(即所有財務實力,現金規模和貨幣匯率多元化帶來的分散風險優勢),中交建佔不到優勢。那麽,如果不考慮資本化利息、匯兌以及利息收入等因素呢?下圖僅考慮利息支出,從圖中可見,不管是否進行資本化處理,中交建的佔比依然較高,一方面因為我們前文提到附息債務規模較大,另一方面則是因為收入規模相比同行欠缺優勢。

3)海外項目佔比較大。

中交建於1980年進軍國際市場,持有由商務部頒發的多種海外經營執照,積極參與援外項目以及競投多個國際項目,儘管其他承包商也有海外業務,但是業務比例遠低於中交建。2019年上半年,中交建的海外業務收入佔比達到18.86%,毛利佔比達到16.68%,而期内中鐵的海外業務收入及毛利佔比僅分别為5.77%和3.97%,中鐵建的收入及毛利佔比分别為4.48%和4.93%。市場對當前國際經濟不確定性的擔憂可能是中交建估值受壓的其中一個原因。

4)對其業務分佈的擔憂。

前文我們提到,中交建的優勢是港口建設,但是近年港口建設需求不足,該集團的港口建設新簽合同持續下降。2019年前三個季度,中交建的新簽合同金額同比增長12.16%,市政與環保新簽合同大幅增長86.71%,其中PPP投資類項目合同達到1082.89億元,佔其新簽合同額的17%。目前,市場或較為擔心地方業主的付款問題,因此市政工程合同大增未必是一件好事。

可以說,基建股是長線投資者的組合中不可或缺的一員,主要原因是穩健、股息收益率較高以及逆週期性質。但是,基建股從來都喜歡遠離漲幅榜的鎂光燈,它們緩慢的發展週期和高負債決定了它們難以成為短期追捧對象。

三鐵已經有很長一段時間處於12個月低位,市盈率估值也一直維持在中單位數而難見起色,財華社猜測市場給予低估值的原因是:三鐵手上訂單極其充裕卻需要面對大環境下的資金週轉壓力。

2019年前三個季度,中鐵新簽合同總額高達10897億元,已經相當於2018年全年收入的1.47倍,中鐵建新簽合同總額為11152億元,為2018年全年收入的1.53倍,而中交建的新簽合同總額為6537億元,是全年收入的1.33倍。更别提未完成合同總額,截至2019年9月末,中鐵和中鐵建的未完成合同總額分别達到31046億元和29446億元。由此可見,三鐵不愁沒業務,手上的訂單足以應付幾年發展。

但是,三鐵的承包商身份角色決定了它們無法獲得財務自由,儘管承包項目通常規定客戶預先支付整體合同金額的10%至30%,但基建建設項目落成時間長,一般都要先預付項目成本和開支,若客戶延遲付款或欠款,將嚴重影響這些公司的現金流狀況和財務能力。

在過往,鐵路基建是這些大型承包商的主要承包項目,大業主中鐵總的負債十分沉重,但由於有背景實力,一般都能支付項目款項。近年,三鐵越來越多地參與到市政項目中,而市政項目的業主財政實力參差,有部分甚至存在違約風險,這不由得讓人擔心三鐵能否順利收取回款進行其他項目的營運。財華社猜測這是其估值受壓的一個原因。

這三家大型承包商已處於低位很多年,手上持有巨額訂單,業務不成問題,主要問題還是資金。財華社留意到,經營回款一般發生在下半年,尤其第四季。從過往的業績來看,三鐵全年的經營淨現金流量都能維持正數,現金流還是順暢的。

基建股具有逆週期的性質,在經濟存在下行風險時,推動基建投資可以說是最快捷的刺激經濟手段,所以基建股在經濟下行之時具有獨特的魅力。

在如今全球貿易環境不明朗,經濟陷入下行壓力之際,是否會有新一輪的基建投資穩經濟?這將對基建股帶來一定的提振作用。

此外,前文我們已經提到市政項目在三鐵的業務組合中佔據越來越重要的地位,有基建需求的地方業主如何解決財政問題將成為推動基建股的另一個因素,所以若有任何措施改善地方融資平台將有利於基建股的表現。

剛剛,央行將一年期中期借貸便利(MLF)利率下調5個基點,至3.25%,這是2016年初以來的首次下調。財華社認為,這對於降低社會融資成本、刺激經濟發展應有正面作用。

展望未來,財華社猜測可能會有更多寬松措施,緩衝全球經濟下行週期的壓力,這對於大型基建股來說是利好。

「三鐵」均入選2018年的「港股100強」,中鐵由2017年的19位升至17位,中鐵建仍維持在18位,中交建則由上年的24位跌至26位。從2019年前三個季度的業績可見,中鐵的表現仍然領先,但是中鐵建的表現也不俗,緊隨其後,在新的一年,三鐵的排名將會發生怎樣的變化?中鐵能否繼續攀上?中鐵建能否超越中鐵?中交建有能否後來追上?我們將繼續密切留意「港股100強」的表現。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)