成立於1996年的中國民生銀行(01988-HK,600016-CN)是中國第一家主要由民營企業發起設立的全國性股份制商業銀行。2000年12月,該銀行在上海證券交易所上市;2009年11月,在香港證券交易所上市。

在香港公開招股時,民生銀行的招股價為9.08港元,在這差不多十年之中經歷了多次浮沉,如今每股股價(5.33港元)僅相當於當時招股價的58.7%左右。當然,如果計及每三年一次的紅股分派,從上市至今一直持有民生銀行港股的投資者,到如今每手還是有盈餘的。近年跟隨大環境走弱的民生銀行,與其他大型商業銀行一樣,並不獲市場青睐,然而與這些同行相比,民生銀行的股價顯得更加力不從心。

按2019年9月23日的港股收市價計算,民生銀行的2018年股息收益率高達7.1%,比國有四大銀行、郵儲銀行和兩大股份制商業銀行(交行和招行)吸引,反映相對於豐厚的股息,股價走勢明顯乏力,市賬率0.5倍,也低於上述銀行的比率,意味著市場對民生銀行給予較低的估值,這到底是錯判還是合理給價?民生銀行的跑弱到底輸在哪?

民生銀行背後的股東很多,故事也很多,財華社在此無意探究坊間傳聞,希望用數據為讀者帶來一個客觀的現狀。

誠然,民營企業創辦的股份制商業銀行有其局限之處,不過民生銀行還是跟著大隊上來了。按中國會計準則編制(下同)的業績報告顯示,其2019年上半年的收入增幅秒殺上述大型商業銀行,營業收入同比增長17.02%,至882.56億元人民幣(下同),但扣非歸母淨利潤僅增長6.11%,至316.17億元。

淨利差墊底:民生銀行的收入增長陷阱?

2019年上半年,民生銀行的淨利息收入強勁增長34.39%,至455.23億元,增幅是前述大型商業銀行之冠,這主要得益於淨利息差的擴大。

期内,生息資產的平均收益率提高了2個基點,至4.48%。與此同時,總計息負債的付息率下降了18個基點,至2.74%。平均收益率提高,同時付息率下降,驅動淨利息差擴大了20個基點,至1.74%。顯然,付息率的大幅下降居功至偉。

上半年的生息資產規模擴大了3.16%,至5.865萬億元,同時平均收益率提高了2個基點,帶動利息收入同比增長3.51%,至1312.64億元;在負債端,總計息負債規模擴大了2.7%,至5.646萬億元,但是息差的大幅下降起到了正面的推動作用,令利息支出下降了3.62%,至773.45億元,從而帶動淨利息收入增長。

為什麽民生銀行的付息率大幅下降?是良性的嗎?可持續嗎?

財華社發現,2019年上半年民生銀行最主要的資金來源——存款,利息支出率並沒有改善,而是增加了44個基點。不過同業及其他金融機構的存放款項付息率大幅下降,然而這可能與2018年上半年的同業流動性狀況導致當時的利息支出率波動有關。也就是說,民生銀行的利息開支下降或並非源自業務的改善。從民生銀行2019年上半年財報可以看到,商業銀行最重要的低成本資金來源活期存款,佔總計息負債的比重只有21.27%,相較股份制商業銀行招行(600036-CN)和交行(601328-CN)分别高達58.92%和41.89%,這或反映民生銀行在吸儲方面的競爭力相對較弱。

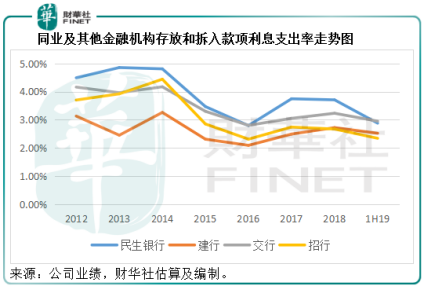

為方便比較,財華社將民生銀行的同業及其他金融機構存放和拆入款項合併為一項,並重新估算利率得到下圖。從下圖可以看到,民生銀行期内改善最大的同業及其他金融機構存放和拆入款項利息支出率與另外兩家股份制大型商業銀行及建行的走勢大致相若,而民生銀行的利息開支明顯要高於這三家銀行,反映民生銀行在同業市場競爭力也較弱。

綜上所述,民生銀行高於同行的淨利息收入增長或並不意味著其業務有很大的改善,僅僅是因為上年同期更為不利的基數所致,而從其資金成本來看,該行以較高之利率吸引資金,而其資產的收益率相對來說並不算太高,這也是其淨利差低於同行的原因。

其他非利息收入佔比提高,波動性或也增加

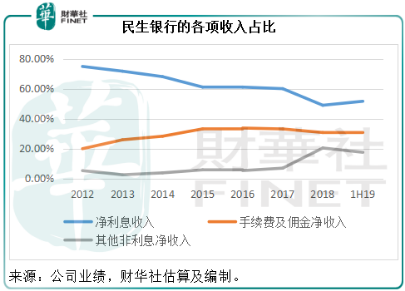

2019年上半年,民生銀行的淨利息收入佔營業收入的比重為51.58%,相較四大國有銀行及兩大股份制商業銀行均在60%以上或接近60%的水平。民生銀行的非利息收入於期内增長2.86%,至427.33億元,佔營業收入的48.42%,為同行中的最高,其中銀行的常規服務收入手續費及佣金淨收入同比增長12.15%,至272.82億元。

從下圖可見,民生銀行的淨利息收入佔比呈向下趨勢,也就是說非利息收入的佔比持續上升,非利息收入中手續費及佣金淨收入佔比相較平緩,而其他非利息淨收入從2018年起大幅擡升,但是值得注意的是,其他非利息淨收入主要以投資收益和公允值變動收益為主,而這兩項收益波動性較大,以公允值變動收益為例,2018年上半年為114.7億元,下半年為虧損31.13億元,而2019年上半年為29.67億元。這一項收入的佔比提高意味著民生銀行的收入波動性或也增加。

資產質量較同行差

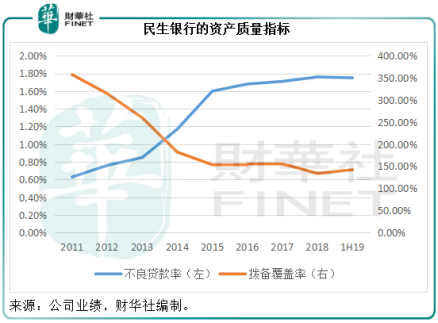

財華社在之前多篇涉及國有四大銀行和股份制商業銀行的文章中,展示過這些銀行的不良貸款率與撥備覆蓋率走勢在2016年到達最差之後均有所恢復,隨後保持平穩或呈好轉。然而,在分析民生銀行的數據時,財華社發現民生銀行的這兩個指標均與之相反。

從圖中可見,民生銀行的不良貸款率呈上升趨勢,而撥備覆蓋率呈向下走勢,反映其資產質量正在轉差。

截至2019年6月末,民生銀行不良貸款率高達1.75%,相較國有四大銀行和交行為1.40%-1.47%,而招行只有1.23%;撥備覆蓋率只有142.27%,是同行中的最低。

截至2019年6月末,民生銀行的核心一級資本充足率只有8.90%,而四大行、招行和交行均在10%以上;資本充足率為12.81%,上述同行均在13%以上。

不過,相對於期初水平,民生銀行的不良貸款下降了0.01個百分點,撥備覆蓋率提升了8.22個百分點,似乎有所改善。

總結

儘管收入增幅碾壓同行,但是民生銀行的經營表現並不佳,利潤增長也不算突出,而且與其他大型商業銀行,例如國有四大銀行和交行及招行等股份制商業銀行,業務和業績表現仍有一定的差距,資產質量也背道而馳,這可能也是其估值被市場低估的原因。

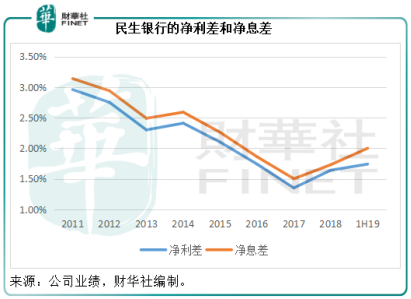

不過樂觀來看,民生銀行的淨利差和淨息差從2017年的低位回升,見下圖。該行的活期存款比例相對較低,這意味著若其能夠大力推動活期存款業務增長,將有很大的利潤提升空間,只是在競爭越來越激烈的銀行業,吸儲一直是國内外銀行共同面對的難題,想低價突圍而出並非易事。資產質量方面,民生銀行的資產質量較大型同行為差,但相對於期初水平已有輕微的改善,若此勢頭持續下去,或許是一個好的開始。

在2018年的「港股100強」評選中,民生銀行的排名由2017年的27位下降至29位。2019年已過了一半,民生銀行的上半年表現有喜有悲,下半年能否扭轉乾坤?我們將繼續跟進。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)