匯控(00005-HK)和渣打(02888-HK)被英國審慎監管局要求停派股息,一時間讓小股民很受傷,不僅快到手的股息沒了,兩家跨國銀行的股價也顯著下挫。

事實上,近年這兩家跨國銀行總給人一種「軟腳蟹」的感覺,業務雄風不再,只能靠重組提振業績,皆因過往所專注的歐美市場變數多、經濟增速不及新興經濟體,監管規限過多,缺乏發展活力。儘管渣打將業務重心放到亞洲等快速增長的地區,但表現一直飄忽不定,也難放心選擇。

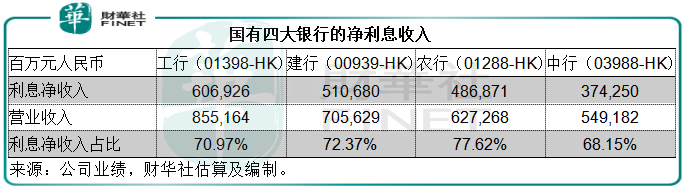

誠然,國有四大銀行的業務多元化不如匯控和渣打做得好,前者的傳統銀行利息業務仍佔了收入的七成以上,而後者有一半的收入來自非利息收入,所以在金融服務的全面性方面,渣打和匯控可能稍勝。

儘管疫情的地區性隔離令全球國家變成城邦之國,但在網絡和科技的發展下,如今的資訊和金融市場已經沒有地區的阻隔,全球資本市場的波動都會對整體金融業務帶來影響,所以單從風險來看,至少在疫情期間,系統性風險可能佔據主導地位,也就是說不論業務有多分化,進行了怎樣的分散風險佈局,國有四大行與匯控渣打所面對的整體風險水平或是相若的,都主要面對系統性風險。

舉例:全球供應鏈難分你我,就好像多米諾骨牌,一環扣著一環,而不論國有四大銀行還是匯控渣打,對於全球供應鏈的感知力都是一樣的,因為這與其業務均息息相關,所不同的只是關聯的那一環在前還是後。也就是說,推倒一塊骨牌,大家都會受到影響,僅取決於早還是晚。

國内業務敞口更多的國有四大銀行既承擔振興經濟的責任和義務,也享有政策的支持和保護,而匯控和渣打需要面對更多也許不那麽友善的非主要市場監管機構,恐怕除了承擔責任和義務方面,並不能享有國内同行那樣高規格的政策優惠。

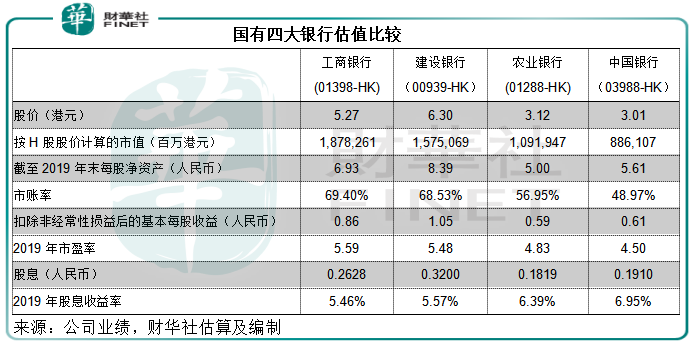

在估值方面,渣打的市淨率只有0.3倍左右,遠低於匯控和國有四大行,或反映其風險較高。匯控的市淨率與宇宙第一大行工商銀行(01398-HK)和發展較具活力的建設銀行(00939-HK)相若,而高於農業銀行(01288-HK)和中國銀行(03988-HK),以此來看,國有四大行的相對估值也不算高。

疫情在全世界蔓延之際,抗疫防疫得力的中國最早復工復產,國有四大銀行成為這個發展最快經濟體的生血機器。

確實,全球流動性變得寬松,貨幣政策以及扶持中小企和普惠金融的措施,都會對全世界銀行的息差帶來影響,而基於國有四大銀行的使命,其責任更重。從另一個方面來看,這也是發展的機遇。

從收入構成來看,四大銀行的利息淨收入佔比都在70%左右,只有中行不到70%,因為其海外業務較多、業務更多元,農行的淨利息收入佔比高達77.62%,反映其以「三農」責任擔當推動貧困地區貸款增速的政策導向。

考慮到利息業務的大比重,我們來重點看看這項業務。

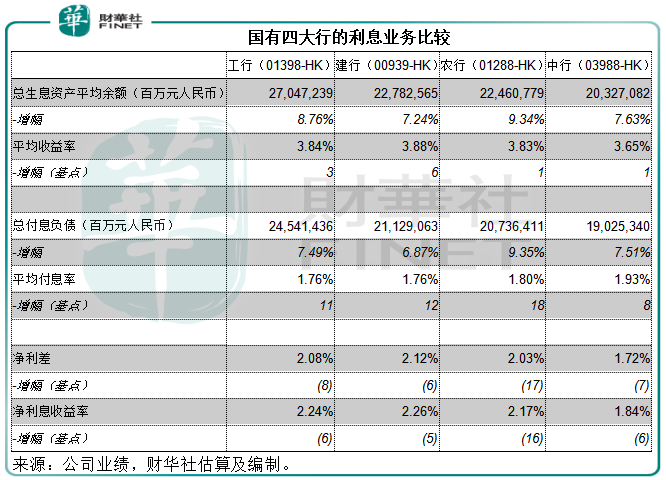

從資產與負債規模增長來看,工行與建行的把控比較適宜,工行的生息資產規模增幅比付息負債規模增幅高1.27個百分點,建行則高出0.37個百分點。農行較為進取,付息負債的規模增速略高於生息資產規模;中行的生息資產規模增幅比付息負債規模增幅高0.12個百分點。

息差方面,期内四大銀行的淨利差都有所縮小,主要因為總付息負債的平均付息率擴大,而生息資產的收益率並沒有大的改善。其中建行的生息資產收益率表現最好,提升了6個基點,主要得益於客戶貸款及墊款規模擴大同時收益率提高。

農行的淨利差縮小了17個基點,主要因為利息成本增加了18個基點。綜合息差和資產負債規模來看,農行期内在利息業務方面顯得頗為進取。

中行的息差最低,或反映其存放央行款項比重較高,而這一配置的收益率通常較低。

工行和建行都維持穩健表現。在這一輪的比試中,工行和建行佔優。

以下我們在來看看收入和盈利指標。從收入增長來看,工行增幅最高最穩,而農行跑輸同行。

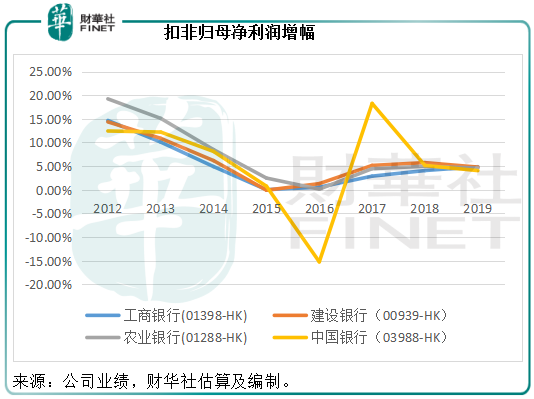

扣非歸母淨利潤增幅則較為平均,都在大約4%的水平。

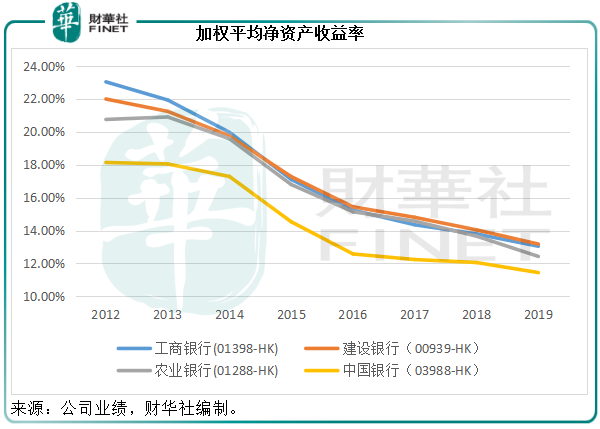

相對於資產負債規模,工行和建行的盈利能力更高,見下圖,而中行為四大銀行中的最低。值得留意的是,收益率曲線呈向下趨勢,或反映資產規模不斷擴大,同時利潤增長趨於平穩,筆者估計未來隨著資產規模的增長,此收益率曲線或將繼續下跌直至比較穩固的水平,但目前尚需要多幾期的數據才能驗證是否已到達這個水平。

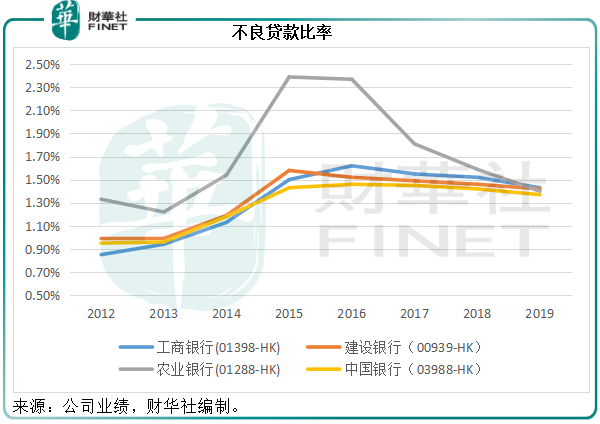

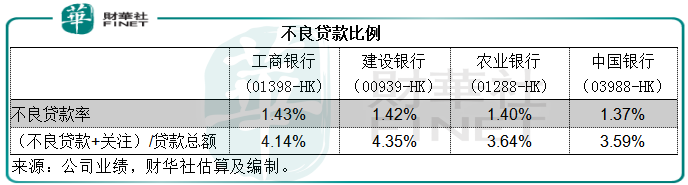

再來看資產質量,四家銀行的不良貸款率都處於1.4%左右,而且維持穩定。

不過考慮到投資者對於銀行股不良貸款的疑慮,筆者認為關注類貸款更加值得關注,所以將兩個數據列出,供讀者參考。

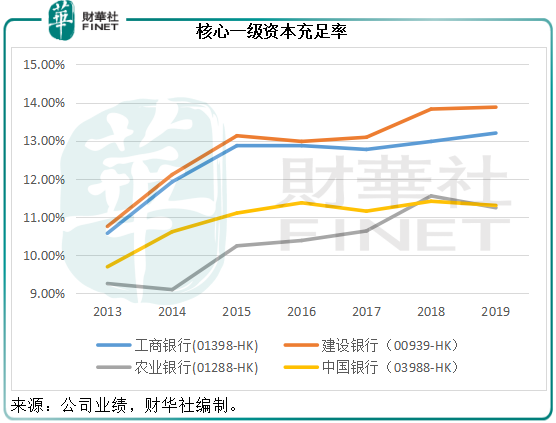

再來看資本充足率,工行和建行均有所改善,而農行和中行稍微下降。

以上從國有四大銀行的業績表現來看,2019年依然是平穩發展的一年。不過,我們都知道2020年初基本面發生了變化,中國和全球流動性放松,金融市場波動加劇,經濟顯著放緩的幾率大幅上升,這應該增加了國有四大銀行所面對的風險。

但是,中國率先從疫情中逐步恢復。作為國家最重要的系統性銀行,國有四大銀行自然有匡扶百業的責任要求,尤其在普惠金融方面,所以可能對資產質量帶來影響。估計這也是銀行股估值持續受壓的原因——息差收窄,以及對於資產質量的擔心。

見上表,四家大型國有銀行的2019年市盈率估值都在5倍左右,市賬率介於48%到69%的水平。不同於匯控和渣打兩家跨國銀行的是,四大國有銀行的派息十分慷慨,股息收益率理想,至少高於其各自的付息負債利息成本。

四家銀行之中,工行和建行維持穩健的業績表現和資產質量,顯得十分自持。農行則較為進取,其風控能力仍值得觀察。中行的海外業務佔比較大,而且經營也較為成熟,惟當前海外疫情風險,可能令市場對其敞口的憂慮增加,所以中行的估值跑輸同行。

綜合來看,工行和建行仍是風險相對較低的優質選擇。不過,如果海外疫情轉好,中行或有望在短期追落後。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)