2019年剛剛起始的首兩個月,市場已經被一眾房地產企業集體融資的消息刷屏,鑒於資金彈藥的充足程度在房地產這個高投入高週轉行業中不言而喻的重要性,房企們在新年伊始便積極融資的舉動也隻是常規操作罷了。不過這樣一來,大夥兒們都紮堆於同一個競技場,相較之餘就不免要在各個方面爭個高下了。

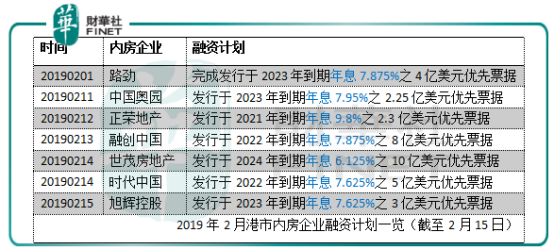

就拿今年2月份首批進行融資的房企來說,融資成本的高低也很能說明一些問題。2月15日一早,港股主板上市的内房企業旭輝控股(00884-HK)便公告宣佈發行於2023年到期的3億美元優先票據為其現有債務進行再融資及作一般企業用途。

有意思的是,旭輝新年首次發行票據的年息為7.625%,這在同批次進行融資的房企中已經是較低的:本月早些時候公佈融資計劃的路勁(01098-HK)、中國奧園(03883-HK)、正榮地產(06158-HK)及融創(01918-HK)等同行的融資成本都高於旭輝,一定程度上可以認為旭輝的融資壓力要小於上述這些同行。

說來也巧,儘管旭輝在融資這塊較之大部分的同行都可算不落下風,但偏偏在融資成本的管控上卻還是「輸」給了自身的一大勁敵。在旭輝今日公佈發行票據之前,昨日(2月14日)還有兩家内房企業也進行了債務再融資,分别是世茂房地產(00813-HK)與時代中國(01233-HK)。當中時代中國於14日公佈發行了5億美元優先票據,年息7.625%,與旭輝相當;而另一邊廂的世房則發行了10億美元優先票據,不過其年息就便宜得多,僅為6.125%。

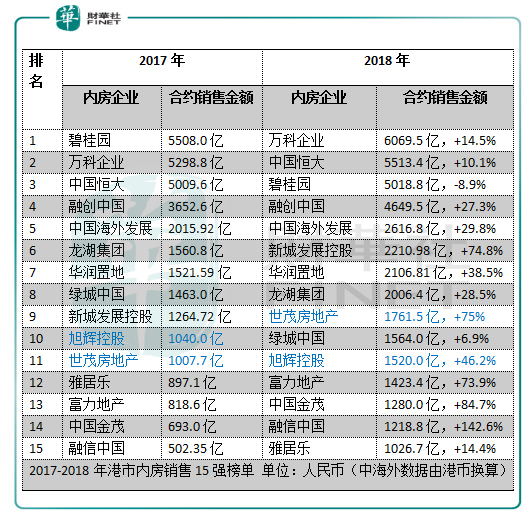

其實時代中國的規模體量較之旭輝還有一定的差距,因此兩相對比倒不是特别得當,而世房與旭輝之間的小火花就要有趣得多:曾經與旭輝銷售規模不相上下乃至稍稍落後的世房,在過去的2018年迅猛發力成功「上位」,一舉將旭輝擠出了港市内房企業TOP10榜單。

在競爭日益激烈的地產行業,幾乎沒有什麽比輸給同業勁敵更令人在意的了。不過對於旭輝而言,也許更大的苦悶還在於,竭儘所能奔跑多年,也曾一度將機會攥在手里,但其卻始終沒能坐穩行業前十的一把交椅,現如今更是被強勁對手甩開遊離於十強的門外了。

成立發家於上海的旭輝,於2012年11月順利在港交所主板掛牌,成為又一家赴港上市的内地房企。全面擁抱資本市場的旭輝,在發展策略方面也提出了更高的追求,那就是要實現「持續、均衡而有質量的增長」,公司希望以高於行業平均及龍頭企業的增速拓展運營規模,同時用均衡的增長指標,避免激進拿地、高負債及低利潤率地擴張。

2016年,旭輝又開始實施「房地產+」的業務計劃,在主營房地產開發基礎上,針對地產業務相關新業務進行投資。到了2017年末,旭輝的「房地產+」業務已拓展至提供物業管理服務的永升物業(永升物業已從新三板退市併於去年12月以「永升生活服務」之名轉向港股主板上市,代碼:01995-HK)、提供長租公寓服務的領昱公寓,以及提供工業化預製建築服務的毅匹璽建築。

與此同時,旭輝在規模擴張的道路上樂於通過合營手段來分散自身的財務承擔併實現合作共赢。旭輝在過去多年來與眾多知名房企同行都發展了合作關係,包括萬科(02202-HK)、龍湖(00960-HK)、首創(02868-HK)及「四叔」李兆基旗下恒基中國等都是其合作夥伴。

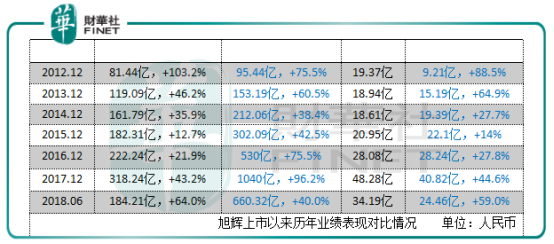

在「三觀極正」的發展策略及「房地產+」業務佈局以及與眾多業内巨頭的良好合作基礎上,旭輝在上市之後實現了綜合業績的穩健增長,從2012年銷售規模僅有95億元(人民幣,下同)到2017年挺進千億俱樂部,旭輝的成長史堪稱中小型房企奮鬥的「模板」:

如上表可見,自上市以來旭輝的綜合業績表現基本沒有太失色的時候,多年來公司的銷售規模增速都非常可觀,尤其自2016年至今,旭輝的各項業績指標繼續加速發力,勢頭正猛。可以說自上市以來,旭輝在自身發展的快車道上已經疾馳了多年。

或許正是曾經難掩鋒芒的希望過於真切,2018年在同業競爭中的失利對於旭輝而言才更加戳痛背脊。

2017年,旭輝銷售額首次突破千億元關口,併在同年擠進港市内房銷售榜單第十位,略微領先世茂房地產(世房緊隨其後排名第十一位)。2018年,這份排名出現了輕微的變化,上年屈居人後的世房以超高的規模增速躍升至第九位,與此同時銷售增速放緩的旭輝被擠出前十,跌至第十一位:

細究旭輝去年在競爭中敗下陣來的原因,一是世房本身的擴張勢頭確實強勁,其75%的銷售增速在前十企業中都是最高的;而反觀旭輝,在前兩年極速擴張之後,2018年的規模增長明顯放緩,年度銷售增幅為46.2%,2016及2017年的增幅則分别為75.5%及96.2%。

眼下對於旭輝來講,更為焦灼之處在於,差不多同一梯隊的房企里面,仍有諸多表現相當強勢的「後來者」正緊追不舍,但其自身在越發白熱化的競爭中表現出的優勢已經不若從前明顯了。除了外部競爭襯託出來的緊迫感,旭輝自身由於前些年的激進擴張也留下了一些「隱患」,比如融資需求的增加導緻負債率高漲等。2016年度、2017年度及2018年上半年,旭輝的淨負債率分别為50.4%、50.9%及72%,後期淨負債率走高明顯。

儘管從當前越發復雜的競爭環境來看,旭輝的前路挑戰重重,要補上臨門一腳重回十強行列壓力也是不小的。但近一兩年國内房地產業無論從政策環境還是市場氛圍來看,大有再迎重新調整及洗牌機遇的架勢,或許值此「非常」時期,旭輝能夠把握時機在競爭出找到突圍出路也未可知。

截至2月15日收盤,旭輝股價終報4.97港元,全日跌1.19%。18日早盤,股價走勢靠穩。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。