光大證券(601788.SH,06178.HK)N連跳帶動了券商股。券商股大漲之後,銀行和保險股也終於擡起頭來。

然而,市場也意識到金融股的突然冒起,更多是炒作,而非基本面的基本性改變。只是,力度過猛,不由得引起遐想——多年來嚴重拖後腿的銀行和保險股,能不能迎來春天?

銀行和保險仍明顯落後於大市表現

筆者留意到,今年以來,對比於大市的表現,在A股市場和在H股市場上市的國内大型銀行股和主要内險股表現雖不至於驚豔,抗跌力度還是值得嘉許的。

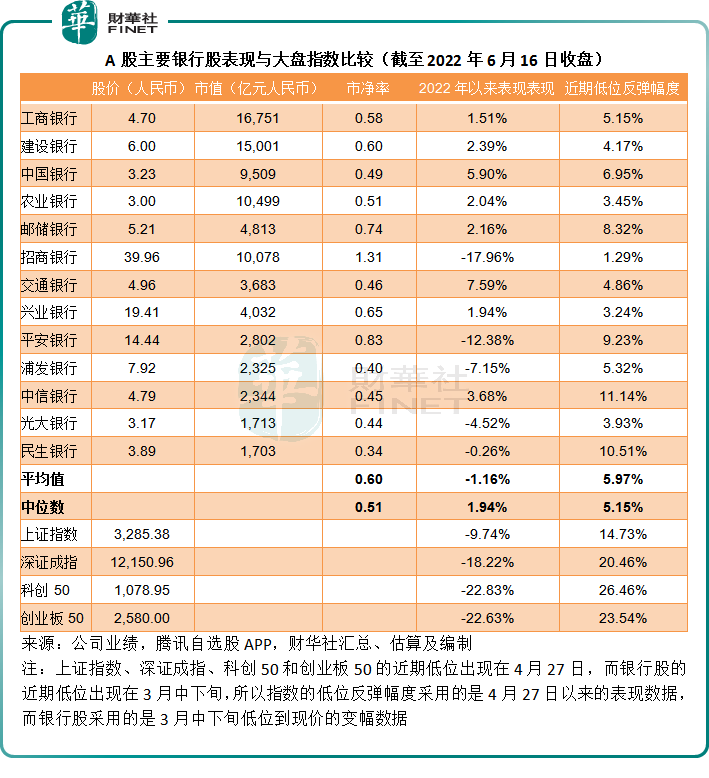

A股方面,上證指數和深證成指今年以來累計下跌9.74%和18.22%,而科技股跌幅更大,科創50和創業板50分别累計下跌22.83%和22.63%。

A股在2022年4月27日到達近期低位,隨後反彈。截至2022年6月16日收市,上證指數、深證成指、科創50和創業板50,從4月下旬低位至今的反彈幅度分别達到了14.73%、20.46%、26.46%和23.54%。

筆者抽取了市值最高的13只股份制銀行股來進行綜合對比,包括國有四大銀行、郵儲銀行(601658.SH,01658.HK)、招商銀行(600036.SH,03968.HK)、平安銀行(000001.SZ)等,它們今年以來的累計變幅平均值為-1.16%,中位數為1.94%,遠低於大盤指數的跌幅,抗跌力明顯好於大盤指數。

與大盤股因局部地區疫情及其他因素影響而於4月下旬回調不同,銀行股的短期低位出現在3月中下旬,主要因為美聯儲的上一次議息前夕,市場不確定性增加,資金流出,加上為應對環球經濟衰退的衝擊,高層提出扶持中小企發展,或影響到商業銀行的利潤,而導致市場信心不足。

不過,在3月中到達近期低位後,銀行股已出現不同程度的反彈,但與A股4月末以來的反彈幅度相比,還是顯得相當溫和,平均幅度只有5.97%,遠低於A股的大盤指數表現。

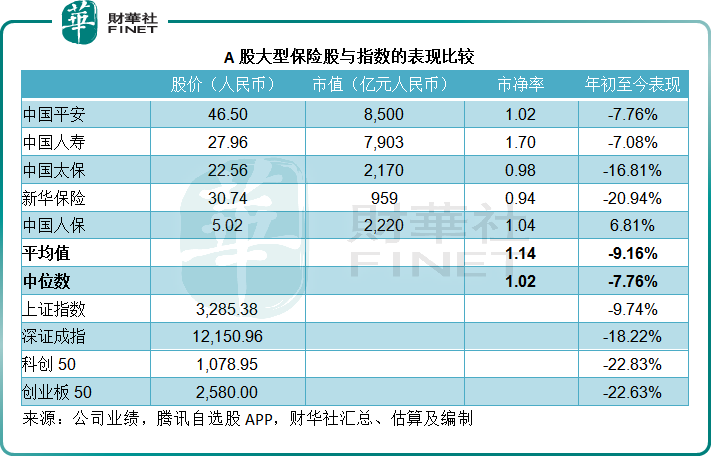

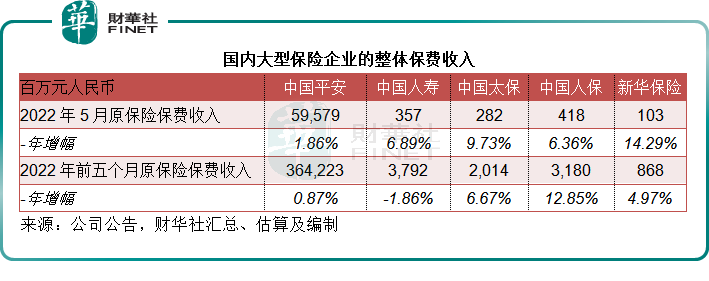

A股上市的大型保險股,相對來說表現要好於銀行股,短期表現大致跟上大市,但受到個别險企單月保費表現的影響。中國平安(601318.SH,02318.HK)今年以來累計跌幅為7.76%,中國人壽(601628.SH,02628.HK)則累跌7.08%,表現好於中國太保(601601.SH,02601.HK),這或是太保在這兩天大漲,拼命追趕的原因。

從整體表現來看,A股保險股年初至今平均跌幅約為9%,稍微好於上證指數。從近期低位至今的反彈幅度來看,保險股的平均回升幅度為10.77%,低於上證指數的14.73%。

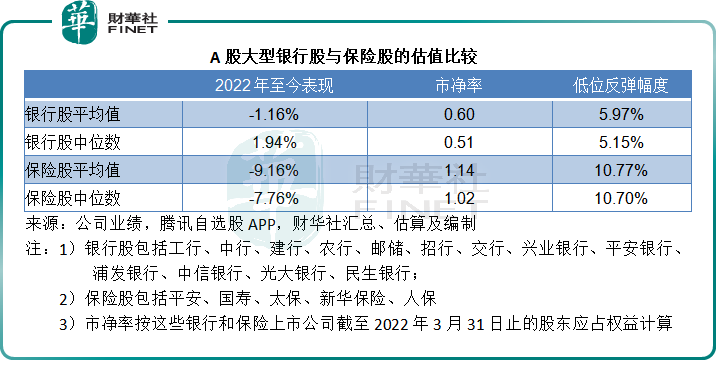

值得留意的是,A股保險股今年以來的表現稍微好於大盤指數,但論抗跌力,還是不如銀行股。A股今年以來的表現下挫嚴重,銀行股卻大致紋絲不動。筆者認為,銀行股估值偏低應是其抗跌力強的關鍵因素。

見下表,大型銀行股的市淨率平均值只有0.60倍,而保險股的平均值則達到1.14倍。

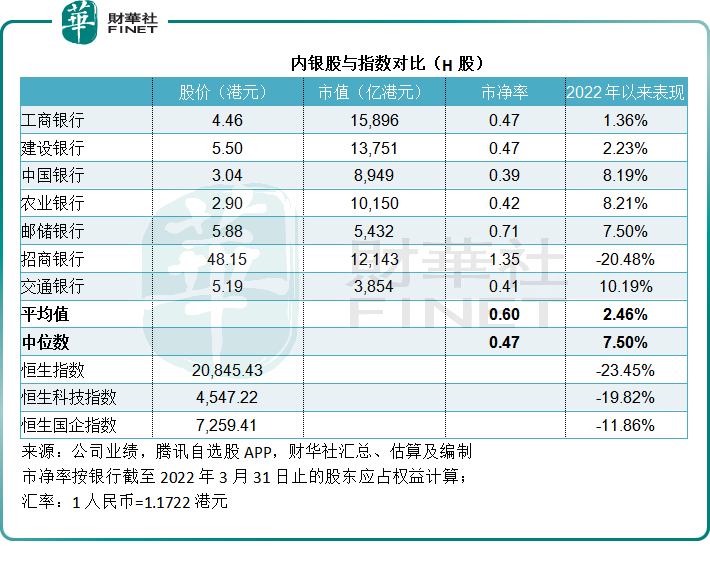

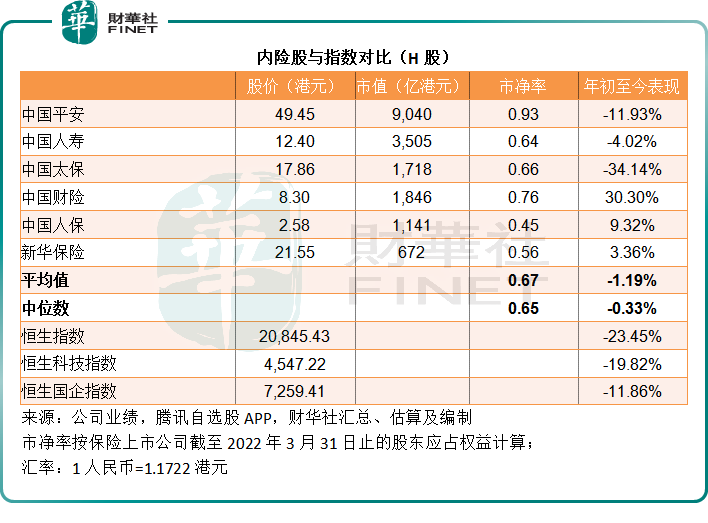

港股的表現也類似,恒生指數、恒生科技指數和國企指數今年以來分别累計下跌23.45%、19.82%和11.86%,但主要内銀股整體來看仍錄得2.46%的平均漲幅;内險股的累計變幅則為-1.19%,其中太保的累計跌幅最大,估計這也是其近日觸底反彈幅度較大的原因。

從市淨率估值來看,港股上市的内銀股和内險股相差不遠。

銀行股和保險股的基本面如何?

既然今年以來銀行股和保險股的表現均優於大市,而它們近日的表現主要受到市場情緒的操控,那麽長遠而言,它們又能否重拾往日輝煌?這還得從其基本面說起。

先來看保險股,壽險改革一直是國内大型保險企業的痛點,依靠代理人的模式隨著代理人的流失,而受到了挑戰。國壽、平安等均推出了壽險改革,希望通過優化代理人制度和數字化,來克服問題,效果仍有待驗證。

另一方面,隨著放開限制,國内的保險企業還需要面對外國險企競爭加劇的問題。

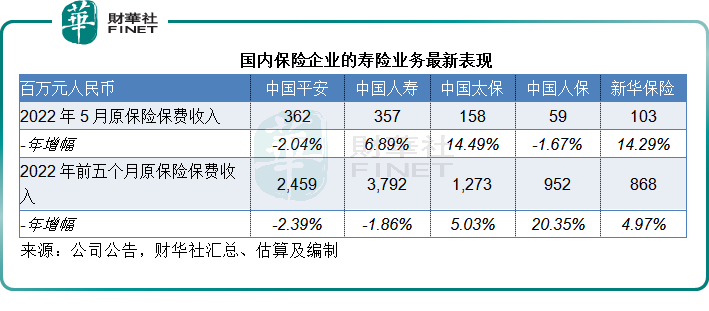

在這樣的背景下,大型保險企業的原保險保費收入未見大的起色。

2022年5月,平安的壽險原保險保費收入按年下降2.04%,尚未擺脫保費下降的表現;國壽增長6.89%,太保增長14.49%、人保增長1.67%,新華保險增長14.29%。

2022年前五個月,平安和國壽的壽險業務原保險保費收入分别按年下降2.39%和1.86%。

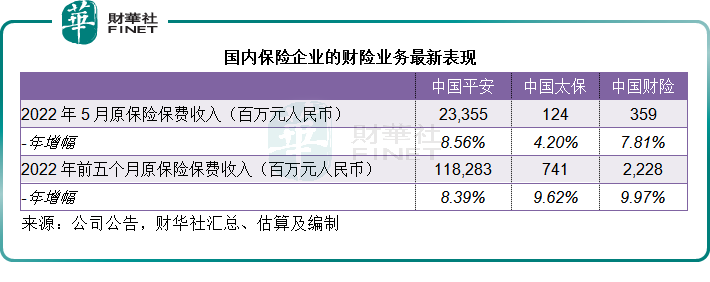

財險業務方面,平安的5月單月表現不錯,但累計原保險保費收入增速仍低於太保和財險。

整體而言,平安的保費收入仍落後於同行,這也是它的市淨率估值從過去的高溢價下降的原因。

銀行股方面,寬松政策或縮小其利息業務的利差,但應可得益於鼓勵經濟措施的整體影響——業務增長,以及中小企的發展,從而緩和利差縮小的影響。

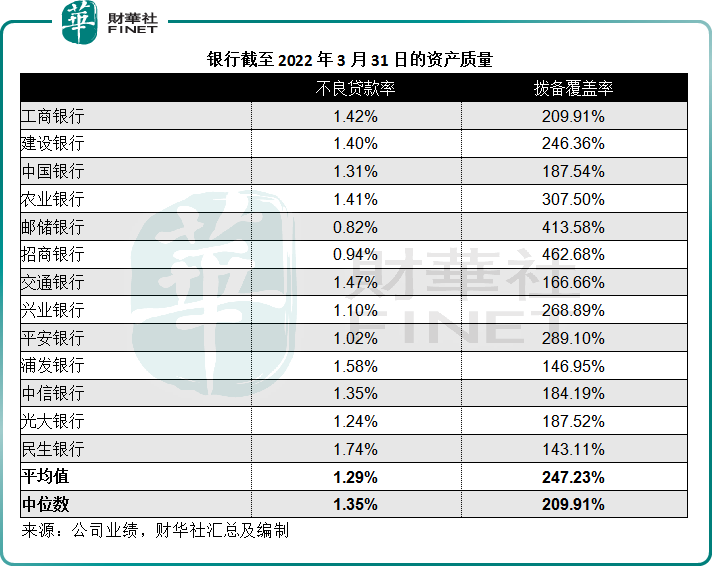

從這些銀行2022年第1季的賬面財務狀況來看,不良貸款率都得到了控制,撥備覆蓋率也較為充裕,應可保障其抗風險能力。

從上表可見,郵儲銀行和招商銀行的不良率最低,而撥備覆蓋率最為充裕,其次為平安銀行和興業銀行,這也是它們的市淨率估值較高的原因。從中或可推斷,市場當前更注重銀行股的風險管理能力,甚於其業績增長能力。

結語

以上的數據顯示,不論大型保險企業,還是股份制銀行,其基本面尚未出現非常明確的好轉信號。

保險企業方面,平安的壽險業務跌幅依然,惟財險保費收入增長,提升了整體保費收入水平,壽險業務的好轉尚需確證,但其市淨率估值已跌至近年低位:A股接近平價,H股更出現低水(低於股東權益),這或為其提供了特定的風險緩衝,畢竟平安還有科技資產,後者的估值溢價通常較高。

銀行方面,特定行業釋放的風險,或正逐漸反映到其業績以及資產質量中(不良率和關注類貸款規模的增幅),是屬於「留院觀察」的行業類别,也因此資本市場對銀行股的估值比較保守。

此外,刺激經濟措施帶動了實業和科技股的反彈,而銀行股的走勢似乎與此相逆,這或與市場擔心銀行的息差會進一步收窄,而風險可能增加的原因。

不過從更長遠來看,實體經濟好轉,將有利於銀行的業務擴張和風險緩解,所以前景應是樂觀的。

總括而言,保險和銀行股的基本面尚未出現質的改善,但從其與大盤指數年初至今的表現可以看出,這兩類股份估值偏低,抗跌力也較強,優質的銀行股尤其如此。所以在長遠前景未明朗之際,其避險作用或更為明顯。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。