1月13日,在港股上市的東北地區光伏製造龍頭企業陽光能源(00757.HK)發佈了2021年運營數據。

數據不多,陽光能源列出了收入和交付量的數據。年内,公司實現收入70.35億元,同比增長16.2%;生產型業務對外交付量為7343.7兆瓦,同比增長7.8%。

從收入層面看,陽光能源2021年的表現與往年相比中規中矩。此外,大部分光伏設備企業還未披露2021年業績報告,但從前三季的業績表現看,多數企業營收實現了中高雙位數的增幅。鑒於每年四季度的光伏裝機量高峰期,光伏設備企業訂單量往往顯著增長,多數光伏設備企業2021年營收取得高增長已沒有多大的懸念。

所以放在行業來看,陽光能源2021年的收入並不儘如人意,過去幾年業績欠佳的餘波還影響至今。

「虧損漩渦」何時解?

在2001年,陽光能源在遼寧錦州成立,成立之初主要從事單晶矽棒的生產和銷售。

後來,陽光能源進一步覆蓋到了單晶矽片、電池和模塊等上遊產品,成為一家綜合型的光伏企業。截至2020年底,公司的單晶矽錠和單晶矽片的年產能達到了3.6GW,達到了中型矽片生產企業的水平。

不過,擁有光伏上遊全產業鏈垂直一體化經營模式的陽光能源卻不像其他企業一樣乘著市場東風成為賺錢好手。

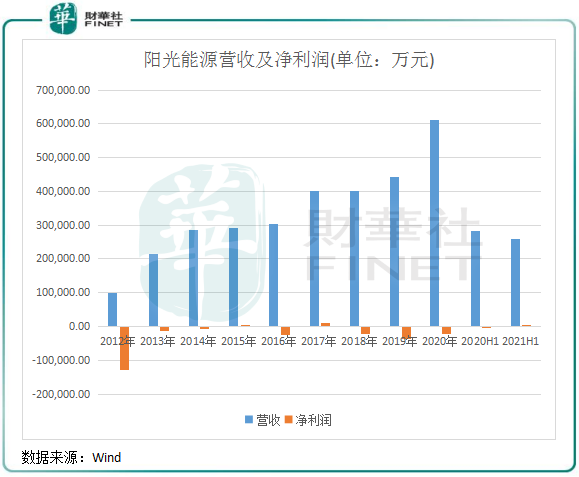

根據財華社統計,儘管2012年以來陽光能源營收規模整體穩步增長,但是卻很難獲取利潤。

2012年以來,陽光能源虧多賺少,9年時間有長達7年產生了虧損,只有2015年和2017年取得盈利,不過也僅是微利。在2021年上半年,陽光能源成功扭虧。用陽光能源半年報的話說:外部環境和公司低本高效產能幫助公司擺脫了虧損。

2021年下半年,光伏產業上遊矽料價格大幅飙升,生產矽片和光伏組件的陽光能源明顯受到一定程度上的衝擊。所以下半年公司利潤情況如何,能否繼續像上半年一樣保持盈利,還有待考究。

多年來深陷虧損漩渦的陽光能源,使其在資本市場上也備受資金的冷落。

2008年,陽光能源「上市即巅峰」,股價短期衝高到5.354港元最高點後,股價開啓了十多年的下跌走勢,最低點跌至2020年3月的0.04港元,慘變仙股。

2020年下半年開始,受碳中和戰略目標下光伏產業蓬勃發展,以及公司業績有好轉趨勢驅動,陽光能源股價開始反彈,收獲了一小波好行情。

為何「失落」在光伏市場滾滾潮流中?

陽光能源的遭遇,受到多重因素的拖累,既有政策因素和市場因素,也有自身因素。總的來說,陽光能源綜合競爭實力的不足,是造成其未能受益於行業發展的根本因素。

外界因素方面,陽光能源在歷年年報中多次有提及,產品銷售單價下滑衝擊了公司的淨利潤水平。特别是在2018年的「513新政」造成供給端出現非理性降價,導致公司毛利遭到大幅壓縮。

光伏設備產品售價下降,也是市場發展的必然趨勢,不然企業在平價上網時代將面臨更大的挑戰。與其說是受市場因素影響售價,倒不如說是因為陽光電源未能跨過成本控制這道坎。

我國的光伏設備市場百家爭鳴,但也存在「優勝劣汰」的殘酷。那些高性價比的產品會更受市場青睐,無效、低效的過剩產能必將面臨淘汰,這也是光伏產業鏈集中度提升的基礎。

首先,陽光能源在上遊矽料採購方面就陷入了被動。在過去,由於陽光能源沒有規模優勢和議價能力較弱,因此其不得不向供應商簽訂了高價的原材料多晶矽長期採購合同。

在十多年前,陽光能源為了得到穩定的原材料,與供應商訂立了長期供應合約,並支付相應的預付款項。然而,總體上國内矽料供應平衡,但陽光能源卻因為長期合約而在原料進貨價方面吃了不少虧。直到2018年,陽光電源高價採購的原材料多晶矽採購合同才基本執行完畢。但當年又遇到了「513新政」,此後產品售價大幅下降,陽光能源左右兩面都遭到了打擊,以至於毛利率被壓制至行業的地位。

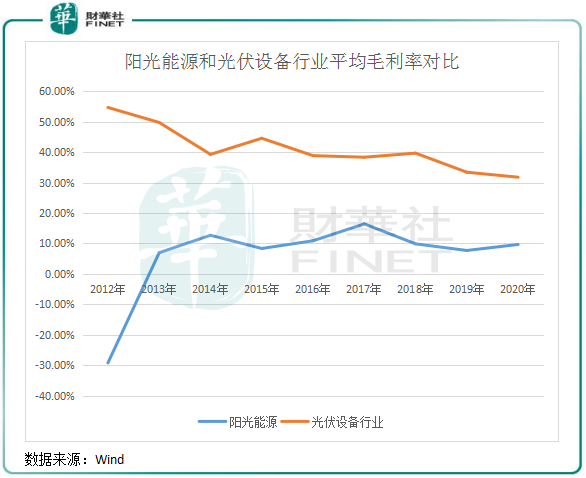

陽光能源並未在歷年年報中列出原材料採購成本相關數據,但可以從毛利率中略窺一二。且因長期供應合約支付的預付款項在原料市場價波動時需作出相應的減值撥備,進一步壓制了公司的利潤水平。

上圖可以看到,陽光能源歷年的毛利率並不高,在10%之間徘徊,遠低於光伏設備行業超過30%的平均毛利率。

當然,造成陽光能源毛利率不高的原因不只是原料採購成本高的問題,其低效的產能也成為毛利率被壓制的重要因素。

首先,陽光能源產能分散且規模不大,不如其他頭部企業一樣有規模效應。官網顯示,公司截至2021年6月底在全國有四大生產基地,單晶矽棒產能合計6.05GW,單晶矽片產能合計2.9GW,組件產能合計4GW。

其次,因此前建設的產能效率較低下,影響到陽光能源的運營效率和成本控制。為此過去幾年陽光能源加快建設效率更佳的產能,在2019年才加速釋放出來。

如今,在下遊光伏裝機需求持續旺盛的背景下,陽光能源正加碼新產能的佈局,這些產能更高效,且電費等成本方面較低。根據計劃,到2022年底,公司矽棒產能將達18.55G,矽片產能14.6G,組件產能12.5G,均較2021年上半年翻幾倍。屆時,隨著規模效應和運營效率的提升,有利於公司進一步控制成本。

求變:引進戰略股東

光伏電池業務,也是陽光能源深陷虧損泥潭的一個原因。

過去,陽光能源的電池規模小(過去一直未有擴產動作),產線落後,導致在東方日升(300118.SZ)和晶澳科技(002459.SZ)等龍頭企業面前競爭力不強。

如東方日升製備出了高效異質結電池組件產品,更具成本優勢與效率優勢,而陽光能源的電池技術還停留在多年前,與其他品牌的產品相比沒有競爭優勢。所以陽光能源的電池產品主要用於自身的組件產品,少部分外銷。

在2020年,陽光電源決心剝離掉電池業務,聚焦單晶矽棒、單晶矽片與下遊組件。剝離掉電池業務,也讓公司將電池業務一次性提列為資產減值損失,造成年内營運表現較不理想。

瘦身後,陽光能源為了更好的聚焦晶矽和組件業務,在2021年初向個人施丹紅發行1.8億股,獲得5000多萬港元資金。認購完成後,施丹紅成為公司第三大股東,2021年6月底持股比例為7.14%。

據悉,施丹紅的丈夫是國内光伏玻璃龍頭信義玻璃(00868.HK)CEO董清世。不難看出,董清世對陽光能源近幾年的轉型有所肯定,隨著雙方關係的拉近,未來兩家公司或會有更多的合作空間。

小結:由於過去不恰當的原料採購策略以及生產線過時且更新緩慢等多重因素,陽光能源在我國光伏市場中未能像其他企業一樣闊步前行。

如今,陽光能源正在努力求變,提質增效、擴充產能、砍掉盈利能力弱的業務,並獲得了戰略投資者的關注。公司的客戶群體比較優質,有不少大型央企,隨著新產能的不斷落地,下遊光伏裝機需求的增長,陽光能源最壞的時期或許即將過去。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)