在与蒙牛(02319.HK)的巅峰对决中,伊利(600887.SH)越来越不把蒙牛放在眼里。

在包括液态奶、含乳饮料等领域的市场份额不断拉开与蒙牛的距离后,伊利的下一野心也更大:2025年挺进“全球乳业前三”、2030年实现“全球乳业第一”。

为了抢滩国内乳业和奶粉市场,以及站上全球乳企之巅,伊利近两年来很拼:收购、扩产、渠道下沉等等,目标剑指全球乳业市场宝座。

为了扩大液态奶和奶粉产能,以及在数字化和矿泉水等领域发力,伊利更是抛出了A股消费业史上最大的定增案。

定增大咖云集,获顶流外资抢筹

12月9日,伊利发布公告称,成功实施非公开发行股票。

伊利此次定增价格为37.89元/股,与11月23日询价日的收盘价40.08元相比,仅折让5.46%。对于A股市场上不少企业大幅折让定增,伊利此次象征性的定增折让,也让不少投资者赞叹“定价非常合理”。

此次定增,伊利共向22名特定对象发行的股票数量约为3.18亿股,发行募集资金总额为120.47亿元,扣除各项发行费用后,募集资金净额达120.41亿元。

超过120亿元的定增募资额,也让伊利成为A股市场消费行业规模最大的竞价定增融资企业。

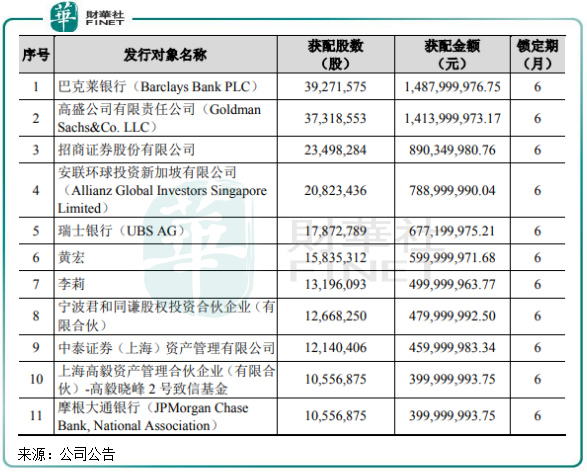

从22名特定发行对象来看,海内外大咖云集,可谓是A股史上最豪华的定增之一。发行对象中囊括了保险、个人、公募、私募、外资、证券等各种类型的投资者,且参与者既有老股东,也有新股东。

其中最引人注目的是海外机构,包括巴莱克银行、高盛、瑞士银行、摩根大通银行等6家外资机构,该6家机构共获配1.36亿股,金额总计为51.50亿元,占此次定增总金额约42.7%。

此外,国内的招商证券、高瓴资本旗下天津礼仁投资管理合伙企业基金、千亿私募—上海高毅资产管理合伙企业、易方达基金和黄宏等多家知名机构和自然人也在名单中。

对于募资额用途,根据今年6月的使用规划,伊利的首要目的就是要扩产。其中,拟以54.8亿元用于多地的液态奶生产基地建设项目,15.5亿元用于婴儿配方奶粉制造项目,该两大项目所耗资金占计划总募集资金的54.1%,可见伊利对站上全球乳业之巅的野心有多大。

其他资金用途则主要为补充流动资金及偿还贷款、矿泉水项目及数字化转型。

液态奶亮点十足?

液态奶市场庞大,该市场是伊利和蒙牛最激烈角逐的领域。

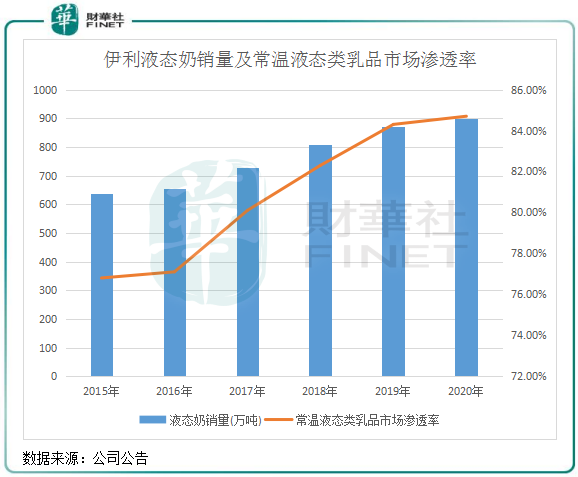

在2014年实现对蒙牛的赶超后,伊利在液体乳领域持续发力,在全球范围内将不少乳企收入囊中,同时大幅扩充产能,并在国内逐步下沉市场,拉开了与蒙牛的距离。

在对外收购方面,伊利相继收购了国内的悠然牧业、中国圣牧、中地乳业等乳企的部分或全部股权,在海外收购新西兰第二大乳业合作社Westland股权等,不断拓展全球范围内业务范围。

同时,伊利在国内及大洋洲和东南亚等地新建生产基地,持续扩大产能。截至今年6月底,伊利的产能为1394万吨/年,高于蒙牛1089万吨/年的产能。

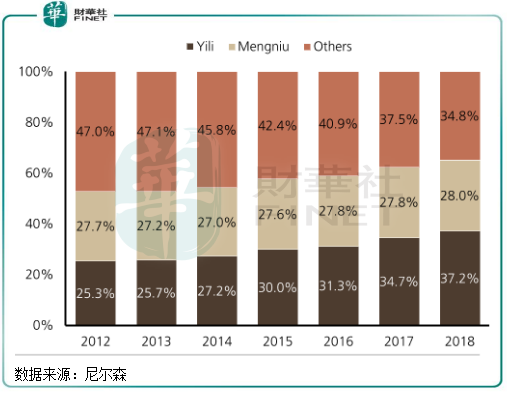

液态奶销量方面,随着产能的不断提升以及销售渠道的铺开,伊利在液态奶领域的市场占有率经历了落后于蒙牛、追平蒙牛,最终超过蒙牛的三个阶段。根据尼尔森数据,在2014年,伊利实现了在液态奶领域市场占有率对蒙牛的超越。

到了2019年,蒙牛的这一差距被伊利进一步拉大,当年伊利和蒙牛在国内液态奶市场的占有率分别为37.7%及27.2%,伊利超过蒙牛逾10个百分点。

营收方面,2020年,伊利营收为969亿元,蒙牛为760亿元,两者净利润则分别为70.99亿元和35.25亿元,伊利完胜,稳坐国内乳制品行业一哥宝座。

所以,当前伊利的目标已不是追赶蒙牛,或者说是严防蒙牛这位竞争者。对于伊利来说,其野心是星辰大海,2020年其进入“全球乳业五强”后的目标是十年后登顶全球第一。而2020年,名列第一的瑞士企业雀巢营收高达22.8亿美元,较伊利高出整整9亿美元。

这意味着,伊利要实现登顶全球第一的目标,业绩和体量在十年内需要有数倍的增长,这是一项巨大的挑战。所以不难看出,为何伊利此次巨额募资主要用于产能扩张上了,有了海内外知名机构的资金支持,未来伊利要实现10年后的目标也多了一份信心。

根据财华社统计,此次募资计划建设的液态奶基地项目若投产后,将为伊利贡献高达6148吨/日的产能,年产能约为224.4万吨,占2020年公司总产能的17%。

而国内液态奶渗透率较低的广大乡镇地区成为伊利消耗未来产能的“前沿阵地”。2019年中国农村居民人均奶类消费量仅为7.3千克/人,相较低于城市居民人均奶类消费量的16.7千克/人,增长潜力较大。

在2020年,伊利服务的乡镇村网点近109.6万家,较2018年提升了13.9%,可见伊利对渠道下沉的重视程度。

奶粉业的“国产替代”在路上

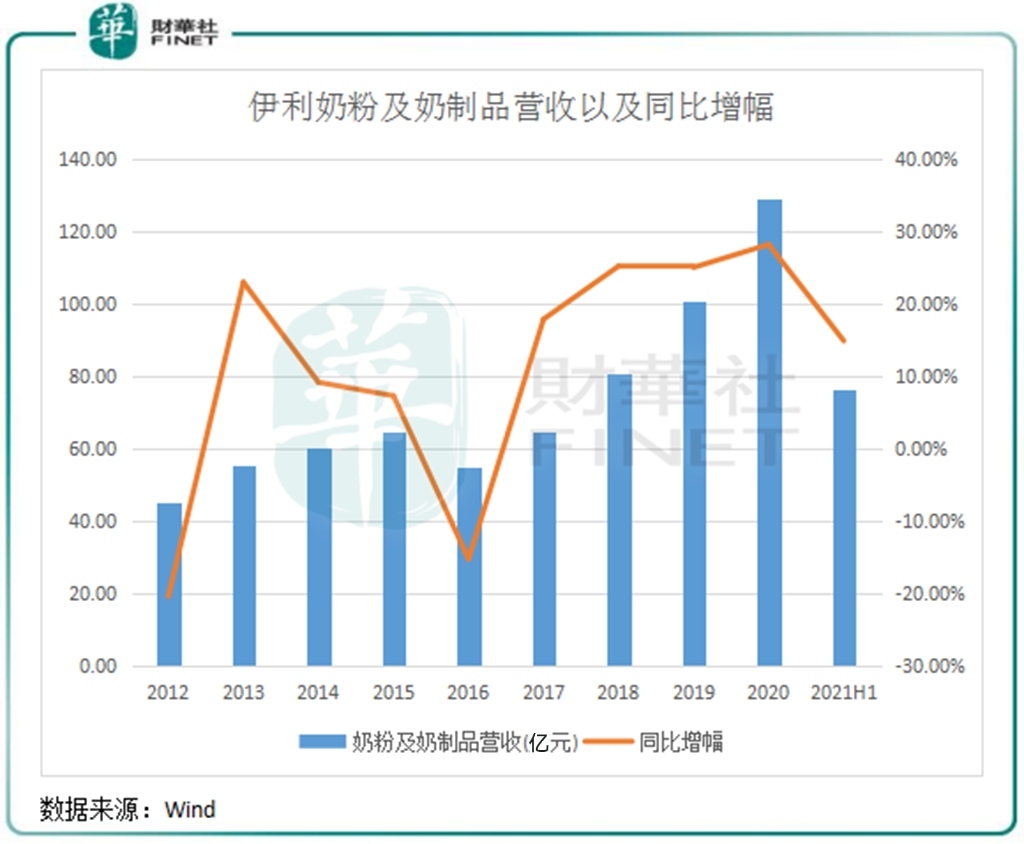

奶粉产品,被伊利视为未来挤进全球乳业桂冠的一项重点业务。奶粉和奶酪,都是伊利近年来重点发力的领域。

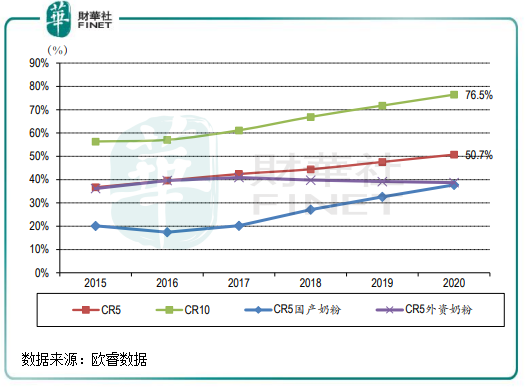

受2008年三聚氰胺事件影响,过去我国奶粉市场主要由外资品牌占据。而随着国产品牌的崛起,这一格局正在重塑,自2020年开始,国产奶粉品牌市场份额已能与外资品牌平起平坐。欧睿数据显示,2020年,国产奶粉品牌CR5市场份额达到了37.8%,5年时间大幅提升了17.6个百分点,市占率已接近近年来低速增长的外资CR5品牌。

很明显,奶粉国产替代大浪潮已来临,国内消费者对国产奶粉产品的信任度也日益提升,飞鹤(06186.HK)的迅速崛起就是一个例子。

这些年,伊利在奶粉领域动作频频,飞鹤也因此如临大敌。伊利最震动国内奶粉市场的一次动作,是收购国内奶粉头部企业澳优(01717.HK)。

今年10月底,伊利对外宣称入股了澳优,占了后者34.33%股权,成为后者第一大股东。

在2020年,澳优在国内奶粉市场的占有率超过6%,仅次于飞鹤和君乐宝,且其配方羊奶粉居全球羊奶粉销量第一。而伊利的奶粉业务增长十分迅猛,2020年在国内奶粉市场的占有率也超过6%,今年9月这一数据飙升至9%。双方联合,对飞鹤和君乐宝来说无疑带来巨大的增长压力。

同样,伊利在奶粉市场的野心也不局限于国内,其目标是成为全球奶粉市场龙头企业。

收购澳优部分股权,有利于伊利补齐羊奶粉产品线;另一方面,此次再募资十余亿用于奶粉产能扩建,未来将加速释放产能。由此可看出,伊利在奶粉市场的野心并不小。

未来3~5年,谁能在飞鹤之后,单一品牌销售规模率先达到200亿量级,尚未可知,但国产奶粉崛起的趋势已经势不可挡,伊利在自身优势以及定增支持下,国内奶粉市场格局或会迎来巨变。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)