純利率增速下滑、保薦人過往業績不佳、在管面積不佔優、業務過渡依賴母公司及業務集中京津冀地區的IPO企業,竟然能在招股期間獲超千倍認購。

這家優勢並不明顯卻得到資金追捧的企業就是烨星集團(01941-HK)(下稱「烨星」)。那麽,烨星千倍超額認購的背後又說明了什麽呢?

在港股市場,絕大多數公司IPO都會出現超額認購的情況,但是超額倍數高低往往取市場對這家公司是否感興趣,理由有可能是認購價格低廉或公司質地出眾。

從經營業績及基本情況來看,烨星並不是投資者眼中的質地出眾的標的股。

首先,烨星與部分物管公司一樣存在過渡依賴大股東或母公司的風險。據了解,烨星是鴻坤集團旗下物業公司,主要運營附屬公司是北京鴻坤瑞邦物業管理有限公司,主要向位於京津冀地區的物業提供物業管理服務。截至2016-2018年底及2019前8個月,烨星超98%的物業管理服務收入是來自於鴻坤集團管理開發的物業。

其次,與其他物管公司相比,烨星集團體量偏小。據了解,從在管建築面積來看,烨星集團低於目前市值靠後的銀城生活服務(01922-HK)、鑫苑服務(01895-HK)、中奧到家(01538-HK)。而在北京的物業管理市場,烨星的市佔率只有0.35%,排名第21。

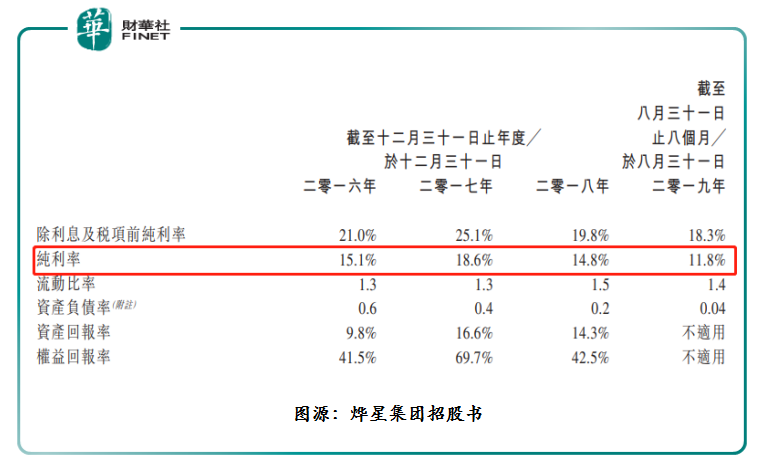

最後,純利率表現不儘人意。招股書顯示,2016-2018年末及2019年前8個月,烨星純利率分别為15.1%、18.6%、14.8%及11.8%。

從估值來看,烨星並不存被嚴重低估的情況。按全球公開發售後的4億股本計算,烨星市值為5.28-6.32億港元, 低於港股同業平均水平;2018 年市盈率約為12.9-15.5倍,處行業平均中下水平;市淨率約為3.07-3. 22 倍,低於行業平均水平。盈利能力方面,2018年的ROE、ROA分别為42.5%和14.3%,處於行業平均水平,並不突出。

值得一提的是,烨星此次保薦人為同人融資。從2019年5月至10月份,同人融資保薦過三家IPO公司,分别為登輝控股(01692-HK)、康特隆(01912-HK)及JBB Builders (01903-HK)。從股價表現來看,二級市場給予的熱度並不高。

截至3月6日收盤,登輝控股、康特隆及JBB Builders 上市首日表現分别為下跌33.85%、上漲6.15%及上漲4.24%,累計至今的表現(前復權計)分别為下跌24.30%、上漲247.73%及下跌24.27%。

由此可見,烨星獲得超千倍的認購,並非是依靠發行價格低廉或出眾業績。

實際上,受熱捧的並非烨星一家。目前進入招股階段的IPO企業中,河南正商旗下興業物聯(09916-HK)的公開發售階段興業物聯獲1414.06倍認購,超過了年初上市的新石文化(01740-HK)的1212.16倍,成為今年港股IPO市場的新「超購王」。

烨星與新「超購王」興業物聯共同點都是物管公司。值得一提的是,港股市場内地物業管理是疫情肆虐期間里為數不多的出現逆市上漲的板塊。截至2020年1月2日-3月6日收盤,内地物業管理板塊累計漲幅為27.74%,跑赢同期的恒指指數(累計下跌7.25%)及内房股板塊(累計下跌7.33%)。

據業内人士稱,内地物業管理板塊能走出逆市行情,與房地產行業停工、售樓部停售、成交停滞等負面影響不同,物管行業影響相對較小,疊加近些年物管企業業績表現不錯,導致該行業成為資金短暫的「避風港」。

當内地物業管理板塊受到各路資本青睐之際,近些年物管公司IPO較少破發也成為推高兩家物管股獲千倍認購另一大驅動因素。

2019年是物管公司上市最為密集的一年。據數據顯示,2019年全年共有10家公司完成IPO,2家公司成功借殼,這相當於2014-2018五年間主板物業股的總和,可以看出,物業管理行業已迎來最好的資本時代。值得注意的是,在港股IPO並成功上市的物管企業里,超九成的物管企業上市首日均有不俗的表現,少有破發的情況。例如,寶龍物業(09909-HK)、銀城生活服務(01922-HK)、保利物業(06049-HK)、藍光嘉寶服務(02606-HK)、鑫苑服務(01895-HK)及和泓服務(06093-HK)首日股價表現分别為5.895%、15.596%、29.20%、15.0%、41.827%及34.375%。

除此之外,隨著物管公司在香港市場獲各路資本持續看好,物業板塊的估值也水漲船高,這或許是導致物管企業超額認購的另一驅動因素。

截至2020年3月6日收盤,香港物業管理板塊的市盈率為54.24倍,市淨率為8.78倍。港股上市的22家物管公司中,保利物業綜合估值最高,市盈率為78.7倍,市淨率為103.4倍。另外,市盈率超20倍的物管公司就有17家。

在赴港上市物管企業頻頻破港股市場超額認購記錄,以及物管板塊正處於高景氣度的形勢下,也激發了一大批物管公司赴港上市潮。據悉,目前港股尚有金融街物業、星盛商業、正榮服務、宋都服務、建業新生活、弘生活等多家物管公司正遞表排隊上市。因此,物管公司獲超千倍的認購消息或仍將延續。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)