恒隆地產在内地因恒隆廣場而馳名。與内地房企的租賃業務相比,恒隆地產租賃業務無疑是成功的。但缺乏了銷售物業帶來的可觀利潤,公司業績也是持續下滑。想靠「包租公」生意打開局面,恒隆地產的租賃業務能否支撐公司未來發展?

7月30日,恒隆地產(00101-HK)發佈2019年中期業績,上半年公司收入、溢利雙下滑。

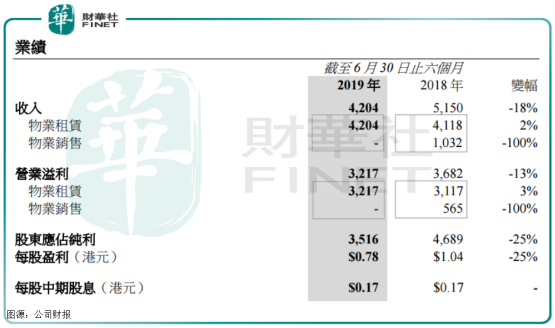

上半年,公司營收42.04億港元,同比下滑18%;股東應佔溢利35.16億元,同比下滑25%;每股收益減少至0.78元。

恒隆地產創立於香港,2001年將發展重點移到内地,以在香港和内地建造、持有和管理世界級商業綜合項目恒隆廣場而馳名。

公司奉行順週期投商業地產,逆週期時投開發物業的發展策略,堅持通過高派息率支撐股價底線。在房地產市場來回變身,成功發展為以投資性物業為核心,以租賃收入為主要營收結構的房地產企業。

作為商業地產的擁趸,期内恒隆地產物業租賃表現延續2018年下半年以來的增長態勢,雖然人民幣兌港幣同比貶值6%,但物業租賃收入仍達42.04億港元,同比增長2%。

拉長公司近五年營收結構看,恒隆地產物業租賃已經形成穩定發展態勢,而銷售物業則變動較大。

Wind數據顯示,2015年-2019年中報告期内,公司物業銷售分别為港幣7億元、24億元、25億元、10億元、0億元。

從公司2018年年報可見,恒隆地產在香港或已無可出售住宅項目。財報顯示,除藍塘道項目12間半獨立大宅和浪澄灣的一個單位外,恒隆地產已經將香港的住宅全部出售。

缺乏可出售的住宅項目,也導致公司2018年利潤下滑。2019年上半年,恒隆地產又賣出藍塘道項目23–39的半獨立式大宅,和荔枝花園原定持作投資物業的111個停車位。兩相交易入賬將在今年下半年完成,或將拉升今年全年業績。

物業銷售收入的下滑,曾讓恒隆地產2018年收入和溢利雙雙下滑。至今這個局面仍無法改觀。

財報顯示,由於2019年上半年公司無物業銷售收入,導致物業銷售收入同比減少100%,進而影響到公司營業溢利同比減少13%。

近10年來,已經很少見到恒隆地產香港拿地的報道。估計公司手里有的也就投資性物業,而隨著增厚業績的需要,公司未來究竟有多少自持轉銷售還有待觀察。

令公司「雪上加霜」的是,期内公司投資物業公平值同比大減41%。2019年上半年,公司錄得整體重估收益14.38億港元,較2018年同期的24.56億港元下降41%。

由於業務重估收益比去年同期低,股東應佔純利減少25%,至港幣35.16億元。撇除物業重估收益,及所有相關影響,股東應佔基本純利整體減少4%,至22.29億元。

作為從投資性物業上找錢的恒隆地產來說,每年的物業公平值也是平衡利潤的一個重要調節器。不過今年上半年,這個調節器貢獻為負。

截止2019年6月30日,恒隆地產投資物業總值為1369.70億港元,其中,香港物業組合估值約663.82億港元,及内地物業組合估值705.88億港元。

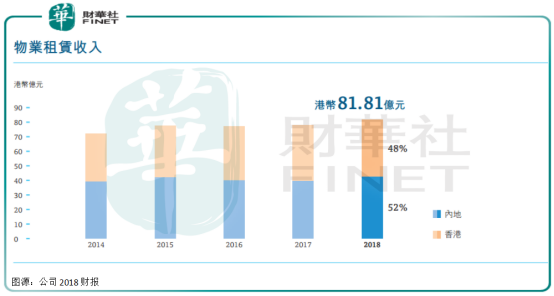

自2001年公司將發展重心移到内地,内地物業租賃營收和增速已經多年趕超香港收入。

2018年,公司租賃物業總收入81.81港元,同比增加5%。内地物業組合收入佔比上升7%,佔總收入比例52%。香港物業組合按年增3%,佔總收入比例為48%。

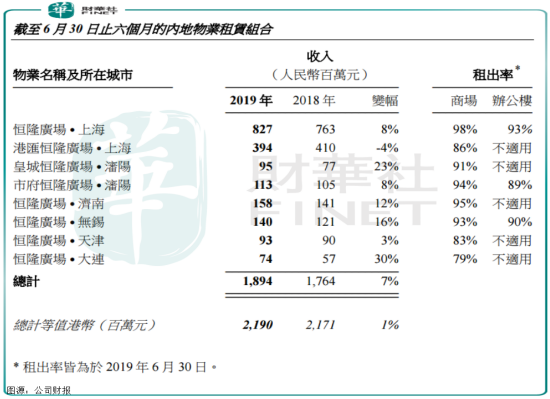

恒隆地產内地的租賃物業組合主要為商場+辦公樓模式。財報顯示,期内公司收入主要來自上海、無錫、潘陽、濟南、天津、大連的恒隆商場和辦公樓。

從2019年中期報看,雖然公司業務覆蓋多個城市,但僅上海一座城市就貢獻了64%的收入,貢獻金額達人民幣12.21億元。

且期内位於上海港匯的恒隆廣場商場正在進行大型翻新工程,對報告期内租金收入造成影響。在此情況下,上海整體物業收入仍同比增加4%。

此外,財報顯示,上海以外地區的物業收入同比大幅增加14%,延續了去年下半年以來的升勢。去年下半年上海以外地區的物業收入同比增加7%,但這個基數就比較小了,未來幾年可能都無法和上海相媲美。

以大連恒隆廣場為例,截至2019年6月底的最新出租率僅為79%,天津也才83%。而上海恒隆廣場的出租率高達98%,大連、天津等相對弱勢的出租率也更難支撐未來業績的大幅增長。

位置絕佳的地標、出類拔萃的建築、紙醉金迷的奢侈品,讓恒隆廣場成為浮華的象徵。然而這一記浮華卻是經不住現實推敲的,隨著貿易摩擦的影響、消費下行,消費者的習慣極有可能發生轉型。

上半年發生的某奢侈品「筷子事件」就讓大部分國人在情緒上對奢侈品產生抵觸。奢侈品本事消費也是一種情緒消費,一旦動搖了支撐動機,這種消費極有可能崩塌。

這對專注於零售的恒隆地產來說是潛在風險。不過在這假設的危機還未來臨前,公司首先要面對的還是競爭風險。

以公司最大内地市場上海為例。上海零售市場日漸壯大,恒隆廣場對手越來越多。

據中國連鎖經營協會和世邦魏理仕聯合發佈的報告顯示,2018年上海共開出各類首店835家(不含快閃店),平均每天新增2.3家首店。

新的消費形勢當前,恒隆地產與面積大、人流多很難再沾邊了,估計未來能抵擋一陣的也就是昔日「上海灘一哥」的老標簽,和沉澱多年old school氣息。

此外,勢均力敵的對手也一直在追趕。太古里、新鴻基徐家匯ITC即將於2020年底登陸上海,也讓恒隆地產壓力巨大。

最後恒隆地產現有業務是否可持續也有待觀察。Wind數據顯示,2015-2019中期報告内,公司租賃業務增長率分别為8.61%、1.17%、-1.84%、7.38%、2.09%。這個極低的增長態勢很難實現公司規模化擴張和業績的大幅提升。

而公司在物業銷售方面已經表現出沒有持續利潤,在這種情況下,恒隆地產如何繼續開拓市場,尋求新的利潤增長點,去支撐公司長期業績和股價,顯得尤為迫切。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。