前言:

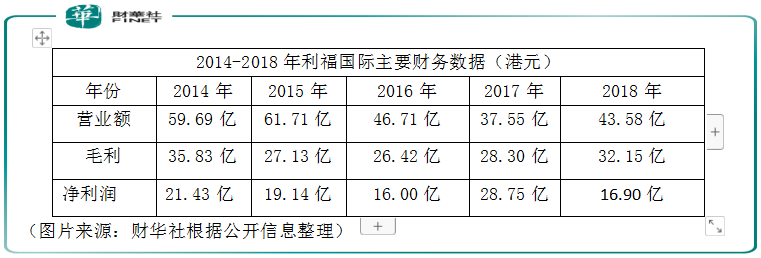

近日,利福国际(01212-HK)公布了2018年年报,业绩整体较去年有所改善。其中,收入为43.58亿港元,同比增长16.1%,毛利为32.15亿港元,同比增长13.6%。

作为零售行业的标志性企业,在财华社对其股价表现、市值变动及发展潜力等方面做出调研后,利福国际一度跃升到2017年度“港股百强”行列中,排名第13位。

值得注意的是,作为一家深耕香港零售业务的供应商,利福国际的净利润却呈现大幅下滑,2018年,公司净利润为16.9亿港元,同比下滑41.2%,下降原因主要是投资物业收入的减少。

不过,公司净利润下滑的信号并未阻挡其股价上涨的势头,2月份以来,股价累计涨幅达21.2%。各评级机构纷纷持“买入”评级,看好其未来发展。

这家零售业巨头因何表现这般抢眼?

去年下半年,受贸易矛盾升温及资本市场趋弱的影响,群众消费欲降低,零售市场的发展也因此放慢了步伐。

公开资料介绍,利福国际主要经营中高档次百货店。同时也从事其他零售、物业发展及物业投资业务。

从过往业绩来看,公司营业收入自2015年开始持续小幅下滑,2016年下降幅度较大,出现了收入双位数下降,截至2017年12月31日,营业收入降至近五年最低37.55亿。不过,2018年收入又开始小幅上升,营业额较去年增加16.1%。

营业额这般强劲增长,主要是由于直接销售额增长约22.7%,而特许专柜销售佣金收入则上升了约10.2%。同时,直接及特许专柜销售交易产生的总销售所得款项总额亦上升了13.5%,较整体市场表现出色。

而在净利润上,2014——2016三年连续下滑,2017年由于物业重估收益贡献实现较大增长,较上年同比增长44.34%,但同时这也加大了2018年的下滑幅度,净利润再次跌近16亿港元,减少原因一是受去年金融市场波动影响,使得金融投资收入降至-2.71亿港元。二是投资启德项目,导致其投资支出较大。

近几年,利福国际经营现金流较为稳健,并未出现较大波动。

比较特殊的是在2016年,公司因为参与政府招标,斥资73.88亿港元买下了块地皮,导致当年的投资净额为-70.81亿港元,产生了大量的流动负债。

随即在2017年,利福国际便通过削减整体债务以及降低流动负债比率,对自身的债务结构做了相关调整。

财华社发现,2016年,利福国际的资产负债率达到88.4%,而2017及2018年分别为81.3%和85.7%,债务有所削减,但依然很高。该公司债务结构调整,2017年流动负债下降了54%,2016年流动负债占比负债47.5%,2017及2018年分别为23.3%和26%。

通过债务结构的调整,公司的ROE显著下降,由2016年的86%下降至49.09%。虽然整体财务风险仍很高,但短期能满足流动资金需要了。

从融资成本来看,由2016年的4.71亿港元降至2017年及2018年的2.3亿港元和2.8亿港元。

因此,如若利福国际能继续维持目前的债务结构,降低流动负债占比来减轻偿债负担,并且使用高杠杆撬动高回报率,是有可能保持业务的持续性增长及现金流的持续性流入。但如果失去这个前提,这样的债务结构仍是公司最大的隐患所在。

调整债务结构的同时,利福国际也在紧锣密鼓地布局其他项目。

目前,公司的另一项目——启德项目已开始施工,但施工时间较长,预期2022年竣工后才会产生收益。而在施工期间,该项目的物业重估值仍会产生较大的变动,从而影响公司的净利润。

公告显示,2018年利福国际投资启德地皮的重估收益为2.51亿港元,较去年的8.23亿港元同比下降69.5%。

此外,公司旗下的尖沙咀崇光和铜锣湾崇光,已成为顾客喜爱的品牌,同比都在呈双位数强劲增长,同时自2019年5月起,公司将获得在香港使用“崇光”商标的独家专用特许,这些都将成为利福国际日后的主要竞争优势。

因此,从动态角度来看,考虑到后期业务的发展以及启德项目的落地,利福国际的估值还是相当吸引人的。

数据显示,多数机构持“买入”评级,公司2019年预期可观。

今年,公司会不会再次出现在“港股百强”名单中呢?敬请留意2019年5月24日(星期五)在深圳中洲万豪酒店举行的“港股100强”颁奖典礼。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)