摘要:富友支付於2024年11月8日向港交所遞交招股書,擬在香港主板上市,聯席保薦人為中信證券、申萬宏源。公司是中國多領域領先的全能型數字化支付科技平台,2023年收入為人民幣15.06億元,淨利潤0.93億元,同比增長均超過30%,2024年前6個月收入7.82億元,淨利0.42億元。

LiveReport獲悉,上海富友支付服務股份有限公司SHANGHAI FUIOU PAYMENT SERVICE CORP., LTD.(簡稱「富友支付」)於2024年11月8日在港交所遞交上市申請,擬香港主板上市。這是該公司第2次遞交上市申請,其曾於2018年和2021年簽訂A股上市輔導,但均未能成行。

公司是中國在多領域領先的全能型數字化支付科技平台,在多元化商業場景下為不同規模及不同行業的客戶賦能,提供全渠道、一站式支付服務以及科技、管理和其他增值服務。

公司是中國綜合數字支付市場的先行者和領先者。根據弗若斯特沙利文報告,公司是中國率先提供全渠道、一站式數字支付及數字化商業解決方案的科技平台之一,亦是首批獲得開展跨境外匯支付服務許可的公司之一。

公司在中國境内擁有完善的多種支付牌照組合,同時還擁有中國香港及美國的支付牌照,所以其支付產品能夠覆蓋不同領域的多元化商業場景,包括(i)商業支付(線下線上商戶銀行卡收單、掃碼收單);(ii)金融支付(包括信用卡還款及基金支付);及(iii)跨境數字支付服務(包括跨境B2C、跨境B2B),幫助客戶簡化支付流程,整合在線線下的支付信息,保障資金的安全流轉,為客戶提供強大且易拓展的支付基礎設施,促進交易網絡的高效運行。

公司建立了以支付平台為核心的多元化產品和服務矩陣,用數字化的解決方案提供科技、管理和其他增值服務,滿足了中小商戶及企業在復雜商業環境下多樣化的需求,包括(i)商戶SaaS解決方案,幫助客戶提高其運營效率;(ii)智能營銷服務,使客戶能夠有效觸達目標市場;(iii)賬戶運營服務,滿足客戶營運資金管理需求;及(iv)其他解決方案,包括PaaS(支付即服務)及電子發票服務。

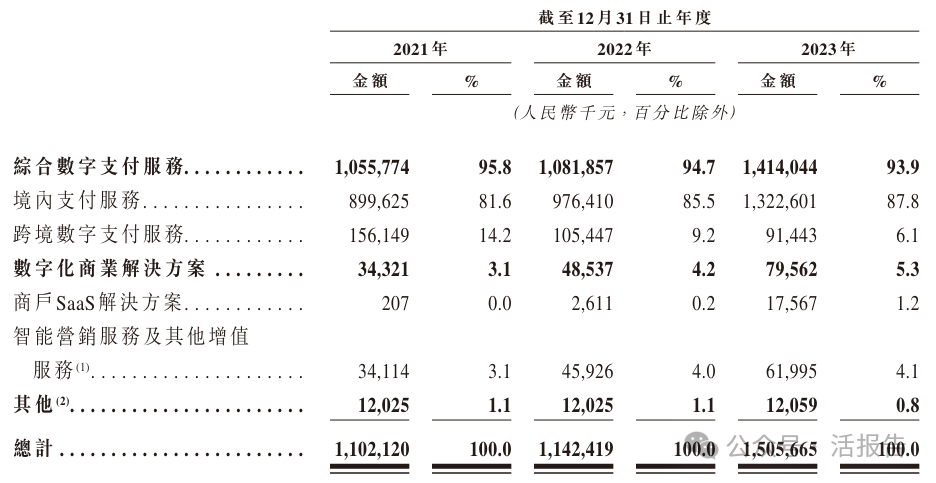

公司的業務主要包括:

綜合數字支付服務:包括(i)商戶收單服務;(ii)信用卡還款服務;及(iii)基金支付服務(統稱「境内支付服務」);及(iv)跨境數字支付服務。

數字化商業解決方案:包括(i)商戶SaaS解決方案,幫助客戶提高其運營效率;(ii)智能營銷服務,使客戶能夠有效觸達目標市場;(iii)賬戶運營服務,滿足客戶營運資金管理需求;及(iv)其他解決方案,包括PaaS及電子發票服務。

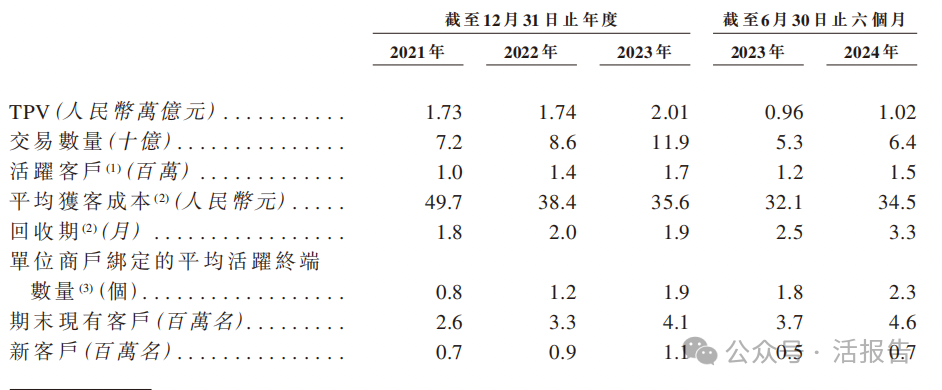

2023年度,公司的數字支付服務總支付額(TPV)超過2萬億元,平台的年處理交易數量達119億筆,活躍客戶數量達170萬名,平均獲客成本降低至34.5元。

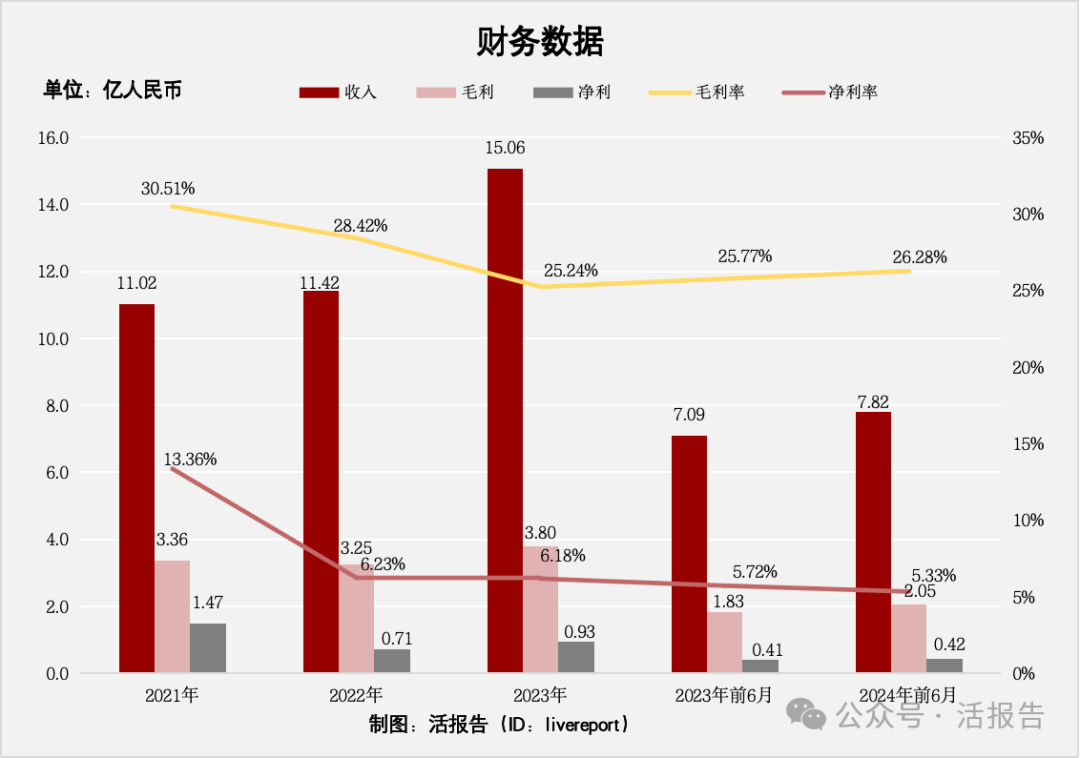

財務分析

截至2023年12月31日止3個年度及2023、2024年前6個月:

收入分别約為人民幣11.02億元、11.42億元、15.06億元、7.09億元及7.82億元,年復合增長率為16.88%;

毛利分别約為人民幣3.36億元、3.25億元、3.8億元、1.83億元及2.05億元,年復合增長率為6.32%;

淨利潤分别約為人民幣1.47億元、0.71億元、0.93億元、0.41億元及0.42億元,年復合增長率為-20.52%;

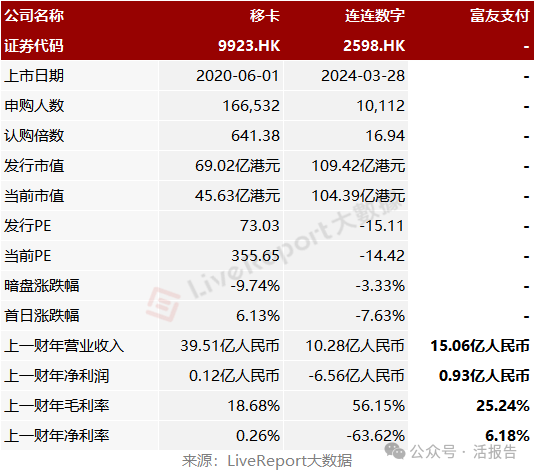

毛利率分别約為30.51%、28.42%、25.24%、25.77%及26.28%;

淨利率分别約為13.36%、6.23%、6.18%、5.72%及5.33%。

過去三年公司收入、毛利均保持良好的增長態勢,2023年度收入及淨利均增長超過30%;毛利率、淨利率呈現下降趨勢,2023年度分别為25.24%及6.18%。

截至2024年6月30日,2023年公司經營現金流-0.6億,賬上現金為2.16億。

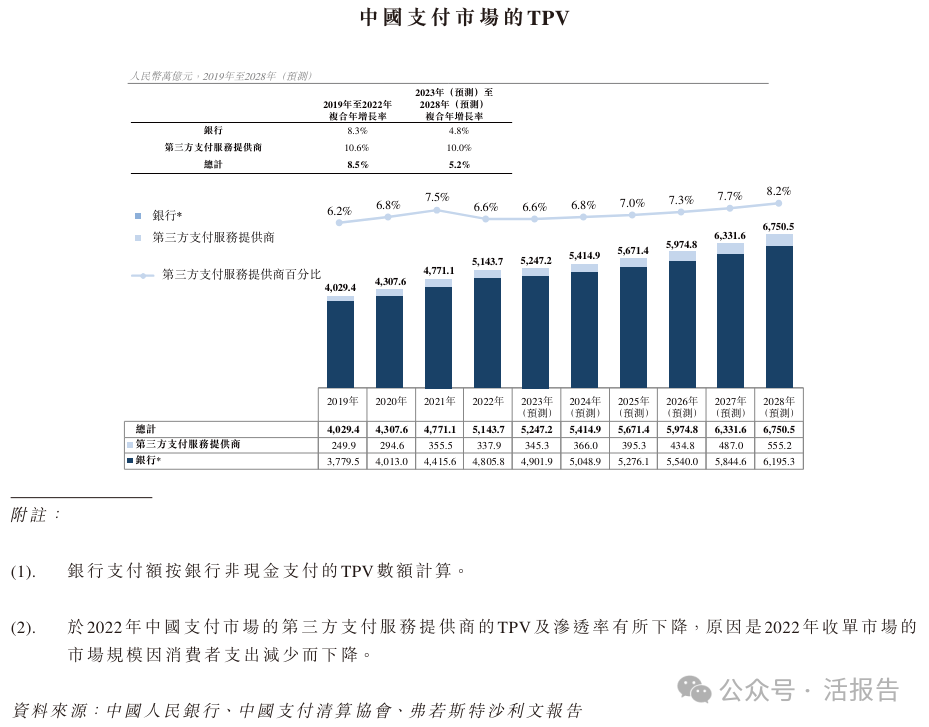

行業前景

中國支付市場第三方支付服務提供商的TPV由2019年的人民幣249.9萬億元增至2022年的人民幣337.9萬億元,復合年增長率為10.6%,且預期於2028年將達人民幣555.2萬億元,2023年至2028年的復合年增長率為10.0%。

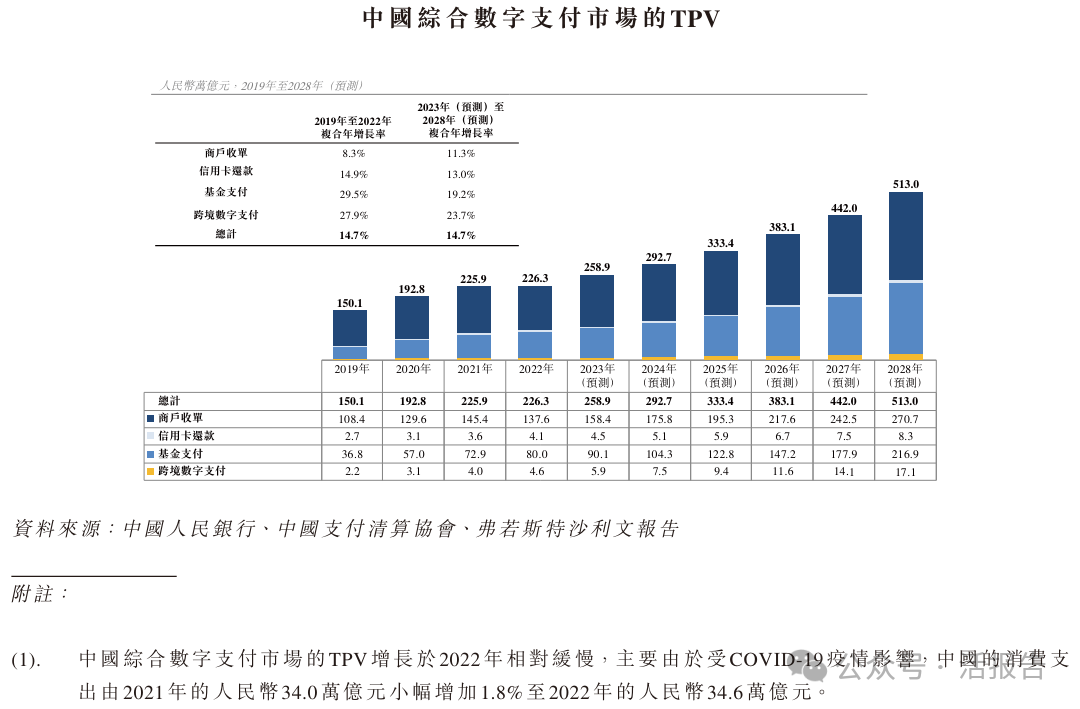

中國綜合數字支付市場的TPV由2019年的人民幣150.1萬億元增至2022年的人民幣226.3萬億元,復合年增長率為14.7%,且預期於2028年將達人民幣513.0萬億元,2023年至2028年的復合年增長率為14.7%。

行業地位

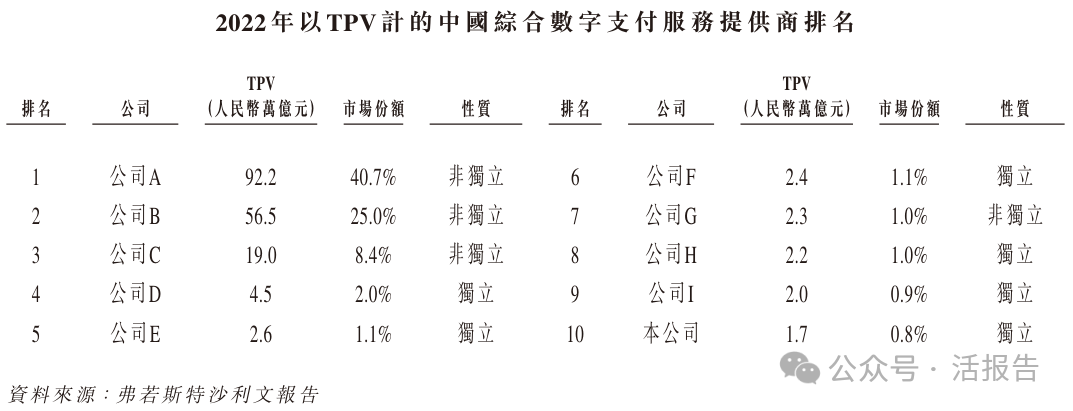

根據弗若斯特沙利文的資料,2022年中國綜合數字支付服務市場的總TPV為人民幣226.3萬億元,前十大綜合數字支付機構合共佔總市場份額的約82.0%,公司在中國綜合數字支付服務提供商中排名第十,市場份額約為0.8%。

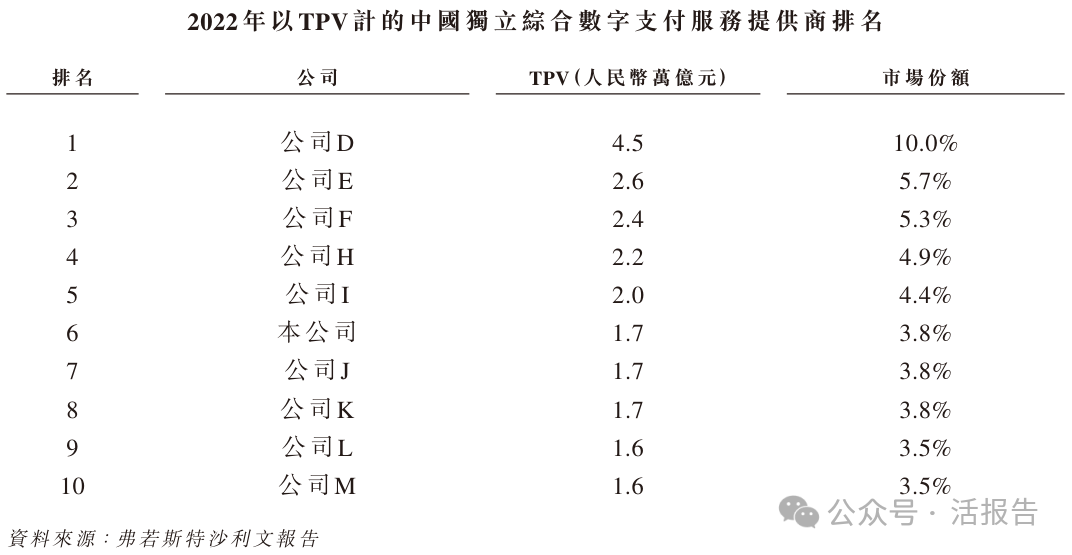

於2022年,中國綜合數字支付服務市場來自獨立綜合數字支付服務提供商的TPV為人民幣45.4萬億元,前十大獨立綜合數字支付服務提供商合共佔總市場份額的約48.7%,公司在中國獨立綜合數字支付服務提供商中排名第六,市場份額約為3.8%。

同業對比

公司的同行業對比公司為:移卡(9923.HK)、連連數字(2598.HK)

移卡是中國領先的以支付為基礎的科技平台,為商戶及消費者提供一站式支付服務及科技賦能商業服務。一站式支付服務包括基於應用程序和第三方電子錢包的支付服務,以及使用傳統支付終端的銀行卡支付等傳統支付服務。科技賦能商業服務包括商戶軟件即服務(SaaS)產品、營銷服務和金融科技服務。

連連數字是中國率先在全球範圍内提供全面支付解決方案的數字科技公司之一,主要提供數字支付服務及增值服務。公司的數字支付服務包括收款、付款、收單、匯兌、虛擬銀行卡及聚合支付。增值服務包括以數字化營銷、運營支持及引流服務為主的商業服務,以及賬戶及電子錢包服務、軟件開發服務等技術服務。

管理團隊

主要股東

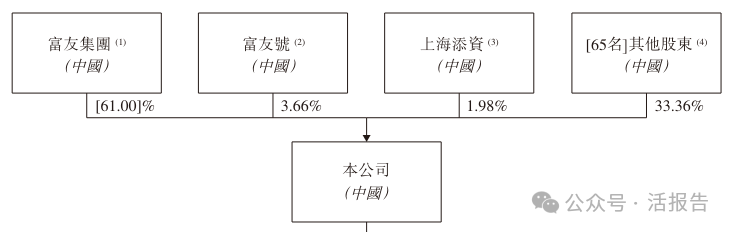

IPO前,富友集團持有公司已發行股本總額約52.72%,為公司的控股股東。

中介團隊

據LiveReport大數據統計,上海富友支付中介團隊共計10家,其中保薦人2家,近期保薦項目表現一般;公司律師共計3家,綜合項目數據表現良好。整體而言中介團隊歷史數據表現良好。

中信證券、申萬宏源近期保薦的首日破發率分别為16.67%、41.18%。

文章來源:活報告公眾號

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。