2023年7月11日,FTC早前阻止微軟(MSFT.US)687億美元收購遊戲公司動視暴雪(ATVI.US)遭到駁回,與此同時,英國競爭監管機構也表示,或再參詳這項其之前拒絕的合並交易。

峰回路轉,微軟收購動視暴雪成功的可能性忽然大幅增加。

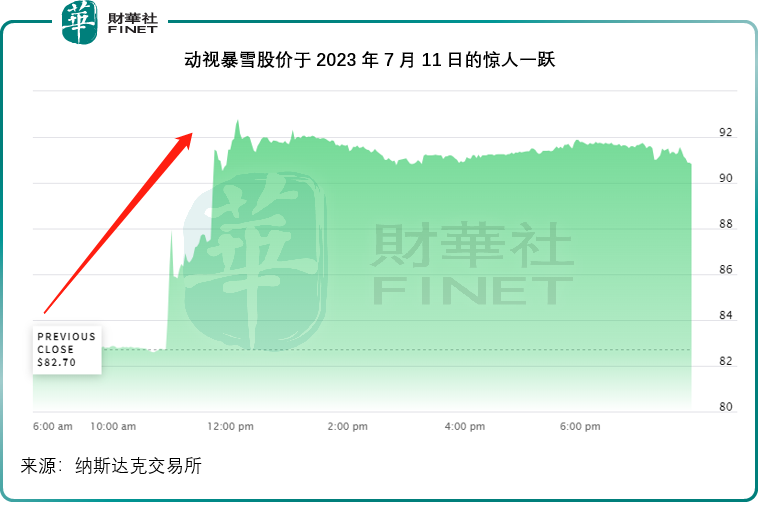

因此,在裁決公佈的午後交易時段,動視暴雪的股價一下子大漲,見下圖,收盤報90.99美元,漲10.02%,總市值715.33美元,半日大漲近65億美元。

這不由得讓吃瓜群眾又一次將目光投向了動視暴雪背後的最大股東。

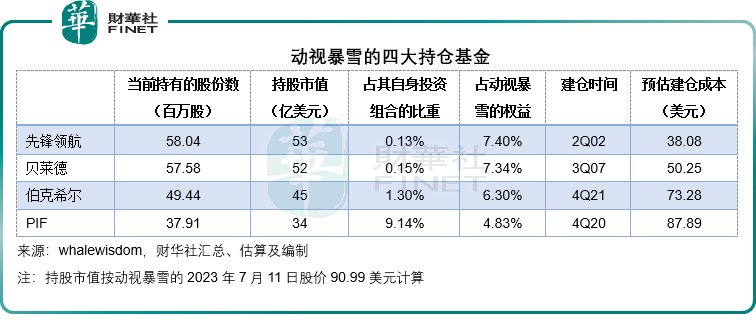

從動視暴雪2023年3月31日提交的基金持股名單來看,最大持股基金為公募之王先鋒領航(Vanguard Group),在最近一季減持386萬股後仍持有5804萬股,佔動視暴雪已發行股份數的7.3999%。

第二大持股基金為全球最大的資產管理公司貝萊德(Blackrock),於最近一季增持127.3萬股,至5758萬股,持股比例為7.3418%。

這兩大持股基金更多是代表其客戶的利益,而且本身的投資組合規模十分龐大,動視暴雪的股價漲還是跌,對其整體投資組合的影響或不是太大。

因此,最為吃瓜群眾津津樂道的應是第三大和第四大持股機構——「股神」巴菲特的投資旗艦伯克希爾(BRK.A.US)和中東石油貴族麾下的主權財富基金沙特公共投資基金(PIF),因為這兩家的投資方向更能體現掌舵人的風格和對組合自身發展的把控。

見下表,對比於管理龐大繁雜投資組合的先鋒領航和貝萊德,伯克希爾和PIF投資組合的美股種類都相對較少,而且精中取精,兩個投資團隊麾下的組合都只有五十多只美股,因此對每個個股的投資都十分認真而執著。動視暴雪是伯克希爾的第九大持倉股,是PIF的第二大持倉股。

儘管都持有動視暴雪的股份,但動視暴雪半日大漲10%,對於「股神」和中東財團來說,幸福感可能是不一樣的。

從建倉時間來看,伯克希爾和PIF都建得比較晚,不同的是,伯克希爾趕了個巧,在微軟宣佈巨額收購動視暴雪前夕買入,並因此引發了市場對其是否涉及内幕交易的猜疑,因此就算在這宗投資交易上賺了錢,伯克希爾仍有點勝之不武的味道。

有意思的是,巴菲特透露這宗交易並非他本人作出,是他手下進行,而從巴菲特最近的交易來看,在當前美聯儲加息周期未完、全球資本市場起伏不定之際,他似乎更偏愛傳統的投資,包括主要從事出口業務的日資綜合巨頭,以及石化能源股,例如不斷加倉西方石油(OXY.US)以及最近買入液化天然氣公司Cove Point的部分權益——主打一個「穩」字。

相反,中東的主權投資基金則投資於新經濟和新科技企業,不理會這種新科技經過了市場驗證沒有、是否有可靠的變現模式——主打一個「新」字。

從持倉來看,PIF的第一大持倉股是電動車生產商Lucid(LCID.US),佔其自身投資組合的比重高達25.1%,是第二大持倉股動視暴雪的接近三倍,佔了Lucid已發行股份數的66.4936%。最近,Lucid與豪車阿斯頓▪馬丁合作,掀起了一場股價行情,但需要注意的是,與上市時約25美元相比,Lucid當前的股價和市值已蒸發接近七成,期間還進行了多次融資(包括發債和股權,尤其2022年末PIF參與的那一輪15億美元股權融資),然而扭虧前景依然未明。從Whalewisdom提供的數據來看,PIF是在Lucid上市的2021年第3季時建倉的,買入成本或約為22.59美元,以此推斷,在這項投資的虧損可謂相當驚人。

除了Lucid之外,PIF的重要持倉還包括前文提到的動視暴雪、軟件公司藝電(EA.US)、打車平台優步(UBER.US)等等,當然還有一些老牌的大型互聯網公司,包括最近因為Threads推出幾日就突破一億用戶而大火的Meta(META.US)以及要收購動視暴雪的微軟。

不過有市場人士統計,對比於「大街」(華爾街),PIF對這些老牌科網股屬於「低配」,例如其Meta持倉在投資組合中的佔比為1.9%左右,而標普500中Meta的權重為2.9%;PIF的谷歌持股佔組合比重為1.2%左右,而谷歌在納斯達克的權重則達到2.9%。

相反,PIF卻超配那些新經濟股,例如動視暴雪、Lucid等等。

所以,在其超配的持倉中,例如動視暴雪,因為微軟收購而大漲,PIF押奇數獲勝賠率或更高,這可能並非巴菲特之傳統投資理念所能诠釋的「歡樂」。

不過,將視角放大,從其整個資產結構來看,PIF的整體投資組合與風險回報管理,與巴菲特又有些相似:

PIF的財富來源主要為石化能源,用這些較為確定的收益來投資於帶有新希望和新動力光環的未經驗證新經濟股,以期異軍突起,起到一個平衡作用;巴菲特則通過石化能源資產配置,來中和通脹與新經濟股可能帶來的風險——例如油價上漲時,巴菲特投資的石化能源股可帶來豐厚的回報,但油價上漲卻推高通脹,導致加息周期的展開,拖累消費品股和對利率敏感的科技股表現。

巴菲特大量持倉消費品股和科技股例如蘋果(AAPL.US),是因為這些股份與美國以及全世界經濟周期的運行密切相關,在經濟增長的上升周期,他可以通過這些股份的投資獲取發展的紅利;相反,在經濟下行時,主要的產油國通過控制產量來穩定油價,他又能從石化股的回報中平衡通脹的負面影響。

全球經濟是一盤大局,一環扣著一環,投資的期限也不是一年、兩年、三年或者十年,而是一生,甚至千秋萬代(例如PIF的投資宗旨),投資大家看的是大的棋局,而不單單某個產業或者某個時段的興衰,這才是穿越周期的真谛。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。