矽谷銀行和簽名銀行倒閉,瑞士信貸(CS.US)前途未蔔,讓全球銀行業蒙上陰影。全世界都在猜測,下一家陷入危機的會是誰。

不過,2023年3月16日(周四)似乎乍現轉機。瑞信周三晚宣佈計劃從瑞士央行借入500億瑞士法郎(約合540.15億美元),並回購約30億美元的債務。

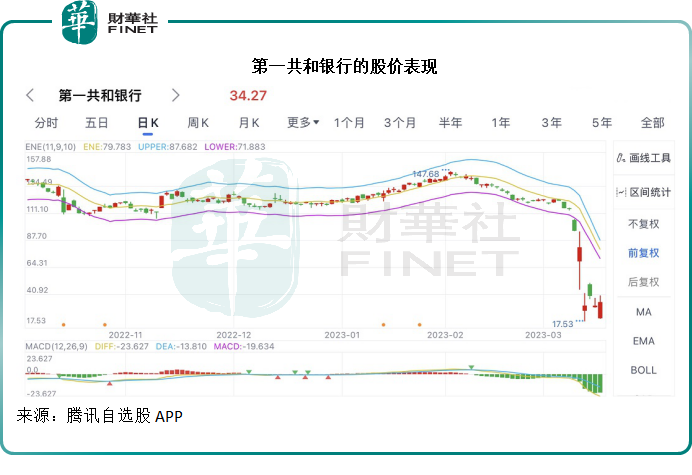

另一邊廂,美國11家大型銀行周四向下一家陷入危機的中小型銀行第一共和銀行(FRC.US)注資300億美元,以緩解其流動性危機。第一共和銀行股價周四出現反彈,收市漲9.98%,報34.27美元,市值63.82億美元,但盤後卻暴跌近17%,似乎市場信心並不足。

矽谷銀行破產引發的中小型銀行流動性憂慮,促使美聯儲出手相助。2023年3月12日,美聯儲發佈了一份銀行定期融資計劃(BTFP),為合資格的美國存款機構提供一年期有抵押貸款。

合資格的存款機構可通過貼現窗憑多種抵押獲得流動性,美聯儲的目的是為這些存款機構提供流動性,以抵禦擠兌風險。

財華社從美聯儲於3月16日發佈的數據了解到,到2023年3月15日,銀行定期融資計劃餘額已達到119.43億美元。

此外,我們在《矽谷銀行對後市會帶來哪些影響?》一文中也提到,聯邦存款保險公司(FDIC)採取行動,保障所有儲戶的安全,包括矽谷銀行和簽名銀行的無保險儲戶,以防止系統性風險的蔓延,因此包含FDIC提供支付擔保的信用展期餘額也大幅擴張至1,428億美元。

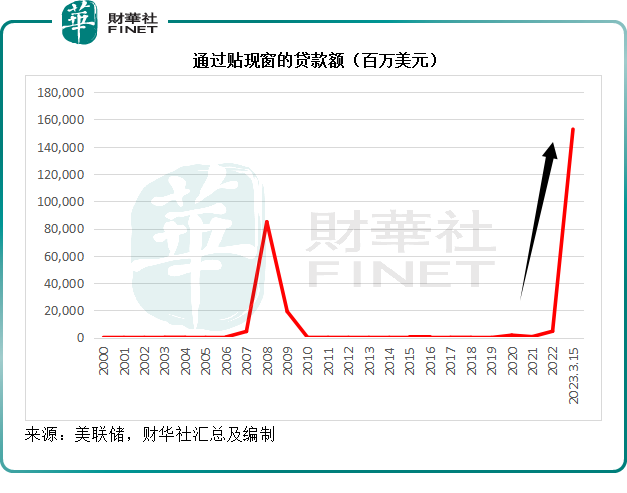

值得留意的是,貼現窗貸款額高達1,528.53億美元,已遠超2008年金融危機時的848.98億美元,創下紀錄新高,見下圖。

貼現窗是央行借貸方式,目的是幫助商業銀行管理其短期流動性需求。無法從其他銀行融資的商業銀行,或可直接以聯邦貼現率從央行的貼現窗借貸。

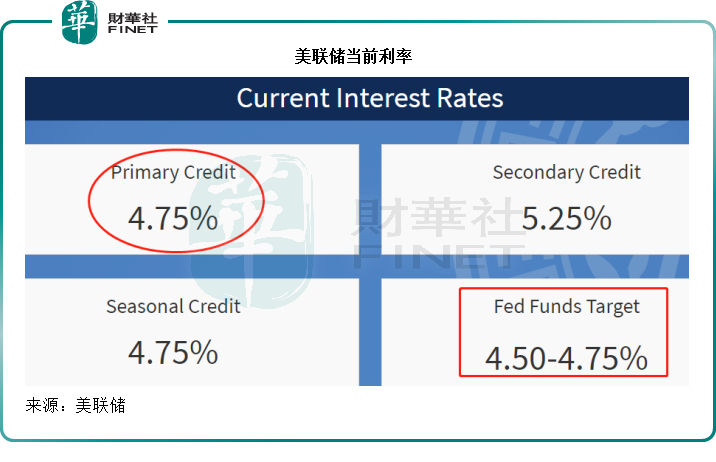

由於商業銀行使用貼現窗通常需要滿足一定的條件並獲央行允許,以及提供抵押品,如無必要,都不會通過貼現窗借貸。見下圖,貼現窗一級信貸(適用於基本面最健康商業銀行)的利率為聯邦基金利率目標區間的高位水平,對於商業銀行來說並不劃算。

所以從商業的角度,有能力的商業銀行或寧願以較低成本的融資來滿足其流動性需求,非不得已無需求助貼現窗,除非美聯儲通過政策傳導工具提供更優惠的條件,或是這些商業銀行難以從其他渠道獲取安全感。

從上圖可以看到,貼現窗只在金融危機或全社會出現流動性危機時大幅飙升,其他時候都極低。也因此,流動性不足、吸儲力不強的中小型銀行會比大型銀行更有需求。

2008年金融危機和2020年疫情期間,美聯儲通過貼現窗將額外流動性注入市場,所以可以看到這兩個時期的貼現窗一級信貸額大幅飙升,2008年為848.98億美元,2020年為17.35億美元。

但是到2022年,隨著美聯儲加息周期的展開,商業銀行的流動性狀況似乎也在收緊,到年末的貼現窗一級信貸規模為46.38億美元,到2023年3月15日更到達1,528.53億美元,或顯示出近期銀行對於其流動性問題的焦慮。

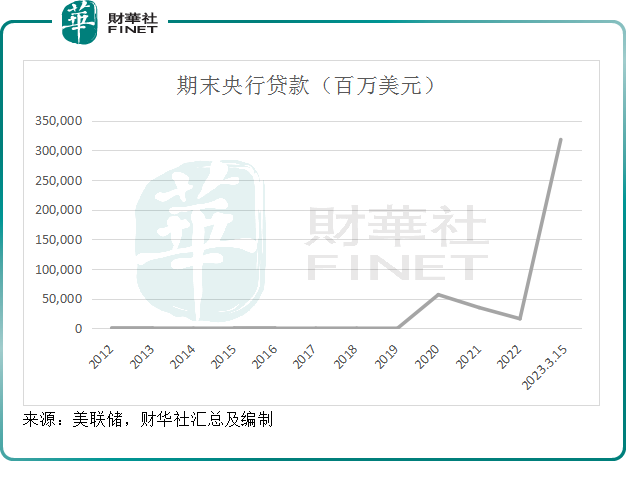

在提供了貼現窗貸款、信用展期以及銀行定期融資計劃後,美聯儲的資產負債表又再度擴張(美聯儲在2022年加息期間也在大幅縮表),到2023年3月15日,央行借出額規模達到3,181.48億美元,而2022年12月29日時僅為161.29億美元,見下圖。

這顯示出目前美國的商業銀行需要大筆的資金,如果美聯儲的舉措得宜,通過補充流動性恢復用戶信心,或許能遏止危機的蔓延。

資金都去哪兒了?

恐慌的資金出逃,逃去哪兒了?

美國投資公司協會(ICI)最新披露的數據顯示,截至2023年3月15日的單周美國貨幣市場基金淨流入額高達1,209.3億美元,為2020年以來的最高,至5.01萬億美元,其中機構投資者的淨現金流入達到1,007.8億美元,散戶為201.5億美元,見下圖。

貨幣市場基金中,政府證券支持的貨幣市場基金淨現金流入量最高,達到1,446.5億美元。一般情況下,政府證券支持貨幣基金的風險較低,因此收益率也相對較低,對銀行信心降低的儲戶,或將資金轉移到這些回報低但安全的資產,以規避風險。

可以預見,這只是資金暫避的一個碼頭,當風險明朗化後,這些資金會重新找尋高回報的投資。在當前的危機中,大型銀行能夠以較低的成本接收破產的銀行,獲取它們的客戶和業務,無疑是擴張的有利時機,例如高盛(GS.US)以折讓價獲得矽谷銀行的可出售證券,匯豐控股(00005.HK)以1英鎊收購矽谷銀行英國的資產。

但是短期而言,儲戶對銀行的擔憂,以及投資者對銀行股的敬而遠之,都會對大型銀行構成壓力,摩根大通(JPM.US)、美國銀行(BAC.US)、富國銀行(WFC.US)等市值超千億美元的銀行,股價自3月6日以來累計下挫8.45%、15.02%和15.72%,正反映了投資者的恐慌。

中期來看,即使是大型銀行都需要面對一場考驗——隨著美聯儲加息影響滲透到各行各業,風險壓力或增加,這些銀行内部資產質量有問題的客戶將率先暴雷,增加壞呆賬風險,市場壓力仍在。

長遠而言,若危機平穩度過,基本面穩健的銀行或可浴火重生,就看投資者能不能在其中識别到真金。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。