電動汽車生產商特斯拉(TSLA.US)的股價表現一直都很夢幻。

2019年扭虧為盈後,剛好碰上美聯儲放寬貨幣政策,並提供無限流動性,市值在2020年坐上直升機大漲近8倍,由2019年末的757億美元擴大至6,774億美元。

美聯儲寬松政策的餘威延續到2022年初,因此特斯拉的市值在2021年進一步超越萬億,也讓CEO及大股東馬斯克登上世界首富的寶座,於2021年末上升至1.09萬億美元。

2022年,美聯儲展開加息周期,美股大跌,加上特斯拉的德國和美國新工廠剛剛投產,產量爬坡進度緩慢以及上海工廠因疫情防控而致產量受挫,這家電動汽車生產商的市值迅速縮水逾7千億美元,到2022年末只剩下3,890億美元。

不過,踏入2023年,特斯拉卻迎來了股價反彈。今年以來至1月25日美股收盤,納斯達克指數(IXIC.US)累漲8.09%,而特斯拉的股價則累漲17.25%。

在1月25日公佈業績之後,特斯拉的股價更在收盤後的交易時段大漲5.48%,之前的超賣以及業績表現勝預期應是推動其表現的主要原因。

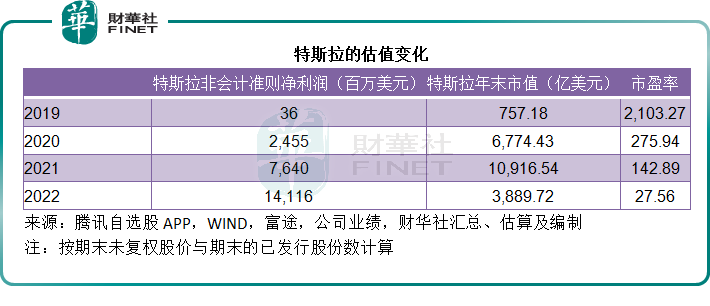

見下表,在2019年扭虧為盈時,特斯拉的市盈率估值高達四位數,這是因為市場對於接訂單接到手軟,產能擴張也已鋪開的特斯拉期望極高,2020年和2021年的牛市,讓大家繼續消耗著對特斯拉的預期。

隨著特斯拉利潤常態化,以及加息周期的展開,資本也開始變得理智,於是市盈率估值回歸到一個更可支持的水平,例如到2022年已降至不到28倍。

然而熱情過後,特斯拉的股價漲勢還能不能維持?

增速落後於中國同行,但馬斯克說訂單很猛

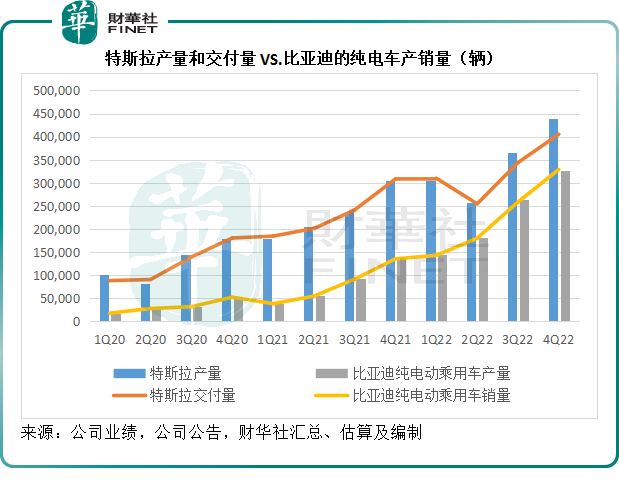

2022年第4季,特斯拉的季度產量同比增長43.77%(即增加13.39萬輛),至43.97萬輛;季度交付量按年增長31.33%(即增加9.67萬輛),至40.53萬輛。

財華社根據比亞迪(01211.HK,002594.SZ)披露的數據估算得出,這家中國電動汽車生產商的2022年第4季純電動乘用車產量同比增長141.63%,至32.63萬輛(或增19.13萬輛);銷量則按年增長142.48%,至32.90萬輛(或增19.33萬輛)。

從絕對數來看,儘管特斯拉的季度產量和交付量仍高於比亞迪,但是從增幅來看,比亞迪大有後來追上之勢,見下圖。

全年來看,特斯拉的2022年產量同比增長47.20%,至136.96萬輛;全年交付量按年增長40.34%,至131.39萬輛。

比亞迪的純電動乘用車年產量則按年增長183.95%,至91.71萬輛;全年銷量則按年增長184.01%,至91.11萬輛。

儘管特斯拉的純電動車產量已全球稱冠,但增速依然落後於其中國同行。

不過對於生產和訂單前景,特斯拉管理層卻相當有信心。

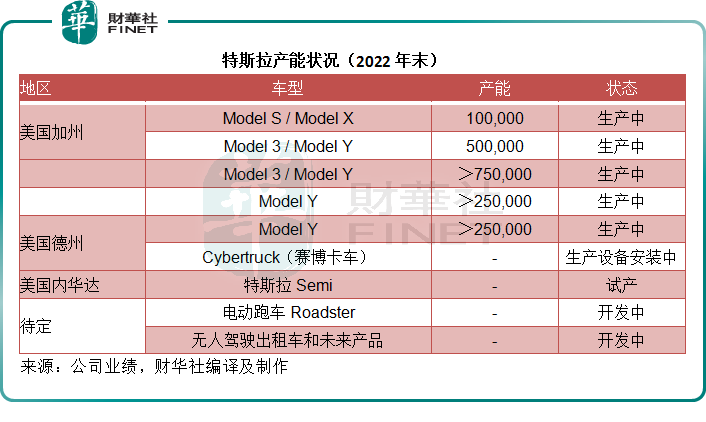

特斯拉表示,在2022年第4季,其每家汽車工廠的產量都創下新高,會繼續改善地區組合的產銷均衡性。

美國加州、内華達和德州工廠:奧斯丁的Model Y生產線在第4季接近尾聲之時,周產量超過3,000輛。第4季,特斯拉單周的自產4680電池,足以制成超過1,000個電池組。特斯拉Semi的試產於第4季展開,第一批交付在2022年12月展開。

中國上海工廠:2022年特斯拉的生產和交付挑戰主要集中在中國工廠。其上海工廠於最近幾個月已成功接近全產能運作,預計短期内,產量將會大幅攀升。上海超級工廠仍然是特斯拉的主要出口中心,向北美以外的大部分市場供應汽車。

歐洲柏林工廠:在第4季末,德國工廠的Model Y周產量已經超過3,000輛。

馬斯克在回答提問時預期:特斯拉的實際内部生產潛力或接近200萬輛,但考慮到不可抗力因素仍對外公佈產能為180萬輛。如果生產推進順利,沒有出現大的供應鏈中斷或量產問題,特斯拉有潛力在今年實現200萬輛的產量。

在業績發佈會上,馬斯克表示,訂單量前所未見的強勁,今年1月以來,特斯拉的訂單量已創下同期新高,並表示,當前看到的訂單量幾乎是產量的兩倍,為此,特斯拉稍微調高了Model Y的價格。

毛利率回落,要緊嗎?

特斯拉2022年第4季收入按年增長37.24%,至243.18億美元,主要受到以下因素影響:1)汽車交付量增長31.33%;2)其他業務收入增長,其中動力和儲能收入按年增長90.41%,服務及其他業務按年增長59.87%,成為新的增長點;3)產品均價上升(不考慮匯兌影響),涉及車型和地區組合優化的有利因素。以上這些利好因素抵消了其14億美元的匯兌影響。

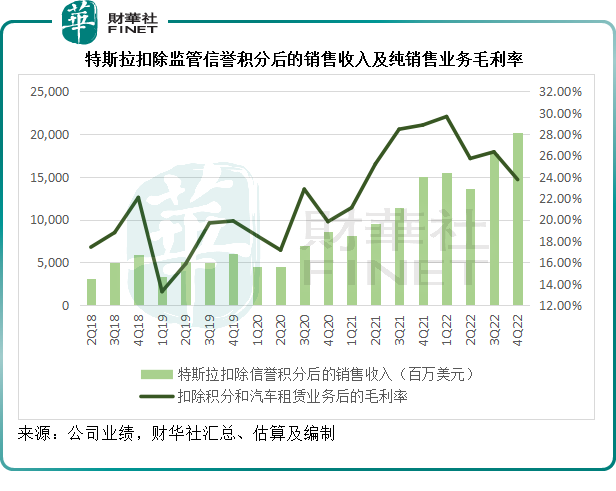

2022年第4季,特斯拉的汽車收入同比增長33.44%,至213.07億美元,其中監管信譽積分的佔比為2.19%,高於去年同期的1.97%。

不考慮信譽積分和汽車租賃業務的貢獻,特斯拉的2022年第4季汽車銷售收入或按年增長34.72%,至202.41億美元,增速高於期内的交付量增幅31.33%,財華社按此估算,特斯拉的2022年第4季汽車銷售均價或為4.99萬美元,同比增2.58%。

儘管如此,其汽車業務的季度毛利率卻按年下降4.66個百分點,至25.92%。財華社估算,若不考慮信譽積分和汽車租賃業務,特斯拉的第4季汽車銷售業務毛利率或按年下降5.1個百分點,至23.75%。

這是因為:雖然汽車銷售業務的均價提高,但單車成本的上升幅度更大,根據財華社估算,2022年第4季的單車成本或按年上升9.94%,至3.81萬美元。

特斯拉的CFO在業績發佈會上表示,單位成本按年上升,主要受到三個因素的影響:1)原料以及鋰價上漲;2)要克服奧斯丁和柏林工廠,以及自產電池廠的早期產量爬坡期;3)去年特斯拉的汽車組合中的Model Y佔比上升,Model Y的成本稍微高於Model 3。

對於大家所擔心的降價會不會影響特斯拉未來毛利率的問題,CFO預期,不考慮租賃和信用積分,汽車業務毛利率會高於分析員普遍預期的20%,而全車型系列的均價會在4.7萬美元以上。

對於成本問題,CFO指出鋰價是導致成本增加的一個因素,預計2023年每輛車的鋰成本將會高於2022年。

另一名管理層Andrew則指出,儘管鋁價按年下降20%,鋼鐵價格按年下降大約30%,全球非電池原料市場仍受到歐洲局勢、勞動力成本和能源價格上漲,自然災害等導致的生產成本增加所影響。所以管理層預期最終會出現重大的價格調整,但確切時間仍是未知之數,與此同時,特斯拉會重新設計供應鏈,以提升效率,並與供應商合作,優化效率、簡化物流和運輸。

在業績發佈會上,馬斯克多次提出,他預期會有一場衰退(同時表示希望不會成真),這將導致其投入的生產材料成本下降,提升利潤率。

也就是說,如果按照馬斯克的經濟衰退論,特斯拉的毛利率很可能會隨經濟衰退導致的需求下降壓下大宗商品價格而得到支持。其降低產品售價或正是基於這一預期,但財華社認為,若真如他所說出現經濟衰退,對於特斯拉的產品需求自然也會下降。可見其汽車銷售業務的毛利率前景不太樂觀。

特斯拉能否成為蘋果?

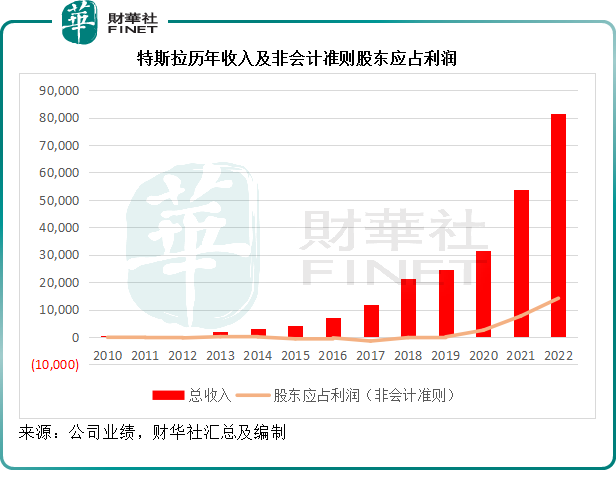

2022年第4季,特斯拉的經營溢利同比增長49.29%,至39.01億美元,經營利潤率由去年同期的14.75%提升至16.04%。非會計準則股東應佔利潤則按年增長42.62%,至41.06億美元。

全年來看,特斯拉的總收入按年增長51.35%,至814.62億美元;經營溢利按年增長109.35%,至136.56億美元;非會計準則股東應佔利潤為141.16億美元,按年增長84.76%。

CFO表示,對比於毛利率,管理層會更專注於經營利潤率,因為考慮到特斯拉的儲能業務發展要比汽車業務快,從經營效率來看待整個公司的盈利狀況更為合理。而馬斯克補充,完全無人駕駛(FSD)等軟件服務帶來的收入和收益增長更加無可估量,而且這些服務的毛利率可達到100%,這才是真正的價值所在。

這不由得讓人聯想到蘋果(AAPL.US):iPhone是蘋果的流量入口,正是因為iPhone、iPad等硬件產品所帶來的用戶黏性,才有了「蘋果稅」、蘋果產業鏈以及蘋果售後服務的相對優勢。「蘋果稅」和售後服務收入是利潤極高的一塊;對於蘋果產業鏈,蘋果則通過壓倒性訂單來對供應商施加壓力,利用其對供應商的議價力來實現硬件產品的規模效益,這是蘋果的發展邏輯。

特斯拉的路子也差不多:在硬件方面,通過產能擴張,不斷鞏固其對供應商的議價力,實現規模效益,例如隨著柏林和奧斯丁工廠的產量爬升,馬斯克表示這兩家新工廠的單位成本有所下降,固定支出的攤薄是一個原因,但財華社認為,規模採購所帶來的效益應是另一個因素。

此外,在電動汽車最重要的成本構成——電池方面,特斯拉利用自己的4680自產電池來應對電池需求激增的影響,同時或也為了降低自身對於外部電池供應商的依賴。

特斯拉管理層透露,在去年年底,4680電池能滿足周產1,000輛車的安裝需求,在發佈業績前的一天,特斯拉在内華達超級工廠發佈另一個千億兆瓦時4680電池的增產計劃。其長遠目標是内部電池產量超越萬億兆瓦時。

不過需要注意的是,特斯拉表示仍繼續使用電池供應商。簡單來說,會繼續使用其他電池供應商,但同時也會使用自產電池。

馬斯克在業績發佈會上提到:可持續能源發展的三大支柱是電動汽車、光伏和風電,以及儲能。

這條產業鏈擁有密切關聯的邏輯,有利於輔助其現有的電動車硬件服務,並可通過這些生產設施的強化,來打造屬於自己的技術,例如馬斯克透露正在進行一項降低4680電池生產成本同時提高能量密度的計劃,這就有利於優化其電池成本。

2022年第4季,特斯拉的動力和儲能業務收入同比增長90.41%,至13.1億美元,並實現扭虧為盈。

在軟服務方面,特斯拉也頗有蘋果的影子。

特斯拉已經對美國和加拿大購買了FSD(約有40萬)的所有客戶發佈了FSD測試版。需要注意的是,這項業務的收入記錄在汽車銷售業務下。而正如馬斯克在業績會中所提到的,汽車等硬件的需求是有天花板的,但是對於FSD這類軟服務的需求卻是無限的,可以通過升級和服務優化、創新,來開發新的收入來源。

除了無人駕駛以及FSD這類的軟件需求外,特斯拉還進入了保險商的市場,推出特斯拉保險。

CFO披露,截至去年年底,年保費或達3億美元,季度增幅或有20%,也就是說增幅高於其汽車業務(汽車業務按季增13.99%)。在其經營所在的州,平均下來有17%的客戶在使用特斯拉保險產品,而這個使用率持續上升,尤其在新車交付後。

此外,對於保險業務,馬斯克的邏輯也頗值得玩味,他提出了兩大亮點:1)特斯拉為自己供應的汽車提供有競爭力的保費,讓其他保險公司感到壓力,從而為特斯拉車主提供更有利的保險條款(包括價格和服務),所以特斯拉保險能夠為車主帶來更大的成本效益;2)同時保險服務能夠為特斯拉提供一個理想的反饋渠道,最大程度低降低特斯拉全球維修成本,並會據此調整汽車的設計和優化軟件,提升產品質量。

特斯拉的服務及其他業務於2022年第4季實現59.87%的增長,至17.01億美元,毛利率亦進一步提升至5.64%,高於去年同期的1.50%以及上一季的4.01%。

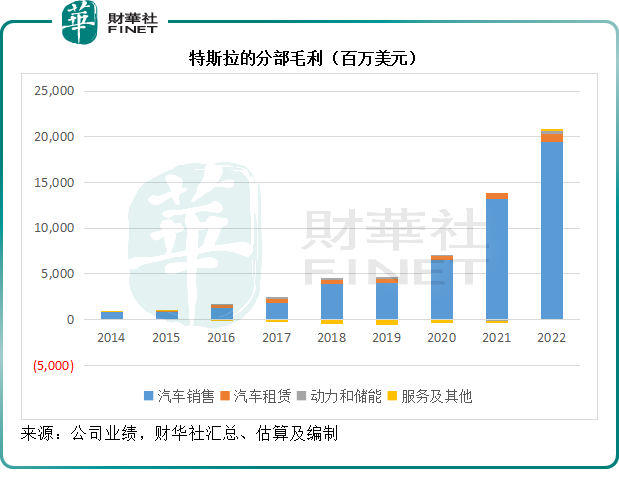

見下圖,特斯拉的毛利持續攀升,雖然汽車業務是主要的利潤構成,但是其他業務也開始作出正數貢獻。

特斯拉前景如何

管理層指出,宏觀經濟的不確定性、利率高企(影響到消費者貸款買車的意願,CFO Zach透露,2022年單是加息就使得特斯拉在美國的汽車售價上升了接近10%)以及汽車降價是特斯拉面對的主要問題。未來,特斯拉會繼續專注於提升成本效率,同時改善功能和安全性。

根據2021年初的計劃,特斯拉計劃儘快實現產量年增長50%。但由於眾多因素,有些年份可能增長得快一點,有些則慢一點。對於2023年,特斯拉預計仍會堅持50%復合年增長目標水平之上,年產量或達到180萬輛。不過馬斯克認為特斯拉的年產量有潛力到達200萬輛。

在優化成本效益方面,2022年第2季的最後一個月,汽車交付量佔了該季總交付量的74%,而到第3季,這一數據下降至64%,到第4季則為51%。特斯拉表示正努力降低在季度最後一個月的交付量佔比,以平滑交付量,降低單車成本。

馬斯克表示,在降價的同時,特斯拉還密切留意成本效益問題,在成本控制上,該公司進展順利,柏林和奧斯丁工廠的生產成本隨產量上升而下降。

CFO在業績發佈會上表示,對於展望有三點值得留意:

1)在需求端,客戶對特斯拉的產品需求仍然殷切;

2)在成本削減方面,特斯拉正通過快速擴大產量,來提升運營效率,尤其在奧斯丁、柏林和自產電池方面,正在加快產量爬升,但同時他也承認,疫情對物流、進度、緩衝物料的擠壓、零部件提價、生產效率和運營效率等的累積影響仍在衝擊其他地區的業務表現。

隨著世界經濟從通脹轉換為通縮模式,特斯拉表示會與供應商共度時艱,因此在對產品進行定價時會考慮更長遠的成本結構,短期而言會對特斯拉的經營利潤率構成壓力,但是仍對其利潤率領先同行有信心。

3)仍繼續確保資金充裕,能滿足長遠發展,這包括擴張自產電池產量,將Cybertruck推出市場,開發其新一代汽車平台,擴張生產線和拓展能源業務。Cybertruck將於今年稍後時間在德州超級工廠投產,特斯拉正在開發新一代汽車平台,會在2023年3月1日的投資者發佈更多細節。

該公司表示會繼續執行創新以降低生產和運營成本,預計其硬件相關利潤將得到提升,從而加快軟件相關利潤增長。特斯拉相信其經營利潤率仍將保持在同行中的最高。

在業績發佈會上,馬斯克認為中國的汽車企業令人敬畏,是全世界最具競爭力的廠商,他們工作最賣力,而且運作的方式也最智能。所以對於有分析員問馬斯克未來五年挑戰特斯拉領導地位的競爭對手會是誰,馬斯克認為最可能是來自中國的企業。

總結

總括而言,硬件銷售,尤其是汽車這樣的耐用品,其需求並非沒有天花板,這與蘋果的消費電子產品並不一樣,因此特斯拉在創新科技以及戰略佈局方面的做法可圈可點:通過硬件創造流量入口,也通過推特來推銷特斯拉產品(馬斯克在回答投資者提問時表示,推特實際上是推動特斯拉需求增長的有力工具,並呼籲其他同行也使用推特來推廣產品),再利用用戶黏性拓展產業鏈和軟服務,來實現成本效益和擴大利潤來源。

誠然,就產品創新以及發展勢頭來說,中國廠商確實是特斯拉非常有力的競爭對手,這得益於中國支持新能源發展的舉措,以及國内非常完整的產業鏈佈局。但中國廠商要提升自身的競爭力,單是靠量和壓低利潤並非長遠之計,打造產品的國際競爭力、提升科技含量水平和與時俱進才是行走國際市場的「硬通貨」。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。