在每个公共场合,捧着智能手机埋头刷成了减缓交际焦虑症的有效办法,刷手机能有效地隐藏无话可说、无事可做,甚至双手不知如何摆放的尴尬。

与智能手机高速换代、使用率直线上升如影随形的,是越来越严重的“电量焦虑症”。共享充电的存在成了能有效地缓解这一心理依赖的办法之一。

共享充电是刚需吗?不一定,但却是自带移动电源以外的一个替代选择。当你手机电量只剩百分之二十,没带移动电源,客户在电话另一头不停地催促进行电话会议,又或者游戏打到一半胜利在望,电量却不足时,共享充电柜会成为世界上最迷人的风景线。

最近共享充电宝全线涨价频上热搜,从最初每小时1元涨到4元,涨价幅度不可谓不大,引起了社会的强烈反响,许多用户声称会自备充电宝,弃用共享充电。

在这风口浪尖上,按2020年总收入计为国内最大共享充电宝运营商的怪兽充电向美国证监会提交文件,希望在纳斯达克通过首次公开招股筹资1亿美元。

正值涨价的舆论之争,又因为疫情经历了利润下滑,2017年才成立的怪兽充电选择在这个时候“充值”,背后是怎样的资本逻辑?

按照怪兽充电聘请艾瑞撰写的行业洞察报告,中国2020年的移动设备充电服务市场规模达到90亿元(单位人民币),预计到2028年将增至1063亿元,年复合增长率达到36.2%;2020年,该机构估算的国内移动设备充电POI(充电点)渗透率只有9.3%,预计到2024年可提高到40.8%。怪兽充电以总收入计算的2020年市场份额为34.4%,行内最高,四大共享充电运营商的合计市占率已高达83.1%,反映行业集中度高。

由此可见,怪兽充电的前景可观,理据很充分:市场容量高速增长且渗透率偏低,在一个行业集中度高的市场占有率排名第一的怪兽充电有其既得优势,可跟随市场一同壮大。

然而,怪兽充电所面对的竞争压力并非完全来自同行,而是产业形态。

2020年,该公司的总收入同比增长38.92%,至28.09亿元。

怪兽充电的收入主要分为三块:移动设备充电业务占96.55%、充电宝销售占2.78%和主要为广告营销收入的“其他”项(占0.71%)。

怪兽充电的主要收入来源为移动设备充电服务,根据其提交的文件,向用户收取的费用为每半小时约1元至2元人民币(尚未考虑最近的涨价潮),用户一般需支付99元人民币的押金,押金可在归还充电宝时返还。用户通过小程序登入怪兽充电的界面操作,在支付服务供应商中有合资格信用分的用户可获豁免支付押金。

该公司的移动设备充电服务模式分为两种,一为直接经营,一为网络合作伙伴。在直接经营下,公司自行管理充电宝和充电柜的放置。在网络合作经营下,则由网络合作伙伴管理充电宝和充电柜的放置。

2020年,怪兽充电的毛利率较上年同期下降了0.87个百分点,但仍高达84.67%。其营业成本主要包括折旧、销售充电宝的采购成本和其他运营开支。换言之,这部分成本主要为设备的固定成本,由于是按年摊分,若收入基数大,毛利率可得到相应的扩大。

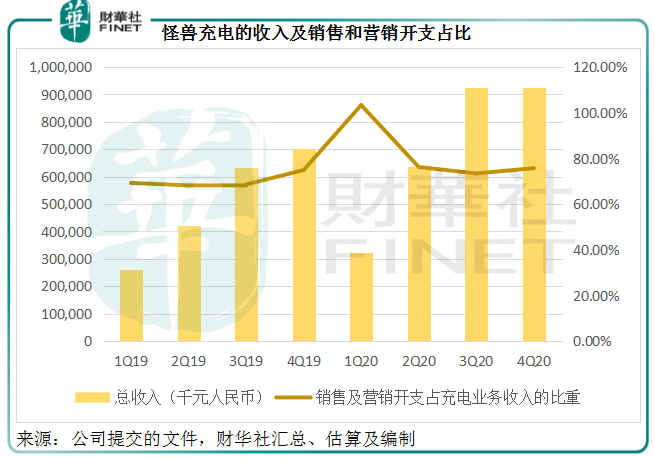

怪兽充电最要命的开支却是一般被企业列为经营开支的销售及营销开支。2020年,这项开支大幅上升55.71%,至21.21亿元,占了总收入的75.5%,相当于移动设备充电业务的78.22%。

根据该公司的描述,销售和营销开支主要为支付给当地合作伙伴和网络伙伴的激励费用以及向公司业务拓展员工支付的补偿。在直营和网络合作伙伴模式下,怪兽充电直接从用户收取付款,并定期向当地合作伙伴和网络合作伙伴结算。

在直营模式下,该公司按放置在其POI的充电柜产生的收入百分比向当地合作伙伴支付佣金费。为保障合作,对于特定位置的合作伙伴还需根据POI预计收入支付入场费。当地合作伙伴的激励费(包括入场费和佣金),一般占收入的百分比介于50%至70%之间。

对于网络合作伙伴模式,该公司每个月按其放置充电柜产生收入的百分比,向网络合作伙伴支付佣金,佣金率介于75%至90%之间。网络合作伙伴再与其覆盖的当地合作方结算佣金。

换言之,要取得入场资格,共享充电运营商需要就放置POI的充电装置与合作方分成,而且分成的比例十分高,介于50%到90%之间。见下图,相关的开支已蚕食了大半收入。在受疫情影响而下滑的2020年第1季尤为严重,由于收入基数低,这项开支已超出收入。

这是一个左右为难的命题,若分成下降,则进场数减少,收入下降,反之亦然,但在分成压力下,利润也难有大的增长空间。试想,怪兽充电已为行内第一且行业集中度高,在这个细分领域的竞争力理应难以匹敌,成本依然高企,意味着共享充电的议价力并没有多大的优势。

所以,在按收入百分比来进行分成的合作模式下,即使加价,怪兽充电也未必能节省太多的成本。而且按照供求曲线,加价让价格敏感的用户减少使用数量,反而得不偿失。

就算怪兽充电能如艾瑞的研究报告所愿,领导产业把握增长趋势发展,其盈利能力依然受到分成的掣肘。要提高利润率,只能从挑选合作伙伴、地段、有区别定价、节省经营管理成本、提高技术含量以提升效率等上下功夫。

所以,怪兽充电计划将这次IPO筹得的资金用于:1)25%用于业务扩张,吸引更多新的合作伙伴;2)20%用于扩大员工团队,招募和留住专业人才;3)35%用于资本开支和充电装置和充电柜的投资;4)其余用于寻找潜在商业和并购机会,以及用于一般企业用途。

共享经济的一个特点是前期以低价或补贴吸引流量,后期加价实现盈利。从怪兽充电的业绩来看,如果不计算前期投资方的利益,账面是有盈余的,于2020年录得税后利润7543万元,经营活动产生的净现金流入同比增长20.72%,至5.36亿元,似乎是赚钱的营生。

但是需要注意的是,在展开业务之前,共享充电运营商需事先投入人力、资源、资金,用来购买充电宝、充电装置,并需要与商家和合作伙伴就POI达成协议,但这些资源的投入,尤其购买充电宝的大笔前期投资并没有计入当期的损益表中,而是体现在分期摊销的折旧开支一项。

而要继续扩大业务和维持竞争力,怪兽充电还需要不断地购买充电宝,不断地投入资源。2019年和2020年,怪兽充电的经营活动净现金流入量合共为9.8亿元,但代表扩张业务投入的投资活动净现金流出却高达11.29亿元,反映其经营活动的净现金流入并不足以支撑其扩张活动的支出。这想必其需要融资的一个原因。

共享电源最大的问题是容量和充电速度超级慢,现在的手机快充已经发展到什么级别了,共享电源大部分仍停留在慢充年代,估计这也是怪兽充电亟需融资提升技术的水平的又一原因。

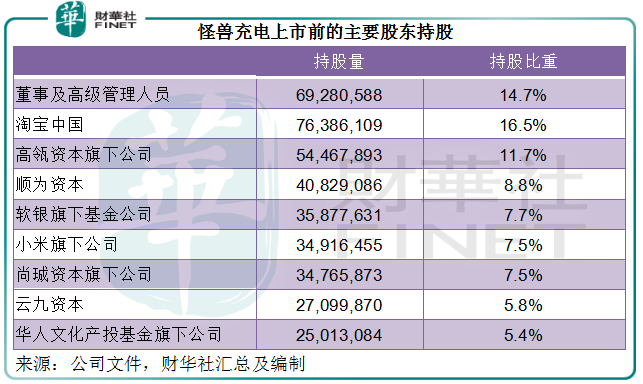

2019年和2020年,怪兽充电的融资活动净现金流入分别为5.8亿元和6.55亿元,可见资本方对其泵血仍在加码中,在IPO之前该公司已持续获得融资。怪兽充电上市前的股东阵容十分可观,阿里巴巴(09988-HK)旗下的淘宝中国、高瓴资本、软银、小米(01810-HK)、顺为资本等热衷于创投的著名资本方赫然在目,创办人与管理人员团队的持股比重只有14.7%。

在2020年美股屡创新高之后,资本市场已处于极高的水平。最近美国长期国债收益率上升,反映了市场对于通胀升温可能引导欧美央行提前结束宽松周期的忧虑,全球资金利率上升,一方面将增加资金成本,资金流动性下降,资本市场下跌的几率扩大;另一方面,科技股作为增长股,目前市场一般采用现金流贴现估值模型进行估值,而这个模型的一项重要参数是资金利率,利率的上升展望将令科技股的估值下降,这也是最近科技股跟随长期国债收益率上升大幅下调的原因。

面对未来估值下调的预期,赶紧在宽松周期转向之前上市,或可取得不错的报价,这应该是怪兽充电选择在此时上市的一个原因。

新能源汽车已经在电池上下功夫,务求实现快捷充电,解决用户的痛点。而手机这样的刚需产品,共享充电依然停留在慢充的硬件水平,既花时间又花钱。

用户使用共享充电也就一个场景:我忘了带充电宝,我一会手机没电影响很大。但是现在购买充电宝已经很方便,而且充电宝越来越轻薄,越来越多快充支持,容量起码在1万毫安以上,而目前市面上的充电宝大多是2000毫安,就算不算时间,除去损耗,绝大部分手机充不到一半,也就适合应急,那共享充电宝还有什么盈利空间呢?流量?广告?目前幅度都不大,2020年怪兽充电的广告收入占比只有0.71%。

手机达人David的评论值得深思:“充电宝的租金价格一直在涨,因为店铺租金在涨,但是为什么有些商家愿意让充电宝存在?不就是引流嘛。这里有应急充电宝,那我就会进来借,比如711。进来了,就会增加买东西的机会。但是长远看,引流的盈利模式不强,产品没有竞争力,也没有革命性的改变人们的生活。以前是慢充的手机,符合那个时代的发展,现在手机都大容量电池超级快充,共享充电宝却一直停留在几年前的蜗牛慢充,人们使用的意愿一直在下降,跟不上人们的需求和要求,迟早会被淘汰。”

在过去诺基亚时代,手机可以置换电池,共享充电的需求不大。在《三体 黑暗森林》提到的未来世界中,电子设备已经能够通过微波无线充电……当然,那只是一个虚构的世界,但谁又能断定以后的技术发展水平无法实现这一场景?当下,因为智能手机发展太快,耗电太快,而产生了共享充电这样的利基市场,然而在手机电池和充电模式不断转变的发展趋势下,共享充电在未来是否还有存在的价值?

投资者着眼的不应该仅仅为怪兽充电目前的市场地位和未来8-10年看起来很理想的预期增长率,而应该思考未来的技术转变,怪兽充电是否有能力在颠覆的技术变革中继续迎合用户的需求、找到新的增长点,才是它的价值得以延续的关键。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至 content@finet.com.hk,获得书面确认及授权后,方可转载。