南向資金最近在港股市場大肆掃貨,據統計,2021年的每日資金淨流入量均超過100億港元,連日創新高。

據同花順統計,至1月19日為止,南向資金已累計淨流入人民幣1555億元,接近2019年和2016年全年2000億元水平。

有鑒於南下資金的瘋狂掃貨,恒生指數今年整體維持上行,截至1月20日收盤恒生指數收報29993.47點,已無限逼近3萬點。年内恒指漲幅已達10%。因此,近期港股即將步入牛市的聲音不絕於耳。

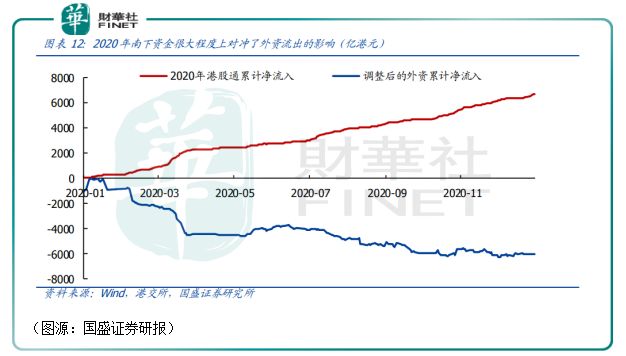

據國盛證券統計,去年全年内港股外資淨流出規模近1.9萬億港元。在剔除1月20日、2月10日因為疫情影響花旗、渣打賬下港股規模大幅下降及去年11月5日花旗賬下託管的阿里巴巴持股變動影響之後,港股市場2020年全年外資仍流出近6000億港元。

按照外資流出與南向資金不斷流入的邏輯,券商媒體目前普遍認為國内資金有可能會取代外資機構,獲得港股市場的定價權,港股估值可能迎來係統性擡升。

這種内地資金佔領香港市場帶來的大牛市會否出現呢?

内地同一家公司分别在香港和大陸上市,大陸上市股票價格大概率會高於香港上市股票價格,站在内地的角度看是溢價,而在香港角度看則是折價。

外界將之比作同樣水果在一線城市和農村賣出價格不同。而決定這種水果價格區别的,則是不同地區的消費者。

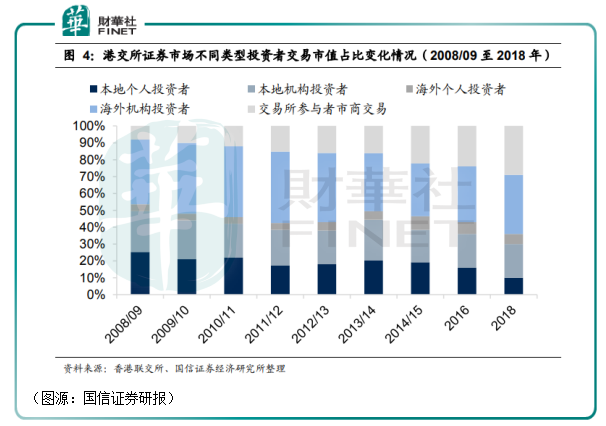

根據港交所公佈數據,2018年港股市場中海外投資者佔比達41.1%,其中機構投資者佔35.1%,為港交所最大的市場參與者;其次為本地投資者,佔30%,其中地方機構投資者佔比達19.7%。剩餘則為交易所參與者市商交易。

按照投資者類型劃分的話,港交所證券市場中交易所參與者市商交易佔28.9%;機構投資者佔比為 54.8%;個人投資者佔比則為16.3%。

兩者綜合,可得出港股市場的主要交易群體為海外的機構(本地機構每日貢獻成交量較少,全年換手率較低)。作為市場的交易人,他們決定了港股市場的股票定價。

港股市場因為香港地方能貢獻的本地上市企業較少,來自内地的企業相反則佔到上市公司總數近半,而總市值更是佔港股總市值近60%。

然而,海外的機構卻不能自由進入内地,缺乏充分了解調研内地企業的基礎。因此,海外機構對内地公司股價定價會更偏謹慎,導致同一家公司的AH股存在較大溢價。

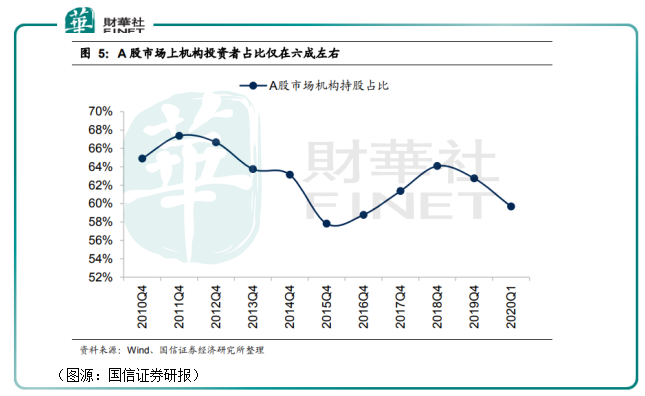

A股則是一個散戶為主的市場,個人投資者比例較高。根據去年一季度相關披露數據,QFII、陸股通、基金公司、信託、銀行、證券公司、社保基金、一般法人等機構投資者合共持有A股上市公司27.15萬億元的市值,約佔A股流通總市值59.7%。即是說,還有40%的流通股掌握在散戶手里。

散戶市的特徵是中小市值股票容易被炒高,並吸引追高散戶加入,形成流動性溢價。港股市場對應的股票則交易量缺失,價格自然上不去——或者說,海外的機構對於A股流行的概念炒作並不感興趣。

但南下資金從去年開始流入幅度顯著增大。2020年全年,南流的北水共流入人民幣5964億元,而此前2016年、2017年、2018年及2019年,南下的資金分别為2118億元、2941億元、670億元及2223億元。今年開年的十幾個交易日,南下資金已累計流入1555億元。

同期,外資則在呈現淨流出。

此消彼長,南下資金正有成為港股市場主要買家的趨勢,抹平兩地市場因為投資者結構不同而造成的估值差異。

根據券商測算,2020年來自内地的資金佔港股外地資金的比重已經上升至三分之一左右。

内地資金正在「攻佔」中環,不少券商媒體近期也放出踏破深圳河,飲馬中環的壯語以及建議投資機構係統性增配港股的呼籲,一如當年的「帝吧出徵、寸草不生」般豪邁。

但要將海外機構主導的港股市場徹底轉變成内地資金主導的市場,顯然還需要更多的資金流入。如果要借此引領一波港股市場的牛市的話,也許還需要港股市場的資金主流——外資合力。

這種情形真會發生嗎?

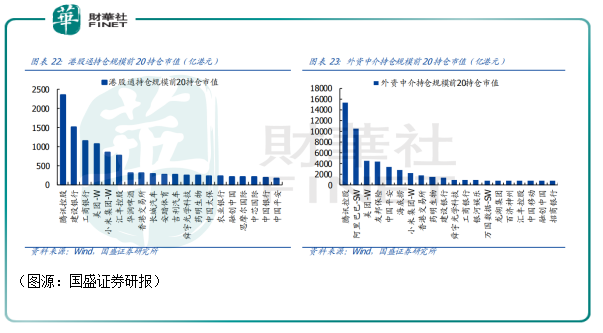

去年港股通南下持倉結構和外資持倉結構有諸多相似之處,包括金融業、資訊科技業、金融業、地產建築業、醫療保健業及必需性消費業等。按照持倉規模來看,兩者前三大重倉行業完全重合。

具體兩者重合的持倉個股也很好猜,其實就是科技股的騰訊、阿里、美團、小米,香港本地藍籌股之一港交所,以及一些銀行金融股(非常有趣的是,兩者幾乎沒有一致重倉看好的銀行股)。消費股方面,港股通看多安踏,而外資則看好海底撈。舜宇光學是唯一入圍港股通和外資重倉榜單的消費電子股。

無論港股大牛市的假設是否會在今年應驗,港股通和外資都已在一致看多中國最好的幾家科技公司。

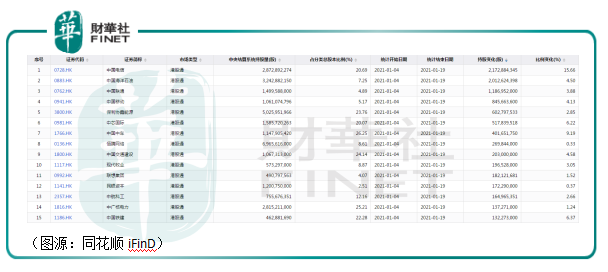

而在進入2021年之後,南向資金和外資開始出現了分歧。此前在文章《淨流入屢創新高!南下資金在買什麽?》中有統計到,進入今年以來,港股通資金增持數量最多的幾只股票一個共同特點就是「中字頭」公司較多。另外,很多是在港A兩地上市,在港股市場遭遇折價的内資股。

分歧由此而來了,同時在港A兩地上市内資股之所以會存在折價,主要是因為港股的外資機構一不太了解公司,二也不看好公司。

以中芯國際為例,在A股市場其具有行業稀缺性;但在資金本就可以自由流動的外資機構看來,美股市場上還有真正的行業龍頭台積電(TSM-US)更值得投資。若要中芯國際在港A兩市估值相當,需要外資機構認可内地資金的投資邏輯;或者是如券商媒體所鼓倡,内地資金成為港股市場的定價者。

前者比較困難。目前香港當地從業者對内資瘋狂湧入香港股市並不看好。一位當地基金經理表示,内地資金每次南下陣勢都很大,但最後連韭菜可能都找不到,這次來可能會接了(外資)的盤。香港市場的外資根本不跟内資玩。它們認為港股不代表中國核心資產,而大概率會買A股。

目前說港股便宜的大部分是内地的分析師或基金經理,香港業界則很少有該種觀點。未來A股或仍然是外資的主力方向。

沒有了外資的合力,内資想要享受港股通標的低估值紅利,只剩下第二種方法。但誰能保證,在攻佔中環的過程中,瘋狂湧入的内資不會中途反戈,從接外資盤的接盤者成為手拿鐮刀的割韭菜者呢?

還是那個道理,同樣的水果在農村賣得便宜,自然有它便宜的道理。如果人為要將其價格拔高到一線城市水平,水果能賣出去的前提只有找到甘心付錢的買家才行。

在文章《淨流入屢創新高!南下資金在買什麽?》中,小編認為南下資金近期大幅買入「中字」公司的原因是中國經濟復甦令其業績轉好及其估值對比A股的大幅低估。

公司股價受兩個因素影響,一是每股淨利潤,二是市盈率。「中字頭」公司業績復甦較為明朗,但市盈率(亦可擴大到整個港股市場)能否獲得「係統性」提升,則需視乎南下資金流入的決心。

南流的北水真的打算在今年攻佔中環嗎? 傳聞中的港股大牛市,又真的會來嗎?

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)