海爾智家私有化海爾電器的傳聞持續升溫,成為近半年來家電行業最大新聞。

市場都在猜測,掀起私有化「蓋頭」後,海爾智家究竟是怎樣的一種存在?是否能強勢崛起,改寫行業競爭格局?

可以肯定的是,近年來公司業績表現亮眼,發展後驅動力十足的海爾智家,在優化公司業務、管理及財務架構後,將在品牌力量、市場份額、估值方面得到長足釋放。

好飯不怕晚,歷時半年之久,海爾私有化一事終有眉目。

7月31日,海爾智家(600690-SH)披露私有化海爾電器(01169-HK)方案,該私有化方案將以「換股+現金」的協議安排方式進行。

根據私有化方案,計劃股東將按照1:1.6的換股比例,計劃股東將就每股計劃股份獲得1.6股海爾智家新發H股;同時作為私有化方案的組成部分,海爾電器將將按照1.95港元/股向計劃股東支付相應的現金付款。

根據百德能證券對海爾智家H股進行估值所得出的價值中值18.47港元,以及基於1.95港元/股的現金付款及1.6股海爾智家新發H股,該宗交易每股計劃股份對應的理論總價值為31.51港元,為公告發佈前30個交易日海爾電器平均收市價24.55港元約28.34%溢價。

交易完成後,海爾電器將成為海爾智家全資附屬公司,從香港聯交所退市;海爾智家將通過介紹方式於香港聯交所主板上市;計劃股東將成為海爾智家H股股東。

私有化方案公佈不久,海爾智家股票於8月3日復牌當日迎來漲停,海爾電器盤中一度大漲9%。

二級市場情緒高漲折射出投資者對海爾私有化採用協議安排方式表示滿意。本次海爾智家採用發行「換股+現金」方式進行私有化,符合投資者預期。

一來,近年海爾發展有目共睹。海爾智家在中國白電市場的地位持續鞏固、市場份額持續提升,同時,高端品牌和海外市場業務佈局與同行相比競爭優勢顯著。

海爾智家此次做出多年未有的巨大調整,優化公司治理機制、經營效率的改善,並聚焦智慧家庭體驗雲戰略的落地,公司未來整體業績與盈利能力必將得到極大釋放,這對投資者是極有吸引力的。

鑒於公司良好的發展前景,很多投資者想長期持有海爾股票。而該私有化方案的換股形式則為投資者提供一個可以繼續持有整合後優質白電藍籌龍頭股票的機會,共同分享海爾智家和海爾電器整合後未來可能實現的成長與收益。

二來,綜合考慮總體收益率水平以及部分海爾電器股東對於流動性需求,該交易方案在換股為主的基礎上設計現金付款作為對價。

站在當下的節點,海爾智家銳意揮刀「改革」正當時。

作為全球家電巨擘,海爾智家發展後勁十足。

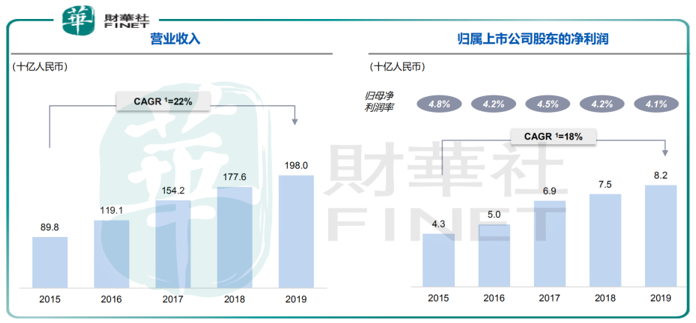

首先是公司營業收入持續保持雙位數增長,2018年及2019年分别同比增長15.2%、11.5%;歸屬上市公司股東的淨利潤持續增長分别為7.8%、9.7%。

根據萬得(Wind)數據顯示,格力電器2019年營收同比增長0.24%;歸屬於母公司的淨利潤同比下滑5.75%;

上述業績期内另一家電巨頭美的集團的營收增速則為8.23%、6.71%。中國家電「老三家」巨頭相比,海爾智家後家電時代迸發出更強大的發展後驅力。

鮮為人知的是,海爾智家的海外收入早已佔據營收的半壁江山,2019年海外收入941億元人民幣佔比達47%,且近100%來自於自主品牌。2017-2019年海外收入複合年均增長率達14.8%。

受疫情影響,儘管今年一季度業績有所下滑,但海爾智家仍然優於同行,體現出較強的抗風險能力。

從2020年一季度業績看,海爾智家以431億元收入完勝格力的209億元,與美的584億元收入規模指日可待。

總體來看,海爾智家厚積薄發,後期發展動能十足。

從家電行業沿革看,科技深刻影響著家電行業發展。物聯網、大數據、雲計算、人工智能等技術發展,推動家電消費呈現家電家居一體化,套系化、智能化、場景化發展趨勢。家電企業也悄悄向「電器→網器→場景→生態」的趨勢演變,最終,產品被場景替代,行業被生態覆蓋。目前海爾智家已經進入第六戰略階段——物聯網智慧家庭生態品牌戰略階段。因為歷史原因,公司家電業務分屬於A股上市的海爾智家、港股上市的海爾電器兩個上市平台,家電業務分散,也成為公司統一發展戰略、形成協同共振效應的牽絆。若品類繼續分屬於兩家上市公司,將無形中對其戰略實施形成制約。可以說,出於戰略需要,海爾智家亟需對雙上市平台的現有業務進行整合,由此促成私有化方案的形成

重塑一個完整的海爾家電體系,不僅有利於完善戰略機能,提升戰鬥力,更有利於增強全流程運營效率,以及優化股權及管理架構。一個煥然一新、整裝待發的海爾呼之欲出。

經歷半年的精心策劃與反复論證,海爾「兄弟」這次合體將給外界帶來什麽樣的驚喜?這或不是簡單的「1+1」等於2的加法整合,而應該是釋放海爾智家更大戰略價值的「乘法效應」。

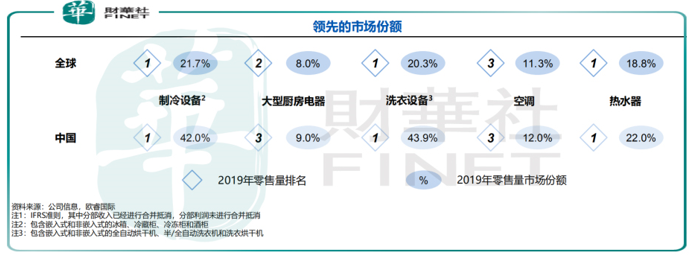

在全球範圍内東徵西戰,收購GEA、斐雪派克和三洋電機等知名海外家電品牌,海爾智家研發、製造、營銷資源網絡已經遍佈全球。以營銷為例,截至2020年6月末,公司在全球有108個運營中心,擁有銷售網點逾14萬家。借助全球銷售資源,海爾智家諸多經營品類中均已實現電器/網器級的單品引領。2019年公司製冷設備、洗衣設備、熱水器在全球零售量、國内零售量排名均名列榜首;大型廚房電器在全球零售量排名第二位、國内排名第三位;空調全球零售量排名以及國内零售量排名均位居第三位。

在以科技為引領的後家電時代,海爾智家正是意在打造深化跨品類、全流程的整合協同,以實現智慧家庭解決方案的成套引領。根據用戶從高端到場景到生態的需求,基於海爾智家APP和AI+IoT的交互體系等,海爾智家的產品將從自身家電組成的智慧家庭解決方案延伸到更完善的生態解決方案。這也是海爾智家一直努力發展體驗雲戰略帶給外界的驚喜。

除在業務整合、發展戰略聚焦所形成協同效應之外,海爾智家將在交易後形成更大的融資優勢。交易完成後,海爾智家將在香港聯交所以介紹方式上市。加上此前公司曾在上海、德國法蘭克福兩地上市,將形成「 A+H+D 」三地上市的全球資本市場平台架構。此舉將大大提升海爾智家的估值,提升境内外資本運作效率,以及股東回報預期,更有利於建立海爾智家在全球統一的資本市場形象。

巨頭的變革,正悄然改寫行業格局。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)