建設銀行(00939-HK)(601939-CN)是中國領先的國有商業銀行,是重點基本建設項目中長期貸款的主要貸款行。2005年10月27日在香港交易所主板上市時,建設銀行的招股價為2.35港元,到到2019年9月4日,建設銀行的港股收市價為5.89港元。在此期間,除了發行優先股、2007年A股上市等等不斷擴大股本規模之外,建設銀行上市至今累計派發的普通股股息為每股3.175元人民幣。如果自港股IPO起買入該股並一直持有至今,每股賬面可賺逾7港元。不考慮股息再投資收益、通脹、利率變動、匯率變動等影響,上市至今的回報率接近3倍。

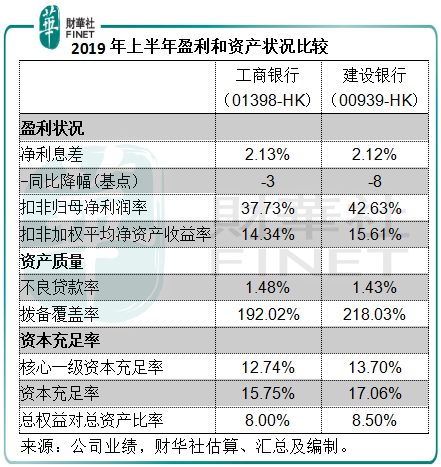

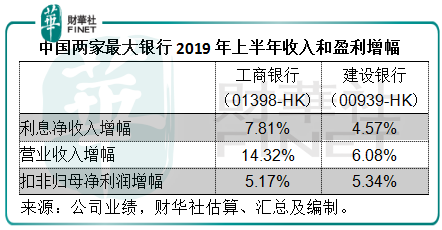

建設銀行公佈了一份穩健的2019年上半年業績。按中國會計準則編制(下同)的2019年上半年業績顯示,建設銀行的營業收入同比增長6.08%,至3614.71億元人民幣(下同),其中利息淨收入同比增長4.57%,至2504.36億元,佔營業收入的69.28%。業務及管理費同比增長5.6%,略低於營業收入增幅,資產減值損失增加了11.99%,主要因為發放貸款和墊款減值損失較上年同期增加66.23億元。有鑒於此,該行上半年扣非後歸母淨利潤同比增長5.34%,至1541.09億元,財華社估算,淨利潤率由去年上半年的42.93%,下降至42.63%。

以下,我們以工商銀行為參照,看看建設銀行2019年上半年的業績和業務表現如何。

2019年上半年,建設銀行實現利息收入4324.46億元,同比增長9.39%,主要因為總生息資產規模擴大了7.51%,而總生息資產年化平均收益率同比提高了7個百分點;然而,總計息負債增加了7.25%,同時年化平均成本率擴大了15個基點,利息支出增加了16.80%,至1820.1億元。因此,期内的淨利差同比下降了8個基點,至2.12%,利息淨收入同比僅增長4.57%,至2504.36億元。

與之相比,工商銀行(01398-HK)(601398-CN)2019年上半年的淨利息差僅下降了3個基點,至2.13%,利息淨收入同比增長7.81%,至2993.01億元,均優於建設銀行的表現。

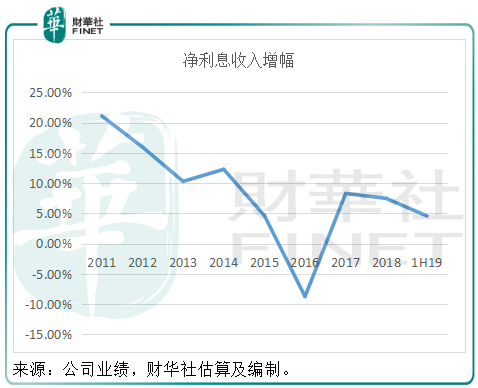

從下圖可以看到,建設銀行的淨利息收入在2016年遭遇近年的最大跌幅,這與當時國内整體息差收窄的環境相符,當時的低利率固然有利於其資產端的擴大,但淨息差縮小的負面影響還是佔據主導地位,所以儘管2016年的總生息資產與總計息負債的差值處於近年相對較高的水平,息差卻顯著下跌至只有2.06%,處於這幾年的最低位,導致這一年的淨利息收入下跌8.73%。隨後兩年的生息資產相對負債擴張規模維持平均水平,但由於淨息差有所改善,加之2016年的基數較低,帶動2017年淨利息收入回升,2018年息差有輕微改善,得以讓淨利息收入增幅保持在正數。截至2019年6月底止的生息總資產減去總計息負債之差已接近近年高位,反映生息資產相對於計息負債的增幅已接近近年最高,但是淨息差卻仍徘徊在相對較低的水平,導致其利息淨收入未能完全受惠於生息資產的擴張。

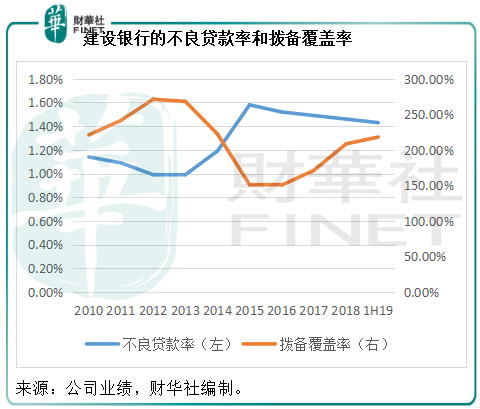

截至2019年6月30日,建設銀行的不良貸款餘額較年初增加了71.88億元,至2080.69億元,不良貸款率較年初下降了0.03個百分點,至1.43%,相較而言,工商銀行的不良貸款率下降了0.04個百分點,至1.48%,較建設銀行為高,但改善幅度略勝於建設銀行。建設銀行的撥備覆蓋率達到218.03%,高於年初時的208.37%,也高於工商銀行的192.02%。所以在資產質量方面,建設銀行較工商銀行優勝,不過工商銀行上半年的資產質量改善狀況要優於建設銀行,不但不良貸款率降幅較大,其撥備覆蓋率的改善幅度也更大——由年初的175.76%提高至6月底的192.02%。

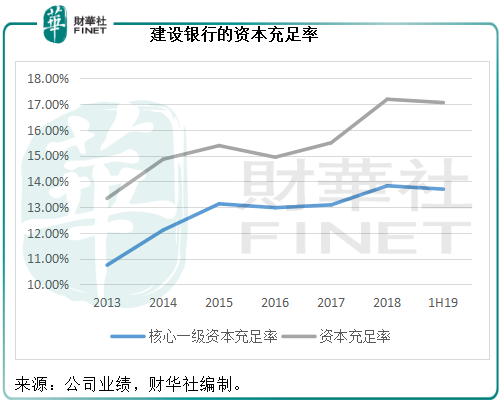

建設銀行的核心一級資本充足率由年初的13.83%,下降至13.70%,但高於監管指標10.71%和工商銀行的12.74%;資本充足率由年初的17.19%,下降至17.06%,高於監管指標14.12%和工商銀行的15.75%。

整體來看,建設銀行的資本充足率符合監管要求,資產質量也優於工商銀行,下圖可見,撥備覆蓋率有所提高,同時不良貸款率呈向下趨勢,反映其資產質量有所改善。核心一級資本充足率和資本充足率均大致保持在近年的高位水平。但是也須警惕資產質量有可能惡化的情況。

與中國最大銀行工商銀行相比,建設銀行2019年上半年整體業績表現較佳,扣非歸母淨利潤增幅略高,且利潤率也較為優勝。但是商業銀行最重要的收入來源——利息淨收入卻顯得有點後勁不足,淨利息差低於同行,利息淨收入明顯跑輸,令整體營業收入的增長也受到拖累。不過,資產質量仍保持在穩健的水平。

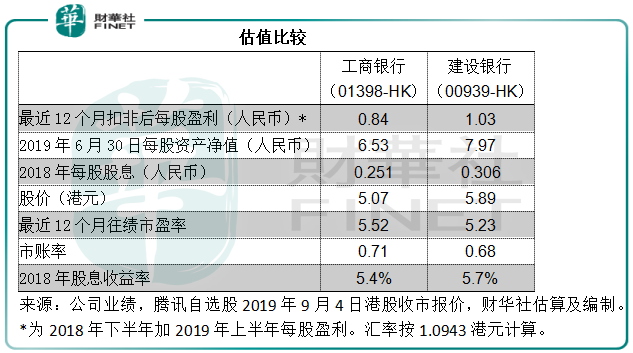

以當前的市價來看,建設銀行與工商銀行估值相當,工商銀行的市賬率略高,為0.71倍;建設銀行為0.68倍,兩家最大國有銀行的最近12個月往績市盈率均為5倍左右,按2018年股息計算的股息收益率也達到5%,頗為吸引。

截至2019年6月30日,建設銀行的資產規模已經達到24.38萬億,較年初時提高了5%,相當於宇宙第一大行工商銀行的81.30%。截至2019年9月4日,建設銀行的市值為14725.65億港元(按港股股價及其截至8月底的已發行普通股數計算),相當於工商銀行的81.49%。以此來看,建設銀行的規模與最大銀行工商銀行相差不是很遠,而上半年的盈利能力也優於後者。只是,儘管工商銀行過往的資產質量和盈利表現或稍微落後,但最新的中期業績反映該行正在進步和改善,建設銀行能否克服淨利息差的瓶頸,繼續保持優勢?

在2018年「港股100強」榜單中,建設銀行也緊緊跟在排名第一的老大哥工商銀行後邊,排名第三,從2017年的第二位下跌一位。財華社將繼續密切跟蹤該行的表現,看看在新的一年這兩家最大銀行是齊頭併進還是背道而馳。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。