一個專屬TSG的消費投資邏輯正在浮出水面。

本文為元氣資本第120篇原創文章

特約分析師)林井井

微信公眾號)yuanqicapital

核心内容

1、一些金融科技企業越來越類似於直接觸達消費者的DTC品牌。

2、資本深度介入創業公司管理有助資源共享,卻也會減少項目的部分吸引力。

3、“賣貨能手”未必擁有強大品牌力。

美國東部時間9月15日,TSG Consumer Partners(下稱TSG)投資的咖啡連鎖品牌Dutch Bros(BROS.US)在紐交易所開始交易,上市當日收盤,Dutch Bros市值超過60億美元,而TSG也是公司最大的外部投資方。

約1個多月前的7月29日,互聯網券商Robinhood(HOOD.US)上市,2020年5月,Robinhood的F輪融資吸引了7家資本注資,其中就包括來自加利福尼亞的TSG。7月中旬,英國美妝零售品牌Revolution Beauty 上市,TSG亦是這家公司的早期投資人,並“深度參與了”進入美國市場的過程,包括制定産品面市的策略、招聘等方面。

在3個月内,TSG就收獲了3個IPO項目。這還不包括已被關注很久、可能在今年上市的英國精釀啤酒品牌BrewDog。

TSG是位專注於消費品投資的私募及風投公司,據TSG官網今年2月披露信息,公司在管資産約90億美元;另據Eikon數據,截至今年8月30日,TSG在管規模約為61.9億美元。

實際上,從1987年創立至今,TSG成為了歐美市場諸多消費品牌新星的伯樂:從曾經風靡一時的Glaceau維他命水,再到風靡歐洲的精釀啤酒BrewDog;從好萊塢彩妝大師Max Factor之孫的創業品牌Smashbox,再到平價美妝新星IT Cosmetics……這些炙手可熱的消費品牌背後都有著TSG的身影。

TSG在江湖上素來有著“低調做大事”的作風,元氣資本試圖揭開項目佈局,發現一個專屬TSG的投資邏輯。

不投金融的VC玩不轉消費項目?

“作為第一家專注於消費領域的私募股權基金,TSG擁有30年打造世界級品牌的記錄。”TSG在官方網站上這樣介紹自己。

自創立伊始,TSG大多在早期就投資尚在萌芽中的大消費品牌,而在TSG近十年投資的三十餘個項目中,絕大多數屬於日常生活中觸手可及的場景。

2020年7月,電子金融服務商REVOLUT以及互聯網券商Robinhood卻接連出現在了TSG的投資新聞中。這家號稱管理著超過100億美元資産的老牌風投,終於第一次涉獵金融科技。同樣令人意外的是,專注早期項目的TSG,破例願意在這兩個項目的D輪和F輪參與。

根據最新數據,TSG當下的管理資本調整為61.9億美元(來源:Eikon)

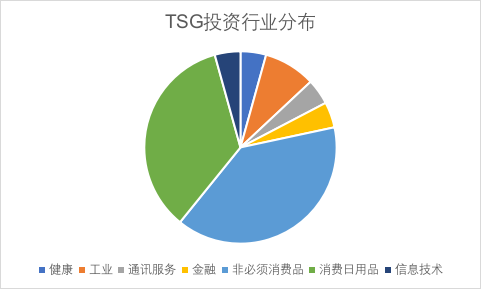

2012年至今,TSG的投資絕大多數投資分佈在大消費相關品類上(來源:S&P Capital IQ)

2012年至今,TSG的投資絕大多數投資分佈在大消費相關品類上(來源:S&P Capital IQ)

其實,以消費投資見長的資本涉足金融,TSG並不是唯一。如果把目光放回國内,挑戰者資本在投出了拉面說、盤子女人坊、熊貓精釀等消費爆品之外,也成為了中國本土互聯網券商老虎證券的股東之一。這不禁讓人好奇,金融科技項目在如今消費投資的組合中,有多重要?

“金融科技的市場夠大。”許多投資人都曾在公開場合表達過這一觀點。

而這一點,值得那些對大市場輕車熟路的資本青睐。無論是被傳統金融機構忌憚的網絡銀行服務,亦或是將散戶在證券市場的入場門檻一降再降的網絡券商,這些金融新勢力從來都沒將目光鎖定在任何一個小眾範圍内。當Robinhood首次投資的用戶比例超過用戶總數的50%時,一個趨勢正在顯現:傳統金融的江湖有多大,新的金融玩家就可能再造一個更寬廣的海洋。

先賭一個市場需求夠大,再賭這個賽道裡的巨頭——TSG對金融科技的試探也無外乎這個樸素的邏輯。

無論是REVOLUT,還是Robinhood,主要用戶都是 “C端”的大眾消費者。在這樣的情況下,消費者對産品的認知就至關重要。中金公司的研究就表明,對網絡券商而言,強大的品牌力和産品力是公司高效/低成本獲客的重要基礎。

Robinhood作為同業内最炙手可熱的領軍者,在大眾認知中已經基本和“零佣金網絡券商”劃上了等號;而總部位於英國的電子銀行REVOLUT,在當地白熱化的挑戰者銀行競爭裡也穩坐市場佔有率前三的寶座。

TSG官方將自己的投資理念定義為:貫徹長期投資主義,致力於打造品牌。在嶄新的金融科技市場裡,這兩家企業在消費者品牌印象的培育上已經領先。這也同TSG的戰略不謀而合。

當金融科技越來越類似於直接觸達消費者的DTC品牌,項目運營的核心也就離不開産品、渠道、品牌傳播、數據技術等環節的消費者反饋。因此,項目是否能成功,就要看企業是否足夠了解消費者——TSG顯然是這方面的老手。

“Robinhood 是行業先驅,在充滿活力和不斷增長的消費金融技術領域擁有巨大的品牌資産。他們通過技術革新了金融服務並塑造了金融市場的未來。”

TSG首席執行官兼創始人Chuck Esserman這樣評價Robinhood。

介入管理的VC,勝算更大?

TSG近十年的部分投資交易記錄(作者整理,數據來源:S&P Capital IQ)

TSG近十年的部分投資交易記錄(作者整理,數據來源:S&P Capital IQ)

“除了資本,我們還提供在以消費者為中心的類別中建立品牌的真實經驗,積極參與並與品牌團隊整合以發展他們的業務。”——TSG在官方網站上這樣描述團隊的工作方式。

作為一家歷史上大多投資於項目早期的資本,TSG樂於向外界展示的不止是項目發展的成功,還是自己對項目的深度參與和支持。由於高管團隊大多曾為貝恩咨詢的資深顧問,他們依然選擇自己拿手的工作方式,與創始人或創始團隊合作,提供品牌建設、消費者洞察、産品創新、數字戰略、渠道戰略、運營和團隊發展方面的專業知識。

例如,在2003年投資維他命水母公司Glacéau時,TSG幫助其區域直營店分銷(DSD)網絡從部分地區拓展到全國。在TSG的建議下,公司創新了遊擊營銷活動(通過非常規的營銷活動使消費者感到意外,並以此推廣相應的産品和服務),提升消費者的認知度,並同時簽約了知名代言人增強品牌吸引力。讓TSG津津樂道的是,僅僅在其投資公司的三年期間,銷售網絡從美國東海岸拓展到26個國家,銷售額增長了七倍。

相似的,在2017年選擇投資精釀啤酒品牌BrewDog之後,TSG幫助其制定和執行了一項全球擴張計劃,促進品牌在更廣泛的地區内展現。在和創始人一同制定上市戰略的同時,TSG更協助招聘了品牌的高級管理人員。

在很多時候,專業資本能夠給創業團隊某一深耕領域的知識、經驗以及資源。特別是在消費行業,資本對於品牌成長的加速有時功勞頗豐。例如,挑戰者資本的合夥人周華就曾公開表示,挑戰者資本在消費行業走過不少彎路,但那些寶貴的經驗傳遞給創業者,都能夠對其幫助巨大。

以結果導向來審視這些消費風投的成績,這樣的說法不無道理。

TSG從不避諱向外界展示自己與被投項目管理層的深度綁定。例如,創始人Charles Esserman本人就同時擔任了TSG四家投資公司的董事會成員(包括已經上市的Planet Fitness和The Duckhorn Portfolio);而其餘幾個高管也分別成為了幾個被投資項目的核心管理成員。

只不過當這些早期項目與TSG的利益綁定過於緊密,新的隱患也漸漸被發現。

此前, BrewDog 任命TSG的Blythe Jack為董事會主席,並向TSG保證其 22% 的股份比其他股東更優先獲得18% 的復合年回報率時,這家冉冉升起的精釀啤酒新星如何對其它股東負責就成了一個問題。一位投資人表示,自己在投資於BrewDog時忽略了這一條款,“如果我知道,我就不會投資於他們”他說。

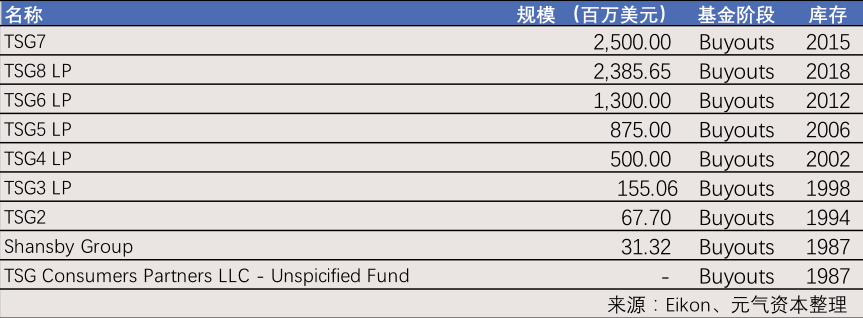

TSG迄今管理的基金及規模(數據來源:Eikon)

TSG迄今管理的基金及規模(數據來源:Eikon)

無意進軍中國,原因有何?

不久之前,同樣來自美國的老牌消費投資機構L Catterton在北京開設辦公室,而這家LVMH的嫡係資本,早在2009年就已經設立了L Catterton Asia,更佈局了知名的消費品牌如喜茶、元氣森林、丸美、GXG等。

然而,即便TSG被Eikon平台判定有著高達53%的相似性,兩者對於中國的行動卻背道而馳。即使在TSG不斷擴大投資的近年,火熱的中國市場也仍然不在其佈局之内。

深耕行業三十年,TSG對新機會總有敏銳的嗅覺。然而,為何TSG竟對中國消費品牌毫無興趣?或許我們可以從蛛絲馬迹中做出一點猜測。

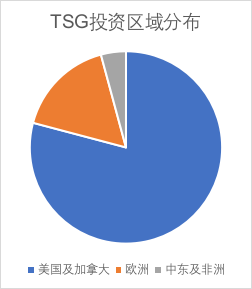

TSG目前的投資項目絕大多數仍在北美(數據來源:S&P Capital IQ)

TSG目前的投資項目絕大多數仍在北美(數據來源:S&P Capital IQ)

首先,TSG的確是一家低調到保守的公司。2019年,TSG才在成立的第32個年頭走出北美,開設倫敦辦公室。而迄今為止,TSG在美國以外的投資僅佔28%。此外,TSG高層在公開場合的言論寥寥無幾,公司曝光也極為慎重。因此,謹慎的TSG在業務上也可能不太願意越過“舒適圈”。

其次,在TSG投資項目的退出路徑中,將培育好的品牌賣給更大規模的企業似乎是一個時常出現的選擇:例如2015年,TSG將其持有的Stumptown Coffee Roasters股權出售給Peet’s Coffee,並在後一年將IT Cosmetics以 12 億美元的價格賣給了歐萊雅;在今年,Nuun的股權也被出售給雀巢健康科學。但如果復刻這套打法到中國,在項目和實際操作上必定有不小難度。

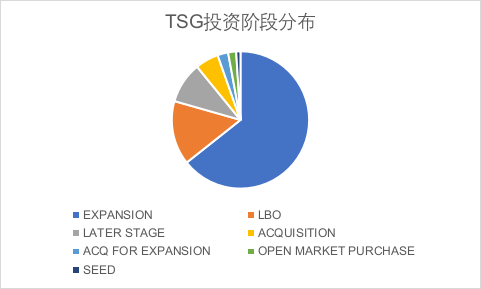

此外,對於投資階段,TSG有自己的堅持。根據公開資料,TSG對投資項目更願意發揮的作用,往往是在項目積累了初始的品牌力後,幫助他們將業務再拓展到一個新台階。在不少案例中,TSG都表示自己的投資時段,是在新品牌“適合擴張的時機”。

TSG的投資階段絕大多數在品牌的擴張時期(來源:Eikon)

TSG的投資階段絕大多數在品牌的擴張時期(來源:Eikon)

而在投資標的上,TSG通過對行業趨勢的理解,往往選擇他們認為擁有實力取得市場上“領導地位”的項目。

值得注意的是,實力與流量無關。觀察如今國内炙手可熱的新消費品牌,他們的耀眼成績往往集中在電商流量和應變速度上。然而,動能有餘而勢能不足,就成了這些品牌的通病:依託國内發達的電商網絡,新消費品牌可以迅速玩轉爆款單品、摸清流量營銷。但當流量見頂後,這些品牌該怎麼走?鮮少有人能給出打案。例如,完美日記(YSG.US)最近公開的“已觸達約4000萬消費人群”的亮眼成績背後,除了巨額營銷費用,還有環比購買人數下跌的憂慮。

嚴格地說,品牌力應當是商品、文化、傳播以及品牌延伸這四個因素在消費者心智中協同的結果。習慣了以品牌力考量企業發展的資本,未必會買“賣貨能手”們的單。

回顧本文的分析,TSG這家大洋彼岸的低調資本,正在用腳投出幾個消費行業的新趨勢:金融行業的興起漸漸成為定局、投資人管理深度的爭辯仍然待解、而中國的新消費品牌們,迫切地需要通過構築競爭力來證明自己的品牌實力……當然,金融的監管、項目本身的區別,以及中國市場的發展或許都會在一些程度上對TSG的判斷給出挑戰。只不過這些趨勢的最終走向,或許用不了多久,就會見分曉。

本文由公眾號元氣資本(ID:yuanqicapital)原創撰寫,文中觀點僅供參考,不構成投資建議。如需轉載請聯係元氣醬↓↓↓

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)