今年以來,包括旺山旺水-B(02630.HK)、軒竹生物-B(02575.HK)、勁方醫藥-B(02595.HK)在内的多家創新藥企通過第18A章登陸了港股市場。

而在近期又有一家創新藥企——禮邦醫藥(江蘇)股份有限公司(以下簡稱「禮邦醫藥」)向港交所遞交了招股書,擬通過第18A章登陸主板市場,富瑞金融、美銀、華泰國際擔任其聯席保薦人。

聚焦腎臟病領域,估值接近38億元

禮邦醫藥的歷史起步於2018年,彼時其前控股實體(現為公司附屬公司)上海禮邦正式成立。在發展多年後,公司於2025年9月底由有限公司改製為股份有限公司。

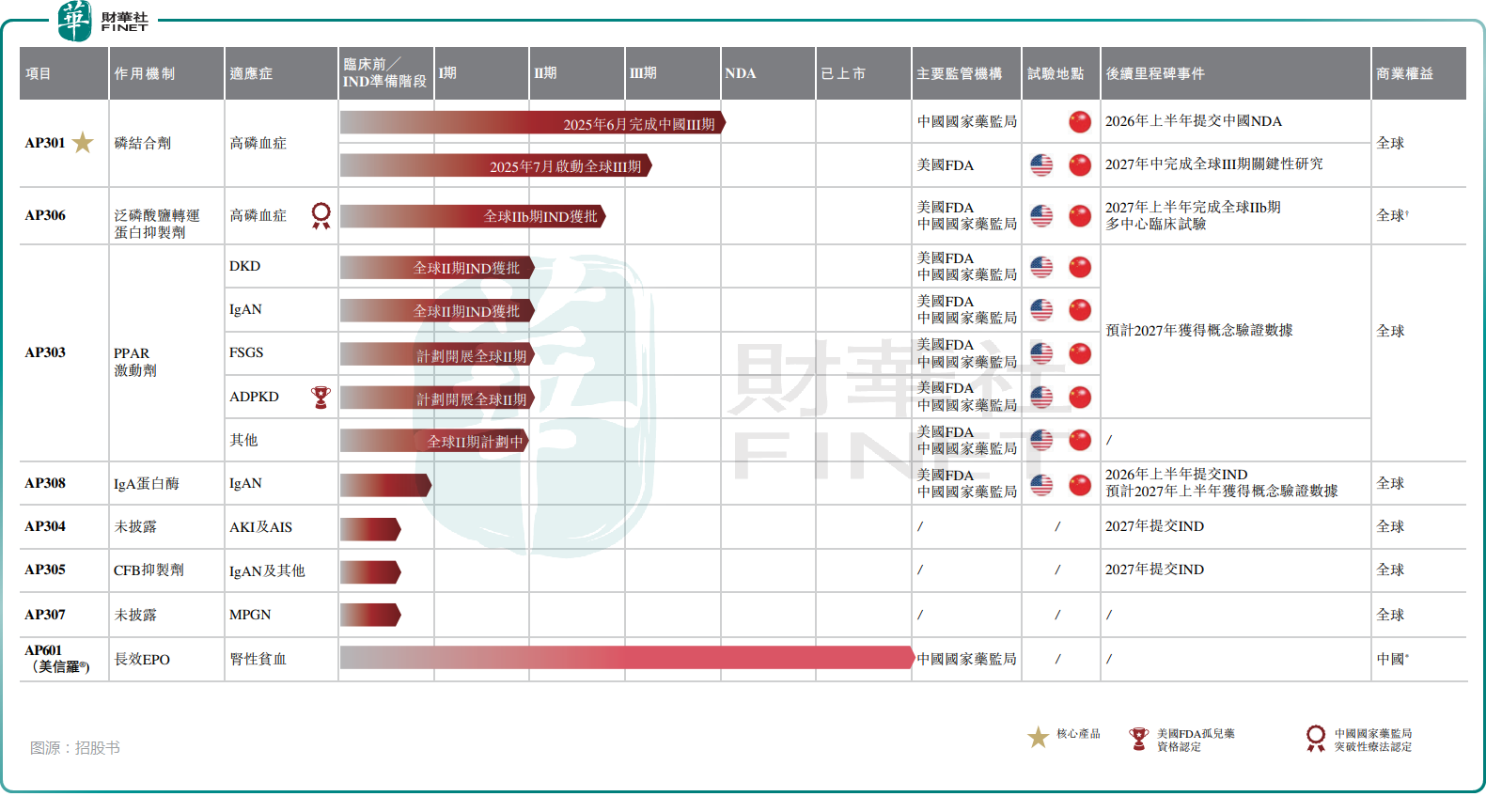

業務方面,禮邦醫藥是專注於腎臟病領域的全球領先生物製藥公司。截至2025年10月27日,公司的產品組合包含7款候選產品(其中3款處於臨床階段)及一款商業化產品。

其中,核心產品AP301是一款潛在BIC的磷酸鹽結合劑,用於治療高磷血症。AP301最初由禮邦醫藥聯合創始人及首席醫學官田勁參與聯合創立的Vidasym研發。後通過一繫列交易,禮邦醫藥從Vidasym分别於2018年及2021年獲得AP301相關的中國及全球完整權益,且無未來特許使用費支付義務。

招股書披露,AP301已完成中國III期注冊臨床試驗,預計於2026年上半年就AP301向中國國家藥監局提交新藥申請(「NDA」),目前正在美國和中國開展全球III期關鍵多中心臨床試驗(「MRCT」)。

除核心產品AP301外,禮邦醫藥另外一款值得關注的產品是其商業化產品美信羅®。

根據資料,美信羅®是一款長效促紅素(「EPO」),已獲批用於治療與CKD相關的貧血,它是全球首個獲批每月一次給藥的長效EPO。目前美信羅®因尚無獲批生物類似藥,其市場獨佔地位得到鞏固。

而這款產品由羅氏製藥(「羅氏」)開發。自2017年起,其已於美國及歐盟獲得上市批準。2018年,中國國家藥監局批準美信羅®在中國上市。2023年10月,禮邦醫藥與羅氏訂立供應與推廣協議,據此禮邦醫藥將在中國獨家推廣美信羅®。

禮邦醫藥在獲得美信羅®的中國商業化權利後,隨即將其納入2023年中國國家醫保藥品目錄(「NRDL」)。截至2025年10月27日,美信羅®已進入中國超過300家醫院。

此外,候選產品AP306是一款用於治療高磷血症的潛在FIC泛磷酸鹽轉運蛋白抑製劑,是全球首款且截至2025年10月27日臨床開發中唯一一款用於治療高磷血症的泛磷轉運蛋白抑製劑,已獲得中國國家藥監局的突破性療法認定(「BTD」)。

AP303是一款潛在FIC的疾病修正產品,用於延緩或阻止慢性腎臟病(「CKD」)進展,已獲得FDA針對常染色體顯性多囊腎病(「ADPKD」)的孤兒藥資格認定(「ODD」);AP308是一款潛在全球FIC的重組免疫球蛋白A(「IgA」)蛋白酶,旨在實現IgA腎病(「IgAN」)的功能性治愈。

值得注意的是,禮邦醫藥能取得如今的成績,也離不開資金的支持。

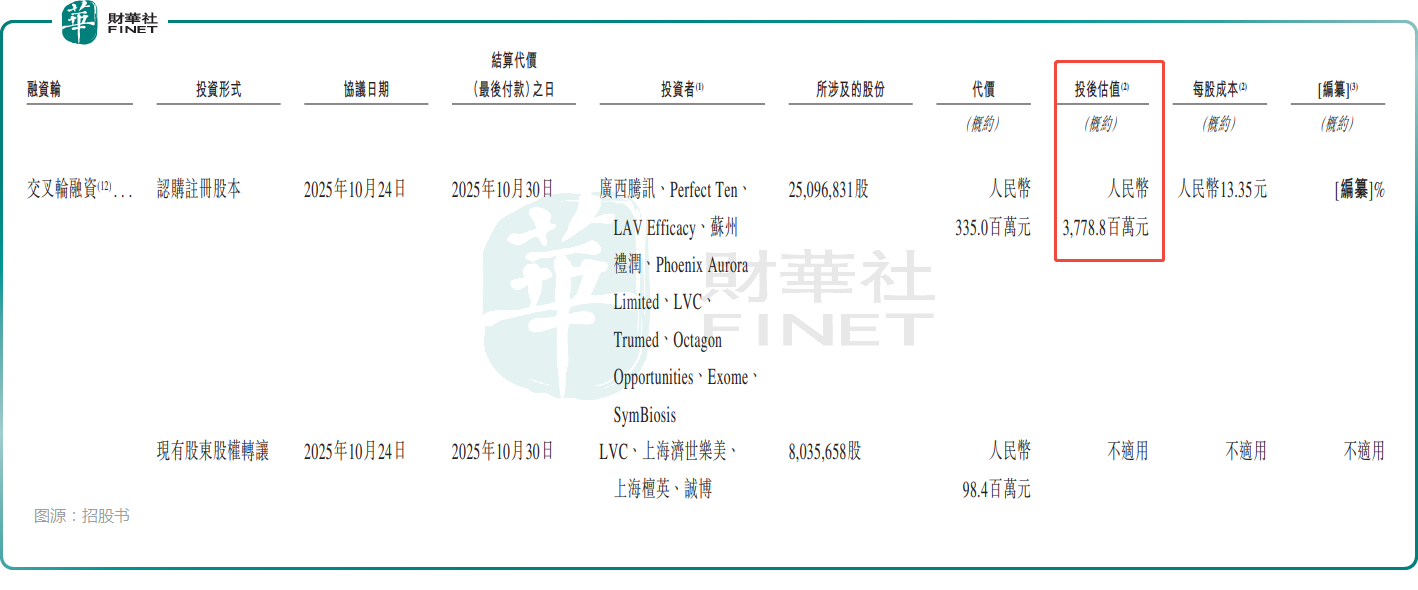

根據招股書,禮邦醫藥已經完成了A輪、A+輪、B輪、B+輪、Pre-C輪、C輪及交叉輪融資,涉及騰訊控股(00700.HK)、GIC、正心谷資本等知名機構。

而在2025年10月完成交叉輪融資時,禮邦醫藥的投後估值已經達到37.79億元人民幣。

收入持續增長,利潤表現不佳

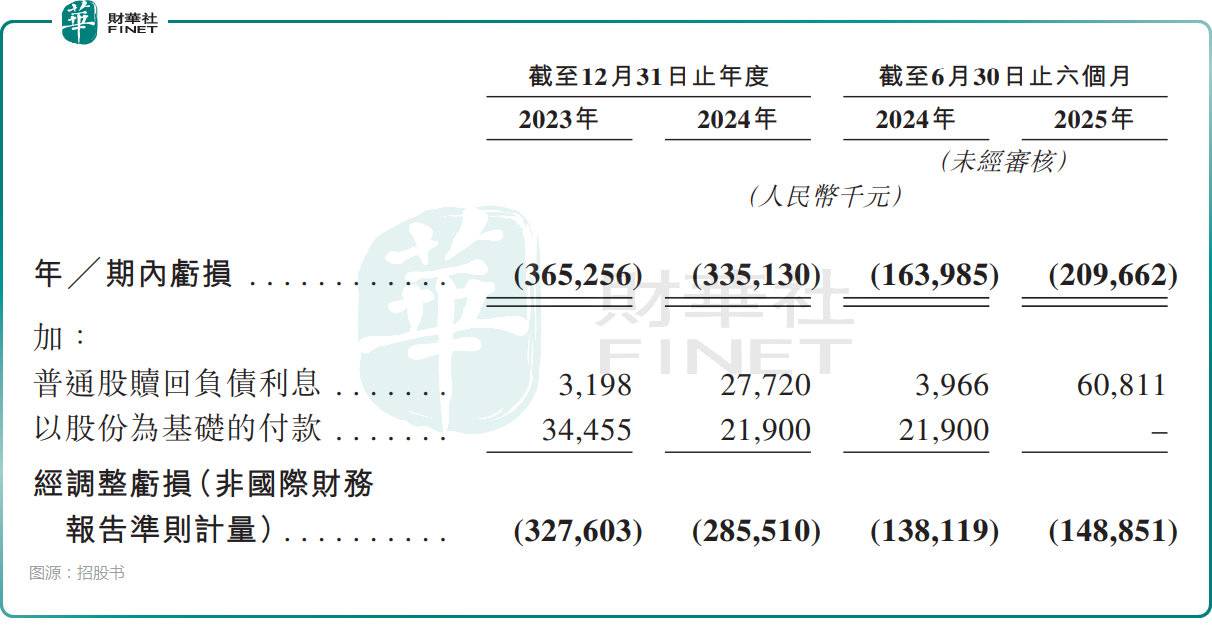

業務方面,2023年、2024年和2025年上半年,禮邦醫藥收入分别約為零、人民幣652.5萬元(單位下同)、1211.2萬元;期内虧損分别為3.65億元、3.35億元和2.10億元;各期經調整虧損分别為3.28億元、2.86億元、1.49億元;期内的毛利率分别為0、36.6%及43.4%。

招股書披露,禮邦醫藥於2024年6月開始銷售美信羅®並確認相關收入,2023年、2024年和2025年上半年的收入完全來自美信羅®的銷售,且均來自單一客戶。

總的來看,禮邦醫藥的收入在持續增長,虧損也在收窄,但這些表現基於單一客戶,後續的業績穩定性值得留意。

值得一提的是,在持續虧損的大背景下,禮邦醫藥的薪金、津貼及實物福利政策受到了一些質疑。

招股書披露,2023年、2024年及2025年上半年,聯合創始人及董事兼首席執行官夏國堯獲得薪金、津貼及實物福利分别為294.0萬元、324.1萬元、127.9萬元;聯合創始人及首席醫學官田勁獲得薪金、津貼及實物福利分别為227.4萬元、301.3萬元、117.5萬元。

結語

而從現金流的情況來看,在IPO前,禮邦醫藥完成了多輪融資,截至2025年9月30日,其現金及現金等價物為2.92億元,另有2522.9萬元的原到期日超過3個月的定期存款。

對比業績、研發進展及賬上現金,禮邦醫藥對於融資仍存在比較高的需求,此次IPO對公司而言比較重要。

根據招股書,如果上市成功,禮邦醫藥擬將資金投往這些方向:用於候選產品的持續及計劃臨床開發及注冊事務;用於推進候選產品(包括AP304、AP305及AP307)的臨床前開發;用於升級生產能力以及候選藥物獲準銷售後將其商業化;用作營運資金及其他一般公司用途。

今年以來,港股市場的創新藥概念迎來大幅上升,目前正在高位盤整,仍有很高的熱度,禮邦醫藥此時闖關港股市場能否成功讓我們拭目以待。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)