2025年6月29日,德适生物-B首次向港交所递交招股书,拟在香港主板上市,独家保荐人为华泰国际。

公司是全球医学影像AI技术的引领者。2024年收入0.7亿元人民币,研发约为-0.3亿元人民币,净利润达-0.43亿元人民币。

LiveReport获悉,来自浙江杭州的杭州德适生物科技股份有限公司Hangzhou Diagens Biotechnology Co., Ltd.(简称“德适生物”)于2025年6月29日在港交所递交上市申请,拟在香港主板上市。这是该公司第1次递表。

公司成立于2016年,总部位于浙江杭州,是全球医学影像AI技术的引领者。德适生物自主研发国际先进的iMedImageTM, 这是世界上参数规模最大的通用型医学影像基座模型,已在多样化的临床环境中成功实现商业化。

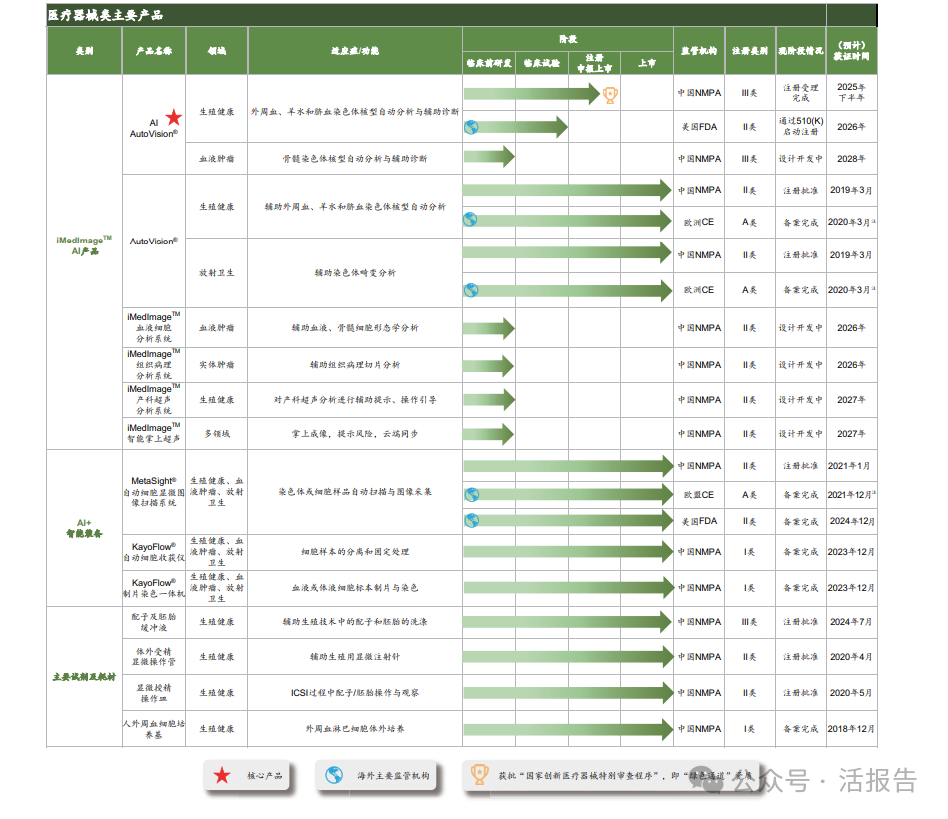

德适生物是全球医学影像AI技术的领导者,自主研发了世界首个商业化跨模态医学影像基座模型iMedImageTM,支持19种影像模态并覆盖超90%的临床场景,显著提升了诊断效率和泛化能力。其核心产品 AI AutoVision®(全球首个AI染色体核型分析系统)已获中国"三类创新医疗器械"认证并提交注册,而MetaSight®(全球首个AI染色体扫描系统)更是获得中美欧三地监管批准。

面对中国AI医学影像市场从2024年24亿元到2035年781亿元的快速增长机遇,该公司提供从基座模型、智能器械到试剂耗材及MaaS平台的全流程解决方案,包括全球领先的无人值守染色体分析流水线。凭借30.6%的中国染色体分析AI市场份额、覆盖400+医疗机构的商业化网络(含三甲医院和170+顶级专家合作),以及模型服务上市4个月即创收19.50百万元的业绩,该公司以"技术壁垒+加速审批+成熟商业落地"的核心优势,成为推动医疗AI规模化应用的行业标杆。

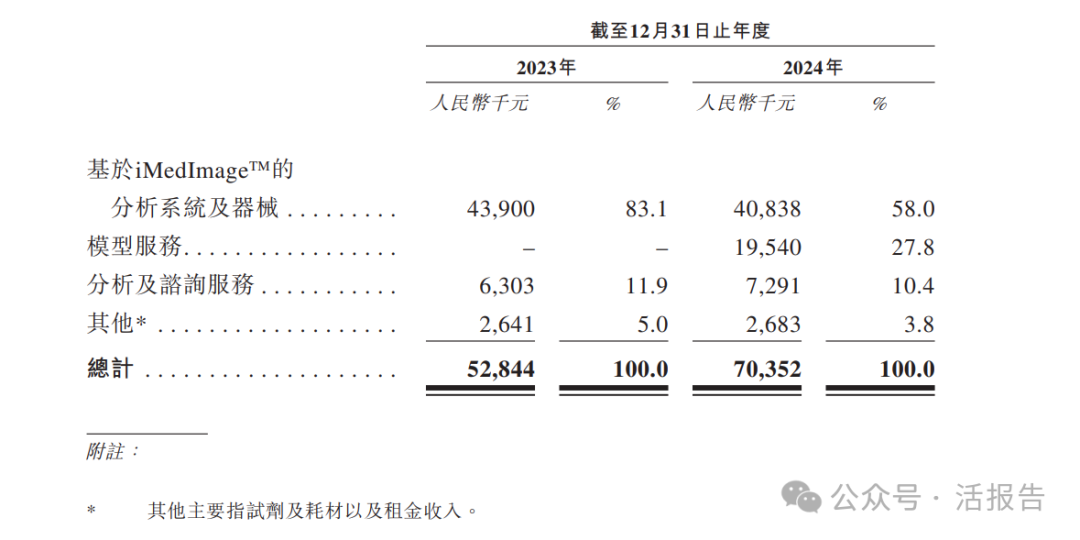

于往绩记录期间,公司的收入主要来自以下业务分部:

• 基于iMedImageTM的分析系统及器械。于管理该业务分部时,收入来自销售AI++智能设备及系统。

• 模型服务。通过向客户收取使用iMedImageTM医学成像AI基座模型及 MaaS技术平台的许可费,从提供MaaS模型服务中获得收入。公司于公司的MaaS技术平台中集成先进的模型训练工具,支持自训练模型定制,使用户能开发并部署符合其特定需求的AI模型。

• 分析及咨询服务。根据染色体核型分析的检测结果向我们的客户(主要是医院)提供咨询服务,从而通过收取服务费获得收入。

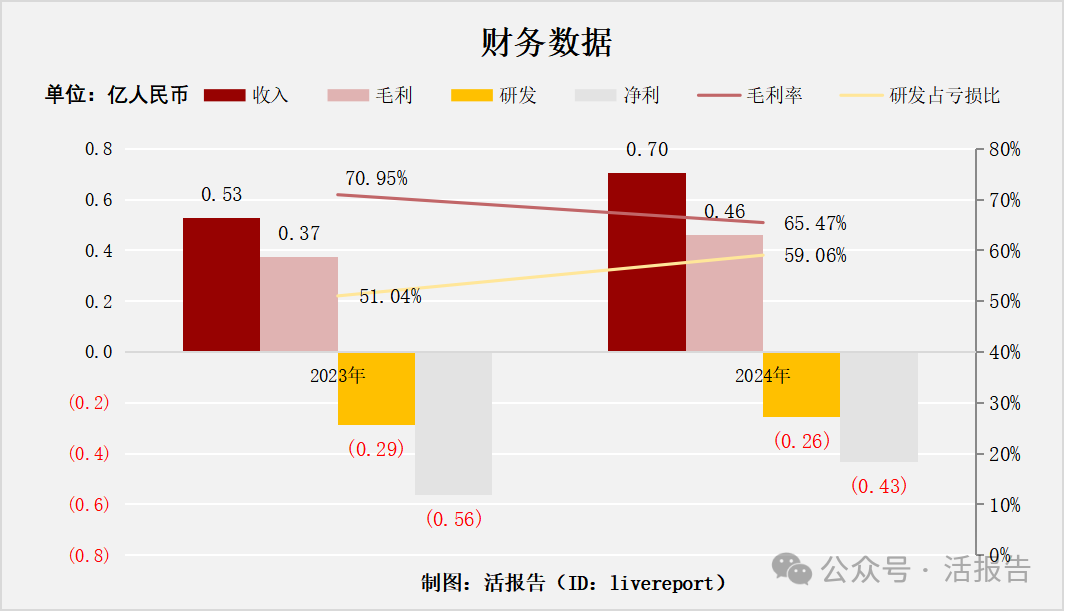

财务分析

截至2024年12月31日止2个财年:

收入分别约为人民币0.5亿及0.7亿元,2024年同比增长率为33.13%;

毛利分别约为人民币0.4亿及0.5亿元,2024年同比增长率为22.85%;

研发开支分别约为人民币-0.3亿元及-0.3亿元;

净利润分别约为人民币-0.6亿元及-0.4亿元;

毛利率分别约为70.95%及65.47%;

研发占亏损比分别约为51.04%及59.06%。

公司2023-2024年财务表现:收入增加,但毛利率有所下滑,反映盈利能力承压;研发投入(亏损)略降,研发占亏损比上升,显示研发效率有所改善;净亏损从0.56亿收窄至0.43亿,主要得益于收入增长和研发成本控制。整体呈现增收不增利的特征,研发转型效果待观察。

行业资讯

根据弗若斯特沙利文(Frost & Sullivan)的资料,中国的医疗服务及治疗领域的AI市场规模由2019年的人民币11亿元增加至2024年的人民币95亿元,2019年至2024年的复合年增长率为53.9%。中国医疗服务及治疗领域的AI市场规模预计到2030年将增加至人民币1,382亿元,2024年至2030年的复合年增长率为56.2%,到2035年将进一步增加至人民币4,632亿元,2030年至2035年的复合年增长率为27.4%。下图载列于所示期间中国医疗服务及治疗领域AI的历史及估计市场规模。

自2020年起,大规模模型的发展趋势主要指预训练生成式模型:最初,市场以通用型大型语言模型为主导,随后快速拓展至大型视觉模型与大型多模态模型。其后快速扩展至视觉大模型及大型多模态模型。于商业化进程中,涌现出行业专用AI模型,甚至垂直领域专用AI模型。

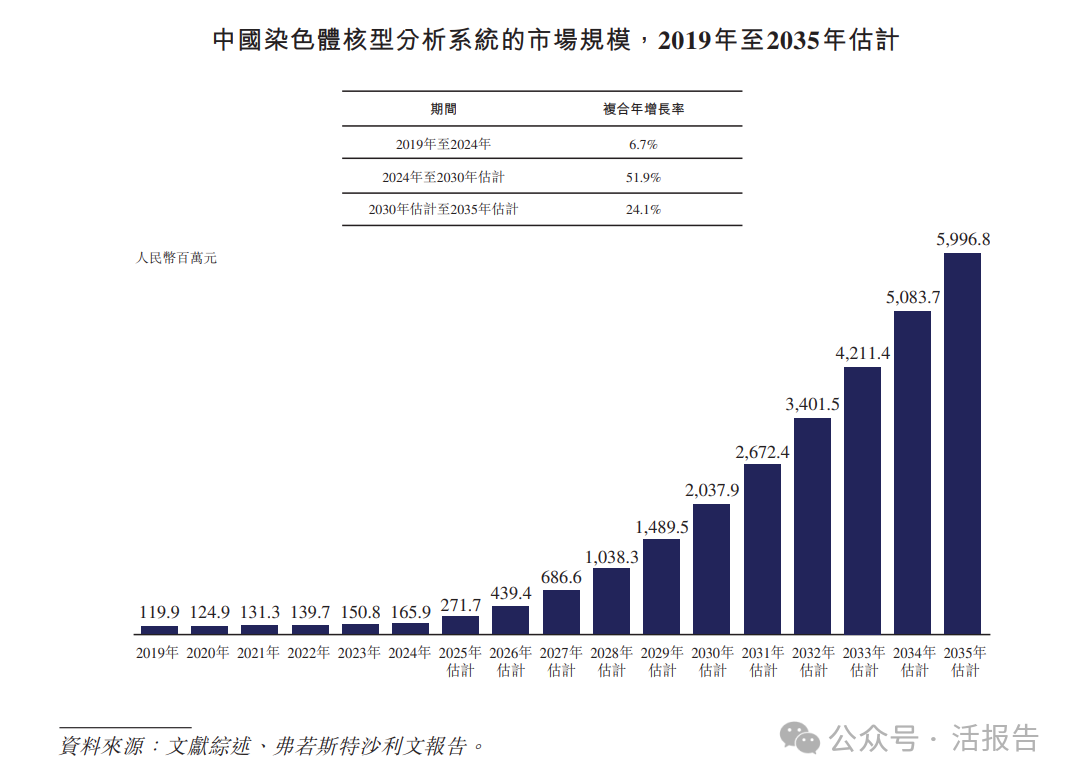

过去的染色体核型分析系统因用户操作门槛高及周期长等原因难以普及。未来, AI系统将解决这些痛点,并推动相关市场扩张。下表载列中国染色体核型分析系统的历史及估计市场规模:

根据弗若斯特沙利文(Frost & Sullivan)的资料,按2024年的中国销售收入计,公司在染色体核型分析领域排名第一,市场份额为30.6%。作为中国首家获得国家药监局批准AI染色体核型分析系统的企业,领先多数市场竞争对手四至五年。下表载明截至最后实际可行日期中国国家药监局批准的染色体核型分析系统(包括核型分析软件、显微图像扫描系统、 自动细胞收获仪、制片染色机等)竞争格局:

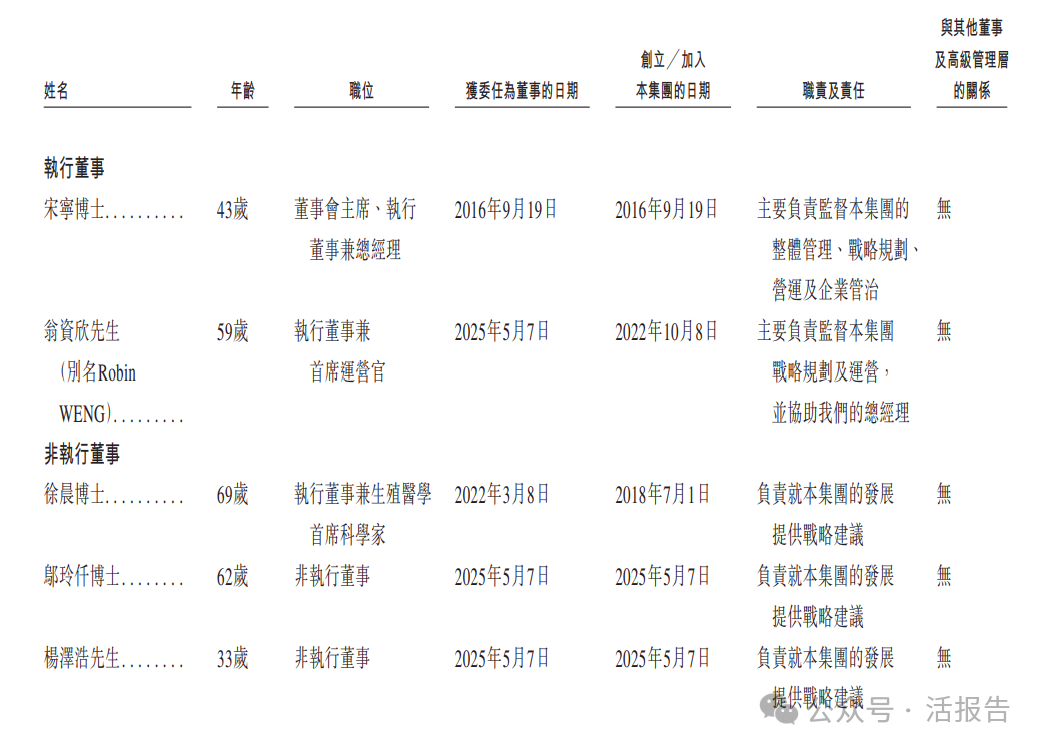

董事高管

主要股东

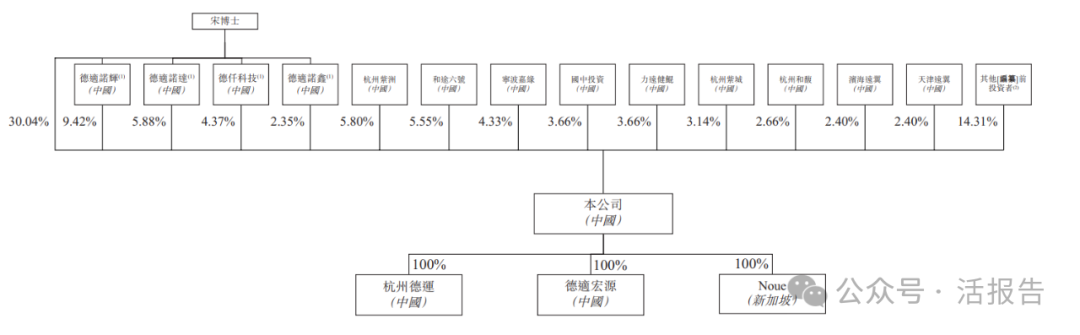

IPO前,德适生物在上市前的股东架构中,主要控股股东宋宁博士直接持股约30.04%;由宋宁博士均担任其普通合伙人进行管理的德适诺辉持股约9.42%、徳适诺达持股约5.88%、德仟科技持股约4.37%、徳适诺鑫持股约2.35%;

其余股东包括:杭州紫洲持股约5.80%;和途六号持股约5.55%;宁波嘉缘持股约4.33%;国中投资持股约3.66%;力远健鲲持股约3.66%; 杭州紫城持股约3.14%;杭州和馥持股约2.66%;滨海远翼和天津远翼各持股约2.40%。

自成立以来,德适生物已获得多轮融资,投资方包括杭州紫洲、和途六号、滨海远翼、宁波嘉缘、国中投资、嘉兴惟馨、余杭经开、华睿睿银、红石梁集团等机构。最新一轮融资于2025年6月完成,投后估值达到25.6亿元人民币。

中介团队

据LiveReport大数据统计,德适生物中介团队共计8家,其中保荐人1家,近10家保荐项目数据表现一般;公司律师共计2家,综合项目数据表现尚可。整体而言中介团队历史数据表现中规中矩。

文章来源:活报告公众号

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)