已在深交所上市的天齊鋰業(09696.HK,002466.SZ),一直以來都是北向資金的「愛股」。這家全球領先的鋰生產商即將在港股市場上市,自然引起了海外資金的密切關注。

天齊鋰業已展開港股上市的IPO,計劃全球發售1.64億股H股,其中香港發售部分佔一成,其餘為國際發售部分。發售價區間介於69.00港元82.00港元,入場費為1.66萬港元。

即使按上限發售價定價,其H股價格依然較A股現價具有較大的折讓。該股將於2022年7月13日周三於港交所主板掛牌。

新能源汽車和儲能需求的強勁增長,帶動了電池產業鏈的快速發展,天齊鋰業擁有優質鋰原料自給自足的能力,有望跟上鋰基新能源領域的最新技術突破步伐,成為新能源發展賽道的細分產業領軍者。

具體而言,天齊鋰業有何獨到之處?它的價值優勢在哪?

擁有最佳能力充分利用終端市場的快速發展

去年,特斯拉(TSLA.US)的老板馬斯克不斷在推特上強調,特斯拉缺的不是訂單,而是產能跟不上,除了芯片因為供應鏈問題而供應緊缺外,電池的問題也不容忽視,涉及的是整條電池產業鏈,從鋰資源開發、鋰鹽深加工和金屬鋰冶煉、鋰電池製造和運輸等,一環扣一環,一個缺口斷了,下遊的終端用戶都會受到影響。

今年以來,國内的新能源車企蔚來-SW(09866.HK, NEO.US)、小鵬汽車-W(09868.HK, XPEV.US)無不感受到電池和芯片供不應求的切膚之痛。

電池級碳酸鋰和電池級氫氧化鋰的價格水漲船高。

由於需求持續攀升,有分析報告認為,市場或預計2022年和2023年中國電池級碳酸鋰的平均現貨價格仍將分别保持在57,353美元/噸、41,616美元/噸的高位。

電池級氫氧化鋰的合約價於2021年保持在每噸1.13萬美元的短期低位水平,但是率先反映供求市場狀況的現貨價已大幅上漲,也帶動合約價上揚。市場或普遍預計電池級氫氧化鋰的2022年平均合約價高達每噸碳酸鋰當量(LCE)3.55萬美元,於2023年或進一步上漲至每噸5.48萬美元。

在碳酸鋰、氫氧化鋰等鋰化合物和衍生品價格上漲的背景下,天齊鋰業無疑是最大的受益者之一。

伍德麥肯茲的報告顯示,按2021年的鋰精礦產量計算,天齊鋰業的一家子公司是全球最大的鋰開採運營商,市場份額達到38%;按2021年鋰產生的收入計算,天齊鋰業排名第三。

該報告還顯示,按2021年產量計算,天齊鋰業是世界第四大以及亞洲第二大鋰化合物生產商,全球第二大電池級碳酸鋰供應商,也是全球十大電池級氫氧化鋰供應商之一。

除此以外,截至招股書披露的最後實際可行日期,天齊鋰業持有全球最大的鹵水鋰化合物生產商SQM的22.78%股權,為其第二大股東。對SQM的投資,也讓天齊鋰業在持有鹽湖鋰資源的基礎上,擁有世界級的鹵水資源,鞏固了其行業地位。

優質的鋰儲備資產

天齊鋰業在澳大利亞擁有及開採鋰礦產,該公司通過子公司TLEA及文菲爾德間接持有泰利森的26.01%股權,而泰利森持有格林佈什礦場的鋰礦開採權,天齊鋰業主要依靠格林佈什礦場進行其所有的鋰精礦生產和鋰原料供應。

就2021年的產量及儲備規模而言,格林佈什礦場是全球最大的硬岩礦,也是成本最低的大型鋰礦。

格林佈什礦場的大部分鋰資源量及儲量位於中央礦脈及卡潘加區,其餘則位於尾礦設施1區。

BDA的報告指出,截至2021年12月31日,中央礦脈及卡潘加區擁有鋰資源量約13.1百萬噸LCE,探明及概略鋰儲量為8.3百萬噸LCE,這兩個地區的資源量及儲量的氧化鋰品位分别為1.6%和2.0%。

此外,BDA的報告還顯示,截至2021年12月31日,位於格林佈什礦場中央的尾礦設施1區擁有約0.6百萬噸LCE的控制及推斷鋰資源量和0.4百萬噸LCE的概略鋰儲量。

總體來看,截至2021年12月31日,天齊鋰業子公司泰利森運營的格林佈什礦場擁有世界上最大的鋰儲量,報告的礦物儲量為168.3百萬噸,氧化鋰品位為2.04%,含8.5百萬噸LCE。

除此以外,天齊鋰業還持有四川省的雅江措拉礦場100%權益。該礦區被認為是中國和亞洲最大的硬岩鋰礦化區。截至2021年末,雅江措拉礦場的鋰資源量或約為63.2萬噸LCE。該礦場持作供未來開發。目前天齊鋰業的鋰精礦均來自格林佈什礦場。

另外,通過對全球最大鹵水鋰化合物生產商SQM的持股,天齊鋰業在戰略上獲得阿塔卡馬鹽湖的資源,後者於2021年擁有世界上最大的鹵水制鋰儲地。

天齊鋰業還持有已經在產的紮佈耶鹽湖項目20%權益,以及通過泰利森持有智利Salares 7鹵水勘探項目13%的股權。

對這些優質鋰資源的把控,讓天齊鋰業成為世界上少數幾個同時擁有高質量硬岩鋰礦和鋰鹵水礦的企業之一,憑借如此優質的上遊鋰資源,該公司能夠為鋰化合物的生產提供充足、穩定的原材料,這也是其盈利能力優於同行的重要原因。

難得的一體化優勢:毛利率具競爭力

與專注於中下遊的「寧王」寧德時代(300750.SZ),以及貫穿電池產業鏈上中下遊(包括電池回收項目)的贛鋒鋰業(002460.SZ,01772.HK)不同,天齊鋰業更為注重上中遊產業。

伍德麥肯茲的報告顯示,天齊鋰業是中國唯一通過大型、一致且穩定的鋰精礦供給實現了100%自給自足並全面垂直整合的生產商,其運營涵蓋鋰礦石開採和生產鋰精礦,以及生產鋰化合物和衍生物。

按產品劃分,天齊鋰業主要生產兩大類產品:1)鋰精礦,以及2)鋰化合物及衍生物。

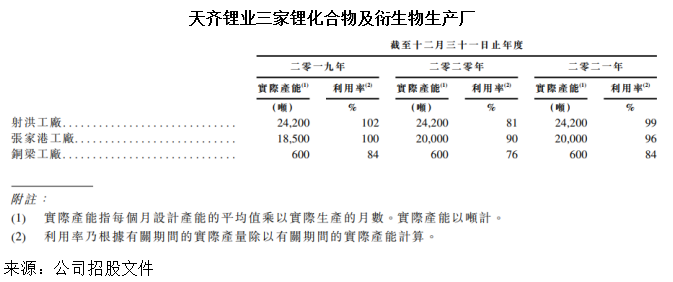

天齊鋰業在四川的射洪、江蘇的張家港和重慶的銅梁經營三家國内生產工廠,生產鋰化合物及衍生物,2021年的合共鋰化合物及衍生品(所有品種)產能為4.48萬噸。其中張家港工廠為世界唯一營運中的全自動化電池級碳酸鋰生產工廠。

上述天齊鋰業持有的優質礦資源為其帶來具有成本優勢的鋰精礦,然後該公司再用鋰精礦生產出鋰化合物及衍生物,按2021年的產量計,天齊鋰業為世界第四大和亞洲第二大的鋰化合物生產商,市場份額分别為7%和12%,這樣的業務協同為其帶來成本優勢。

具體而言,格林佈什是全球成本最低的鋰輝石主要生產商之一,按持續總成本(CIF中國)計算,其他礦物精礦生產商的每噸精礦生產成本高於386美元,而格林佈什2021年的成本為每噸精礦271美元,低了近三成。

2021年,由於鋰輝石的市場價格上漲,也帶動了碳酸鋰和氫氧化鋰的生產成本上漲。碳酸鋰2021年的全球平均生產成本為每噸5,830美元,而天齊於張家港運營的平均生產成本則低於每噸4,889美元,於射洪工廠的平均成本為每噸5,481美元,均低於平均水平。

氫氧化鋰方面,2021年的全球平均生產成本預計為每噸8,269美元。得益於其一體化的協同效應,天齊射洪工廠的成本為每噸5,617美元,由於能夠從格林佈什獲得低成本原料,其生產成本要比購買第三方鋰輝石或自碳酸鋰轉化的生產商具有優勢。

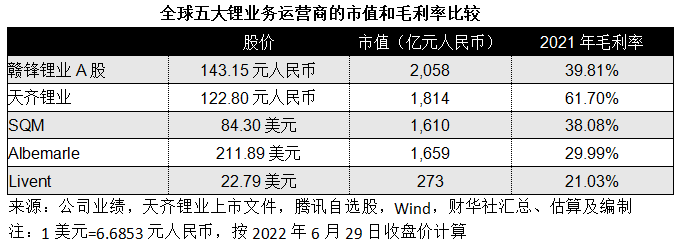

2021年,天齊鋰業的整體毛利率為61.7%,其中鋰化合物及衍生物銷售業務的毛利率為61.5%,鋰精礦銷售業務的毛利率為62.0%。

相較而言,同行贛鋒鋰業的2021年(按中國會計準則編制的財務數據)整體毛利率只有39.81%,其中鋰系列產品的毛利率為47.76%,鋰電池系列產品(產業中下遊)毛利率為11.98%。

再看看其他海外同行,SQM、Albemarle和Livent等都並非像天齊鋰業那樣純粹地從事鋰的上遊和中遊業務,也摻雜了許多其他業務,例如Albemarle除了生產鋰產品外,還從事催化劑、溴等業務。

2021年,SQM、Albemarle和Livent的毛利率分别為38.08%、29.99%和21.03%,均低於天齊鋰業的毛利率水平。

穩定客群和行業壁壘

憑借在鋰行業逾20年的歷史,天齊鋰業與全球和中國的眾多鋰終端用戶建立了長期關系,擁有穩定的優質客戶群,其中不乏全球頂級電池製造商、電池材料生產商、跨國電子公司和玻璃生產商。

伍德麥肯茲的報告顯示,按2021年市場份額計算,天齊鋰業的產品供應給世界五大大型鋰離子電池製造商中的三家製造商,以及世界十大正極材料製造商的六家。

不僅與客戶保持穩定的關系,該公司還融入許多客戶自身的研發工作,在其客戶的供應鏈中起到舉足輕重的作用。

這些優勢讓天齊鋰業處於產業中非常有利的位置,確保其產品的競爭力和價格優勢。

另一方面,鋰市場的進入門檻不低,需要確保原料的供應安全、擁有相應的生產技術和訣竅、大規模的資本投資、產品開發營銷物流等一系列的運營支持,還有資源、產業、地區市場等的多重監管規則需要滿足,這些都形成了天齊鋰業天然的價值護城河。

從上圖《天齊鋰業三家鋰化物及衍生物生產廠》所列出的三家國内工廠的產能使用率可以看出,該公司的鋰化合物產能已接近全產能運作,顯示出市場對其產品的需求有多迫切。

天齊鋰業將在西澳洲奎納納建造了一個電池級氫氧化鋰製造廠,一期工廠年產能為2.4萬噸,施工已完成且目前正處於試生產階段。目前正就二期工廠的建設計劃進行可行性研究及編制所需資本開支估算,奎納納工廠的兩期預計將於運營時達4.8萬噸的年產能。

另外,該公司計劃通過年產能增加2000噸來擴大重慶銅梁工廠的鋰產能,預計當其工廠的全面建成並投入運營後,鋰化合物的總年產能可達到11萬噸。在新產能建成前,天齊鋰業會通過委託安排的方式,與下遊的鋰化合物加工廠合作及向其外包部分鋰化合物及衍生物生產,以增強加工能力。

在市場迅猛增長的背景下,天齊鋰業有能力通過產能擴張,把握當前的電池需求機遇。

總結

總括而言,天齊鋰業是世界上少數幾個同時擁有高質量硬岩鋰礦和鋰鹵水礦的企業之一,能把握優質的上遊鋰資源,為其鋰化合物的生產提供充足、穩定的原材料。

多樣的鋰資源,加上其100%自給自足、垂直整合的鋰化合物生產模式,讓天齊鋰業擁有獨特的產業上中遊專業化優勢,從而能夠實現比同行優越的毛利率。

既擁有優質的鋰資源,又有不斷擴張的鋰化合物產能,以及穩固的客戶群體,作為中國及全球領先的鋰生產商,天齊鋰業有能力充分把握全球新能源革命的機遇,在港股市場上市,有望通過優化財務結構、擴充產能和提升國際品牌知名度,鞏固其競爭優勢。

對於港股投資者來說,天齊鋰業無疑是具有吸引力的標的。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)