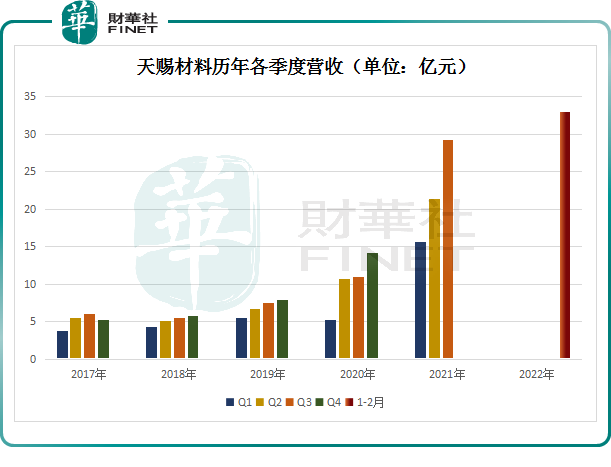

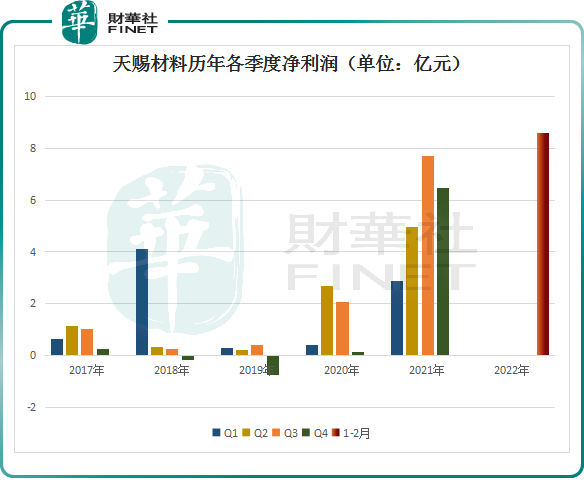

3月9日,電解液龍頭天賜材料(002709.SZ)首次公佈了2022年1至2月主要經營數據。經核算,2022年前2個月公司實現營收約33億元,同比增長約260%;實現歸母淨利潤約8.6億元,同比增長約470%。

據悉,2021一季度營收15.62億元,淨利潤為2.869億元。相較之下,今年前2個月的收入是去年一季度的2.11倍;淨利潤是去年一季度的2.99倍,甚超過了2021年整個上半年淨利潤(7.83億元),表現可謂相當亮眼。

受此消息提振,3月10日,該股報96.31元,封上漲停板,最新總市值為924.4億元。

01前兩個月淨利暴漲4.7倍

天賜材料主要從事鋰離子電池材料、日化材料及特種化學品。近些年,天賜材料圍繞主要產品鋰離子電池材料(電解液+正極材料磷酸鐵鋰)配套佈局其關鍵原料,包括六氟磷酸鋰、新型添加質、添加劑、磷酸鐵和鋰輝石精礦等。

2022年前2個月,天賜材料實現歸母淨利潤約8.6億元。東吳證券研報指出,其中電解液業務預計貢獻近8億利潤,磷酸鐵貢獻近6000萬,日化材料貢獻近3000萬。

天賜材料能取得如此靓麗的成績,主要是因為新能源行業高景氣度,主力產品(電解液+正極材料磷酸鐵鋰)產銷兩旺,新建產能爬坡順利,主要原料自產率穩步提升,取得了良好的經營結果。

首先來看電解液,天賜材料業績暴漲的背後正是受益於電解液的「量價齊升」,及六氟磷酸鋰自供和工藝優勢。

在新能源汽車銷量持續高增的背景下,鋰電材料電解液需求上漲。而六氟磷酸鋰作為電解液最主要的材料之一(成本佔比達43%),其價格的變動直接影響電解液的價格。六氟磷酸鋰由於供需失衡,其價格從2021年5月的24.5萬元/噸一路上漲至當前的55萬元/噸,電解液價格隨之飙升。

同時,天賜材料是國内為數不多能自產六氟磷酸鋰的企業之一,隨著公司六氟磷酸鋰的新產能逐步爬坡達產,其自供比例提升至近90%,公司電解液毛利率隨著提升,盈利能力顯著改善。

根據CIAPS數據,公司2022年1-2月電解液出貨量約3.5-4 萬噸。CIAPS預計2022年一季度公司電解液出貨量近6萬噸,環比2021年第四季度提升約13%;電解液毛利率從2021年第四季度的30%提升至2022年一季度超35%。

另外,自2020年起,天賜材料LiFSI(雙氟磺酰亞胺鋰)、二氟磷酸鋰、雙氟草酸硼酸鋰、硫酸乙烯酯等多種電解質及添加劑也實現自產自用。

其中,LiFSI(雙氟磺酰亞胺鋰鹽)作為新型添加劑具有提升循環性能、高低溫性能等作用,目前電解液配方中用量比例約在2%-5%。

進入2022年,LIFSI也開始起量。公司目前擁有LiFSI產能共6300噸,原有2300噸產能滿產,2021年底新投產的4000噸雙氟產能正逐步爬坡上量,預計目前公司單月LiFSI產量約400噸。2022年公司將實施技改並投產新產能,預計年末LIFSI產能將提升至3萬噸。

此外,公司VC、二氟磷酸鋰、DTD 等新型添加劑產能將於2022-2023 年逐步釋放,強化公司一體化競爭力,增厚利潤。

正極材料方面,2021年磷酸鐵鋰產銷量已經超過三元電池,為順應市場發展潮流,天賜材料正加碼佈局鋰輝石、氫氟酸、碳酸鋰,並掌握磷酸鐵鋰正極產能。

隨著天賜材料磷酸鐵產能快速擴張,有望構築公司第二增長曲線。目前公司擁有磷酸鐵產能約3萬噸,預計公司2022年中將投產10萬噸磷酸鐵新產能,2022年末產能達15萬噸,預計至2023年總產能將超30萬噸。

東吳證券研報指出,2022年1-2月公司磷酸鐵預計出貨1-1.5萬噸,短期單噸淨利約5000元。規模化效應,再加上公司擁有磷礦的成本優勢,磷酸鐵單噸利潤有望維持。

日化材料業務方面,2022年1-2月,該業務貢獻了3000 萬元利潤,增長穩定。2022全年有望貢獻2億元利潤。

綜上,天賜材料已形成了以電解液原材料為主的一體化佈局戰略,其最大的好處就是既能控制上遊成本,又能保證下遊供應,尤其是在六氟磷酸鋰的生產成本上,於同行拉開約40%的差距,成為了天賜材料最大的核心競爭力。

受益於一體化戰略佈局,近幾年,天賜材料的業績增長顯著。從2017年到2020年,營收從20.57億元增長至41.19億元,幾乎翻倍;淨利潤從3.01億元增長至5.33億元。2021年,預計該公司實現歸母淨利潤21億元至23億元,同比增長294.09%至331.62%。

值得一提的是,在二級市場,天賜材料自2021年10月28日股價觸及年内高點170.51元便一路下跌,截至2022年3月10日收盤,股價96.31元/股,期間累跌43.5%。

02「量價齊升」能持續多久?

天賜材料業績的大幅提升,但這種情況又能持續多久?問題的答案一方面取決於市場需求,另一方面取決於產能供給。

據中汽協預測,2022年中國汽車市場總銷量或將達到2750萬輛左右,同比增長5%。若保持以年5%的增速增長,至2025年,新能源汽車銷量有望突破600萬輛,相比2021年銷量幾近翻倍。也就是說,未來鋰電電解液需求將持續放量,六氟磷酸鋰價格或將持續處於高位。

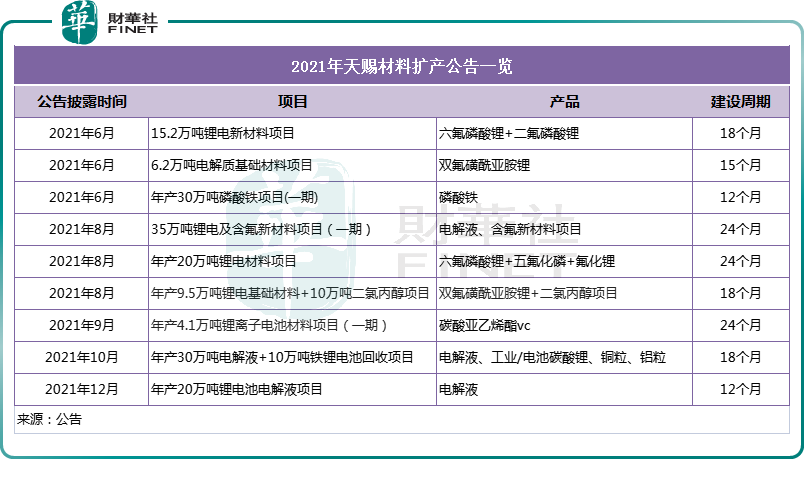

為了搶佔市場,2021年,天賜材料頻繁發佈產能擴張計劃,同時力求降低原材料價格對成本的影響。擴產項目包括正極材料碳酸鋰、電解液及原料六氟磷酸鋰、新型鋰鹽雙氟磺酰亞胺鋰(LiFSI)等電解質和VC(碳酸亞乙烯酯)等添加劑。

經統計,上述項目擴產項目的建設週期在12個-24個月不等,投產時間多在2022年期間,如下圖所示:

此外,天賜材料的對手新宙邦、江蘇國泰等也都在進行產能擴張。據GGII不完全統計,2021年國内規劃新增電解液產能超80萬噸。這就是意味著,未來幾年,我國電解液產能或成倍增長,市場競爭日益加劇。

東吳證券預計六氟磷酸鋰緊缺將維持至2022年年中,六氟磷酸鋰價格漲價熱會逐漸冷卻。

為維持業績增長,鞏固龍頭地位,天賜材料還與寧德時代、比亞迪、LG能源等國内外知名客戶保持密切合作關係,並簽訂長單。

根據協議,至2022年6月,天賜材料預計向寧德時代供應含六氟磷酸鋰1.5萬噸對應的電解液產品;2021年下半年至2023年底,天賜材料向LG新能源供應總數量為5.5萬噸的電解液產品。

結語

展望未來,在下遊需求高增背景下,天賜材料作為龍頭企業,擁有較高的產能規模和成本優勢,同時大客戶鎖定近兩年產量,為公司業績增長帶來一定的確定性。

不過,近兩年多家電解液產業鏈公司瘋狂擴產,待供求狀況得以緩解,行業可能會出現產能過剩的隱憂,高業績增長或許難以持續。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。