編者按

動力電池對新能源的意義,可從電池概念股近期在股市上演「滿江紅」的態勢一覽而知。自問世以來,動力電池就在不斷進化演變,變的是成分内容與比例,不變的是能量密度與安全的雙訴求。高鎳電池的登場,一舉把鎳從幕後推至台前,頓時成為香饽饽,鎳之角逐,悄然開場。本文是《搶鎳大戰》係列的第四篇。

在搶鎳的賽道上,對於三元前驅廠商來說,理所應當衝在第一線。鎳對他們來說是直接的生產資料,是命根子。

靠三元前驅體發家的中偉股份,主營業務成本以直接材料為主,佔比超過90%,生產所需的直接材料主要包括硫酸钴、硫酸鎳、硫酸錳等。

一旦沒有了鎳,中偉股份則寸步難行。

中偉股份成立於2014年9月,是一家典型的家族企業,丈夫鄧偉明是中偉股份董事長、總裁,妻子吳小歌是中偉股份董事、常務副總裁。

自2020年12月23日上市至今,半年的時間,中偉股份最高股價漲幅超過100%。

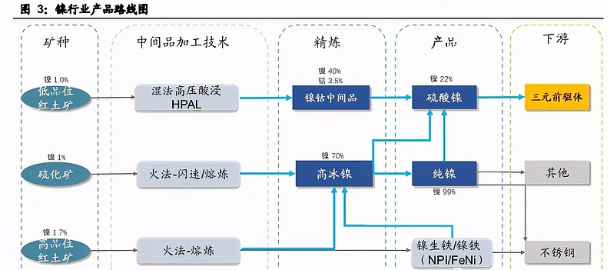

高冰鎳,是鎳精礦經電、轉初級冶煉而成的鎳、銅、钴、鐵、硫金屬硫化物的共熔體,因鎳的含量高(55-65%),所以叫高冰鎳,鎳含量低的就是低冰鎳。

高冰鎳可以用紅土鎳礦生產,也可以用硫化鎳礦生產,如下圖所示:

不難看出,高冰鎳只是一種過渡,最終目的還是為了生產成硫酸鎳,硫酸鎳又是生產三元前驅體的必備材料,三元前驅體最終生成了電池的正極材料。

以天然的鎳礦為源頭,最終到正極材料,中間經過復雜而漫長的加工過程,而每個加工過程都是可以成為其中的一個細分行業。

中偉股份目前的業務模式是把高冰鎳等中間品買過來,然後成產生成三元前驅體,然後賣給LG化學、廈門鎢業、當升科技、振華新材、貝特瑞、天津巴莫、三星SDI等電池廠商或正極材料廠商。

其實,國内的硫酸鎳生產商的原來的主流模式是使用混合氫氧化物沉澱物(MHP)、鎳球/粉和回收材料進行生產硫酸鎳,其中,由於MHP的成本競爭力,因此更加青睐MHP。

但2020年以來,汽車市場需求強勁,同時由於主要供應商之一停產,MHP供應減少,導致MHP供應趨緊,這也使得這種材料非常昂貴。因此,硫酸鎳生產商開始紛紛尋找第二條路線。

中偉股份之所以相中了高冰鎳,一方面是由於成本的考慮,再從源頭上採購紅土礦運回國内生產加工已經變得不經濟了,不如直接從青山實業那里直接採購高冰鎳這樣的半成品劃算;另一方面是,高冰鎳路線因其投資強度較低、建設時間短,可以保證生產效率與產品的供應。

那從誰手里去買高冰鎳比較經濟而且又能保障穩定輸出呢?中偉股份找到了兩家公司——青山控股與新加坡公司RIGQUEZA。

目前為止,青山控股是國内唯一一家在印尼佈局高冰鎳的公司,青山控股於2020年7月份開始在印尼調試試制高冰鎳,生產鎳含量75%以上的高冰鎳。該工藝已於2020年年底試制成功,目前已經能夠穩定供應高品質高冰鎳,2021年預計生產鎳當量60萬噸,2022年預計生產鎳當量85萬噸,2023年預計生產鎳當量110萬噸。

青山控股佈局鎳資源歷史久遠,儲量豐富,早在2009年,就在印尼低調購入4.7萬頃紅土鎳礦,並投資了30億美元在蘇拉威西島建設鎳鐵工業園。

當時,青山控股的蘇拉威西工業園還只是一座小漁村,路、電、港口,啥都沒有。在09年-14年,除了財大氣粗的青山控股,幾乎沒什麽下遊企業願意主動來印尼。

如今,青山控股在印尼擁有豐富的鎳礦資源,元礦儲量在10億噸以上,鎳金屬儲量在1200萬噸以上,是國内鎳金屬的儲量最多的企業。

中偉股份,慕名而來,抱其大腿。

為了能確保高冰鎳的穩定供應,中偉股份引入青山控股子公司作為其戰略投資者,並簽訂戰略合作協議,預計2021-2030年總供應鎳金屬當量30-100萬噸。

2021年3月,高冰鎳的供應取得進展,青山控股與中偉股份、華友钴業簽訂高冰鎳供應協議,三方共同約定青山控股將於2021年10月開始一年内,向中偉股份供應4萬噸高冰鎳,向華友钴業供應6萬噸高冰鎳。

除了跟青山控股建立合作關係,中偉股份還在2021年4月,投資16億元人民幣,通過全資子公司與新加坡公司RIGQUEZA在印尼成立一家合資公司,中偉香港新能源持有70%股權,RIGQUEZA持30%股權;同時簽署了紅土鎳礦冶煉年產高冰鎳含鎳金屬3萬噸(印尼)項目合資協議。

資料顯示,RIGQUEZA擁有印尼中蘇拉威西省逾5.3萬公頃鎳礦資源。

自上市以來,中偉股份在二級市場上的表現基本上是一路高歌,從2020年12月23日首次上市的85元的收盤價,到2021年6月8日的140.75元的收盤價,漲幅比例64%,最高股價漲幅已經超過100%。

資本市場上的表現得益於整個新能源汽車行業釋放的利好,層層傳遞到產業鏈中上遊標的公司。

2020年報顯示,中偉股份實現營收74.4億元人民幣,同比增長40%;淨利潤4.2億元人民幣,同比增長134%,三元前驅體、四氧化三钴產銷量增長成為其業績增長的主因。

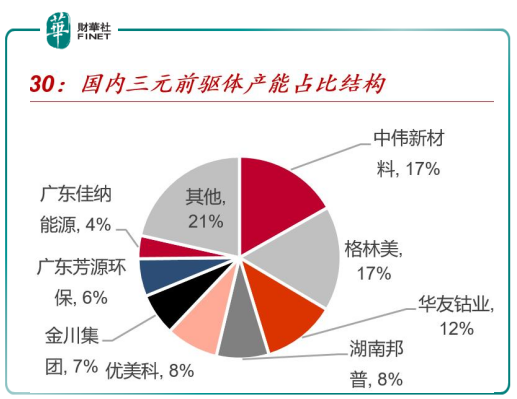

2020年中偉股份的鋰電正極前驅體材料產量達9.2萬噸,2020年國内三元前驅體材料總產量達33.4萬噸,市場佔有率為27.54%,穩居第一。

在國内三元前驅體的產能佔比方面,中偉股份與格林美平分秋色,並列第一。截止2020年12月底,中偉股份已經形成約11萬噸/年的三元前驅體產能、2.5萬噸/年四氧化三钴產能,規模效應優勢明顯。

中偉股份目前在貴州西部產業基地建立了循環產業園,預計2021年將實現鎳钴冶煉產能5萬金噸,並在廣西南部產業基地正建設7萬噸金屬鎳钴及其綜合循環回收項目,未來產能將會進一步提升。

有趣的是,中偉股份的競爭對手格林美、華友钴業也都與青山控股建立了合作關係,來確保鎳資源的穩定供應。

在下遊市場拓展方面,中偉股份擁有非常優質的客戶群,包括LG化學、廈門鎢業、特斯拉、當升科技、振華新材、貝特瑞、天津巴莫、三星SDI等。其中,LG在2020年給中偉股份貢獻了36億元人民幣的大單。

值得一提的是,寧德時代並沒有出現在客戶名單中,也就是說沒有出現在寧德時代的供應鏈中,但是競爭對手格林美卻與寧德時代關係良好,有可能是寧德時代依靠湖南邦普與格林美已經確定了三元正極前驅材料的供給,沒必要再「節外生枝」。

而且正極材料一哥容百科技也沒出現在客戶名單中,這並不是說中偉股份的三元前驅沒有滿足對方的要求,而是因為容百科技有足夠的技術實力與資金實力來自己生產三元前驅,並沒有向外部採購。

美中不足的是,中偉股份的業績基本上是靠前五大客戶撐起來的,佔比83%,這也是所有to B模式企業的常見弊端,對大客戶過於依賴,如果下遊的大客戶風向突變,減少了訂單或者與另尋合作方,這種打擊可不輕。

更多精彩推荐:

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)