$BOSS 直聘(BZ.US) 一季報落地,整體上還是呈現的是一個業務逆風,短期需要依賴自身努力的小而美本色。

具體來看:

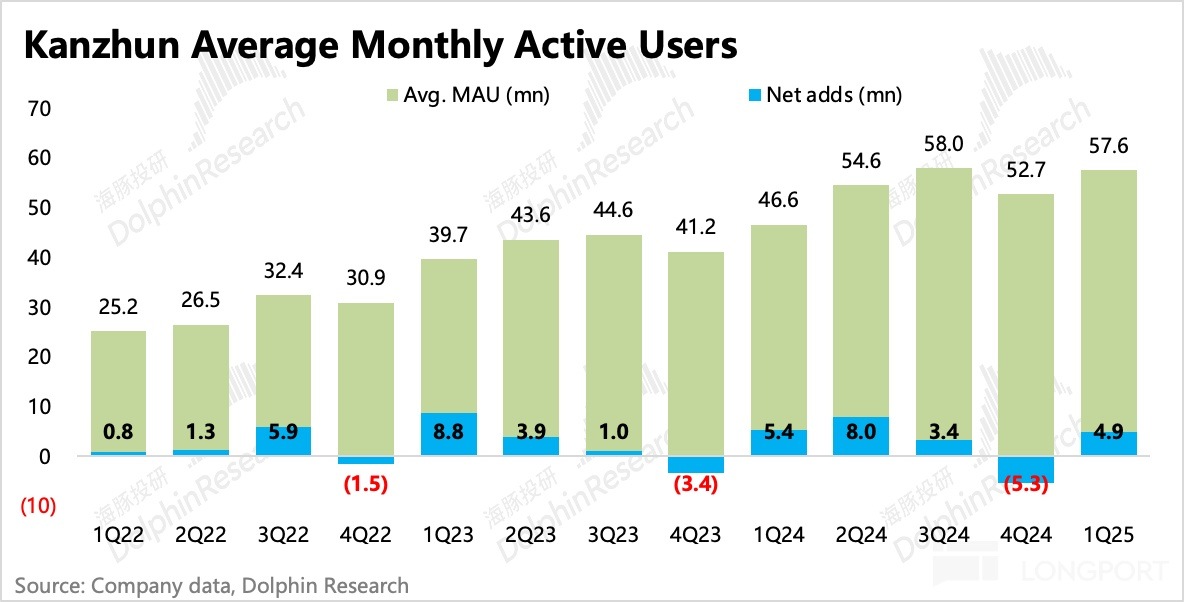

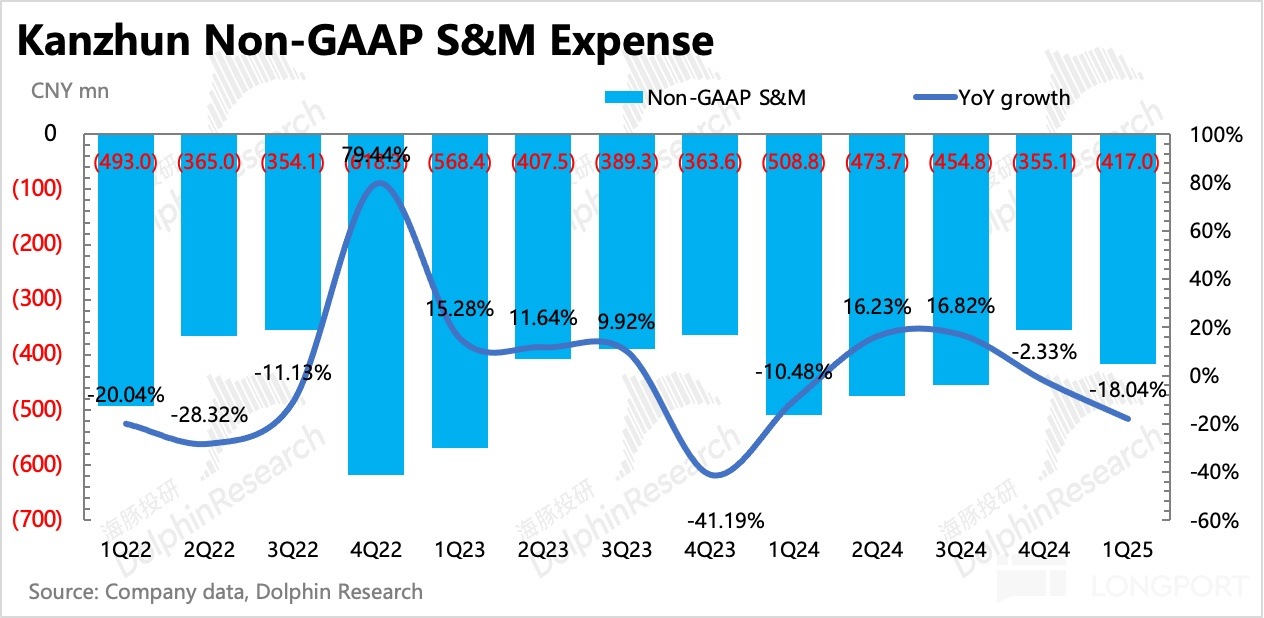

1. To C 品牌心智穩固:一季度平台用戶環比增加了 490 萬,達到 5760 萬。但與此同時剔除股權激勵的銷售費用同比下滑 18%,說明品牌心智穩固下,平台的自然流量也依然可觀。

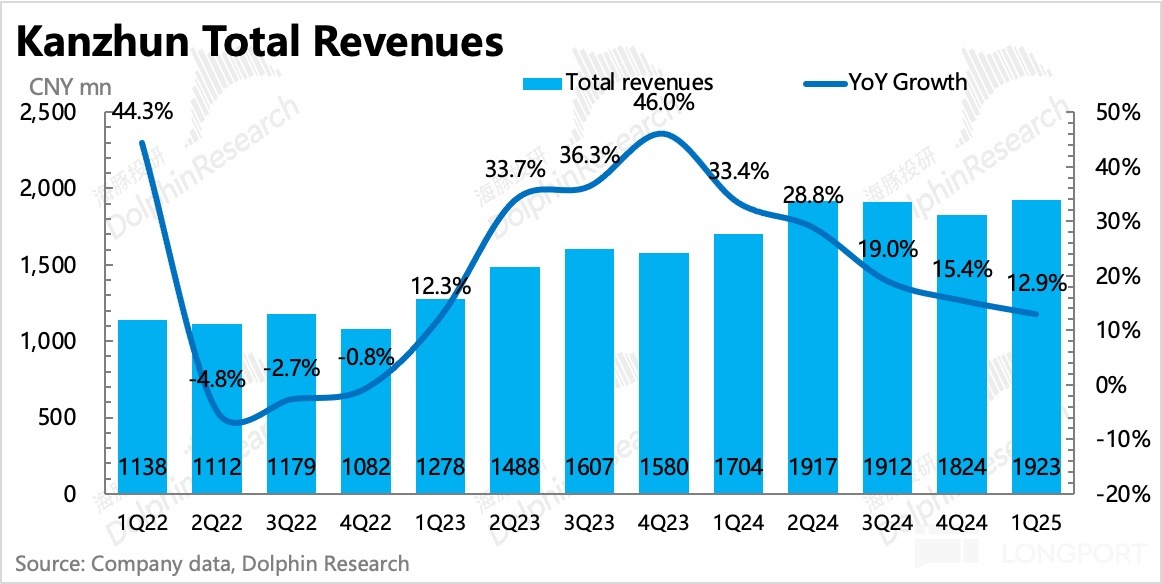

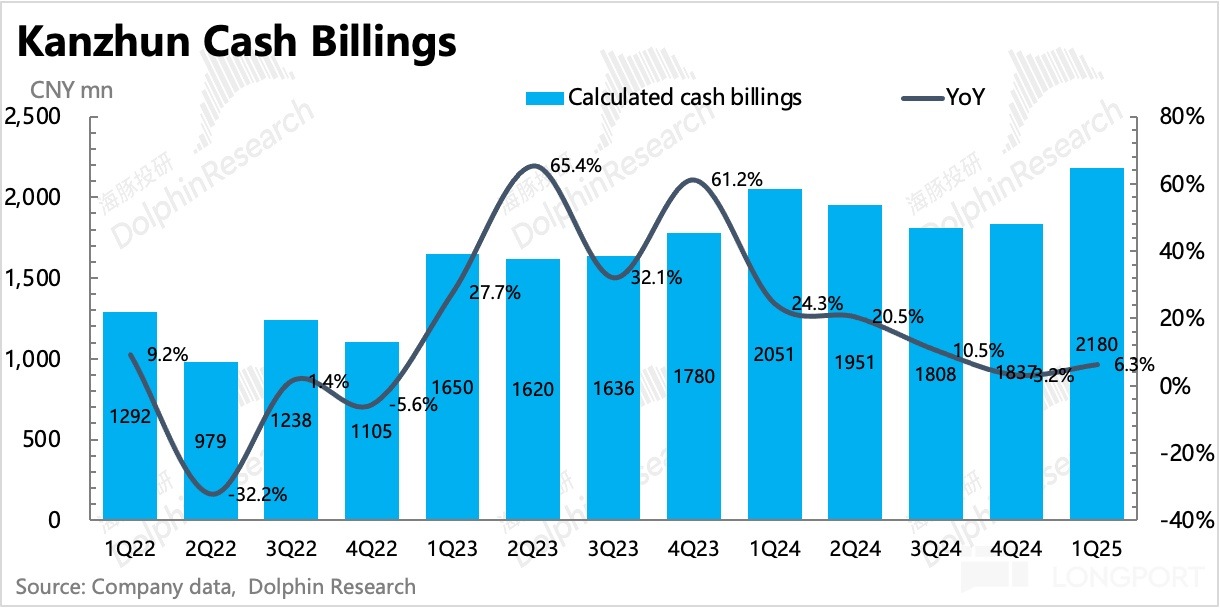

2. To B 招聘環境還沒走出底部:但企業端的環境壓力就有點大了。一季度收入增長 13%,其實還略超一個月前已經向下調整過後的市場預期。但從二季度指引(增速 6.9%-8.5%)來看,呈現壓力邊際遞增的趨勢。遞延收入和流水兩個指標也能同樣印證上述的底部壓力,一季度計算流水同比增長只有 6.3%,相比上季度增速看上去回暖主要是基數問題。

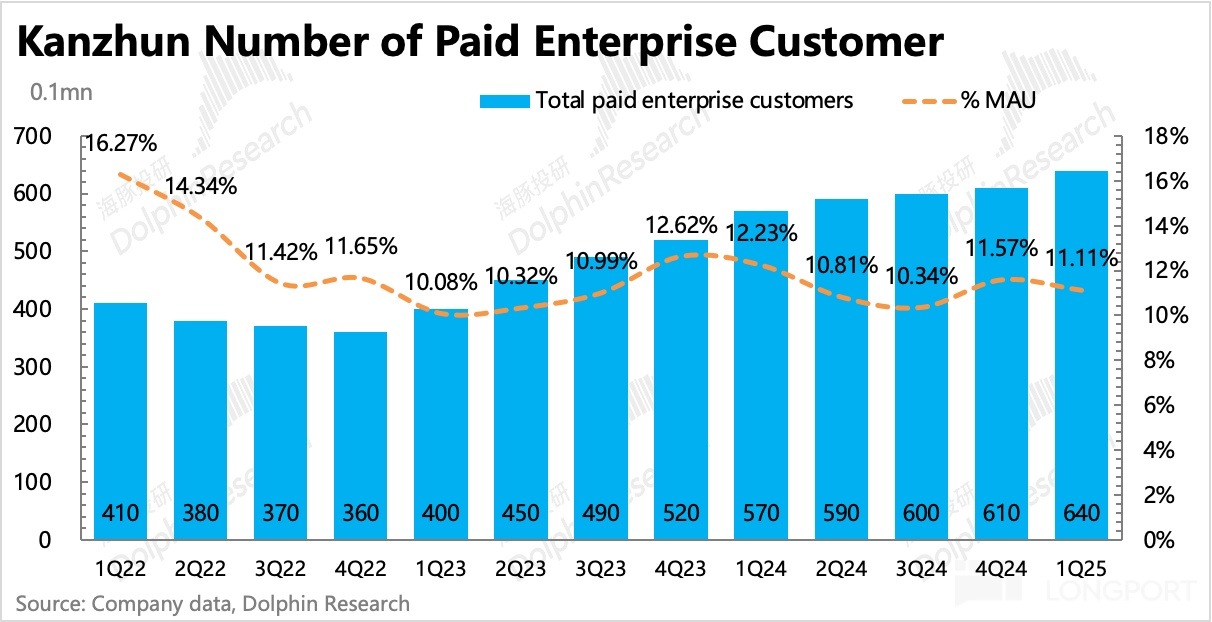

不過唯一好的一點是,付費企業數沒掉,環比淨增加 30 萬家,從單均付費來看,應該還是靠的大企業的穩健。總的來說,無論是企業粘性還是 C 端用戶粘性,還在變好就不是壞事,只是大環境使然下的周期性壓力。

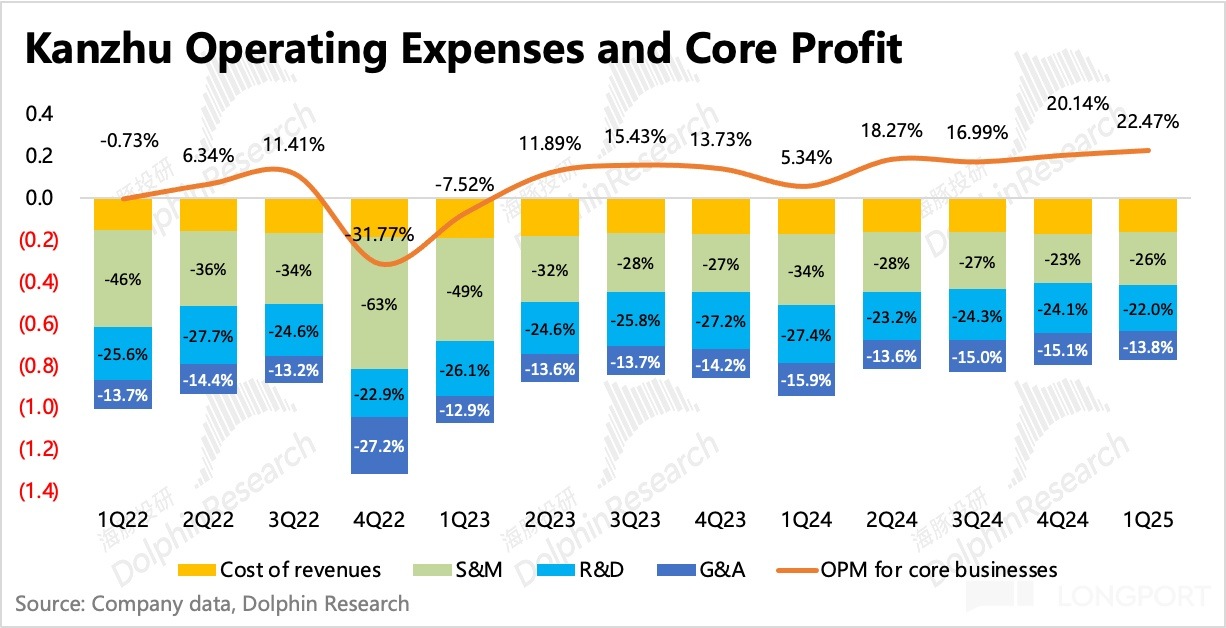

3. 繼續控費提效:外部壓力如此,公司能做的就是加速内部提效。除了優化空間比較大的銷售費用外,一季度研發費用也開始了同比下滑,如果再剔除 AI 增量投入,那實際傳統研發成本收縮得更厲害。管理費用(剔除 SBC)則因為海外擴張繼續增長,但也基本與收入同速,保持費率穩定。

最終核心主業的經營利潤(不含其他收益)4.32 億,明顯超出市場預期的 3.29 億,利潤率達到 22.5%,穩步改善趨勢不變,也能進一步印證 BOSS 的對外競爭力和對内經營效率。

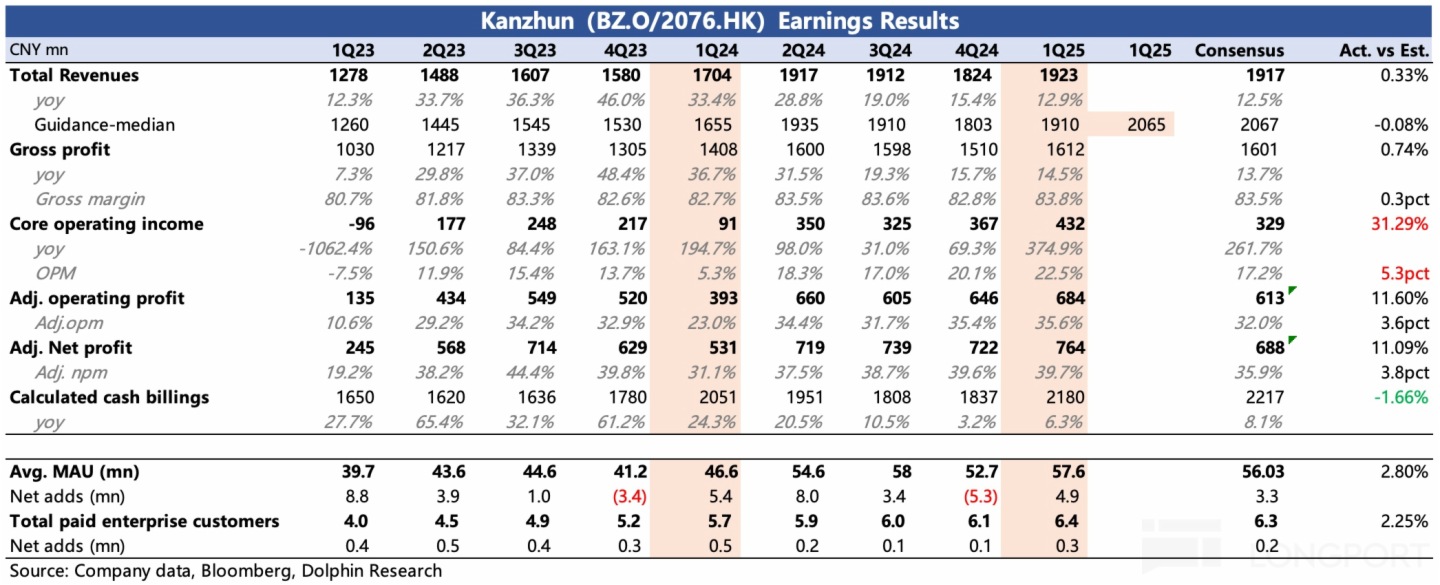

4. 核心業績指標與市場一致預期對比

海豚君觀點

BOSS 直聘是一個質地不錯的公司,只是走過了高速成長階段,越來越難擺脫天然的強 beta 屬性。而在 AI 越來越快的變革時期,市場也會對 BOSS 直聘長年的推薦算法優勢是否會被追趕,以及 AI 對崗位需求的替代,也開始有一些擔心。

海豚君認為, AI 對崗位需求的替代是一個偏長期的問題,變化過程還不清晰。由於影響還沒體現,短期市場也不太會持續地圍繞這個點去交易。而第二點,AI 對 BOSS 直聘自身算法相比同行競爭差距的縮小,雖然可能會發生,但 BOSS 直聘綜合競爭優勢不僅在於算法,還有 B、C 雙端流量閉環的優勢,這一點其他平台並不具備,且平台運作邏輯還是賣數據而非活躍流量變現。當然,不放心的話,後續可以通過流量份額的變化來跟蹤。

因此海豚君仍然認為,BOSS 直聘是一個在估值回調時可以毫不猶豫撿寶的標的,但鑒於内需政策的落地有個過程,並且外部環境有太多變化,因此短期做波段交易體驗會更好一些。

那麼如何做區間交易?我們不妨簡單算下:

如果宏觀持續沒有太大起色,收入端增速可能會持續徘徊在 10% 左右的 「平庸」 水平,但 BOSS 直聘比較優秀的商業模式,使得自身提效還有空間(主業無需過多投入,持續的規模經濟效益)。

去年公司指引長期 Non-GAAP 經營利潤率會提升到 40%,距離當下還有近 4pct 的優化空間。如果按照 3-5 年的長期假設預期,10% 的收入 CAGR,等達到指引的長期盈利目標時,意味著 15%-20% 的利潤增長 CAGR。因此在短期宏觀磨底期,難以重述成長故事下(藍領擴張),如果沒有其他情緒加成,15x-20x EV/EBIT 是一個比較合理的估值區間(以 25 年 EBIT 略高於指引的 32 億元計算,對應 67~88 億美金)。

而實際情況來看,上一波因關稅交易的底部估值對應 25 年 Non-GAAP EBIT 就是不足 15x 的時候。考慮到接下來二、三季度大環境還是在底部徘徊,在下半年更多服務消費政策刺激之前,還是圍繞這個估值區間進行交易。當下 83 億市值貼近 20x 的合理估值上限,且指引暗示了環境壓力的增加,向上空間非常小。

以下為詳細解讀

1. To C 品牌心智穩固

一季度春招旺季,求職者的活躍度環比提升,Boss 直聘實現月活 5760 萬,淨增了 490 萬用戶,高於市場一致預期。結合銷售費用依舊大幅度同比下滑來看,說明當下的用戶增長依靠了更多的自然流量,BOSS 直聘在用戶尤其是求職者心中的品牌心智非常穩固。

管理層在戰略目標上,對用戶規模的重視度一直比較高。這是因為 C 端活躍用戶越多,越能吸引更多的 B 端企業入駐和活躍。BOSS 直聘和傳統招聘平台最大不同,就在於主要賺的是算法推薦下的流量變現,而非企業端主動搜索的流量變現。因此 BOSS 直聘自然需要更多的活躍流量。

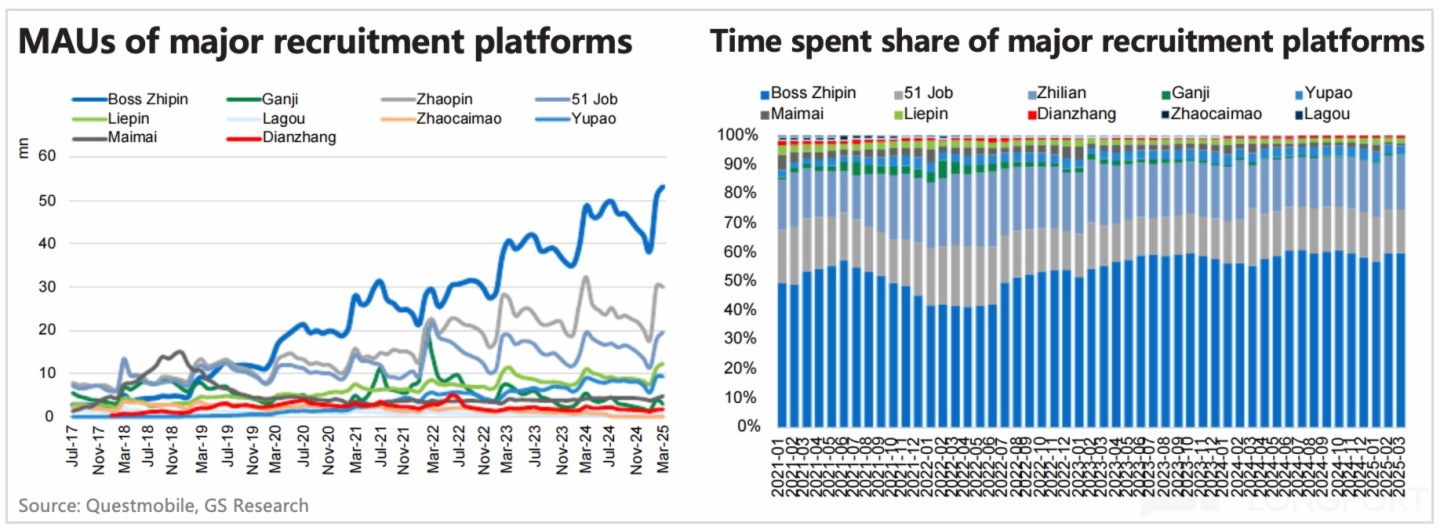

參考 QM 數據,我們將 BOSS 直聘放到行業對比來看,BOSS 直聘流量份額保持穩定領先。BOSS 直聘、51Job 以及智聯招聘基本佔據在綫招聘平台 C 端流量的三巨頭地位。

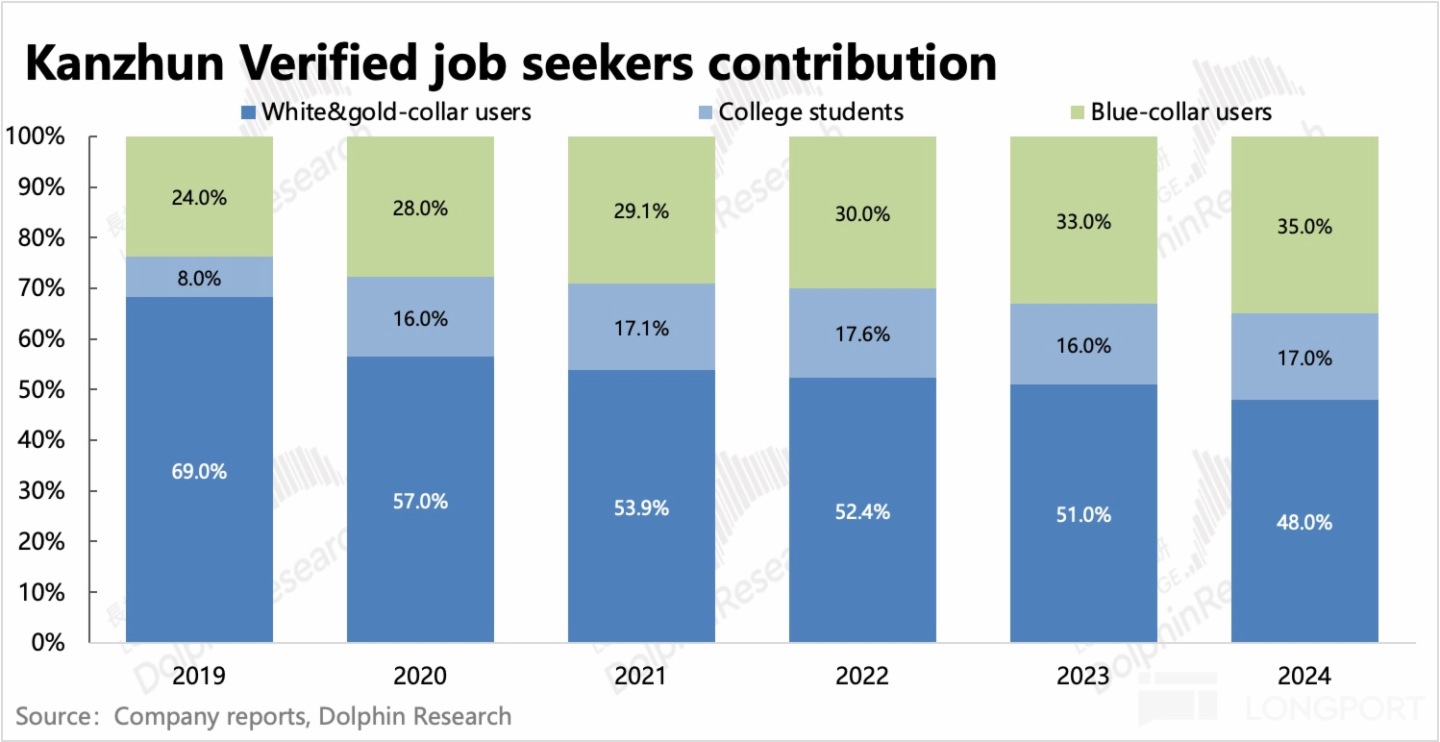

從年度數據來看,BOSS 直聘的新增流量主要來源於藍領。藍領行業近幾年來發展比較快,且用戶工作流動性大,無論是求職方還是招聘方,借助中介平台來撮合招聘的需求相對較高。其次藍領行業本身綫上招聘滲透率較低,因此從邊際變化來看,用戶規模的擴張也會比較明顯。

2、To B 招聘環境壓力反復

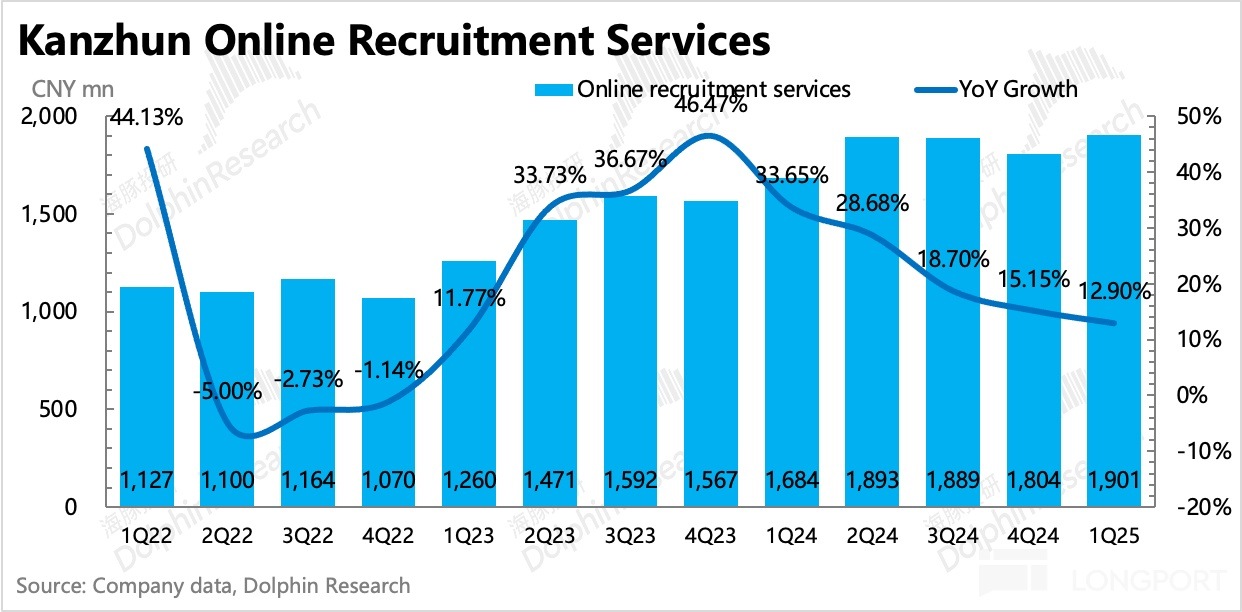

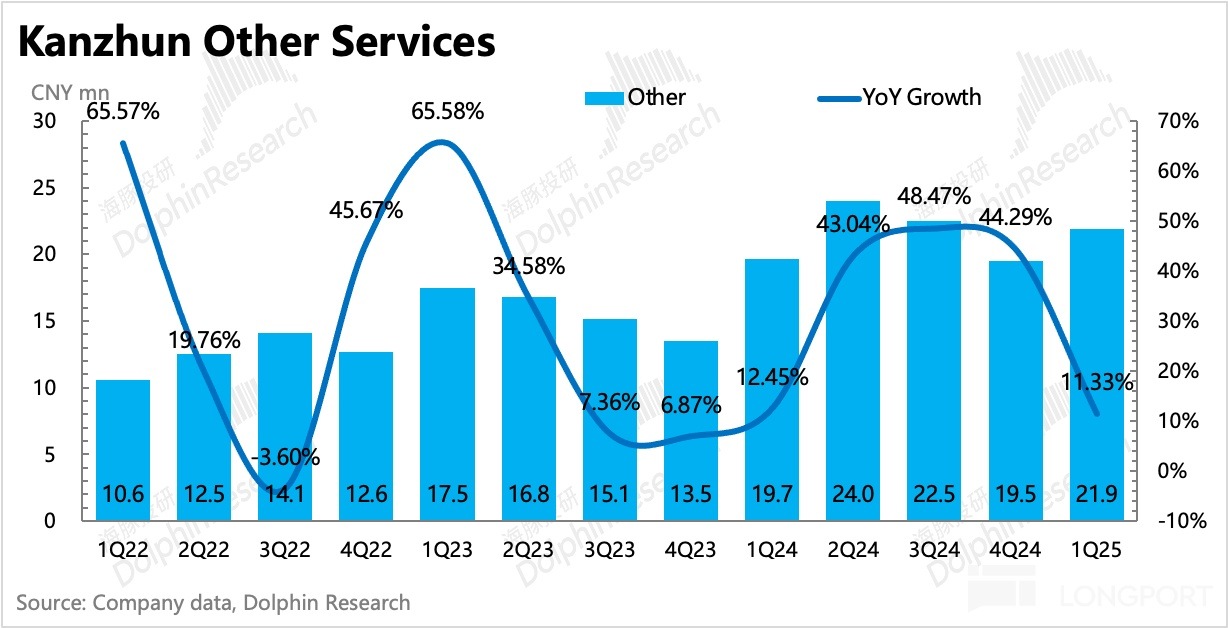

一季度總收入 19.2 億,同比增長 12.7%,如果參考一個月前部分頭部機構有所下調後的預期,這個增速還略微有點超預期。其中 ToB 端網絡招聘服務收入 19 億,同比增長 12.9%。其他收入 21.9 億,走過了高增長紅利期。

管理層對下季度總營收指引在 20.5~20.8 億區間,同比增速 7%~8.5%,增速繼續放緩。

(1)從 BOSS 直聘看:仍是大企業更穩健

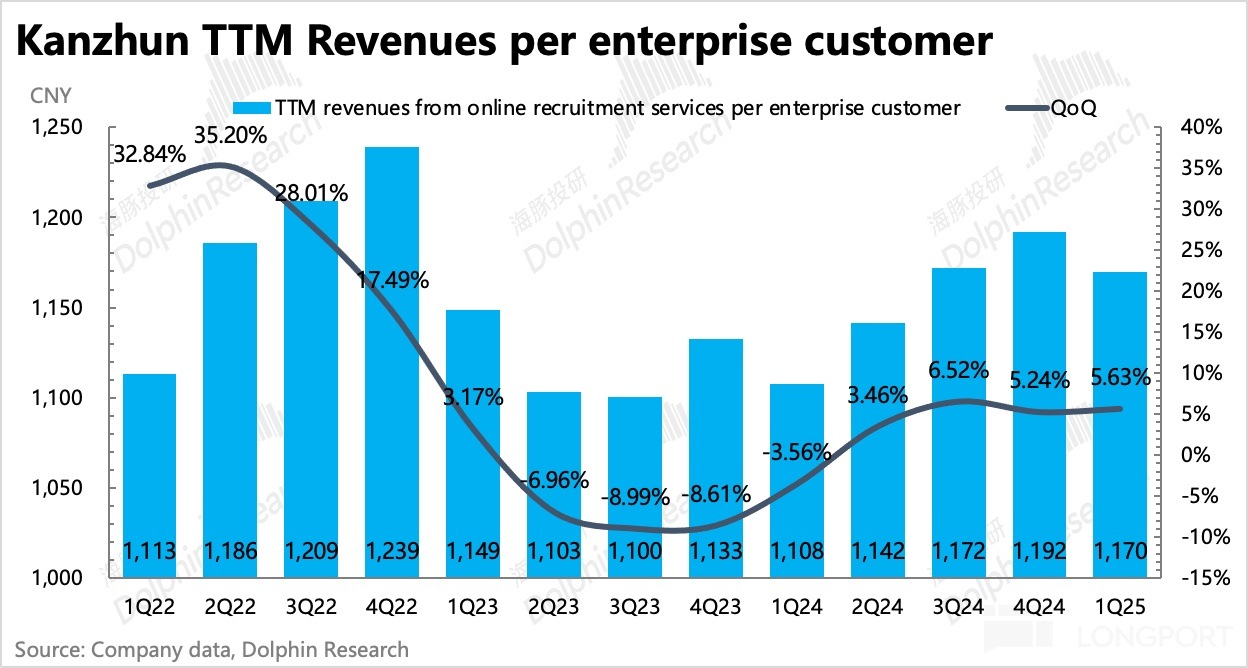

一季度付費企業賬戶數 640 萬,隱含的企業平均付費金額同比上浮了 5.6%,規律性漲價影響只是少數,主要還是付費企業的佔比結構變化帶來——付費更高的大企業,在動蕩環境下的 「戰略定力」 更高,或者說是因為組織架構復雜,在響應市場變化時,短期不會出現太快速的變化。

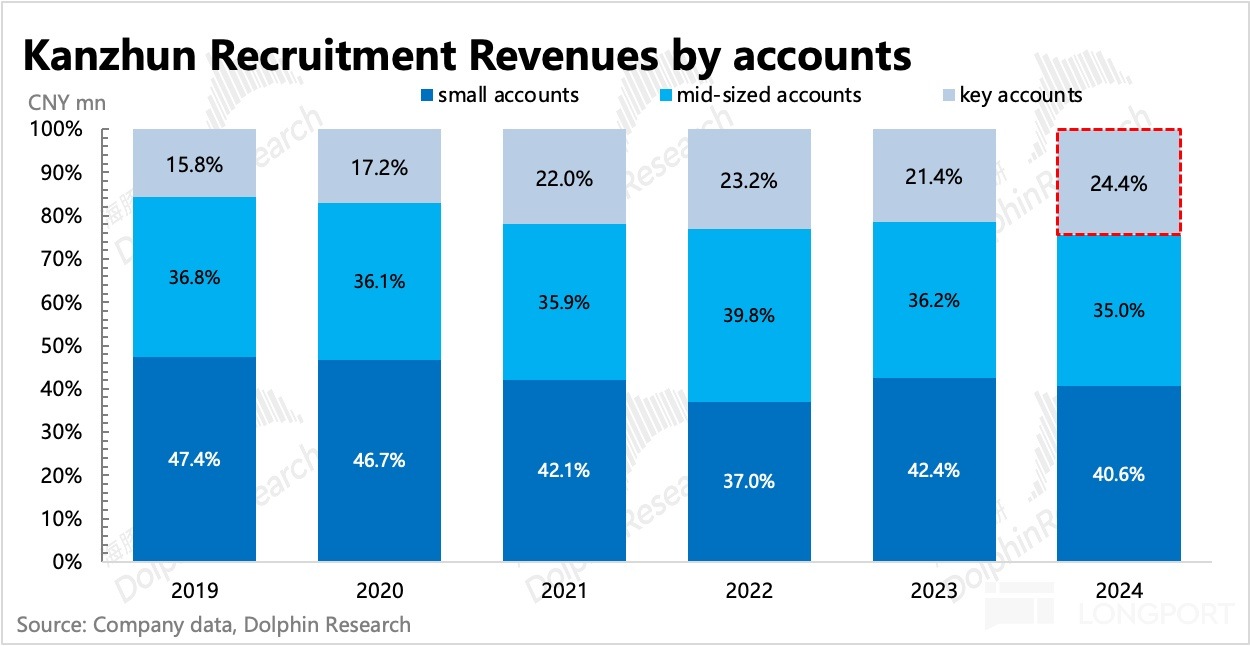

上述不同企業的不同應對策略特徵,在近兩年的經濟下行期非常明顯。2024 年付費企業中,大企業(Key Accounts)的收入貢獻佔比提升很明顯,相比 23 年直接拉了 3pct。

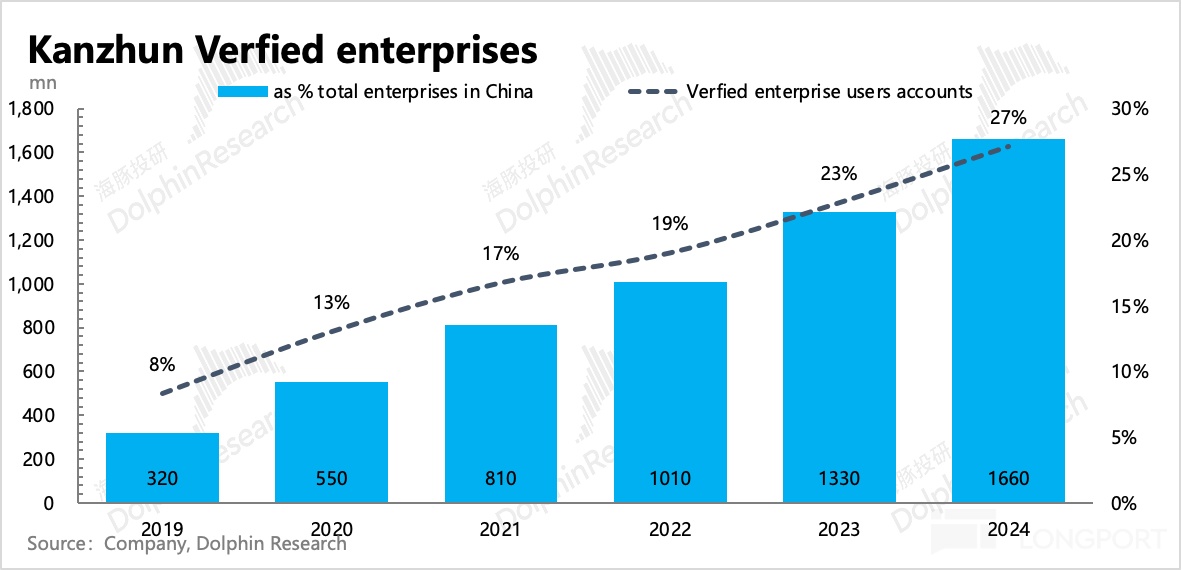

截至 2024 年末,BOSS 直聘已滲透的企業數量,達到了全行業的 27%。這個體量下,平台生態已經相當穩固。

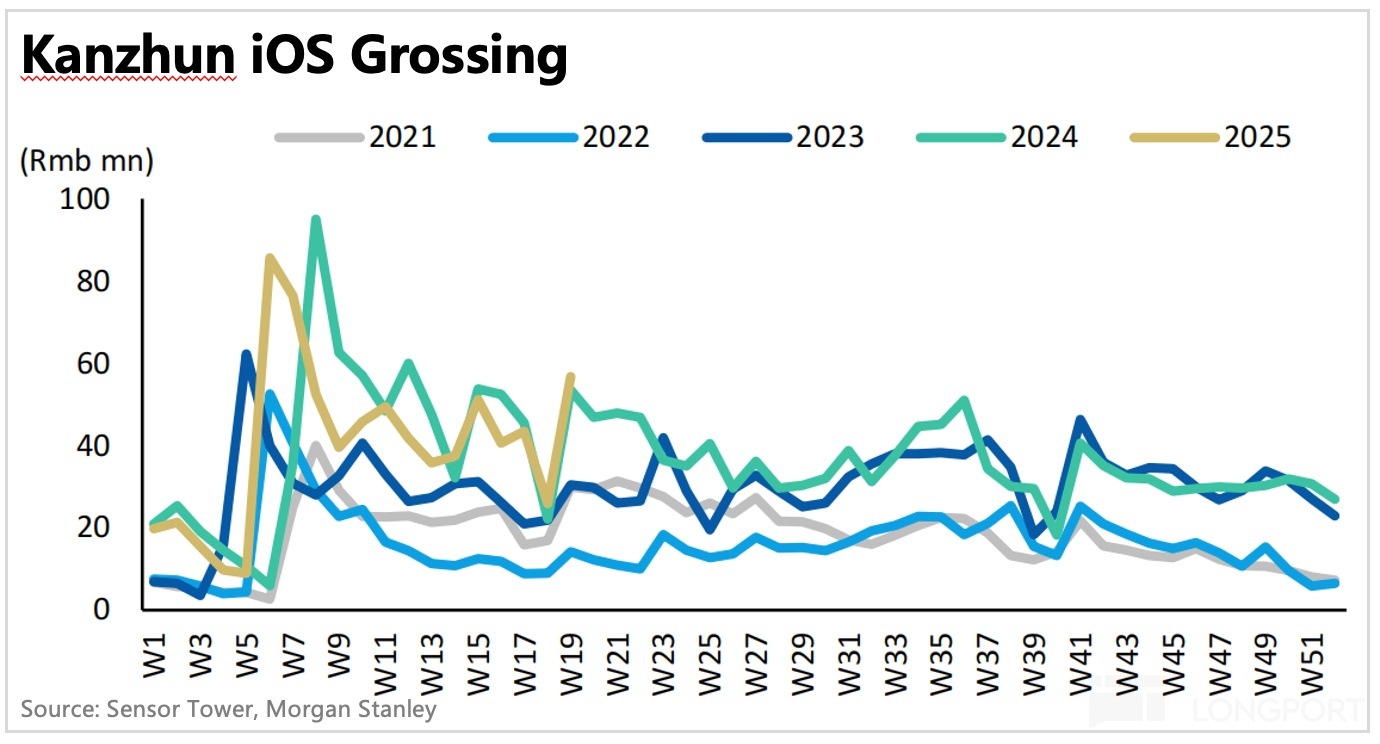

一季度計算得流水增速是 6%,相比上季度回暖主要是基數問題。環比來看,壓力變化如同去年一季度,即較往年遜色。參考 Sensor Tower 的流水數據,今年開年以來的表現,其實和去年差不多,流水增速壓力並不小。

(2)從行業看:受特定細分領域帶動,整體同比去年略有回暖

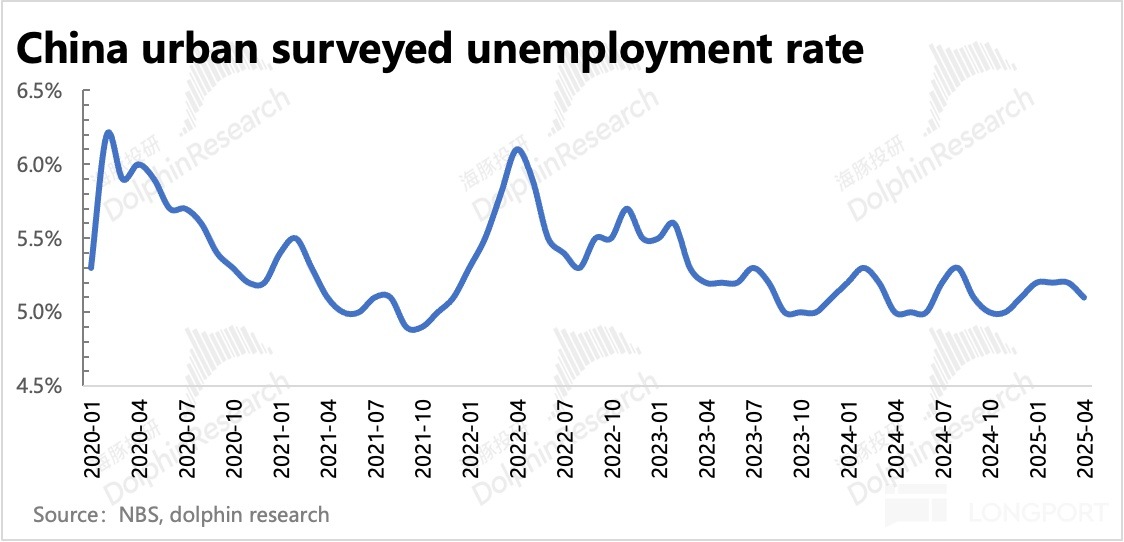

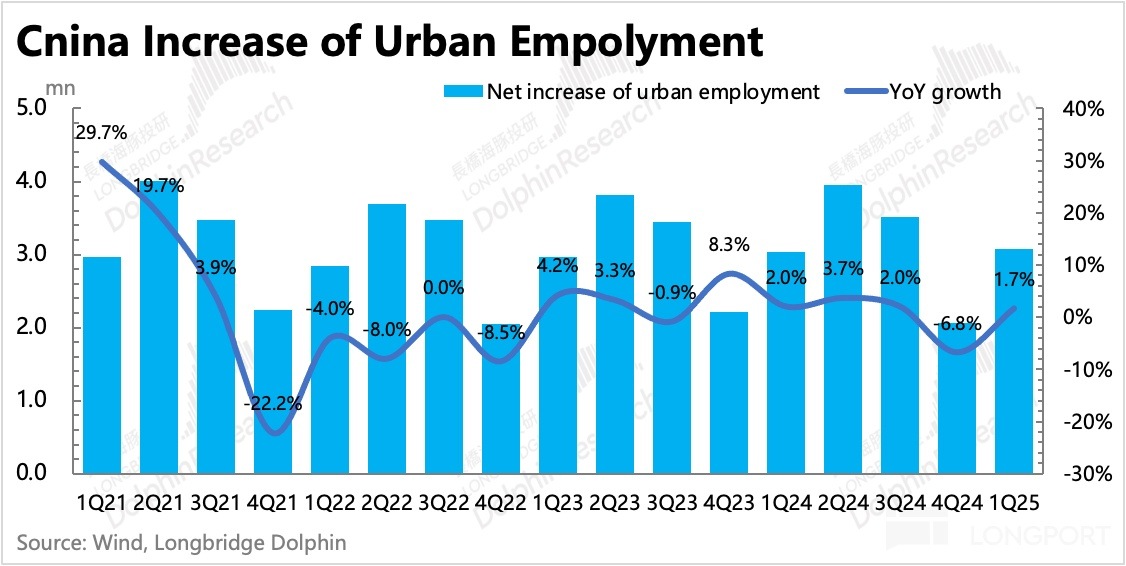

一季度有春招較早的影響因素,再加上環境並未如一開始預期得那麼差,因此城鎮就業人口反而同比新增了 1.7%,環比看,相比去年季節性間的增幅略微好一些。

而失業率指標,暫時沒有太多變化,從整體招聘數量來看,受鋼鐵、電子、交運、汽車等特定行業的帶動,招聘指數相比去年略有增長。這一點上,以互聯網佔比為主的 BOSS 直聘來說,就顯得有點落後了。

3、控費提效的自身努力

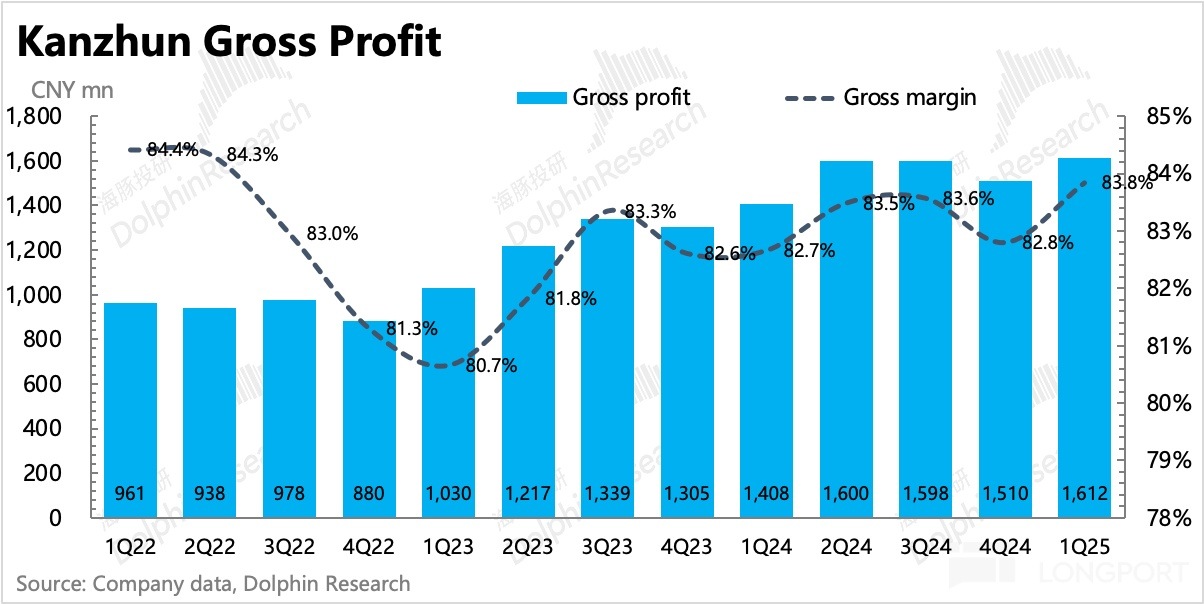

一季度 BOSS 直聘毛利率穩定在 83.8%,一般情況下,除了季節性波動外,基本保持穩定。核心主業的經營利潤(收入 - 成本 - 銷售費用 - 研發費用 - 行政費用)實現 4.3 億超預期,利潤率 22.5%,同比去年的 5.3% 大幅優化了 17pct。

以往一季度是 BOSS 直聘大肆投放攬客的時段,但這次則並未調整年初制定的收縮策略,繼續減少 15%(剔除 SBC 影響外,同比下降 18%)。

除了優化空間比較大的銷售費用外,一季度研發費用也開始了同比下滑,如果再剔除 AI 增量投入,那實際傳統研發成本收縮得更厲害。管理費用(剔除 SBC)則因為海外擴張繼續增長,但也基本與收入同速,保持費率穩定。

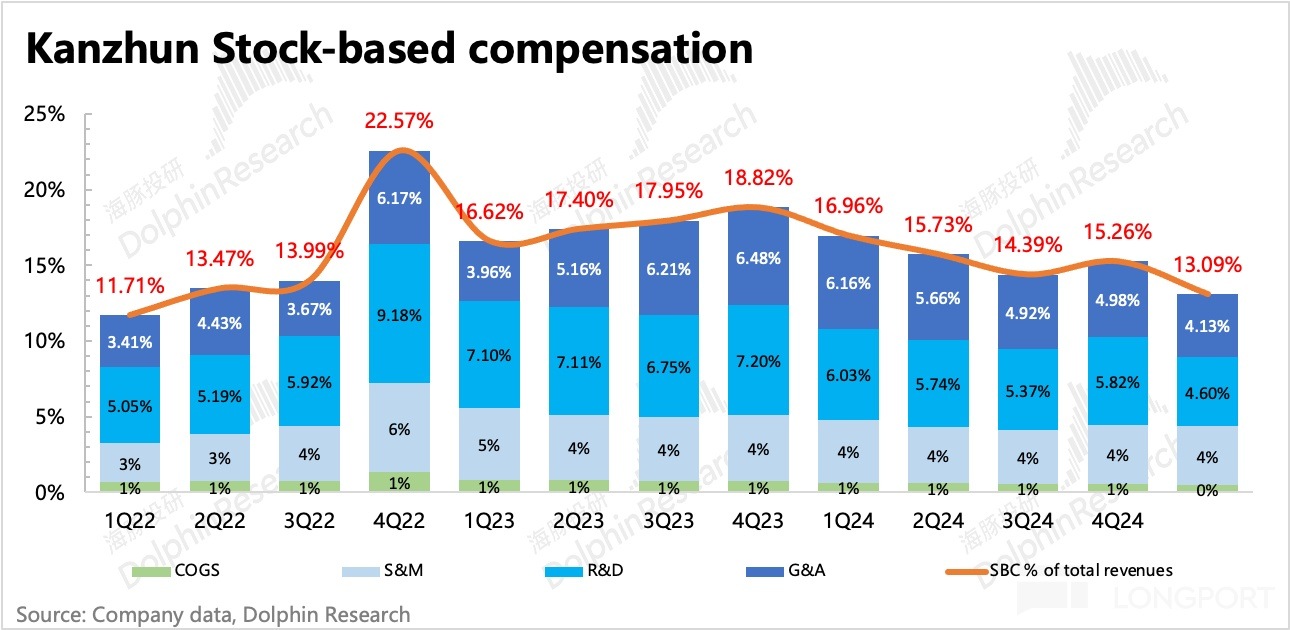

對於股權激勵費用,公司預計今年就會出現單季度 10 億以下的情況,長期收縮目標——SBC 佔收入比重持續下降,預計三年後達到中個位數,按照 5% 來算,相較 Q1 還有 8 個點的下降空間。

最終剔除股權激勵後的 Non-GAAP 經營利潤 6.84 億,利潤率 35.6%。長期指引上,上季度保持今年的 Non-GAAP 經營利潤 30 億的目標,隱含利潤率約為 37% 左右,海豚君認為按照 Q1 所體現的情況,盡管收入承壓,可能會依然保持略超指引的狀態。

公司長期利潤率目標 Non-GAAP OPM 40%,如果扣掉 SBC 的 5%,GAAP 下經營利潤率可以達到 35%,這在平台經濟中只能算中偏高位置,但對於 BOSS 直聘的商業模式來說,銷售費用應該有望出現比預期更多的優化,從而拉高長期利潤率目標,可以關注下電話會管理層對該指引是否有新的調整。

<此處結束>

海豚投研「BOSS 直聘」相關文章:

財報季

2025 年 3 月 11 日電話會《BOSS 直聘(紀要):春節後呈現復蘇迹象》

2025 年 3 月 11 日財報點評《BOSS 直聘:逆風洶湧,不礙 「小而美」 本色》

2024 年 12 月 11 日電話會《BOSS 直聘:精打細算保目標(3Q24 電話會紀要)》

2024 年 12 月 11 日財報點評《BOSS 直聘:沒有擺爛,實在逆風洶湧》

2024 年 8 月 28 日電話會《BOSS 直聘:不打價格戰,集中資源在優勢領域》

2024 年 8 月 28 日財報點評《BOSS 直聘:終於,「小而美」 也扛不住貝塔的 「大錘」 了》

2024 年 5 月 21 日電話會《BOSS 直聘:大企業招聘進一步復蘇(1Q24 電話會紀要)》

2024 年 5 月 21 日財報點評《BOSS 直聘:垂類小而美,輕松跨周期》

2024 年 3 月 13 日電話會《BOSS 直聘:企業用戶在綫活躍度創新高(4Q23 電話會紀要)》

2024 年 3 月 12 日財報點評《體感差異大?BOSS 直聘 「蓋章」 招聘回暖》

2023 年 11 月 15 日電話會《藍領服務業景氣度恢復最快(BOSS 直聘 3Q23 電話會紀要)》

2023 年 11 月 15 日財報點評《BOSS 直聘:招聘冬季最冷的時期已經過去了》

2023 年 8 月 30 日電話會《藍領快速滲透,大企業裁員放緩(BOSS 直聘 2Q23 電話會紀要)》

2023 年 8 月 29 日財報點評《BOSS 直聘:業績平穩,重點還是政策預期》

2023 年 5 月 24 日財報點評《BOSS 直聘:「行業 BOSS」 地位依舊,靜等風來》

2023 年 3 月 21 日電話會《平台數據新高,流水有信心超預期(BOSS 直聘 4Q22 電話會紀要)》

2023 年 3 月 20 日財報點評《BOSS 直聘:回暖確定,但節奏拖沓》

2022 年 11 月 30 日財報點評《BOSS 直聘:短期受累疫情,走出經濟低谷後拐點先來》

2022 年 8 月 25 日電話會《BOSS 直聘:經營端恢復的同時,繼續理智花錢、效率優先(2Q22 電話會紀要)》

2022 年 8 月 24 日財報點評《雙壓過後,BOSS 直聘重回增長倒計時》

2022 年 6 月 25 日電話會《疫情結束後服務業需求反彈最高,競爭暫未看到威脅(BOSS 直聘電話會)》

2022 年 6 月 25 日財報點評《BOSS 直聘:抗住了逆風,待 「封印」 解除》

2022 年 3 月 24 日電話會《解封之前繼續做存量精細化運營(BOSS 直聘電話會紀要)》

2022 年 3 月 24 日財報點評《BOSS 直聘:當下廣積糧,將來高築牆》

2021 年 11 月 25 日財報點評《BOSS 直聘:監管與宏觀雙壓,先賺錢過冬(含電話會紀要重點)》

深度

2022 年 12 月 6 日《BOSS 直聘:瘋狂世界杯爆拉股價,泥濘過後是坦途?》

2021 年 12 月 13 日《BOSS 直聘:招聘版拼多多,貴得有理?》

2021 年 11 月 4 日《BOSS 直聘:招聘行業的終極大 「BOSS」?》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)