撰文:Artemis & Vaults.fyi

編譯:Felix,PANews(節選)

DeFi 穩定幣收益格局正在經歷一場深刻變革。一個更加成熟、更具韌性、且與機構更契合的生態係統正在浮現,這標誌著鏈上收益性質的明顯轉變。本報告結合 vaults.fyi 和 Artemis.xyz 的洞見,剖析了塑造鏈上穩定幣收益的關鍵趨勢,涵蓋機構採用、基礎設施建設、用戶行為演變以及收益疊加策略的興起。

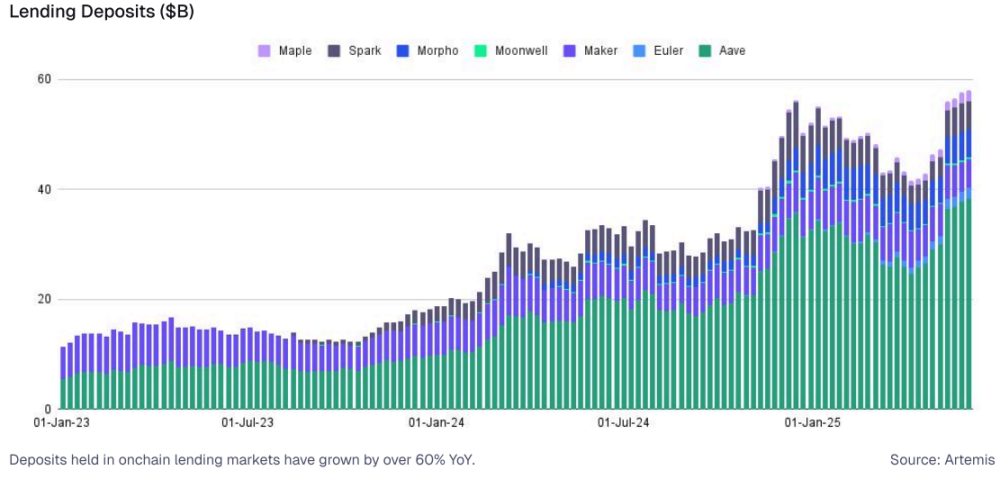

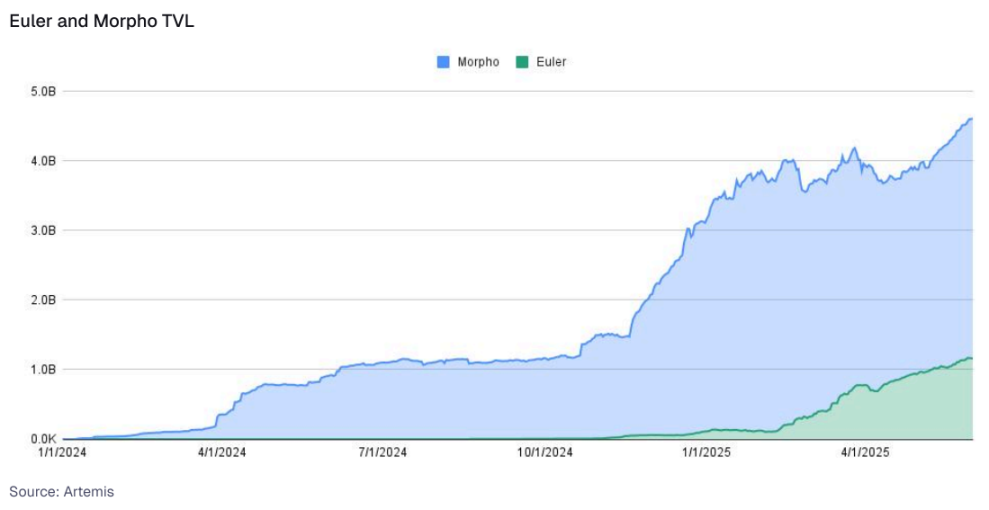

即便穩定幣等資産的名義 DeFi 收益率相對於傳統市場有所調整,機構對鏈上基礎設施的興趣也在穩步增長。Aave、Morpho 和 Euler 等協議正吸引著關注和使用。這種參與更多地是由可組合、透明的金融基礎設施的獨特優勢所驅動,而非單純追求絕對最高的年化收益率,而且這種優勢如今還通過不斷改進的風險管理工具得到強化。這些平台不僅僅是收益平台,它們正在演變成模塊化的金融網絡,並迅速實現機構化。

截至 2025 年 6 月,Aave、Spark 和 Morpho 等抵押借貸平台 TVL 超 500 億美元。在這些平台上,USDC 的 30 天借貸收益率在 4% 至 9% 之間,總體上處於或高於同期 3 個月美國國債約 4.3% 的收益率水平。機構資本仍在探索並整合這些 DeFi 協議。其持久吸引力在於獨特的優勢:全天候的全球市場、支持自動化策略的可組合智能合約以及更高的資本效率。

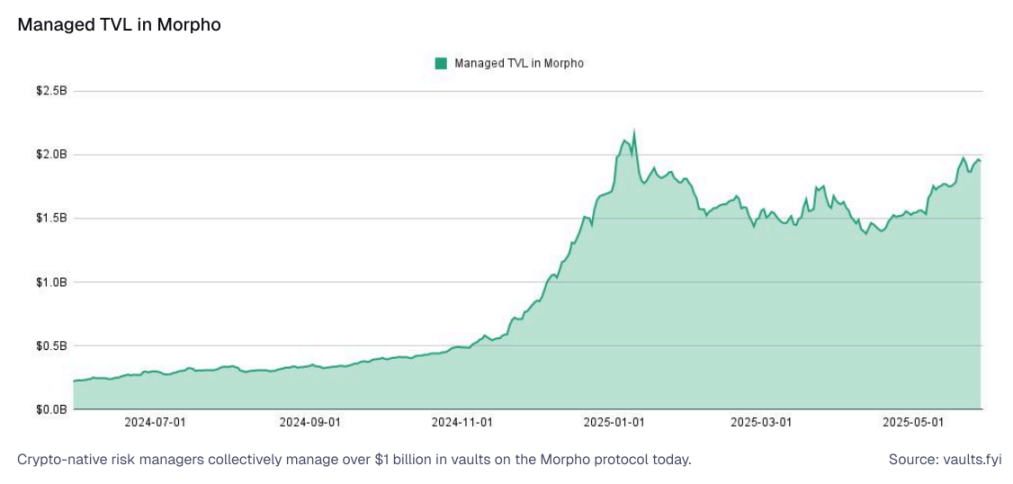

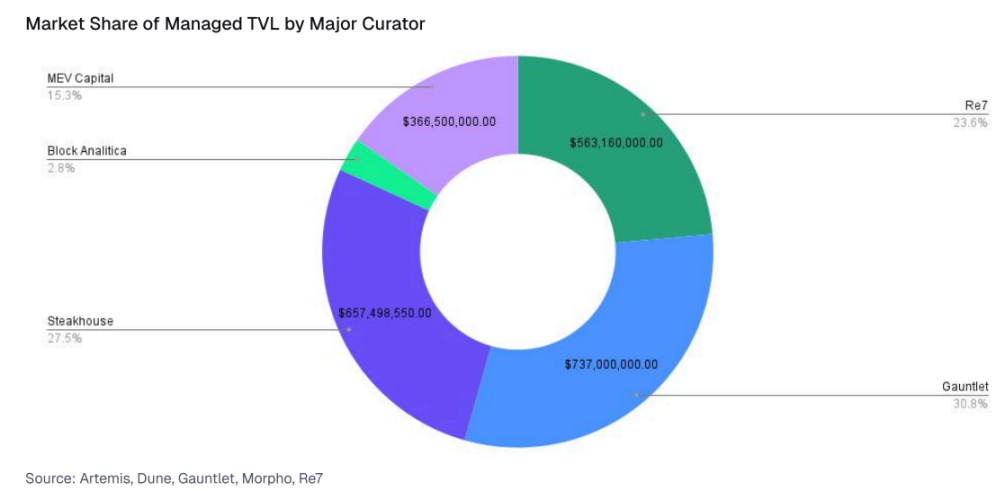

加密原生資産管理公司的崛起:一類新的「加密原生」資産管理公司正在興起,例如 Re7、Gauntlet 和 Steakhouse Financial 等公司。自 2025 年 1 月以來,該領域的鏈上資本基礎已從約 10 億美元增長至超過 40 億美元。這些管理公司深耕鏈上生態係統,悄然將資金部署到各種投資機會中,包括先進的穩定幣策略。僅在 Morpho 協議中,主要資産管理公司的託管總鎖定價值 (TVL) 就已接近 20 億美元。通過引入專業的資本配置框架並積極調整 DeFi 協議的風險參數,他們正努力成為下一代領先的資産管理公司。

這些原生加密貨幣的管理機構之間的競爭格局已初現端倪,Gauntlet 和 Steakhouse Financial 分別控制著託管 TVL 市場約 31% 和 27% 的份額,而 Re7 佔據近 23% 的份額,MEV Capital 佔據 15.4% 的份額。

監管態度轉變:隨著 DeFi 基礎設施日趨成熟,機構態度正逐漸轉向將 DeFi 視為一個可配置的補充性金融層,而非一個顛覆性的、不受監管的領域。基於 Euler、Morpho 和 Aave 構建的許可市場,反映了為滿足機構需求而做出的積極努力。這些發展使機構能夠在滿足内部和外部合規要求(特別是圍繞 KYC、AML 和交易對手風險方面)的同時參與鏈上市場。

如今 DeFi 領域最顯著的進步集中在基礎設施建設方面。從代幣化的 RWA 市場到模塊化借貸協議,一個全新的 DeFi 堆棧正在興起——能夠為金融科技公司、託管機構和 DAO 提供服務。

1.抵押借貸:這是主要的收益來源之一,用戶將穩定幣(例如 USDC、USDT、DAI)借給借款人,借款人則提供其他加密資産(如 ETH 或 BTC)作為抵押,通常採用超額抵押的方式。出借人賺取借款人支付的利息,從而為穩定幣收益奠定了基礎。

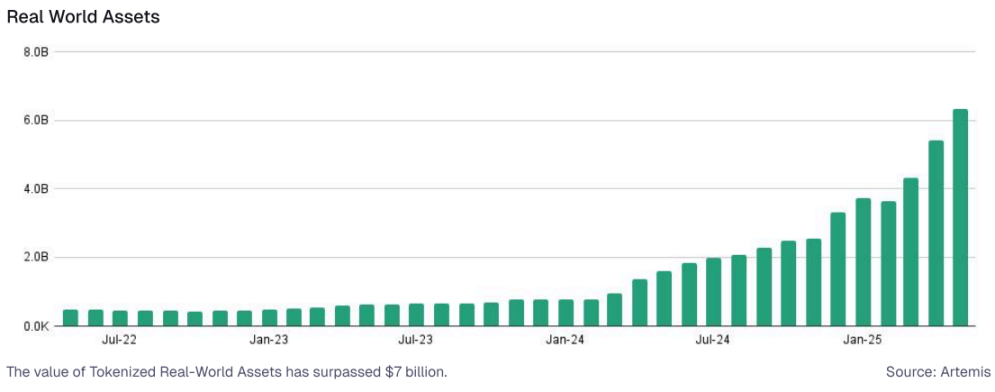

2. 代幣化 RWA:這涉及將傳統鏈下資産(尤其是美國國債)的收益以代幣化資産的形式引入區塊鏈網絡。這些代幣化的國債可以直接持有,或作為抵押品集成到其他 DeFi 協議中。

3. 代幣化策略(包括 Delta 中性和收益型穩定幣):這一類別涵蓋了更復雜的鏈上策略,通常以穩定幣的形式支付收益。這些策略可能包括套利機會、做市商活動或旨在保持市場中性的同時為穩定幣資本帶來回報的結構性産品。

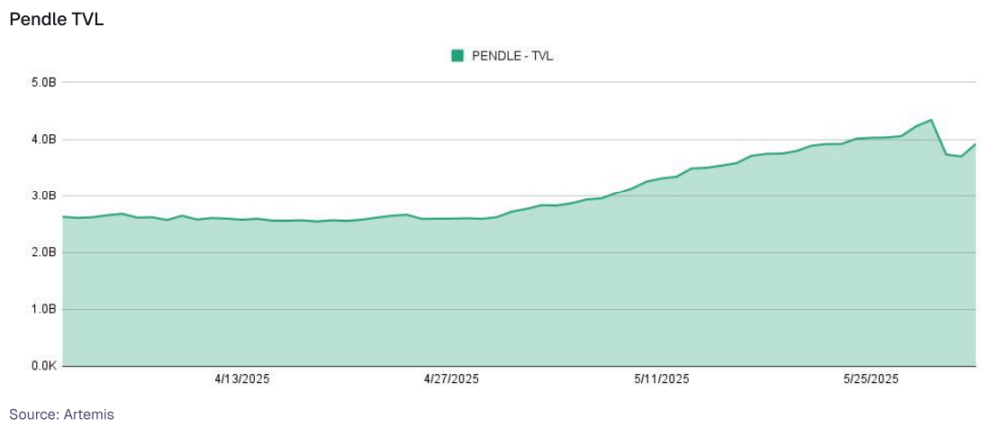

4. 收益交易市場:收益交易引入了一種新穎的原語,將未來的收益流與本金分離,使浮動利率工具能夠被拆分為可交易的固定和浮動部分。這一發展為 DeFi 的金融工具增添了深度,使鏈上市場更緊密地與傳統固定收益結構相契合。通過將收益本身變成可交易資産,這些係統為用戶提供了更大的靈活性,以管理利率風險和收益配置。

總體而言,這些原語構成了當今 DeFi 基礎設施的基礎,並服務於加密原生用戶和傳統金融應用的各種用例。

DeFi 的「貨幣樂高」特性通過組合性得以體現,上述用於産生穩定幣收益的原語成為構建更復雜策略和産品的基石。這種組合方式能夠提升收益、分散風險(或集中)以及定制化金融解決方案,所有這些都圍繞著穩定幣資本展開。

收益資産的借貸市場:代幣化 RWA 或代幣化策略代幣(如 sUSDe 或 stUSR)可以成為新型借貸市場的抵押品。這使得:

將多元化的收益來源整合進穩定幣策略:盡管最終目標通常是穩定幣主導的收益,但實現這一目標的策略可以納入 DeFi 其他領域 ,通過謹慎管理以産出穩定幣收益。涉及借貸非美元代幣(如流動性質押代幣 LST 或流動性再質押代幣 LRT)的 Delta 中性策略,可以構建為産生以穩定幣計價的收益。

槓桿收益策略:與傳統金融中的套利交易類似,用戶可以將穩定幣存入借貸協議,以該抵押品借入其他穩定幣,將借入的穩定幣換回原始資産(或策略中的另一種穩定幣),然後重新存入。每一輪「循環」都會增加對基礎穩定幣收益的敞口,同時也放大了風險,包括抵押品價值下降或借款利率突然飙升時的清算風險。

穩定幣流動性池(LP):

收益聚合器和自動復利器:金庫是穩定幣收益率可組合性的典型例子。它們將用戶存入的穩定幣部署到基礎收益來源,例如抵押借貸市場或 RWA 協議。然後,它們:

總體趨勢是為用戶提供增強且多樣化的穩定幣回報,在既定的風險參數範圍内進行管理,並通過智能賬戶和以目標為中心的界面進行簡化。

盡管收益率在 DeFi 領域仍是一個重要的驅動因素,但數據顯示,用戶在資金配置方面的決策不僅僅受最高年化收益率(APY)的驅動。越來越多的用戶會權衡諸如可靠性、可預測性以及整體用戶體驗(UX)等因素。那些簡化交互、減少摩擦(比如無手續費交易)並通過可靠性和透明度建立信任的平台,往往能更好地長期留住用戶。換言之,更好的用戶體驗正成為不僅推動初始採用,而且促進 DeFi 協議中資金持續增強「粘性」的關鍵因素。

1.資本優先考慮穩定性和信任:在市場波動或低迷時期,資本往往會轉向成熟的「藍籌」借貸協議和 RWA 金庫,即便它們的名義收益率低於較新、風險更高的選擇。這種行為反映了一種避險情緒,其背後是用戶對穩定性和信任的偏好。

數據始終表明,在市場壓力期間,知名平台上成熟的穩定幣金庫所保留的總鎖定價值(TVL)份額,要高於新推出的高收益金庫。這種「粘性」揭示了信任在用戶留存方面是關鍵因素。

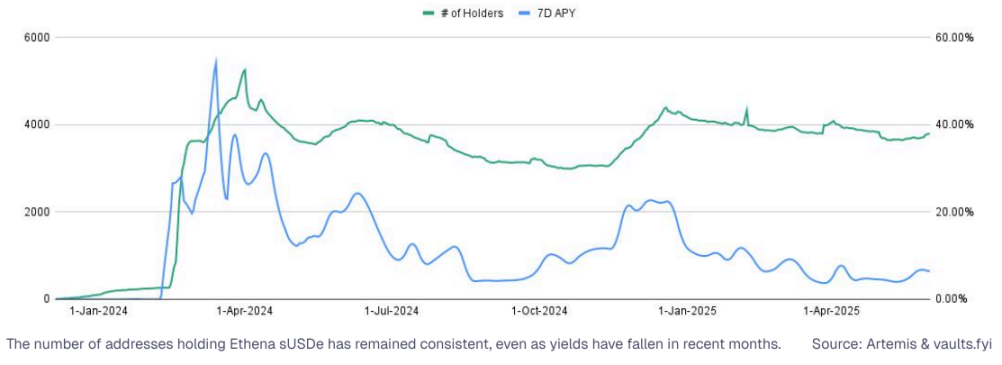

年化收益(7 天平均值)和持有者數量:

協議忠誠度也起著重要作用。像 Aave 這樣主流平台的用戶往往更青睐原生的生態係統金庫,盡管其他平台的利率略高——這與傳統金融模式類似,即便利性、熟悉度和信任往往比微小的收益差異更重要。這一點在 Ethena 上體現得更為明顯,盡管收益率降至歷史最低點,但持有者數量仍相對穩定,這表明收益本身並非用戶留存的主要驅動力。

盡管穩定幣存在「無收益」的風險特徵,但用戶對其的需求依然巨大。能夠實現無需許可的獎勵累積的平台在加密領域蘊藏著巨大的機遇,其價值甚至超過了目前波動性較大的價值存儲或穩定幣。

2.更佳的用戶體驗提升留存率:無 Gas、無縫銜接且自動化:隨著 DeFi 的成熟,簡化復雜操作正成為提升用戶留存率的關鍵驅動力。能夠簡化底層技術復雜性的産品和平台越來越受到新老用戶的青睐。

基於賬戶抽象 (ERC-4337) 的功能,例如無 Gas 交易和一鍵充值正日益普及,並有助於使用戶交互更加流暢、直觀。這些創新降低了認知負荷和交易成本,最終推動了更高的資本留存率和增長。

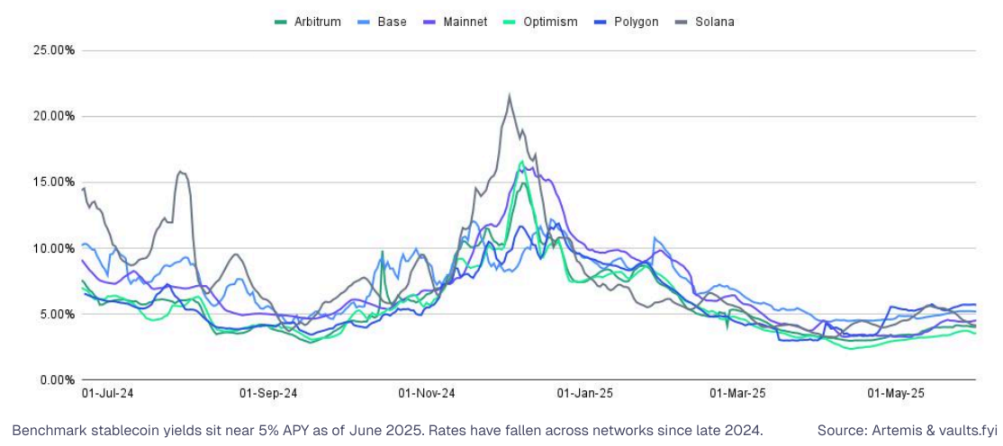

類似資産(尤其是穩定幣)在不同區塊鏈網絡上的收益率可能差異顯著。數據顯示,資本會基於這些 APY 差距在不同生態係統之間進行機會主義流動,而實現這種遷移自動化的基礎設施正在迅速改進。

截至 2025 年 6 月,以太坊的平均借貸收益率徘徊在 4.8% 左右,而 Polygon 的收益率則高達 5.6%。

自動化路由:應用程序和聚合器協議正日益具備跨鏈資金路由的能力,以在用戶幹預最小的情況下獲取更高的年化收益率。然而,這種收益優化也伴隨著風險。橋接資産可能會使用戶面臨橋接基礎設施風險以及流動性不足時的滑點風險。

以意圖為中心的用戶體驗:錢包和 dApp 正不斷發展,為用戶提供諸如「最高收益」或「最佳執行」之類的簡單選項。然後,底層應用程序會自動滿足這些用戶意圖,從而將跨鏈路由、資産交換和金庫選擇等復雜性抽象出來。

資本配置者可以利用深度跨鏈收益分析來優化後端穩定幣策略。通過跟蹤跨鏈年化收益率差異、資本粘性和流動性深度,這些參與者可以:

DeFi 正日益被加密貨幣原生用戶以及金融科技公司、錢包和交易所等採用,成為「隱形」的後端基礎設施。通過簡化 DeFi 的復雜性,這些平台可以將收益直接嵌入到用戶體驗中,從而提升留存率、開辟新的變現途徑並提高資本效率。

金融科技公司的主要變現途徑有三種:

1. 穩定幣收益整合:解鎖新的收入來源:金融科技公司和中心化平台越來越多地在其應用程序中直接提供穩定幣的收益。這是一個行之有效的策略,可以:

示例:

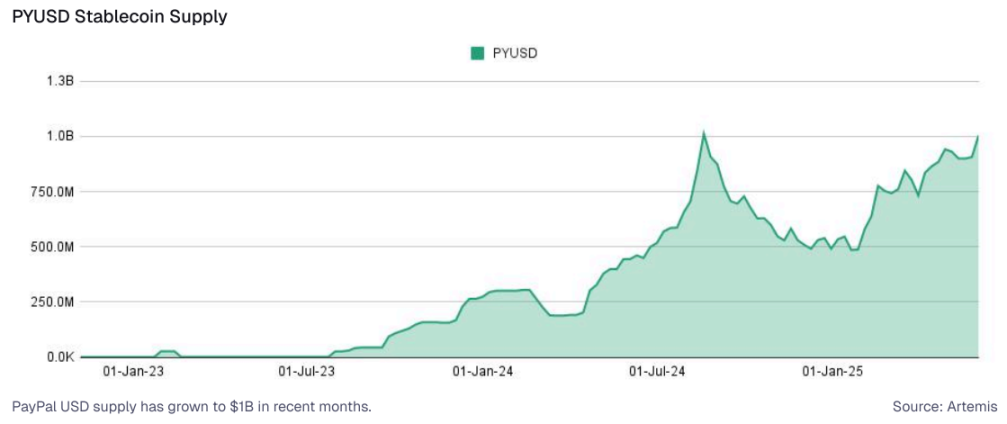

這些集成消除了 DeFi 的復雜性,讓用戶能無縫訪問收益産品,同時平台通過利差、合作夥伴激勵和增加的交易流量實現盈利。隨著穩定幣 PYUSD 通過以收益為中心的集成以及超越傳統 DeFi 的機構採用而獲得新的需求,其供應量已達到歷史最高水平,鞏固了其作為被動收入核心工具的地位。

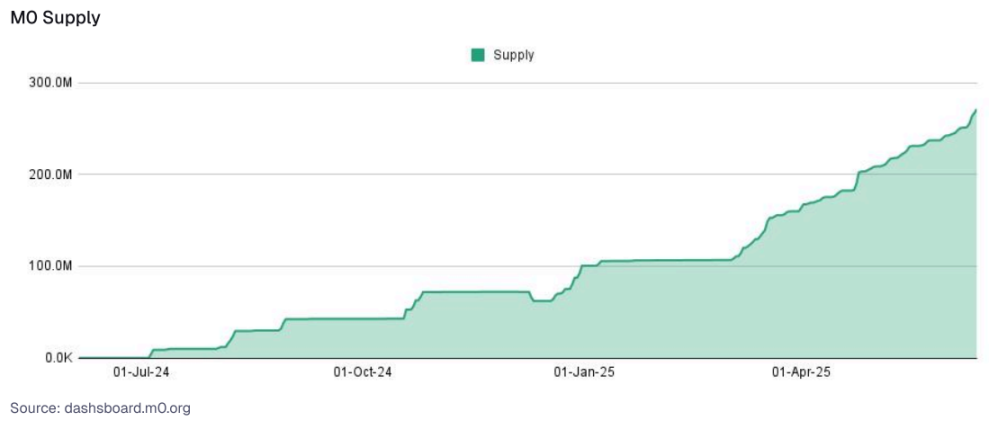

金融科技機遇:集成收益型産品或後端 DeFi 策略可以將用戶的閑置餘額轉化為收入來源和更深入的參與度。盈利機會包括淨利息差額共享、高級服務費以及構建一個更粘性、服務成本更低且更願意接受交叉銷售的用戶群。M0 是一家穩定幣基礎設施提供商,它使平台能夠推出内置收益策略的定制穩定幣,而不會造成流動性或生態係統的碎片化。M0 支持的穩定幣供應量穩步上升,目前已接近 3 億美元。

2.以加密貨幣作抵押借款:由 DeFi 驅動的無縫信貸。金融科技公司和交易所現在通過嵌入式 DeFi 協議提供無需託管的加密資産(如比特幣和以太幣)抵押借款服務。

示例:

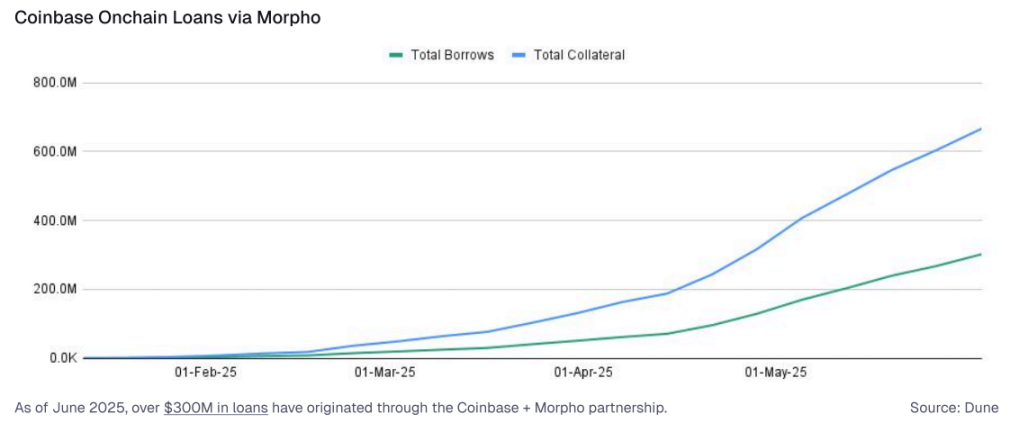

Coinbase 與 Morpho 的鏈上借貸集成(截至 2025 年 6 月已發放超過 3 億美元)允許 Coinbase 用戶以持有的 BTC 無縫借貸,並由 Morpho 的後端基礎設施提供支持。這種模式通常被稱為「DeFi Mullet」,它能夠實現:

金融科技機遇:擁有加密用戶群的金融科技公司(如 Robinhood、Revolut)可以採用類似的模式,通過獲得許可的鏈上市場提供穩定幣信貸額度或資産支持貸款,從而創造新的基於手續費的收入來源。

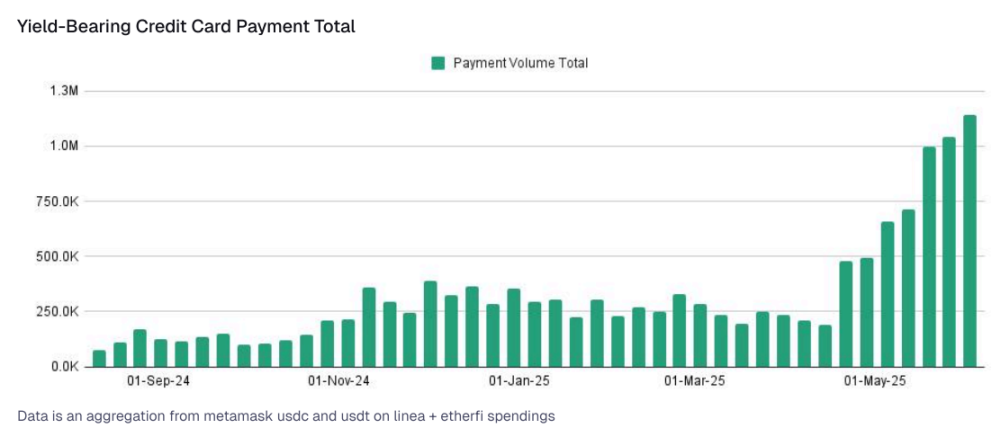

3.消費者收益産品:嵌入式、被動收益:DeFi 收益正在以新穎且具有粘性的方式進入面向消費者的金融産品中:

在這些途徑中,能夠簡化復雜性、減少摩擦並利用 DeFi 後端靈活性的平台,將引領下一波穩定幣變現和用戶參與的浪潮。

DeFi 收益的下一個演進階段正逐漸擺脫早期周期中的投機狂熱。在當今的環境中,DeFi 正在變得:

在這個新時代蓬勃發展的平台,不會僅僅提供最高的短期收益。隨著這一領域的發展和成熟,重點正從追逐短暫的超額收益轉向打造可持續的、能增值的金融基礎設施。

内容來源:TECHUB NEWS

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)