搜索引擎服務供應商谷歌(GOOG.US),與人工智能芯片股超微半導體(AMD.US),於同一日公佈了2024年第3季業績,然而,同為AI概念股,兩支股票在公佈業績後的股價表現卻出現明顯分化。谷歌-A盤後交易時段股價大漲5.79%,谷歌-C盤後大漲5.89%;而AMD在盤後交易時段卻下跌7.63%。

為何會有如此大的差異?

谷歌雲大放異彩

2024年第3季,谷歌收入按年增長15.09%,至882.68億美元,高於市場預期的863億美元,攤薄後每股盈利增至2.12美元,高於市場預期的1.85美元。經營利潤率從上年同期的27.83%擴大至32.31%。

谷歌搜索及其他業務於2024年第3季繼續保持雙位數增長,按年增長12.17%,至493.85億美元,YouTube廣告收入亦按年增長12.19%,至89.21億美元。總括而言,谷歌傳統的服務收入按年增長12.54%,至765.1億美元;分部經營溢利則按年增長28.91%,至308.56億美元;經營利潤率從上年同期的35.21%上升至40.33%。

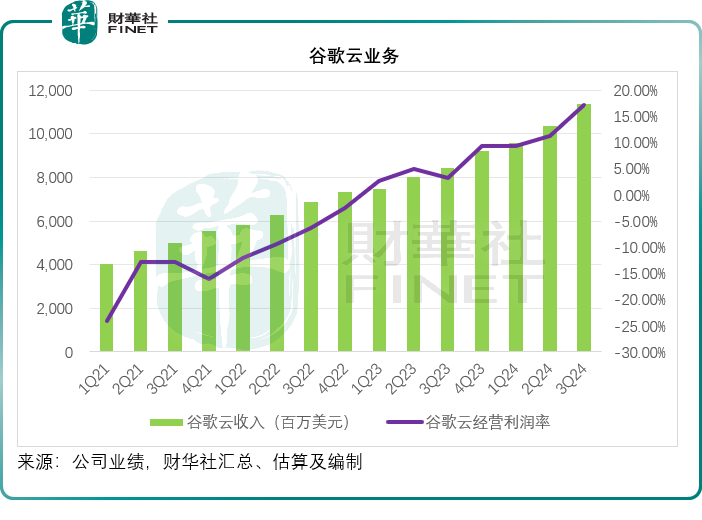

值得留意的是,在AI的加持下,谷歌雲的表現十分搶眼。第3季收入按年增長34.98%,至113.53億美元,分部經營溢利按年大增631.95%,至19.47億美元,經營利潤率從上年同期的3.16%,大增近14個百分點,至17.15%。

谷歌將雲業務的強勁增長歸因於人工智能的機遇,因這一收入包含來自企業客戶的預訂。管理層指,該公司的AI全棧產品正全面運營,並形成一個「良性循環」,或意味著谷歌雲的收入及利潤仍擁有很大的擴展空間。

AMD沒有驚喜?

AMD的第3季業績,在AI的加持下也有非常耀眼的表現。季度收入按年增長17.57%,至68.19億美元;經調整毛利率按年提升了2.54個百分點,至53.63%;經調整EBITDA利潤率則按年提升了2.86個百分點,至27.67%;第3季經調整淨利潤按年增長32.51%,至15.04億美元。

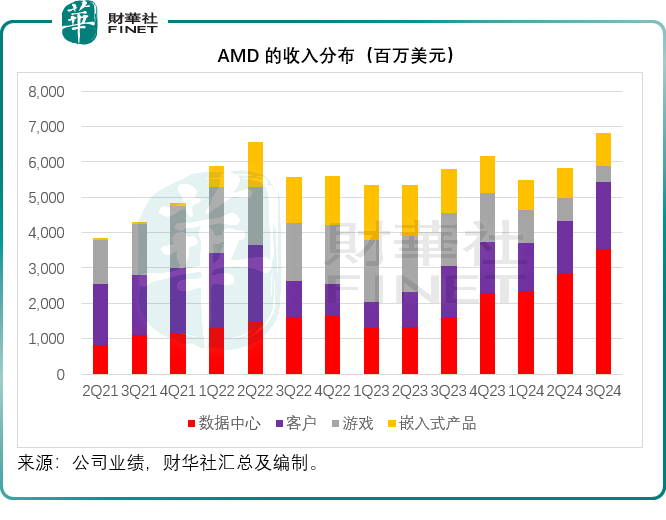

包括AI業務的數據中心分部貢獻收入35.49億美元,同比大增122.09%,客戶業務也有按年29.46%的收入增幅,達到18.81億美元,抵消了遊戲和嵌入式產品季度收入分别按年下降69.32%和25.42%的影響。見下圖,數據中心和客戶分部的貢獻顯著提升。

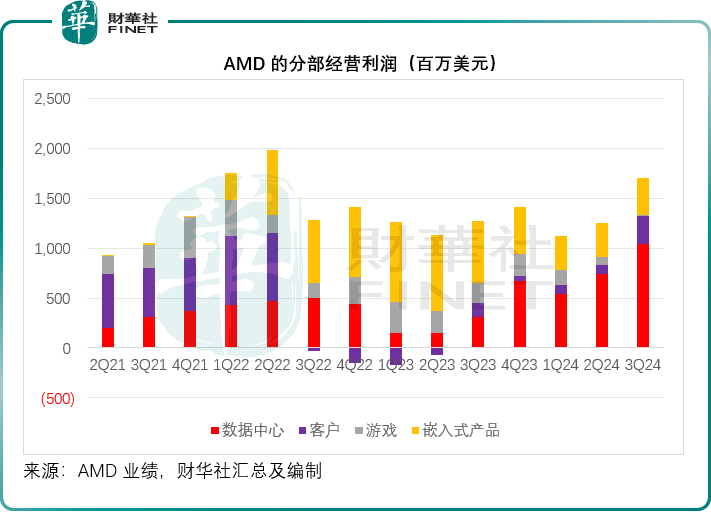

另外,數據中心和客戶分部的經營溢利更大幅增長,於第3季分别按年增長240.20%和97.14%,至10.41億美元和2.76億美元,數據中心的分部經營利潤率從上年同期的19.15%擴大超10個百分點,至29.33%;客戶分部的經營利潤率也由上年同期的9.64%,上升超5個百分點,至14.67%。見下圖,數據中心和客戶分部的經營利潤大幅增加,但是嵌入式產品和遊戲業務的利潤明顯收縮。

AMD表示,數據中心第3季業績創紀錄,主要得益於AMD Instinct的GPU交付量強勁攀升,以及AMD霄龍EPYC CPU銷售增長。客戶分部的強勁增長則主要得益於對AMD的x86微處理器產品Zen 5銳龍處理器強勁需求所帶動。

AMD已完成了對Silo AI的收購,以加快在AMD硬件上開發和部署AI模型。另外,AMD和英特爾(INTC.US)宣佈與博通(AVGO.US)、戴爾(DELL.US)、谷歌、慧與(HPE.US)、惠普(HPQ.US)、聯想、Meta(META.US)、微軟(MSFT.US)、甲骨文(ORCL.US)、紅帽(RHT.US)以及業界名人共同成立了一個x86生態系統顧問小組,就架構互操作性和簡化軟件開發進行合作,以抵禦ARM(ARM.US)。

AMD在10月份時發佈了對標英偉達(NVDA.US)H200的全新AI芯片MI325X,擴展了内存容量和帶寬優勢,與H200相比,推理性能提高了20%,而且在訓練方面更具優勢。蘇媽表示,客戶和合作夥伴都對這款新AI芯片很感興趣,將從第4季開始量產和交付,預計從2025年第1季起,適用於戴爾、惠普、聯想、超微電腦(SMCI.US)和其他系統。更長遠而言,AMD已加快了產品開發步伐,其下一代MI350系列芯片有望在2025年下半年推出,基於CDNA Next架構的MI400系列預計也會在2026年推出。

蘇媽在業績發佈會上表示,由於數據中心的AI業務需求非常強勁,將數據中心AI業務的全年銷售額預測從之前的45億美元上調至50億美元以上,而在年初時,她預計的數據為20億美元。她還表示,數據中心和客戶分部表現強勁,隨著Zen 5和AIPC的推出,未來的增長還會持續,而遊戲和嵌入式產品的增長則較為和緩。

然而,即便蘇媽在業績發佈會上對於AMD未來的AI發展如此樂觀,但所提供的預測數據,卻並沒有太大的驚喜。

AMD預計,其第4季收入約為75億美元(約有3億美元的差距),若按中位數計算,意味著按年增長22%和按季增長約10%,非會計準則毛利率預計將達到54%。這一指引與市場預期的第4季收入75.4億美元和經調整每股盈利1.16美元大致相符。這或是投資者感到失望的原因。

總結

谷歌和AMD都得益於AI的發展熱浪,而AMD處於較上遊,谷歌是其客戶之一,但是從行業前景來看,儘管AI芯當前需求殷切,英偉達仍佔主導地位,而且產品的成本和投入也是投資者的重要衡量,若AI的投入產出比沒有預期吸引,所給予的估值也不太一樣。AMD固然掌握了AI芯片的發展機遇,但是就目前的指引來看,增長幅度沒有市場所期望的高,這讓投資者望而卻步。

谷歌的傳統搜索引擎業務面臨Meta、亞馬遜(AMZN.US)、微軟等科技同行和廣告服務供應商的激烈競爭,不過仍繼續保持雙位數增長和盈利能力的提升,足證其行業地位。谷歌雲更出乎意料地大幅增長,盈利能力更顯著改善,並且在AI應用的普及下,谷歌或可通過其壟斷地位,進一步擴大在AI應用市場的份額,也因此獲看高一線。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)