生物降解塑料國標將於2022年6月起實施,引發生物降解塑料板塊大漲。

5月13日,力合科創、華陽新材漲停,聯盛化學、莫高股份、美瑞新材、湖北宜化跟漲。

在碳中和、碳達峰大的發展背景下,相關政策持續在限制塑料用品上發力,並鼓勵推動可降解材料發展。根據國家市場監督管理總局、國家標準化管理委員會發佈公告,《GB/T41010-2021生物降解塑料與製品降解性能及標識要求》《GB/T41008-2021生物降解飲用吸管》兩個國家推薦性標準將於2022年6月1日實施。

國標落地,生物可降解材料迎來重要機遇,而其巨大且亟待開發的市場空間也吸引不少傳統石化企業以及一些非石化企業佈局。

政策驅動,千億市場可期

我國可降解材料領域發展空間大,依舊是一片可待開發的藍海。

眾所周知,中國是全球最大的塑料生產國與消費國,塑料消費量佔全球的比重達15%。據卓創統計數據,我國每年塑料的表觀消費量在8000萬噸附近,塑料製品的表觀消費量在6000萬噸附近。

政策一直在不遺餘力限制和降低塑料用品使用量。

根據發改委《意見》,2020年底首先在直轄市、省會城市、計劃單列城市建成區禁止不可降解塑料袋的使用,到2022年底,實施範圍擴大至全部地級以上城市建成區和沿海地區縣城建成區。到2025年底,上述區域的集貿市場禁止使用不可降解塑料袋。

隨著政策力度加大以及可降解塑料應用的不斷擴大,一旦實現大規模替代將為可降解塑料提供巨大的市場空間。

據華安證券預測,到2025年,預計我國可降解塑料需求量可到238萬噸,市場規模可達477億元,到2030年,預計我國可降解塑料需求量可到428萬噸,市場規模可達855億元。根據GrandViewResearch公佈的數據顯示,2019年我國塑料包裝市場規模541億美元,預計到2025年我國塑料包裝市場規模將達到698億美元,按照可降解塑料替換率為30%計算,預計2025年我國可降解塑料市場規模約為209億美元。

目前國内可降解塑料市場缺口較大,可降解塑料有效產能合計僅約為25萬噸。在需求持續釋放下,國内可降解塑料市場迎來巨大的投資機遇。

一季度業績分化,估值處於低位

基於綠色新材料的發展趨勢,國内不少化工企業已經佈局可降解材料領域,包括新疆藍山屯河化工股份、金發科技、恒力石化等。

據筆者統計,目前WInd可降解塑料板塊有27家上市公司,且上述公司大都在2022年一季度取得不錯業績,包括宇新股份、長鴻高科、國恩股份、聚石化學、美瑞新材、美聯新材、萬華化學等。

但上述公司淨利潤卻表現不一,今年一季度歸母淨利潤表現較為出眾的分别有美聯新材、宇新股份、三房巷、金丹科技、長鴻高科、中化國際等。

今年一季度歸母淨利潤翻了3倍多的美聯新材尤為出眾,公司還是「國家專精特新小巨人企業」。公司核心業務色母粒主要用於塑料著色,在綠色環保等政策推動下,公司已經實現「非石油基可完全降解色母粒及其制備方法」、「用於AS係列塑料的黑色母粒及其制備方法」等多項專利技術。

宇新股份今年一季度歸母淨利潤同比增長197.60%,主要利潤增長點來自新投產順酐項目的利潤貢獻。

2021年12月順酐順利投產後,今年一季度產能處於爬坡中,一季度產量大約是2.7萬噸,計劃今年全年產量為12-13萬噸。

順酐可用於生產BDO、PBS所需原料丁二酸,而BDO和PBS又是可降解塑料PBS/PBAT的原料,隨著PBS、PBAT產能的陸續投產,其潛在需求將爆發。

目前國内擁有順酐產能的上市公司除了宇新股份外,還有齊翔騰達、江山化工等。

從二級市場表現來看,可降解塑料板塊自2021年年中開啓上漲,並在同年9月創下1559點的板塊高點後,便展進入大幅調整期。2022年以來,行業個股市場表現不佳,整體看板塊甚至抹去去年漲幅。

從估值水平來看,目前可降解塑料板塊個股超半數滾動市盈率低於30倍,包括金發科技、中糧科技、恒力石化等行業龍頭。

生物可降解材料附加值高,成投資風口

可降解材料種類繁多,而從產品特質及優劣看,生物可降解材料是較為理想的可降解材料之一,也最具發展前景。

生物降解塑料下遊主要應用於包裝、農業、3D打印、現代醫藥、紡織業等。其中,農業領域的塑料袋和地膜領域是我國生物可降解塑料最具潛力的市場,我國每年塑料袋消耗量在70-80萬噸,農用地膜消耗量120萬噸以上,將為生物可降解材料帶來廣闊空間。

目前生物降解塑料主要包括PLA(聚乳酸)、PHA(聚羟基烷酸酯)、PBS(聚丁二酸丁二醇酯)、PBAT(聚己二酸/對苯二甲酸丁二酯)、PCL(聚己内酯)等合成這些材料的單體或者天然高分子材料等。

從技術和環保等多角度看,PLA、PBS、PBAT、PHA是生物降解材料未來的主要發展方向,在包裝、紡織和農膜領域中,PLA和PBS消費量較大,而在醫用植入材料等一些高附加值領域中,PHA在使用廣泛。

我國PLA生產起步相對較晚,丙交酯原料主要依賴進口。據艾瑞報告顯示,丙交酯開環聚合法目前只有美國Natureworks、荷蘭Corbion和浙江海正三家企業突破。

浙江海正打通了「乳酸—丙交酯—聚乳酸」全工藝產業化流程、掌控了從材料合成到市場應用各環節關鍵技術、實現聚乳酸規模化生產和銷售。

在國内,除浙江海正外,也有部分企業不同程度地掌握了聚乳酸的生產工藝,並已著手新建聚乳酸產能,包括豐原生物、金丹生物、中糧生物。

總體上看,聚乳酸產能還是缺口較大,國内市場,即使將中糧科技的3萬噸聚乳酸產能(丙交酯投料)考慮在内,聚乳酸的年產能也不超過17.5萬噸,制約了PLA發展。

擁有先進的技術和新材料領域戰略地位,5月10日證監會批復同意浙江海正首次公開發行股票註冊。

相較之下,另一生物可降解材料PBAT國内處於領先地位,產能得以快速擴張。

以恒力、萬華為首的大型煉化一體化生產企業,紛紛大規模佈局可降解產業鏈。其中,恒力從原料端BDO,AA再到PBAT/PBS各環節均有佈局,擁有完整的產業鏈裝置。

5月13日漲停的華陽新材,2021年規劃啓動PBAT產業鏈,投資約5.7億元,在平定經濟開發區新材料產業園區佈局6萬噸/年PBAT和2萬噸/年生物降解改性材料及塑料製品項目,在山西省綜改示範區佈局2萬噸/年全係列生物降解新材料項目。計劃三個項目將在下半年相繼投產,建成後累計年產值達20億元以上。

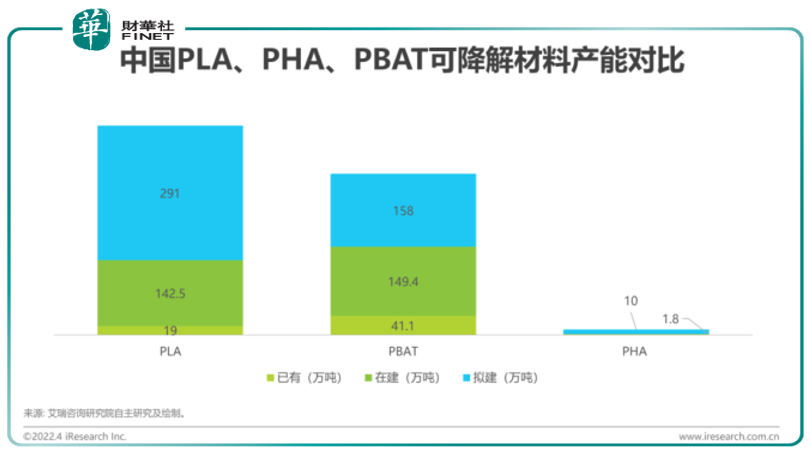

在眾多產業資本加持下,生物可降解塑料產能急劇擴張。據艾瑞報告數據,截止目前有52家企業在建或擬建產能,我國可降解材料產能將會在未來3-5年間達到459萬噸(擬建)。

從產能佈局上,企業更偏向於技術更先進的PLA方向,其擬建產能大約可達300萬噸,可以有效覆蓋餐飲市場、農業地膜應用及醫用場景下的需求。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。