如果說,近兩年持續落後的港股市場是美股見頂後的理想選擇,那麽内銀股當屬最被低估的港股市場中最被低估的板塊,而其中體量最大的四大行,工商銀行(01398.HK,601398.SH)、建設銀行(00939.HK,601939.SH)、中國銀行(03988.HK,601988.SH)以及農業銀行(01288.HK,601288.SH),是這一被忽略的板塊中最被忽略的巨頭。

為什麽國有四大銀行值得另眼相待,至少有四個理由:

估值偏低

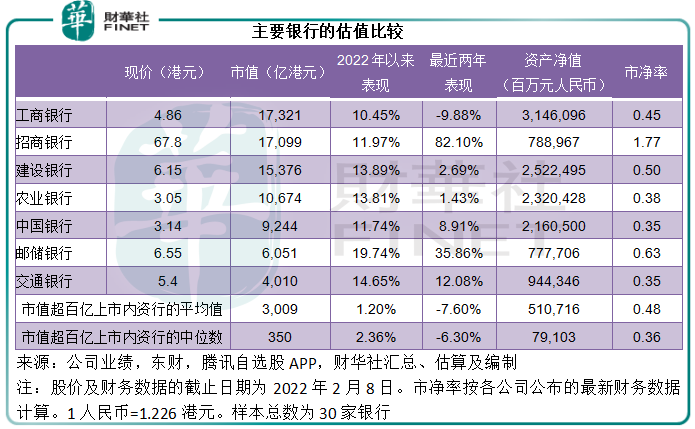

筆者匯總了市值100億港元以上的港股上市中資銀行留意到:2020年初至今,表現最好的是「零售之王」招商銀行(03968.HK,600036.SH),累計漲幅已達82.10%,按現價67.80港元計算,市淨率已達1.77倍。

但是縱觀市值過百億的中資銀行股,招行是市價高於賬面值的唯一,對得起它強悍的業績表現。

根據招行的業績快報(按中國會計準則編制),2021年全年收入同比增長14.02%,至3312.34億元人民幣;扣非歸母淨利潤同比增長22.90%,至1194.3億元人民幣;加權平均淨資產收益率按年提升了1.21個百分點,至16.94%,也是一眾已公佈業績的中資銀行佼佼者。

由此可見,兩年的股價漲幅已完全反映了招行的潛在增長價值,這就不由得讓人擔心,該行的估值是否高處不勝寒。

對比之下,國有四大行明顯落後,不僅落後於業績優秀的招行,也落後於經營相對保守的郵儲銀行(01658.HK,601658.SH)。

這兩年間,郵儲銀行H股的累計漲幅達到35.86%,遠高於工行、建行、中行和農行的-9.88%、2.69%、8.91%和1.43%;按6.55港元計算,郵儲銀行的市淨率為0.63倍,亦遠高於工行、建行、中行和農行的0.45倍、0.50倍、0.35倍和0.38倍,見下圖。

筆者將市值超百億的H股上市内資銀行匯總求平均值,得到市淨率的均值為0.48倍,也就是說,整體港股市場中,中資銀行板塊的市價較其資產淨值具有近51%的折讓。

除了建行的市淨率為0.50倍稍微高於均值外,工行、中行和農行的市淨率均低於這一平均數。

對於這一偏低估值,市場是有感知的,這也是銀行板塊在今年有較明顯反彈的原因,其中四大行今年以來的累計漲幅都達到10%以上,建行和農行更跑赢招行。

當然,估值是一個相對數,為什麽覺得估值偏低,最主要的原因是市場對於銀行業發展前景的預判有了改變,這就是第二個理由:利好政策的支持。

利好政策

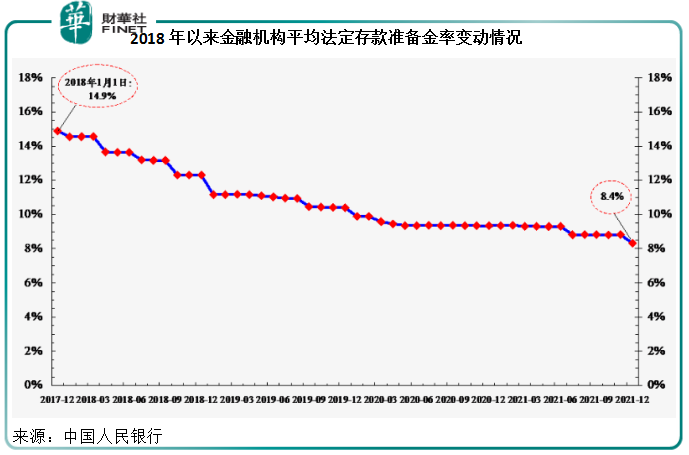

2021年12月15日,央行宣佈下調金融機構存款準備金率0.5個百分點(不含已執行5%存款準備金率的金融機構),以支持實體經濟發展,促進綜合融資成本穩中有降。這一次下調後,金融機構的加權平均存款準備金率為8.4%。

2022年1月17日,為維護銀行體係流動性合理充裕,央行開展7000億元中期借貸便利(MLF)操作和1000億元公開市場逆回購操作。中期借貸便利操作和公開市場逆回購操作的中標利率均下降10個基點。

副行長在新聞發佈會回答記者提問時就提到,有關舉措提早應對經濟下行壓力,為2022年一季度經濟持續穩定恢復做好鋪墊。

這些措施對於銀行的利好非常直觀:

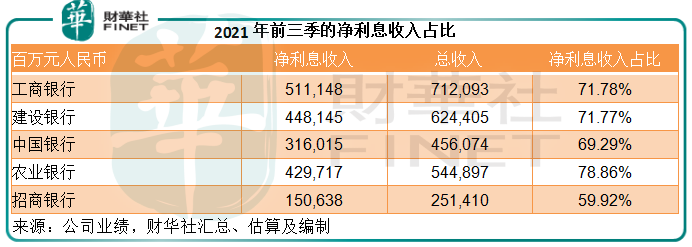

與招行有逾四成來自非利息收入不同,利息相關收入佔了四大行的較高比例。2021年前三季,工行、建行、農行、中行的淨利息收入佔總收入之比分别為71.78%、71.77%、78.86%和69.29%,見下表。所以息差的變動對四大行收入的影響較大。

與歐美傾向於收緊流動性不同,我國採用逆週期操作,通過松綁流動性來推動消費、經濟發展,因此歐美當前的貨幣政策傾向於增加資金成本來為通脹降溫,而我們則讓資金更加松動,降低融資成本來緩衝風險。

歐美政策不利於當地的銀行業,但我們的政策卻是利好銀行業。流動性松動,資金成本降低,一方面有利於企業為之前的貸款展期,降低融資成本,擁有更充足的彈藥進行發展,降低不履約風險,有利於銀行的風險管控。

另一方面,銀行的可用資金增加,有利於擴大收息資產規模和提高整體的收息資產回報率,加上降息,銀行獲取資金的成本降低,資產端回報增加同時負債端成本下降,有望擴大息差,從而提高利息業務的收入,這無疑有利於利息業務佔約七成的四大行。

金融普惠

資金松動,有助中小企業度過風險。國有四大行擔負起推動金融普惠的龍頭角色。

2021年上半年,工行、中行、農行的普惠金融貸款餘額增幅均在30%以上,建行的增幅亦在20%以上。

普惠金融面向的是中小微企業,由於規模較小、較新,信用紀錄不多,因此用以補償風險的貸款利率也較高。這一業務比例擴大,將有助推動國有四大行的整體收息資產收益率。

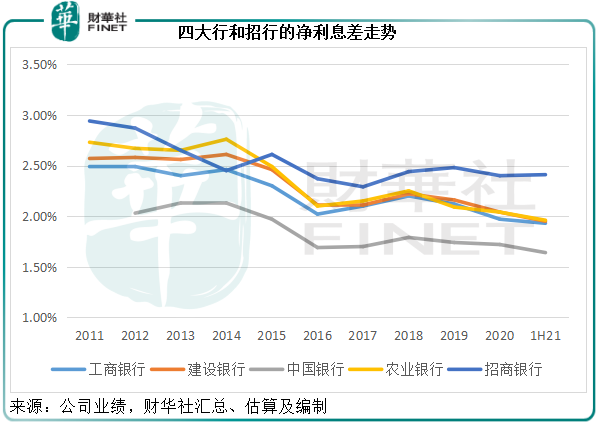

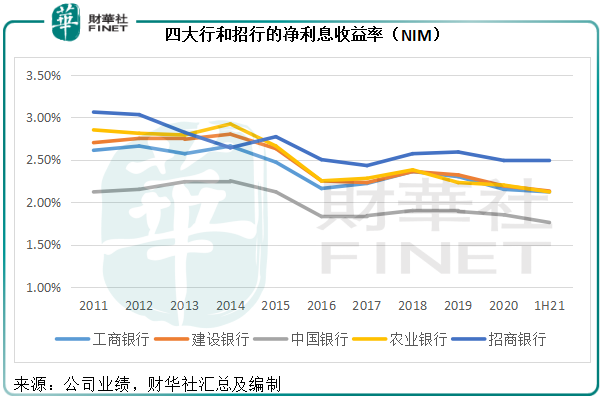

見下圖,國有四大行的息差明顯低於招行,這是因為招行的強項在於零售業務,而零售業務通常比對公業務的利息收益率高,所以息差也較大。從圖中的曲線可以看到,四大行和招行近年的息差水平都較為平緩,主要為息差較小之故,因此隨著資金松動的效應獲得釋放,銀行的息差有望擴大,而規模領先的四大行應較佔優勢。

風險可控

之前,市場對四大行持懷疑態度的一個原因是房地產的不確定因素。當前,「房住不炒」的主調下,穩定樓市健康發展將是大趨勢,而四大行的相關風險應已釋放得差不多。

以工行為例,截至2021年6月末,其對公房地產貸款佔比大約為3.72%,較期初下降了0.04個百分點,對公房地產貸款的不良率由期初的2.32%大幅上升至4.29%,顯見其對風險暴露已有準備。

建行的對公房地產貸款於2021年6月末也維持佔比,相關貸款的不良率上升了0.25個百分點,仍維持在不到2%的水平。

四大行中對公房地產業貸款佔比最大的是中行,但2021年6月末的貸款佔比已由期初的8.02%下降至7.89%,不良貸款率則由期初的4.68%上升至4.91%。

農行的對公房地產貸款佔比約為5.22%(2021年6月30日),不良率則由期初的1.81%下降至1.54%。

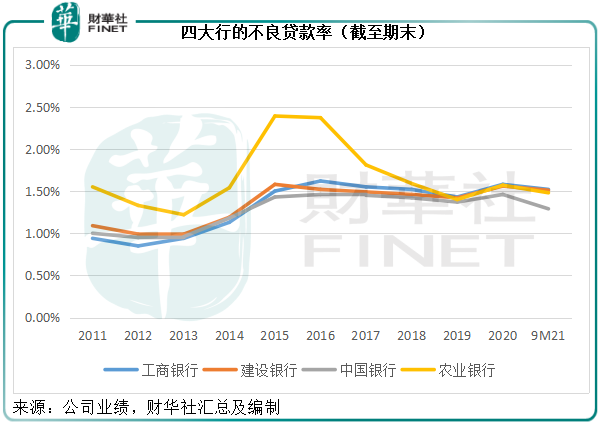

由此可見,四大行的對公房地產貸款風險是可控的,且有關風險已反映在不良貸款率的變化中。而且,國有四大行的整體不良貸款率仍維持在較低水平,工行、建行、中行和農行於2021年9月末的不良貸款率分别只有1.52%、1.51%、1.29%和1.48%,見下圖。

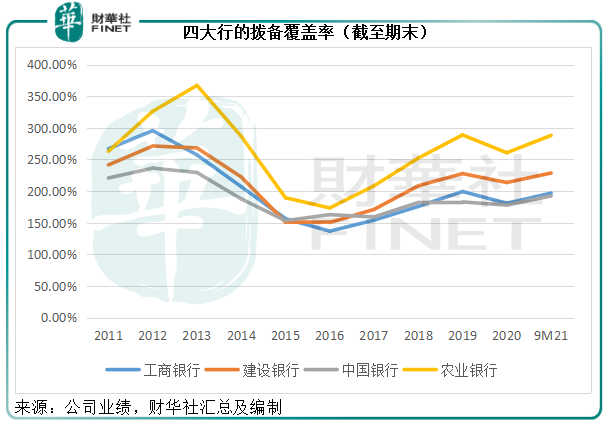

在不良率維持平穩的同時,四大行的撥備覆蓋率有明顯提高。見下圖,2021年9月末四大行的撥備覆蓋率介於192.45%-288.04%之間,遠超2015年-2016年的水平,可見它們對風險的把控仍佳。

總結

綜上所述,在有利政策和經濟環境的支持下,國有四大行今年有望迎來轉機。較低的估值、較高的風險撥備,應可為其提供一定的安全墊。無怪乎國有四大行今年以來僅一個多月就悄咪咪地漲了接近10%,市場顯然已率先洞察這一機會。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)