大家好,我是海豚君!

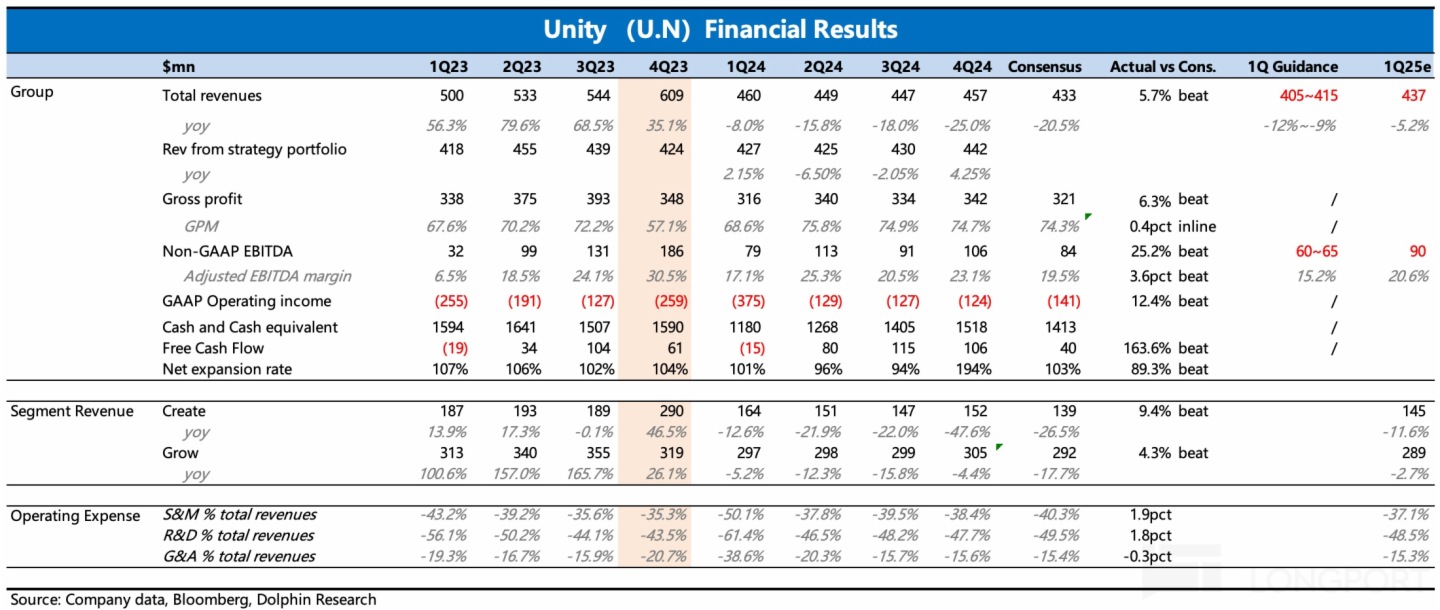

美東時間 2 月 20 日美股盤後,遊戲引擎龍頭$Unity Software(U.US) 發佈了 2024 年四季度業績。Q4 當期業績沒問題,核心的財務指標幾乎都超了預期。但是暴雷在 Q1 指引上,收入利潤雙雙 miss 了預期。

海豚君在年初的《Applovin 和 Unity 的比較研究》中就強調:2025 年的 Unity,蹲的就是拐點。由於内部技術進展難以在業績中快速體現,因此管理層在電話會中的相關表述就更關鍵。

因此這次 「含金量」 都在電話會中,管理層重點提及了市場最關心的廣告算法模型的具體進展(小超預期),順道解釋了下 Q1 指引弱,是因為有算法遷移的影響,出於謹慎給的,緩解了一些擔憂。再配合競對 Applovin 同時被 Bear cave 高調做空,Unity 這次直接大漲了近 30%。

不過股價有情緒擾動(尤其是 Unity 這種市值小、拐點期業績反復橫跳、曾經被貼上 Meme 股標簽的公司,短期交易面因素影響更大),如果跳出情緒,從理性視角來看,Unity 的基本面拐點真的來了嗎?除此之外,海豚君也淺聊一下 Applovin 昨晚被再次做空的問題(陰謀論一下,時間點純粹是巧合嗎?)

先過一遍財報重點:

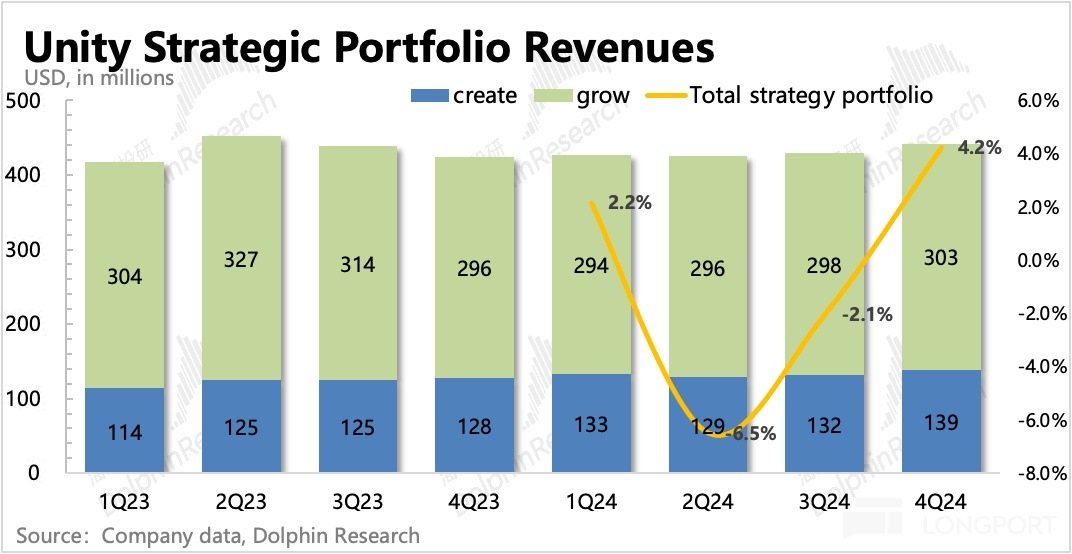

1. Unity 6 穩步滲透,客戶遷移進度 38%:四季度在 Strategic Portfolio 的口徑中,Create 增長 8.6%,繼續回暖,而核心的引擎訂閱收入則同比增長 15%,較上季度的 12% 有一定反彈,其中非遊戲行業(汽車、零售為主)的訂閱增速達到了 50%。

讓海豚君驚喜的是,這次引擎訂閱的增長終於不再是單純靠漲價效應(包括直接 1-2 年的直接漲價和套餐服務進階,也就是 Plus 到 Pro 套餐的被動切換,帶來的平均客單價提升)了。管理層著重提及,增長主要來自於客戶規模增加和老客戶續簽,進一步說明了客戶對 Unity 的産品認可和信心轉圜。

去年 10 月推出的 Unity 6 反饋不錯,目前已經有 38% 的存量客戶完成了遷移,並且 Jefferies 的調研顯示(2/3 的被調查 Unity 客戶表示會採用 Unity 6),客戶的滲透轉化還在進行中。

而技術升級能夠最自然的提高客戶對漲價的接受意願。今年 1 月 1 日起,Unity 引擎的兩個收費版本,Pro/Enterprise 將分別漲價 8%/25%。這也是 Create 業務在今年的主要增長看點和投資邏輯。

2. 廣告新係統推進速度超預期:四季度 Strategic portfolio 中的 Grow 業務終於回歸增長,同比增速 2%,雖然顯著弱於頭號競對(表明份額侵蝕還在繼續),但撇開橫向對比,在還未升級算法模型下,這個增速趨勢也代表了 Unity 正在走出谷底。

上季度管理層提到目前公司内部正在借助 AI 開發一個新的廣告係統平台(新模型開發)——Unity Vector。因此今年 Grow 業務何時走出底部,核心就是看這個新模型的推進和落地效果。

由於内部技術進展難以在業績中體現,因此管理層在電話會如何描述模型開發進展,對預期和情緒的影響就非常關鍵。

果然管理層透露了一些積極信息,也是績後大漲的關鍵:

(1)節奏加快:新模型第一階段部署於 Q1 開始,Q2 之前完成。這與之前說的年中才能落地,下半年才能部署相比,時間節奏上超預期。

(2)Q1 指引謹慎有特殊原因:由於新模型切換過程中,係統效果、功能也會有一些改變,因此短期而言客戶有一個適應過程,這也是管理層對 Q1 指引偏弱/謹慎的原因。

這裡不僅消除了市場對 Q1 指引 miss 的擔憂,也給到了最關心的廣告模型進展超預期的積極信號。因此盡管業績還沒體現,情緒上來了,股價就先嗨了!

3. 前瞻指標仍在 「反復」:海豚君一直關注的幾個前瞻性指標,復蘇迹象只能說若有若無,至少並沒有大漲的股價反映出的那麼樂觀。當然這也是因為新模型還未部署的原因:

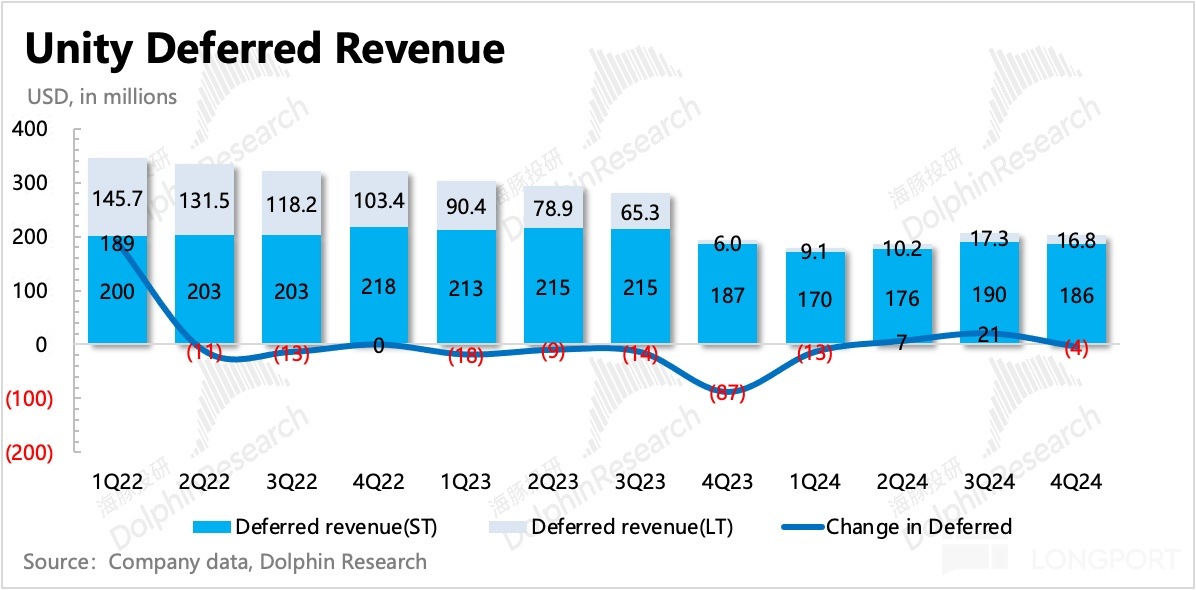

(1)遞延收入環比下降,當期新增的合同流水不多;

(2)淨擴張率小幅回暖至 96%,但低於市場預期。

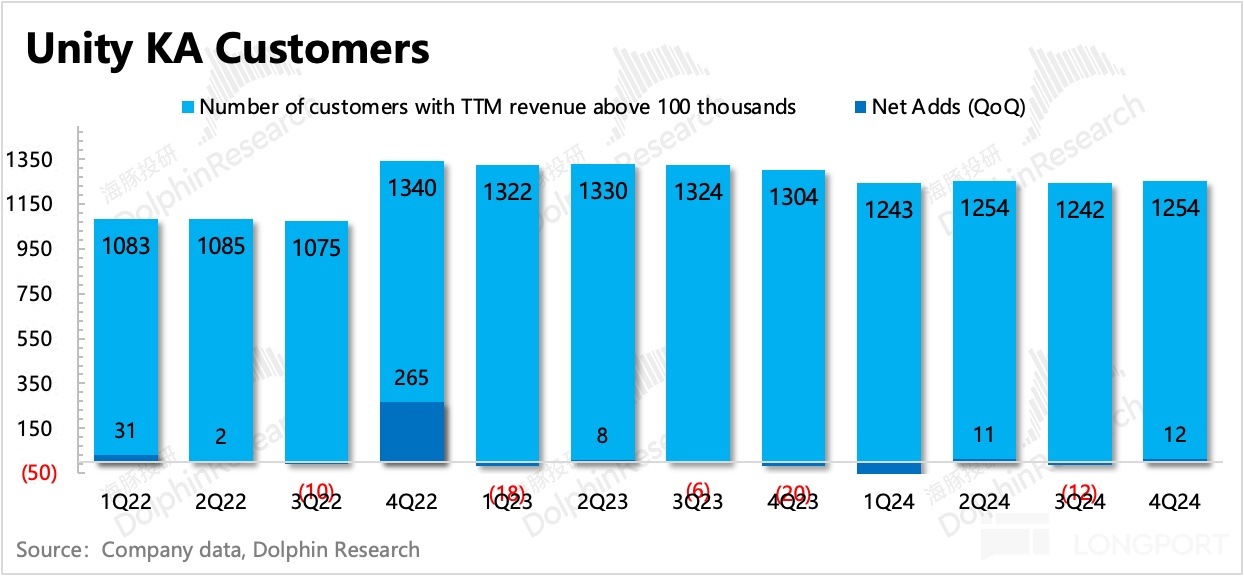

(3)大客戶數環比增加,主要體現的是老客戶續簽和短期流失的客戶回流,但幅度比市場想的弱;

(4)剩餘合同相關指標本季度未披露到財務簡報、電話會中,需要等年報;

<1-3>的指標結合起來看,實際上能夠看到 Grow 短期還有反復的壓力,這也與年初廣告主調研信息吻合——即 Unity Ads 的廣告轉化效果 ROAS 還沒有看到改善,只有部分廣告主開始測試了下 IronSource ads。不過在電話會上關於新模型進展超預期的表述下,預期已經擡升,這裡 1-2Q 的短期壓力也沒那麼重要了。

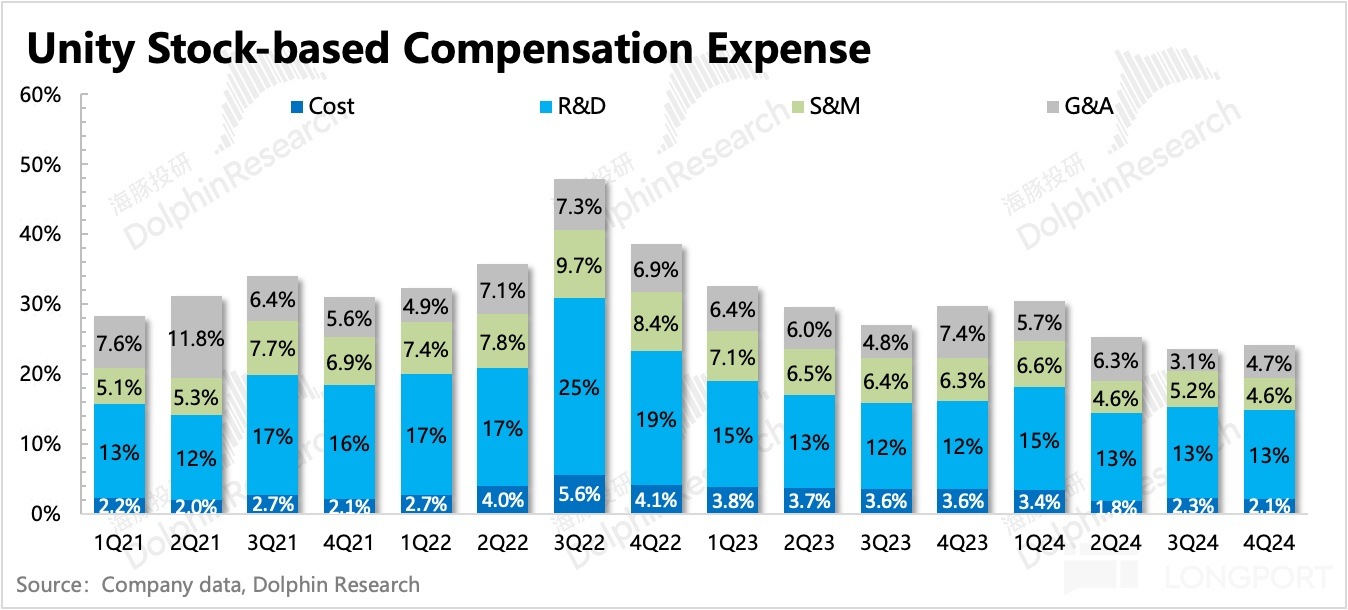

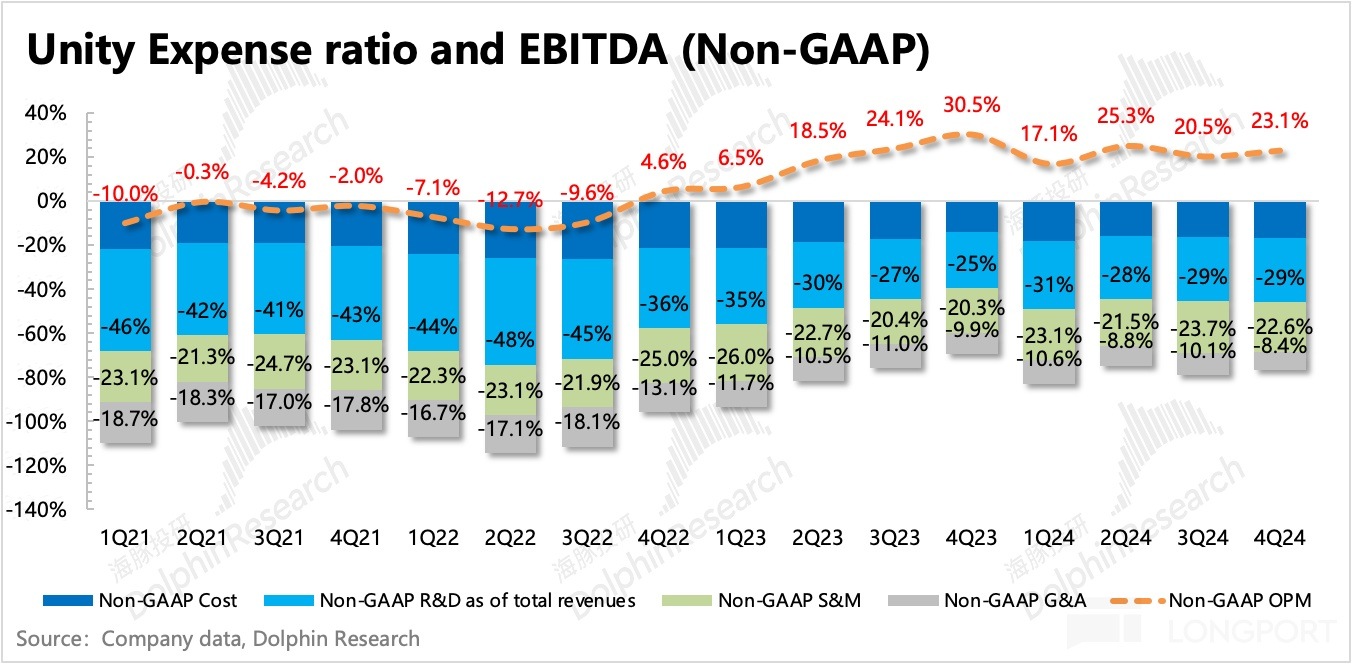

4. 利潤端還有裁員紅利:四季度還有低效業務剝離帶來的裁員效果,Q4 GAAP 經營費用同比下滑 23%,其中 SBC 股權激勵下降 39%。

三項費用中,下降速度均在加快,其中管理費用收縮最明顯。消息面上,近期 Unity 開啓了新的一輪員工優化,這裡可能不是因為業務剝離,而是與 AI 帶來的内部降本增效有關。

最終 GAAP 經營虧損減至 1.24 億,環比繼續減虧,經調整的 EBITDA 實現 1.06 億,利潤率 23%,明顯超出公司指引和市場預期。

5. 業績指標一覽

海豚君觀點

簡單而言,這次暴漲是一次情緒壓抑許久後的迸發。2025 年,Unity 投資邏輯面的利好是明牌,但鑒於以往的管理層信任危機,因此真正拐點需要市場自行去判斷。

Q4 業績雖然沒有體現拐點,但超預期的 Q4 業績值得來個 5-10 個點的嘉獎。而後續電話會上關於新模型的積極表述(包括對 Q1 弱指引的解釋),以及 Applovin 恰巧被空頭狙擊,才是帶來 10%-30% 區間漲幅的關鍵因素。

因此確切的說,現在的 Unity 屬於是 「未起先嗨」。一方面,競對 Applovin 趁 Unity 亂已經滋潤太久了,高估值下不少資金都在等 Unity 的拐點;另一方面,Unity 還有受到 Meme 股投資者的關注,因此短期 「情緒上頭」 的情況也會容易見到。

做到業績實處的拐點可能等到 Q2 財報發 Q3 指引的時候,畢竟新模型真正對 ROAS 能改善多少,還是未知數,這次電話會也沒透露半點量化數字。

只是情緒已經改善,基於復刻 Applovin 成功的預期下,Unity 的估值短期也很難回去了,比如年初《Applovin 和 Unity 的比較研究》中,海豚君估算的悲觀價值。上季度 Q3 財報的時候,海豚君也強調了情緒改善和 Meme 股效應帶來的搶跑問題,當時認為是 100 億的估值中樞以下,可以保持相對積極。

目前來看,由於廣告模型推進節奏超預期,以及切換到 25 年業績預期後,中樞估值(基於 EV/Sales,Create 10x,Grow 5x)可以順勢提升到 120 億美金(主要依據情緒,提高估值倍數,但由於沒有具體關於 ROAS 測試的量化數據,因此並未太多提高收入預期)。在業績上體現拐點之前,可以積極關注新廣告模型 Unity Vector 的測試效果和客戶反饋,若真的反響不錯並且回報率比肩 Applovin、Meta 等頭部幾個平台,才有望搶回市場份額,啓動真正的、持續的戴維斯雙擊。

最後來聊一聊 Applovin 昨晚被 Bear cave 發佈做空報告的事情。Applovin 被空頭盯上不止一次了,核心點在於一個是估值高,一個是 Applovin 在遊戲市場的玩法有悖於傳統廣告玩法(低效的廣告轉化,但是因為遊戲領域中,廣告主和發佈商可能是同一類開發者,因此變成了小範圍零和但 Applovin 成為最大贏家的遊戲),而這種玩法在電商領域不一定玩得轉,因此可能會影響今年的電商廣告敘事邏輯。

關於第二點,海豚君實際上也並不否認。1 月宣佈做空 App 的 Lauren Balik 和這次的 Bear cave,做空邏輯都重點圍繞這個問題——質疑 Applovin 存在廣告效果欺詐,即廣告頻繁轟炸、誘導用戶誤點擊廣告以及博彩類激勵性質的廣告,而同行在這類問題上做了一定的合規限制。

但我們也說,這個問題遊戲開發商也並非毫不知情,只是 Applovin 是有限範圍下的最優選擇。尤其是當 Meta、Google 的 CPM 被持續推高、Unity 支棱不起來的時候,Applovin 的高 ROAS 甚至也吸引了一部分遊戲廠商列為 Top 選擇。

而關於電商廣告敘事,海豚君認為,短期 1-2Q 問題不大,能夠讓 Applovin 的業績保持強勢,可能的壓力來自於後面,邏輯在於:

(1)Applovin 剛進入一個幾倍於遊戲廣告的市場,並且因為高效的 ROAS 名聲在外,年長女性的用戶畫像特徵 + 用戶規模與參與度,會吸引中小商家躍躍欲試(吻合年初調研情況)。因此短期獲客,以及兌現一部分增量並不難。

(2)後續 ROAS 會隨著競價推高(Applovin 透露暫時不打算增加廣告庫存,因此需求增高下會帶來競價提高)、電商真實轉化效果(尤其是落實到交易層面),則有可能會開始受到影響。

在此過程中,最先外溢的需求就是介意高競價的中小遊戲開發商,隨後是注重交易轉化的部分商家。而市場預期很可能因為 1-2Q 的強勁業績綫性推演並誇大後續表現,這無疑會增加 Beat 難度。高估值下一旦 miss,就會面臨比較大的抛售壓力,這需要 Applovin 展現出更強大的技術内功來應對。

以下為詳細分析

一、Unity 業務基本介紹

Unity 在 2023 年一季度並入了 IronSource 經營情況,並且對細分業務的劃分範圍也進行了調整。新的披露結構下,分部業務從原來的三個(Create、Operate、戰略)濃縮成兩個(Create、Grow)。

新的 Create 解決方案包含了原先 Create 下的産品(遊戲主引擎)外,還加入了原先確認在 Operate 中的 UGS 收入(Unity Game Service:針對遊戲公司的全鏈條解決方案,幫助解決遊戲開發、發行、獲客運營的一攬子方案)、原 Strategy 的收入,但 2023 年起逐步關閉 Profession service、Weta 等産品服務;

而 Grow 解決方案包含了原 Operate 中的廣告業務,以及合並 IronSource 的營銷(主要為 Aura,Luna 於 1Q24 關閉)和遊戲發行服務(Supersonic)。收入貢獻分佈來源於遊戲開發主引擎的席位訂閱收入,和負責撮合競價的廣告平台收入、遊戲發行收入等。

二、謹慎的指引透露了什麼?

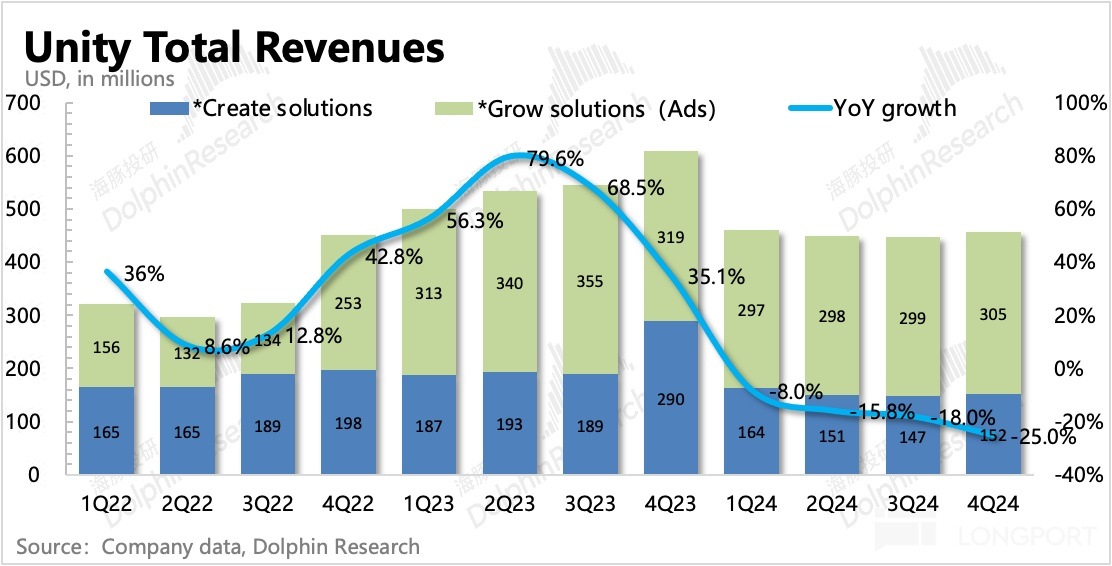

Unity 四季度實現總營收 4.57 億美元,同比下滑 25%,剔除 Weta 剝離影響,同比下滑 20%,還在業務重組的影響周期之内。如果再完全剔除重組影響,單從 Strategic Portfolio 來看,收入同比增長 4%,也明顯超出市場預期。

細分業務來看,Create 業務中的戰略合作和專業服務還在主動收縮,但核心的引擎訂閱收入同比增長 15%,較三季度的 12% 增速繼續反彈。Grow 雖然還在被競對搶份額,但自身趨勢還是在回暖的,Strategic portfolio 的口徑下,四季度也回歸了增長,同比增速 2.4%。

從具備前瞻性的經營指標來看,整體上,向好趨勢比較緩慢,壓力還是在 Grow 業務上。在新模型完成部署之前,趨勢還會有反復:

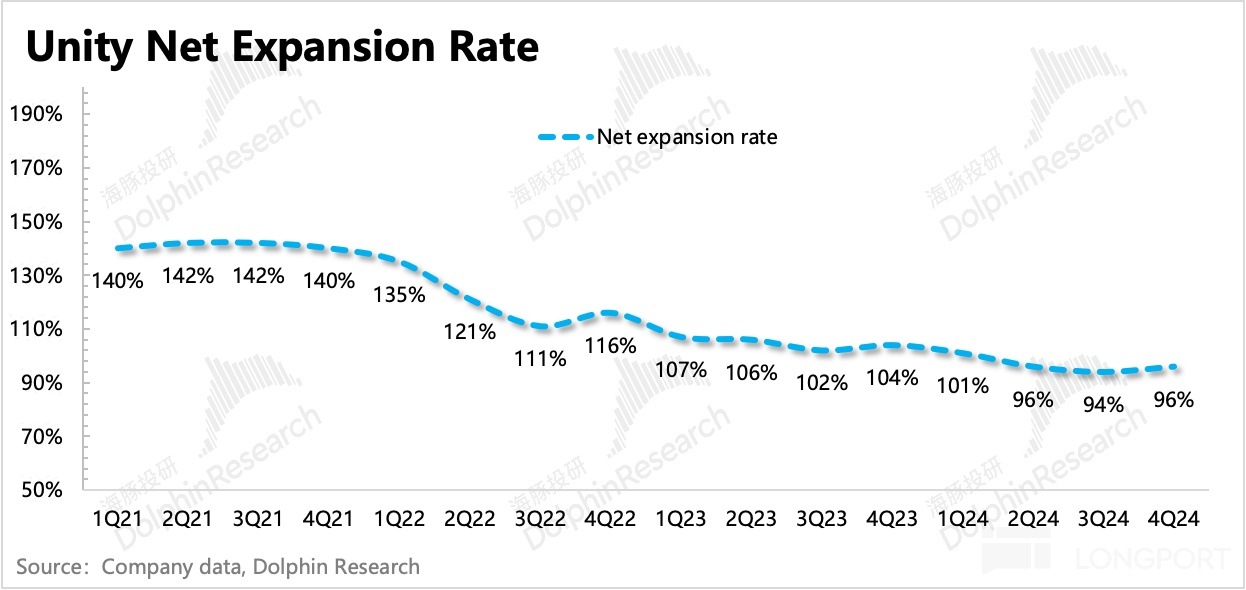

(1)Net expansion rate

淨擴張率是市場一般比較關注的增長指標。四季度淨擴張率爬升到 96%,但速度略慢於市場預期。這個數字代表過去 12 個月的老客戶合計收入還有小幅下滑,意味著過去一年的老客戶,同比前一年付費降低。

這可能有a. Unity 主動關閉部分業務帶來,可能也有b. 老客戶自身減少賬戶數或賬戶降級的原因,以及c. 老客戶直接流失等的原因。

近一年淨擴張率持續下滑到 100% 以下,這其中應該還包括老客戶不滿於 Runtime 收費模式而不再續訂的影響。目前 Unity 與遊戲客戶之間的關係正在不斷修復,而非遊戲行業客戶,四季度訂閱收入同比增長超過 50%,表明 Unity 6 的需求強勁,尤其是汽車、零售領域。

因此隨著業務不斷趨穩、好轉,Create 穩定 +Grow 走出困境,淨擴張率提升到 100% 以上是順其自然的事情。

(2)大客戶數量(年付費超過 10 萬美元)

大客戶數量一般為引擎業務的客戶(至少簽 1 年),因此近一年的客戶數變化主要受業務重組的影響。比如原來 Weta、專業服務或者 Luna 的一些客戶,在公司關閉業務後,客戶也流失了。此外就是在前兩年遊戲市場承壓期間,部分客戶在 Unity 上 「消費降級」,年付費下降至不足 10 萬美金。

四季度大客戶數為 1254 家,環比增加 12 家。其中除了取消 Runtime 挽回了部分流失客戶外,訂閱收入增長 50% 的非遊戲行業的客戶估計也是主要增量(或者採購了更多的服務,年付費 「消費升級」)。

(3)遞延收入&剩餘未履行合同額

四季度遞延收入環比下滑,也變相說明運營層面的好轉還比較慢。但這個季度,財務簡報、電話會均未披露剩餘合同額 RPO,海豚君預估,大概率也會是存在好轉趨勢,但不一定會很快恢復增長,建議待完整年報出來後看一看。

同樣的,海豚君一半結合 RPO 做二次計算的合同新增指標,暫時也無法更新。

回到管理層對短期業績的量化指引上:

一季度收入、調整後利潤均 miss 預期,預計 Strategic portfolio 收入指引在 4.05 億~4.15 億之間,同比下降 9%~12%。

但電話會上稍微解釋了一下指引保守的原因——廣告新算法遷移影響,因此也算部分打消了市場的擔憂。回溯過往一年,從徹底換完班子之後,管理層指引風格都偏向謹慎,給自己留下了更多靈活調整以及超預期空間。

二、何時停止市場份額流失?

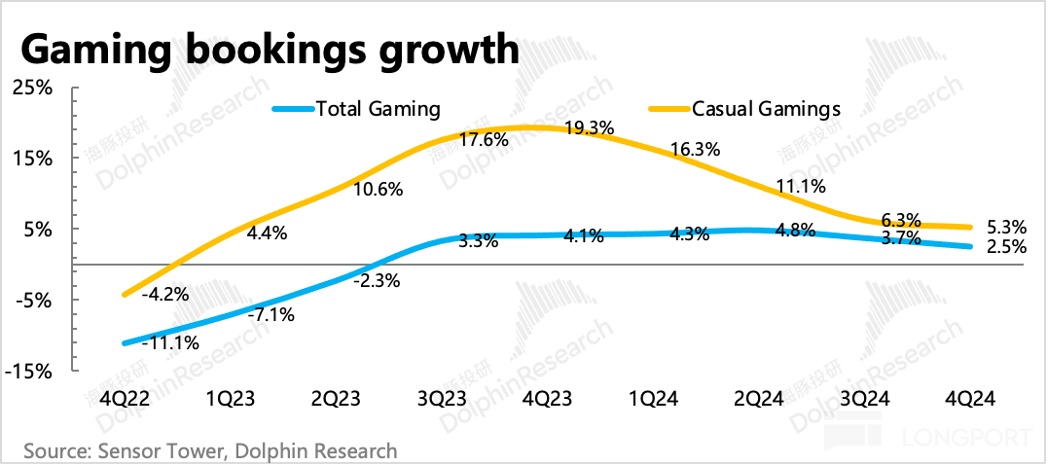

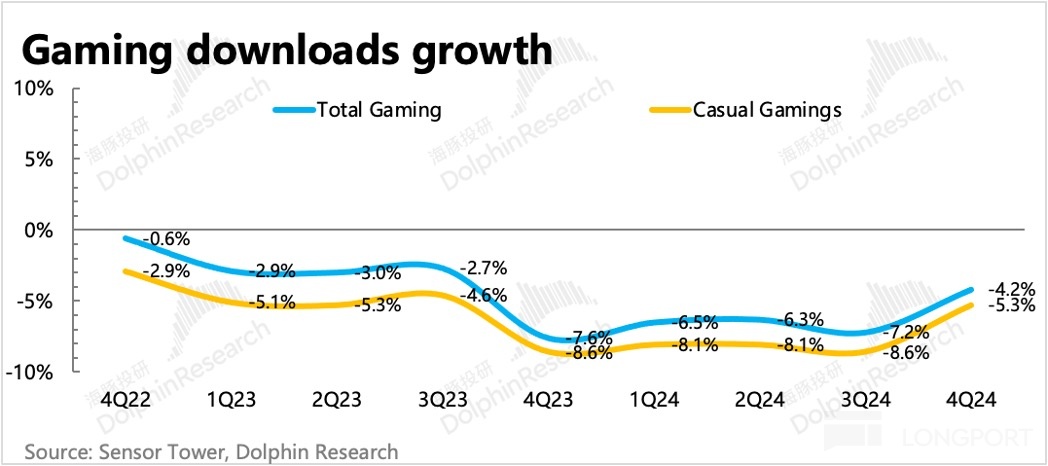

雖然 Unity 的增長和估值看點主要放在非遊戲的工業場景上,但遊戲市場收入還是佔了整體引擎訂閱收入的絕大部分,以及 Grow 業務中主要的廣告收入,因此海豚君一般也會看看遊戲行業情況。

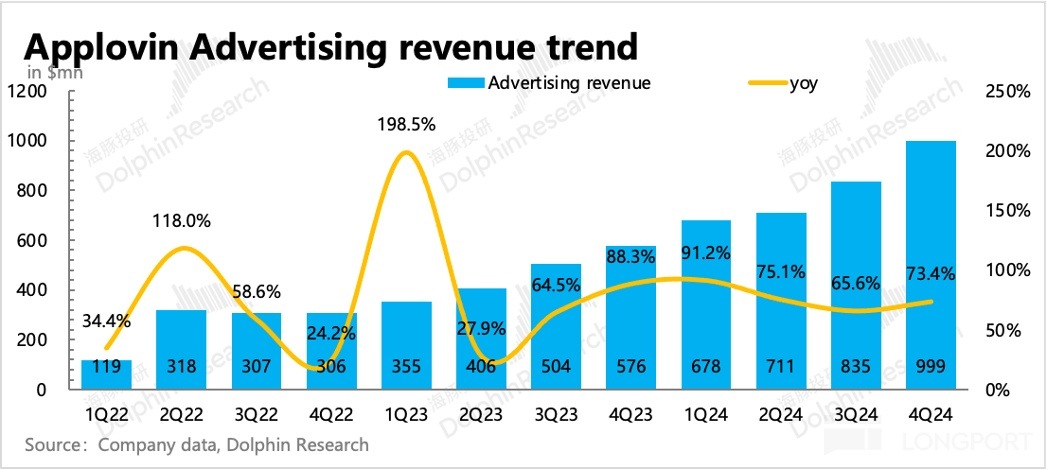

從 Sensor Tower 的數據來看,四季度全球遊戲下載量的下降速度有所放緩,内購收入增速則略微下降,但還算穩定。Unity 雖然存在緩慢恢復,但相比同行 Applovin 的廣告收入同比增長 73.5%(剔除裡面約 5000-1 億美元的電商等非遊戲增量,增速也有 60%),顯然,Unity ads 還在丟失市場份額。

目前來看,競爭格局的改變還需要等待新廣告係統 Unity Vector 上綫,以及測試的廣告轉化效果。此外,就是 Applovin 增加電商廣告需求接入而不同步增加廣告庫存,可能會潛在降低競價優勢,外溢一些需求給到 Unity、Ironsource 以及其他中小平台。

三、利潤端還有裁員紅利

四季度還有低效業務剝離帶來的裁員效果,Q4 GAAP 經營費用同比下滑 23%,其中 SBC 股權激勵下降 39%。

三項費用中,下降速度均在加快,其中管理費用收縮最明顯。消息面上,近期 Unity 開啓了新的一輪員工優化,這裡可能不是因為業務剝離,而是與 AI 帶來的内部降本增效有關。

最終 GAAP 經營虧損減至 1.24 億,環比繼續減虧,經調整的 EBITDA 實現 1.06 億,利潤率 23%,明顯超出公司指引和市場預期。

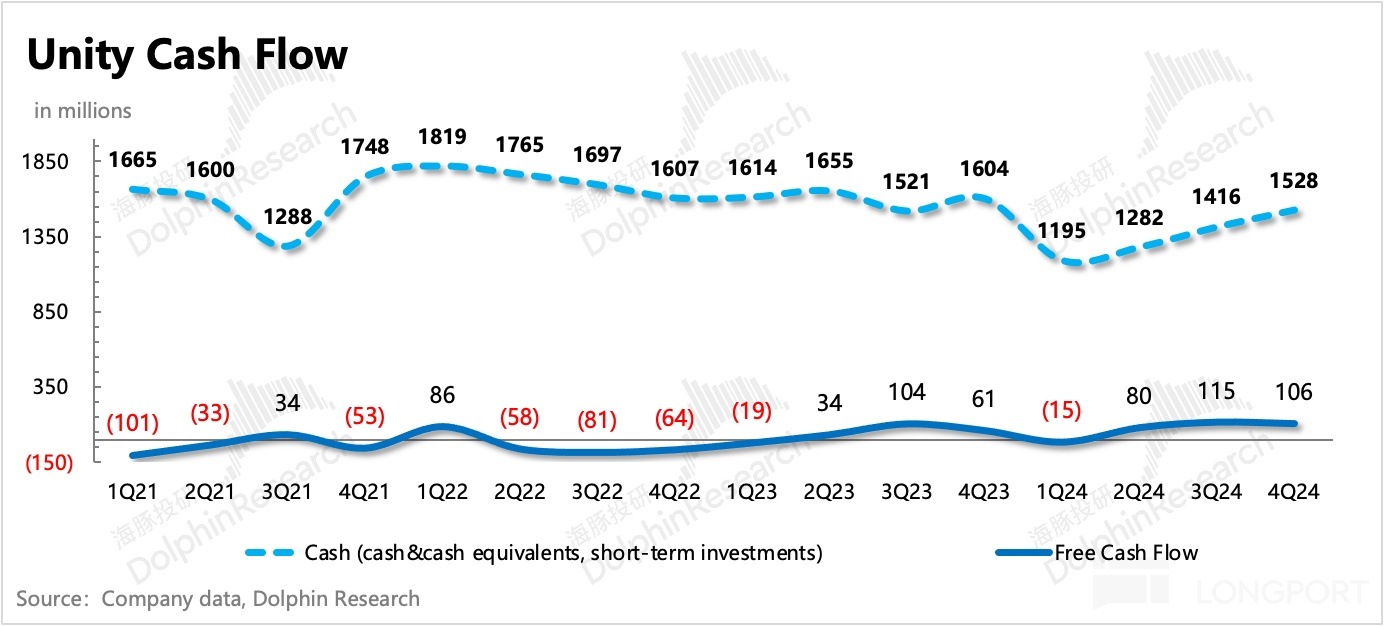

四季度現金流變動暫時沒有太大問題,截至四季度末公司賬上現金 15.3 億,相比上季度增加 1 億,主要源於經營面的好轉和資本開支維持較低水平。

<此處結束>

海豚投研「Unity」相關閱讀:

財報季(近一年)

2024 年 11 月 9 日電話會《Unity:客戶關係、産品質量,以及執行力(3Q24 業績電話會)》

2024 年 11 月 9 日財報點評《靈魂拷問,Unity 的 「底」 磨完了嗎?》

2024 年 8 月 10 日電話會《Unity:暢談目標太早,執行是當下第一要務(2Q24 電話會紀要)》

2024 年 8 月 10 日財報點評《暴漲無厘頭,但 「新」 Unity 可期》

2024 年 5 月 10 日電話會《Unity:客戶溝通已有好轉,下半年經營改善(1Q24 電話會紀要)》

2024 年 5 月 10 日財報點評《Unity:刮骨療傷近尾聲?》

2024 年 2 月 27 日電話會《Unity:輕裝上陣,專注軟件》

2024 年 2 月 27 日財報點評《Unity 暴跌?垃圾的管理,稀爛的出牌》

2023 年 11 月 10 日電話會《Unity:更精簡、更專注(Unity 3Q23 電話會紀要)》

2023 年 11 月 10 日財報點評《騷操作不斷,Unity 顛簸風雨中》

2023 年 8 月 3 日電話會《AI 和 VR,今明兩年會有明顯進展(Unity 2Q23 業績電話會紀要)》

2023 年 8 月 3 日財報點評《被反復爆炒的 Unity,業績也爭氣》

2023 年 5 月 11 日財報點評《Unity:財報 Beat 蕪湖起飛?先等等…》

2023 年 2 月 23 日電話會《管理層:目前處於衰退期,關注復蘇時點(Unity 4Q22 電話會紀要)》

2023 年 2 月 23 日財報點評《Unity:與 IronSource 強強聯手,還是難抵行業寒冬?》

深度

2025 年 1 月 10 日《依葫蘆畫瓢,Unity 能抄出 Applovin 的 「鈔能力」 嗎?》

2022 年 10 月 12 日《遊戲的凜冬已至,何處有暖春?》

2022 年 4 月 1 日《 《Unity 2022 全球遊戲報告》中幾個有意思的點》

2022 年 3 月 17 日《靠 「元宇宙」 的想象力拔估值?Unity 表示可以有》

2022 年 3 月 9 日《看不清的元宇宙,看得清的 Unity》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)