以下為$Unity Software(U.US) 2024 年二季度業績電話會紀要,財報點評可回顧《暴漲無厘頭,但 「新」 Unity 可期》

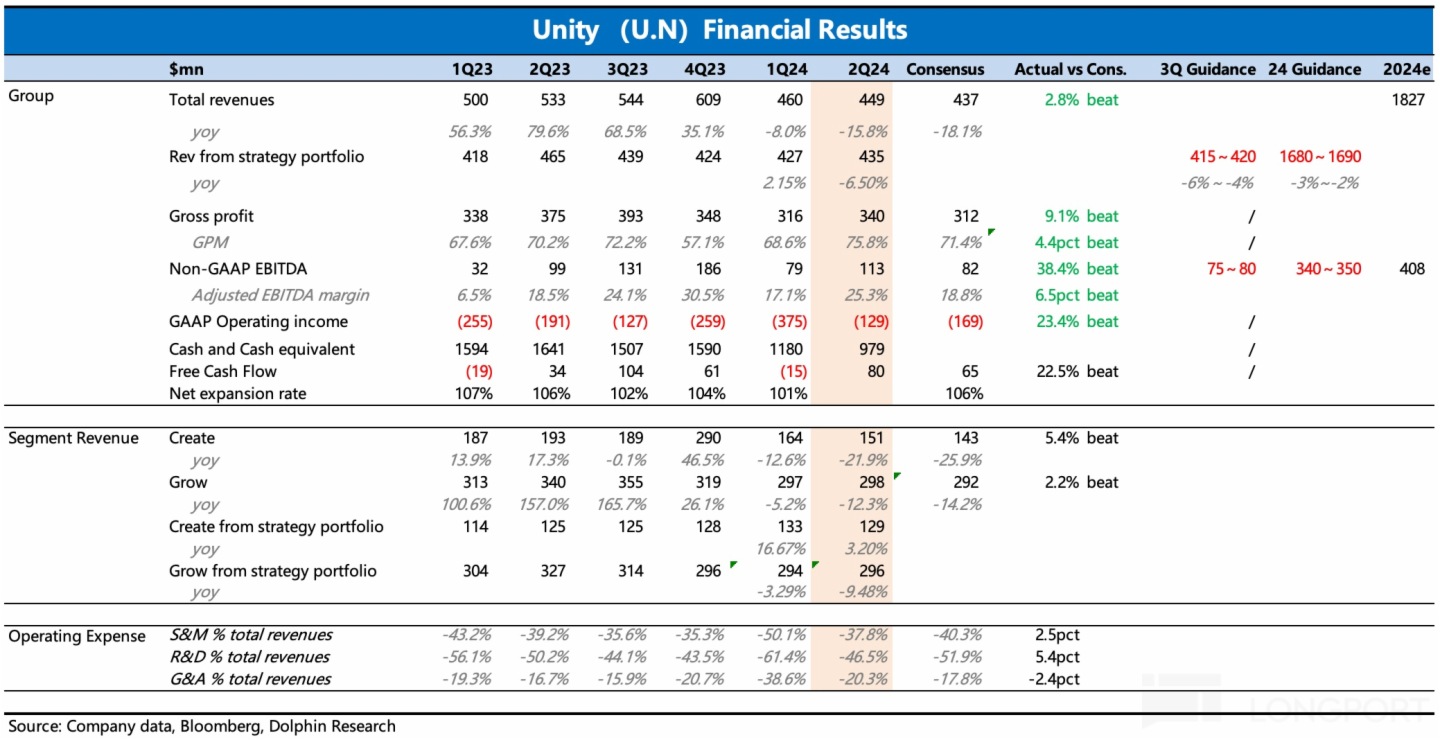

一、財務指標一覽

二、管理層匯報

1. CEO 發言:近況概述和戰略目標

在 Unity 的下一歷史篇章中,我們致力於能夠給我們的客戶和社區帶來重要影響的創新。我們下一代引擎版本 Unity 6 ,將於今秋發佈,我們有信心它可以成為最穩定、表現最好的版本。5 月的初次亮相已經吸引了不少開發者,Unity 6 將為成為我們未來多年增長的動力。

至於廣告業務,我們被客戶告知産品已經有了一些改善,包括聯盟廣告和中介平台。我們計劃重建機器學習棧和數據基礎層,來實現更好的産品效果。我們正在設計一個更敏捷、更有利於持續創新以及成本更低的基礎環境,同時還能夠方便整合來自我們不同産品的數據,從而為我們的客戶解鎖更大的價值。

我們也在引入更多的全球人才加入幫助廣告業務加速轉型。今天我們很高興的宣佈 Jim Payne 加入成為我們廣告業務的新 CPO,他對産品設計、廣告業務都很熟悉,也比任何人了解發行商如何擴大收入。

同時 7 月,另一個廣告資深專家 Alex Blum 也將以 SVP 的身份加入 Unity。我們在移動營銷領域還有很大的成長機會,這兩位的加入將有助於我們抓住這個機會。

我們整個團隊都面臨了來自世界各地的擁有最優秀技術的公司的挑戰。但我們在整個生態中扮演著獨一無二的角色,在移動交互、3D、遊戲、AI、數據和數字廣告擁有一席之地。

我們會通過更好的執行力、更快的産品創新、重新專注於我們的客戶和社區,來實現我們的長期價值。

2. CFO 發言:財務表現

(1)收入:二季度 Strategic portfolio 收入 4.26 億美元,同比下滑 6%,此前指引是 4.2~4.25 億。其中,

a. Create 收入 1.29 億,同比增長 4%。增長依賴於 14% 增速的訂閱收入,主要受益於漲價和套餐升級。環比下降 2%,主要是 Stratefic partnerships 和 Professional services 減少。

非遊戲收入是我們收入增長最快的業務,二季度同比增長 59%,在整體 Create 收入中貢獻了 18%,去年 2023 年只有 12%。

b. Grow 收入 2.96 億,同比下滑 9%,環比增長 1%。我們對連續兩個季度下滑後,實現了環比增長是比較滿意的,主要受益於産品改善和季節性特徵。同比變化的角度,下滑仍然是由於 monetization 業務的壓力,抵消了 Aura 的強勢增長拉動。

(2)利潤:總 GAAP 淨虧損 1.26 億,相比去年同期的 1.93 億,同比改善 35%。經調整 EBITDA1.13 億,同比增長 29%,指引是 0.765~0.8 億。主要因為我們持續性的減少經營費用,擴大毛利率。二季度 Non-GAAP 毛利率從去年的 81% 提高到了 84%。

毛利率的提高來源於成本控制和産品結構發生變化,同時增加了我們更多的雲容量去訓練我們的機器學習模型。

我們將持續的對經營費用進行戰略性管理,決定那一塊開支需要增長,哪一塊保持穩定,以及哪一塊繼續收縮。最終,Non-GAAP 經營費用同比下降 21%,佔收入比重從 63% 下降至 59%。經調整 EBITDA 利潤率本季達到 25%,同比提升了 850bps。

(3)現金流:二季度自由現金流 0.8 億,同比增長 137%,季末現金及現金等價物 13 億。

(4)股份:潛在稀釋後的總股數 4.765 億,同比小幅下降。我們此前指引是 4.8 億。

(5)展望:

a. 三季度展望:Strategic portfolio 收入 4.15-4.2 億,同比下降 4%-6%。但 Create 中的引擎訂閱收入能夠保持同比雙位數增長。Grow 業務則需要更長的時間去恢復。

三季度經調整 EBITDA 0.75~0.8 億,包括需要新增投入去加強 Grow 業務。

b. 2024 全年展望:Strategic portfolio 收入 16.8-16.9 億,同比下降 2%-3%,原指引區間為 17.6~18 億。主要考慮到 Grow 業務的恢復時間,因此謹慎考慮到了這個的影響。但 Create 中的引擎訂閱收入能夠保持同比雙位數增長。

全年經調整 EBITDA 3.4~3.5 億,原指引是 4~4.25 億,為了降低收入減少的影響,我們將再節省 500-1500 萬的成本開支,來保證總的變現效率更高。

c. 股數展望:預計年底前在稀釋後的總股數是 4.88 億股,同比去年底的 4.92 億有所減少,體現為年稀釋率為 2%。

三、分析師問答

Q1: 關於廣告業務。你在股東信中提及,要重建機器學習和數據棧,你能給我們描述一下更清晰的增長藍圖和框架嗎?重建是否是一個潛在的長期持續過程?哪些優先投入?

A:我們一直在加快廣告相關的産品研發和推出,已經在中介平台集成了多個廣告支持單元,我們對模型也做了很多修正,得到了客戶的積極反饋,鼓舞我們繼續前進。

同時,我們也感覺到要多做一些基礎型的工作,就好比我信中提及的,機器學習和數據基礎棧。因為如果有具備差異化的基礎技術能力,有助於我們長期勝出,因此我們對該機遇非常興奮,會很快付諸實踐,並且對後面會産生的積極影響非常期待。

Q2:關於 Create 增長指引。是否可以認為 Create 業務增長中期視角也能達到雙位數增長?

A:我說的是 Create 業務中的訂閱收入增長兩位數。你知道的,Create 包含三塊業務,訂閱、專業服務、戰略合作。

專業服務和戰略合作將一如既往的不穩定,Q1 很強,Q2 弱一些,受我們的合作協議所波動。所以你應該針對訂閱收入給持續強勁增長的預期。

我認為,2025 年具體如何還為時過早,我們應該給 Matt(新 CFO)更多的時間(去制定和估量這個目標),等我們做好評估,會及時回來和大家分享我們對明年的預期。

Q3:關於 Unity 6 和 Create 增長。下季度 Runtime 收費就隨同 Unity 6 上綫了,這裡面包含了 Plus 轉向 Pro 的的潛在漲價效應,請問我們該如何考慮對 Create 收入增長的拉動?

A:價格增長趨勢想要時間去體現,並不是單純跟隨套餐升級周期。我們不會期望短期内立即出現,但價格增長一定會隨著時間發展而出現。我們目前主要還是受益於兩年前統一漲價的影響,其次就是客戶自己升級套餐帶來的價格提升。

Q4:關於 Rule of 40。我看到您在幾個季度之前還用了 40 法則,現在您還會拿這個來評估業務發展嗎?

A:40 法則(收入增速和利潤率的絕對數值加總超過 40)是非常正確的目標,體現了一個極具增長吸引力且擁有不錯盈利能力的業務,這也是我們一直想專注達成的目標。

我們專注於實現長期可持續的增長,無論是收入還是利潤。但現在對我們來說,準確預測我們將達到什麼水平還太早,不過這個確實是我們需要專注做的事情。

Q5:關於與 Applovin 的競爭。你認為你是否需要修改模型,來使得你的産品更具競爭力嗎?你覺得你的廣告業務還缺什麼資産可以讓你有資格回到牌桌上。

A:關於競爭,我們的地位特殊,我們是全球唯一一家可以提供遊戲全生命周期技術服務支持的公司,客戶也更傾向於各個環節能夠整合成一個完整方案。

實際上我們在持續更新我們的模型,持續的發新産品。但同時,我們需要確認我們擁有最現代、表現最好的數據和機器學習技術。

能夠實時響應和有數據優勢可以利用,不僅僅體現在引擎上,還包括我們的廣告網絡、三到四款廣告産品。我們擁有全球最大的數據庫,對視頻和客戶了解最多,我們能夠利用好這些為我們的客戶實現更大的價值。這在長期下都非常重要,是一個不可多得重要資産,也是我們的機遇。

Q6:關於引擎在工業領域應用。你說非遊戲的工業領域,Create 增速還很快,這將如何影響你的資源投入?

A:我們吸引全球知名的專家人才加入,Jim 就是一個很好的例子。其次,我們在加速産品創新方面傾斜資源,致力於和客戶重建深度合作關係,傾聽合作夥伴和客戶的的需求。

Q7: 關於指引調整。下調指引是出於謹慎考慮,按這種是當下的一時的考慮,還是基於某種變化下得出來的具有綫性發展的趨勢?

A:正如你所說,我們主要就是更謹慎了。你可以看 Q3 和 Q4,我們其實指引了一個比較穩定的趨勢,季節之間變動也就是幾百萬的差距,也就是非常穩定。

主要是因為我們在二季度沒有看到太多季節性的變動,如果有的話,那肯定很好。但對 Grow 業務的恢復,我們還是比較小心謹慎。

相比較而言,我們目前的主要工作是恢復我們在生態中所有人心中的聲譽和信譽,所以採取審慎方法去做預測對我們來說更重要,也更正確。

Q8:關於 Create 非遊戲領域的增長。你們提到了遊戲外的行業增長 60%,在 Create 中佔比提高。我知道 Jim 已經談了很多 Industry 那裡的機會,但我想知道您是否看到了合作夥伴的持續增加和滲透?您是否通過出售數字孿生的 Professional services 部門給 Capgemini,以此來建立了更廣泛的生態係統?

A:謝謝你的提問。是的,我們對工業領域的機會感到非常興奮,而且我們繼續看到那裡的真正進展,專注於汽車、零售和制造業等特定終端市場。但實際上,更廣泛地說,跨設備和平台的 3D 資産可視化在任何最有價值的地方都是如此——這些都是非常廣泛的應用。因此我們看到需求非常強勁。

我們在第二季度增加了許多新客戶,包括奧迪、帝亞吉歐以及德國工程公司、博世力士樂。因此,我們繼續看到那裡的增長和速度。我對此感到非常非常興奮,我知道 Jim 對此非常樂觀,我們很幸運能夠利用他的專業知識並繼續這樣做。但這項業務對我們來說是一個真正的機會,我們正在努力抓住它。

Q9:從股東信,似乎管理層有了一個全新面貌,不過我不確定未來是否有變化。那麼 Unity 重回優秀的劇本是什麼?你對具體執行是否具備一定信心?

A:我們正在公司建立一種可執行、能負責的文化,這是我們過去展現給市場的並不完全一樣。我們正在快速增加全球頂級的人才、引入新的領導人進入公司。我們將更好的聆聽客戶的需求並且更加具備責任心。你也將很快看到我們推出更多的産品創新,屆時將和你們分享我們的經歷過程。

重組已經經歷 90 天了,我們也不希望這個過程太長。但是,正如我在信中所說,我們堅信我們是世界上唯一一家能夠在如此巨大的市場中佔據如此重要地位的公司。

所以,我們處於有利地位,我看到所有要素都在這裡:人才、技術、資産。

我們的合作夥伴希望我們在兩個業務都取得勝利。廣告業務方面,人們希望我們成為強大的競爭對手。在我們的引擎業務方面,情況也一樣。我們有支持我們的客戶,我們擁有所有零部件,我們所要做的就是執行,而我們擁有執行落地的信心。

Q10:大家都對 Create 的非遊戲市場感興趣,而且 Q2 中非遊戲收入也增速最快,達到 60%。但與此同時,你也提及重點要修復與遊戲客戶的關係,投入改善廣告産品。那麼你如何看對非遊戲市場業務的未來發展投入?

A:非遊戲行業業務,是我們遊戲客戶開發能力的自然延伸。我認為兩個業務並不矛盾,我們目前所投入做的一些産品改善和基礎建設,對 Industry 同樣能夠帶來好處。

所以站在我們的視角,我並不覺得我們對 industry 業務缺乏熱情,在過去我們也已經對 Industry 討論了很多。但現在重點還是執行,執行好産品到落地 go-to-market 的過程。

當然,目前我們也是有足夠多的資源投入到第二項工作中,即 Industry,因為這是我們自然延伸的業務。

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容来源:長橋海豚投研

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)