貴金屬

2025年5月金價總體在3200至3400美元/盎司震蕩,5月14日、5月15日短暫跌破3200美元/盎司2個交易日即重回3200美元/盎司以上,我們也在5月16日第一時間提示了黃金恐慌性抛盤湧出帶來買入/加倉機會。5月初受美日關稅談判進展不利影響金價一度重返3400美元/盎司,此後中美和談消息以及5月12日中美日内瓦會談超預期利好帶動金價調整跌破3200美元/盎司。但金價大周期強勢仍在,恐慌性抛盤湧出後抄底盤湧現,金價重回3300美元/盎司。月末受美國國際貿易法院暫停特朗普部分關稅影響,金價再次下探。

黃金市場旺盛的看多情緒得到了一定程度的消化,專業投資者加倉、散戶投資者抛售的組合提供了黃金較好的建倉窗口。預計「美麗大法案」將在8月美國財政部資金耗儘前在參議院通過,隨著債務上限提高,美國政府槓桿率擡升,金價中樞也將上移。預計黃金的震蕩調整行情仍將持續數周,法案通過前的這段時間便是佈局做多黃金的窗口期。

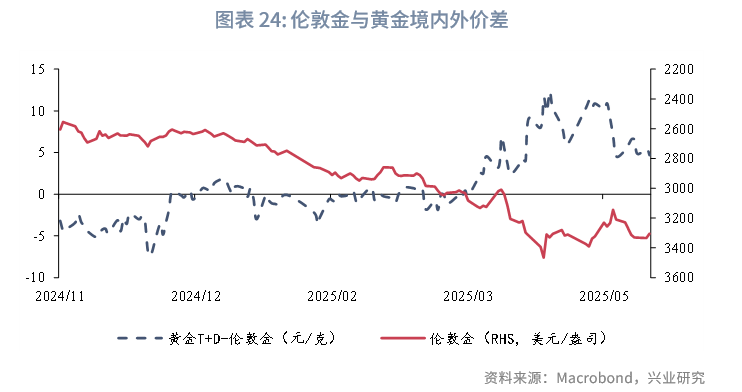

金銀比向下修復動能有所減弱。理論上黃金内外盤價差仍有回落空間。

一、市場復盤

2025年5月金價總體在3200至3400美元/盎司震蕩,5月14日、5月15日短暫跌破3200美元/盎司2個交易日即重回3200美元/盎司以上,我們也在5月16日第一時間提示了黃金恐慌性抛盤湧出帶來買入/加倉機會。5月初受美日關稅談判進展不利影響金價一度重返3400美元/盎司,此後中美和談消息以及5月12日中美日内瓦會談超預期利好帶動金價調整跌破3200美元/盎司。但金價大周期強勢仍在,恐慌性抛盤湧出後抄底盤湧現,金價重回3300美元/盎司。月末受美國國際貿易法院暫停特朗普部分關稅影響,金價再次下探。

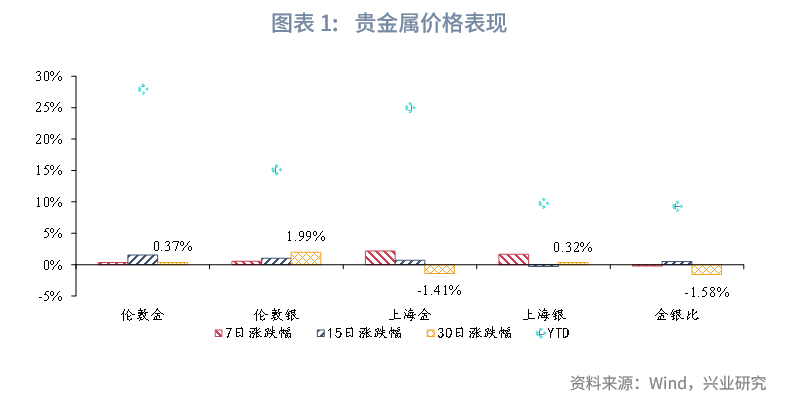

截至5月27日,相較于4月底,倫敦金上漲0.37%,倫敦銀上漲1.99%,上海金下跌1.41%,上海銀上漲0.32%,金銀比下跌1.58%。

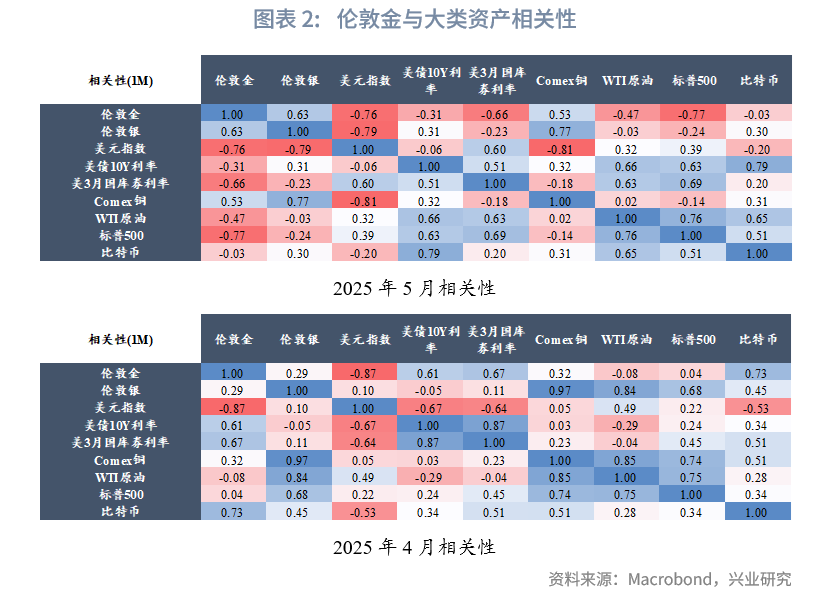

在過去的一個月中,黃金與白銀正相關性增強,與美元指數保持負相關,與美債利率和美股轉為負相關。

比價方面,2025年5月金銀比小幅回落,符合我們認為5月金銀比有向下修復需求的判斷。價差方面,5月境内外價差有所回落。

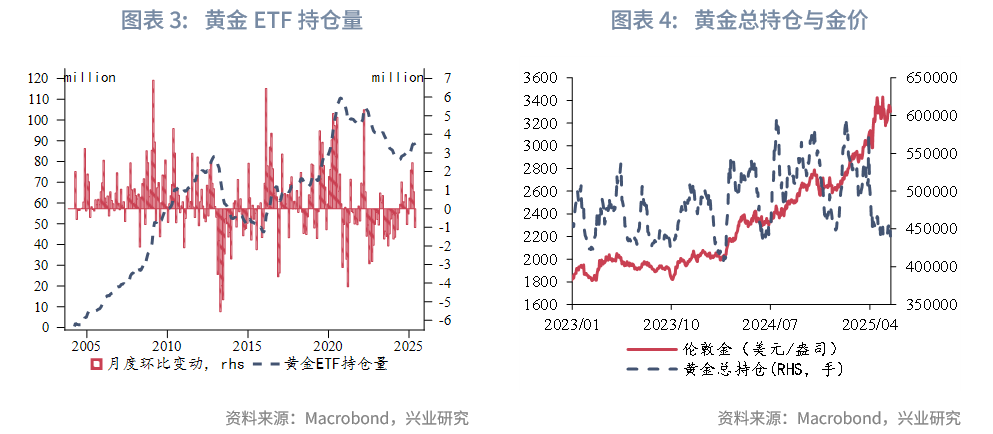

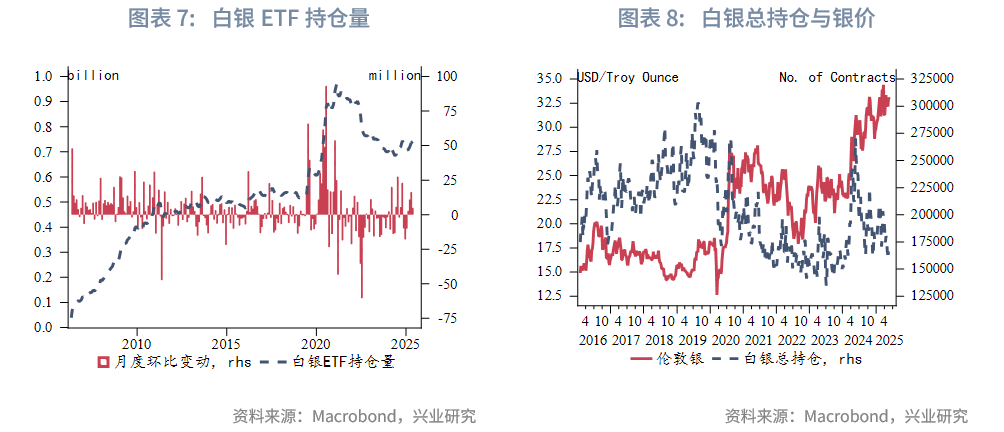

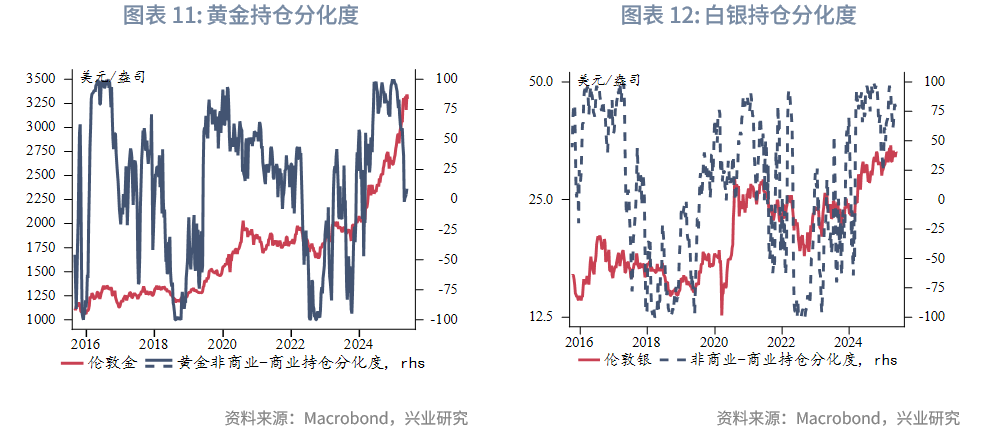

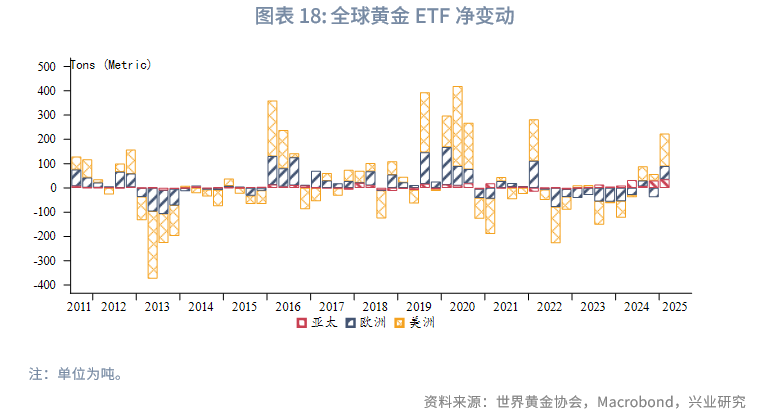

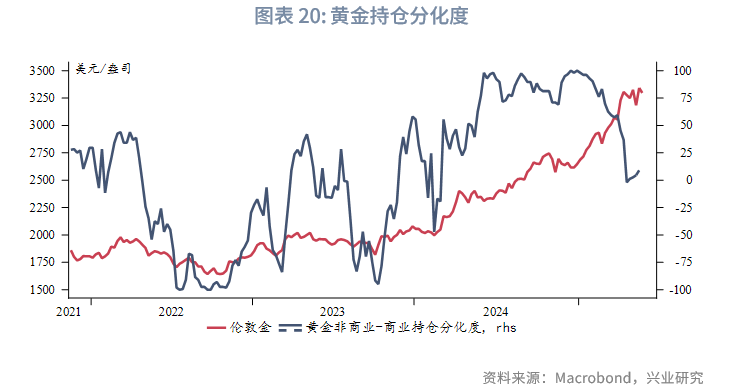

持倉方面,2025年5月黃金ETF淨流出110萬盎司,結束連續4個月淨流入。黃金總持倉量5月總體徘徊在4月水平。截至5月20日,黃金持倉分化度小幅回升至9.07。

二、交易邏輯

2.1 美國財政前景惡化、股債匯「三殺」支撐金價

5月美國市場再度上演股債匯「三殺」,誘發因素是「美麗大法案」在眾議院涉險通過,同時特朗普一度威脅6月1日對歐盟徵收50%關稅,對蘋果、三星等不是在美國生產的手機徵收25%關稅。

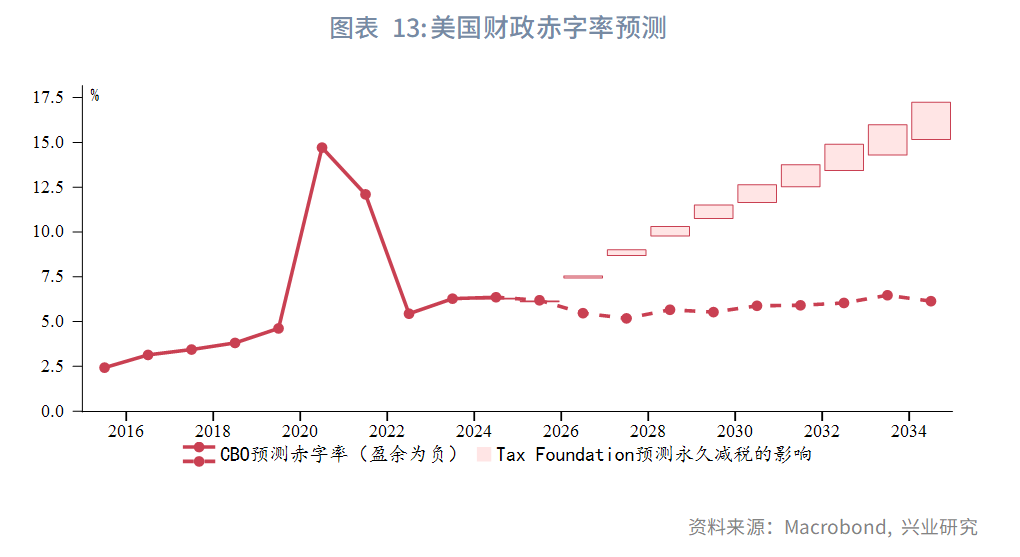

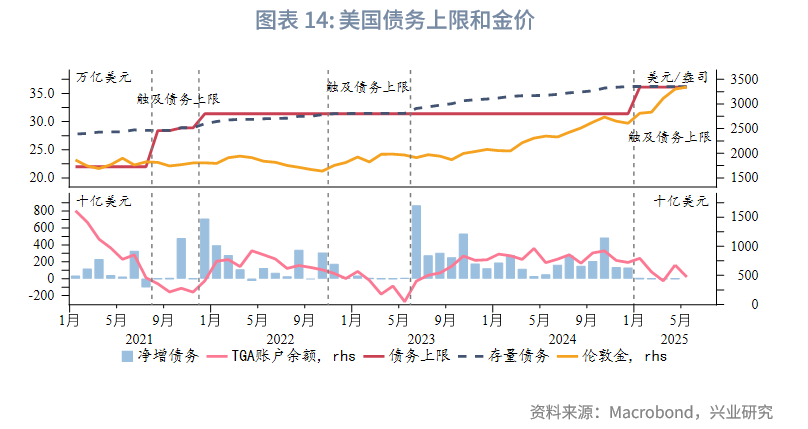

「美麗大法案」最重要的兩項内容是將2017年減稅永久化,同時提高美國債務上限。減稅永久化將使得美國財政狀況進一步惡化,財政負擔將顯著加重。根據智庫Tax Foundation的測算,減稅永久化將使得未來10年美國財政赤字增加4.6~5.4萬億美元[11],按此計算美國財政赤字率將突破10%,遠高于目前國會預算辦公室(CBO)預測的6%左右。未來美元體系將面臨更加嚴峻的挑戰。此前我們已經指出,金價與美國政府槓桿率高度相關。近期而言,預計「美麗大法案」將在8月美國財政部資金耗儘前在參議院通過,隨著債務上限提高,美國政府槓桿率擡升,金價中樞也將上移。法案通過前的這段時間便是佈局做多黃金的窗口期。

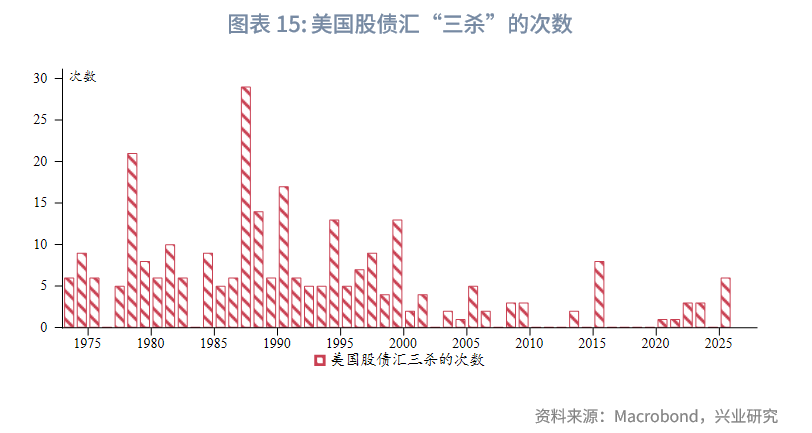

出于對美國財政前景的擔憂和美元體系的質疑,今年美國市場已經多次上演股債匯「三殺」。我們根據統計規律,定義美國股債匯「三殺」為同時滿足以下條件:單周内標普500、美元指數的累計跌幅分别超過1%、0.6%,美債10Y收益率上行幅度超過7bp。今年尚未過半卻已是2000年後出現次數第二多的年份。

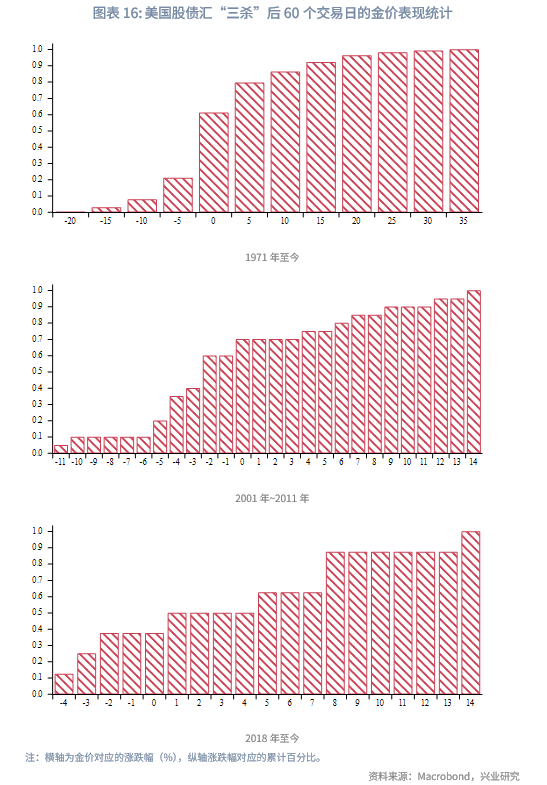

歷史上「三殺」行情出現後的金價表現如何?我們統計了自1971年以來「三殺」後未來60個交易日(約1個季度)的金價累計漲幅。從全樣本看,「三殺」後1個季度金價上漲的概率並不算高,只有近40%。在2001年至2011年的牛市中,「三殺」後1個季度金價上漲的概率僅30%。2018年進入本輪牛市以來,「三殺」後1個季度金價上漲的概率超過了60%。可見當前「三殺」行情的特殊性,其反映了市場對于美元體系的質疑達到1971年後的高峰。從漲跌幅而言,當「三殺」行情出現後,金價一個季度的累計跌幅多在5%以内,最大為10%~20%。因此,即便「三殺」行情不一定能夠大幅提振金價,但金價下跌的空間卻也有限。今年4月「三殺」後的黃金最大跌幅一度達到10%,目前看多黃金已有較充分的安全緩衝。

2.2 持倉端現利好消息

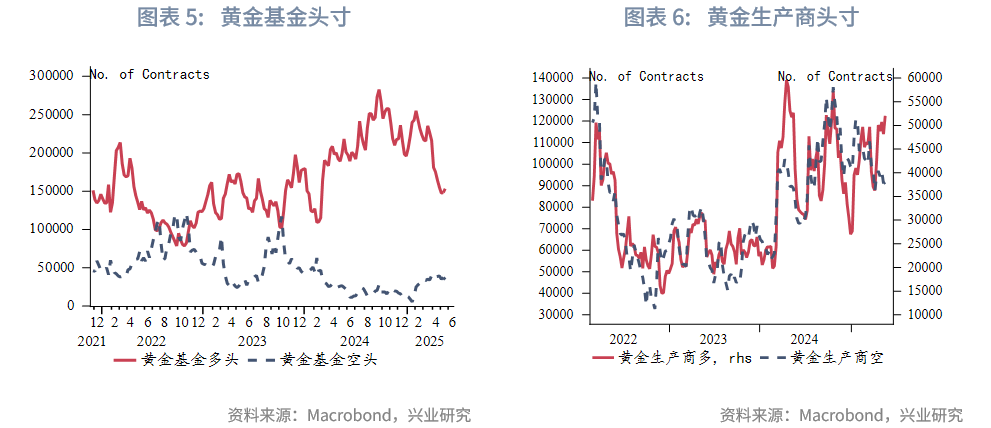

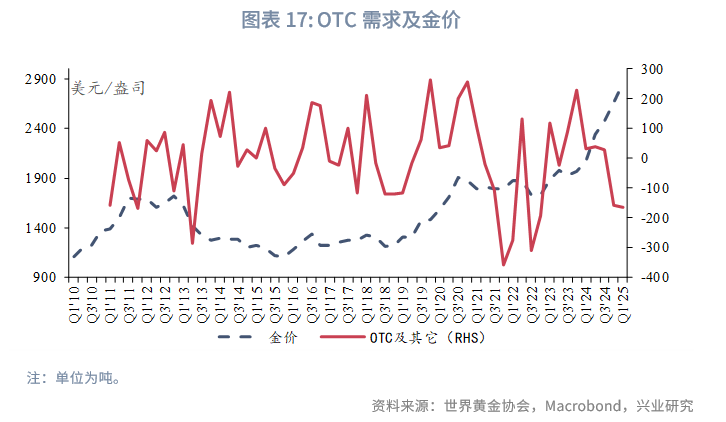

4月30日世界黃金協會發佈的供需報告顯示,第一季度機構客戶對于繼續購入黃金出現了一些顧慮,這個在CFTC黃金持倉淨多自3月中旬後持續下降中也有體現,而偏散戶投資者為主的黃金ETF則受到追捧,市場情緒較為亢奮。這一對比正是我們認為4月之後金價可能出現明顯調整的原因。

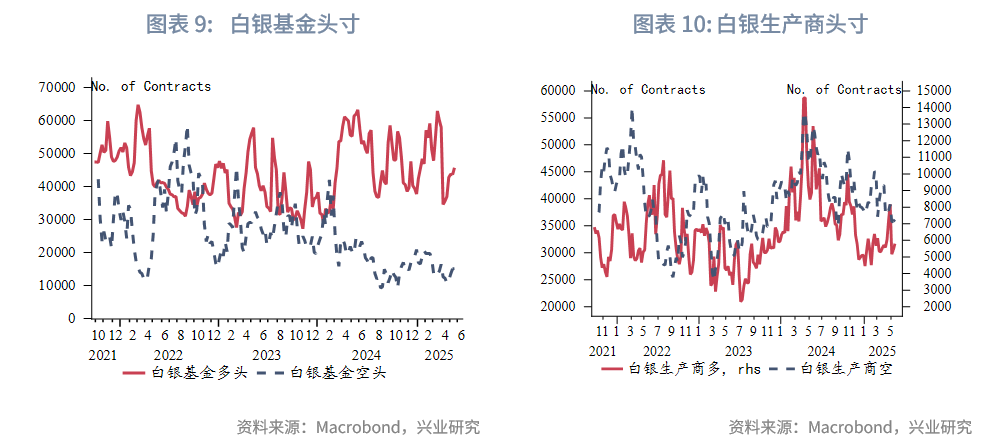

隨著4月22日之後金價的調整,特别是5月14日至15兩日的快速殺跌,市場恐慌盤湧出,當前黃金市場參與者結構方面出現了一些利好的轉變。4月29日至5月13日期間,黃金基金多頭降幅明顯放緩,空頭也持續小幅減倉,表明跟隨金價下跌基金並沒有主動做空意願。5月14至5月20日的CFTC數據顯示,當周黃金基金多頭開始增倉,空頭繼續減倉,黃金基金淨多自3月中旬下滑以來首次出現周度增倉,專業投資者開始增持。而與此同時,4月22日之後黃金ETF連續5周淨流出,「全球最大黃金ETF(SPDR)單日流出12.7億美元,創2011年以來新高;國内黃金ETF三天淨流出超30億元,韓國「1克金條」單日抛售量超30萬件,散戶陷入「多殺多」困境」等消息發酵于網絡。專業投資者3月中旬至4月底持續降低淨多頭寸、4月底至5月中旬觀望後,5月中旬以來基金淨多首次增持,且同時散戶投資者仍在減持,這一差異化態度具有較強的看多意義。4月22日開始黃金進入震蕩調整波段,未來幾周繼續逢低增持或定投買入。

2.3 黃金當前估值

2.3.1 風險溢價

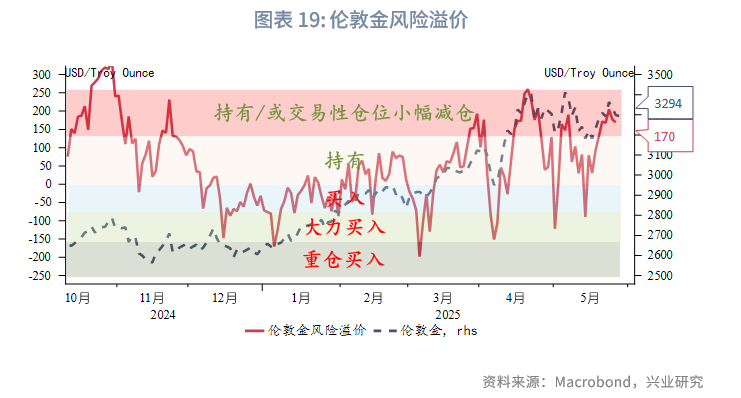

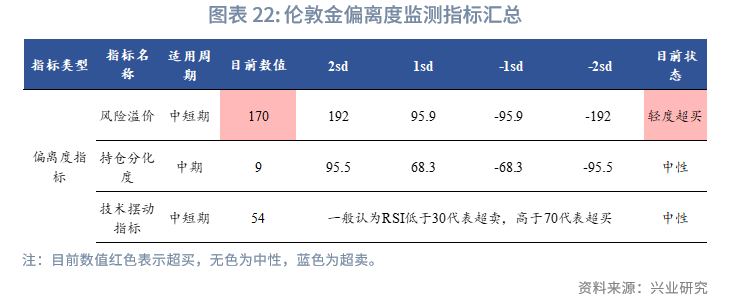

5月黃金估值頻繁在合理和高估間切換,也正對應了黃金的震蕩行情。

2.3.2 持倉分化度

黃金持倉分化度回升至9.07。

2.3.3 技術擺動指標

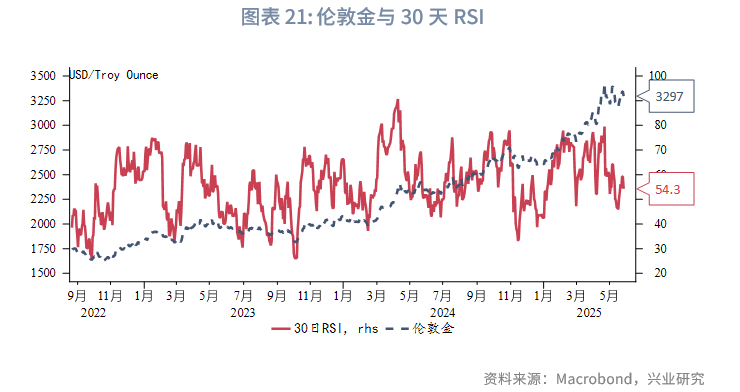

RSI回落至54.3。

根據前文的分析,倫敦金價格的偏離度監測指標匯總如下:

三、交易策略

3.1 趨勢策略:佈局做多黃金窗口期

黃金市場旺盛的看多情緒得到了一定程度的消化,專業投資者加倉、散戶投資者抛售的組合提供了黃金較好的建倉窗口。預計「美麗大法案」將在8月美國財政部資金耗儘前在參議院通過,隨著債務上限提高,美國政府槓桿率擡升,金價中樞也將上移。預計黃金的震蕩調整行情仍將持續數周,法案通過前的這段時間便是佈局做多黃金的窗口期。

倫敦金關注3400、3500美元/盎司阻力位,支撐位3200、3150美元/盎司。黃金T+D關注800、830元/克附近阻力,支撐位750、730元/克。

倫敦銀初步支撐32.5、31.5美元/盎司,上方阻力34、34.5美元/盎司。白銀T+D初步支撐8000、7800元/千克,上方阻力8300、8500元/千克。

3.2 比價策略:

金銀比向下修復動能有所減弱。

3.3 套利策略:

理論上黃金内外盤價差仍有回落空間。

文章來源:興業研究公眾號

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)