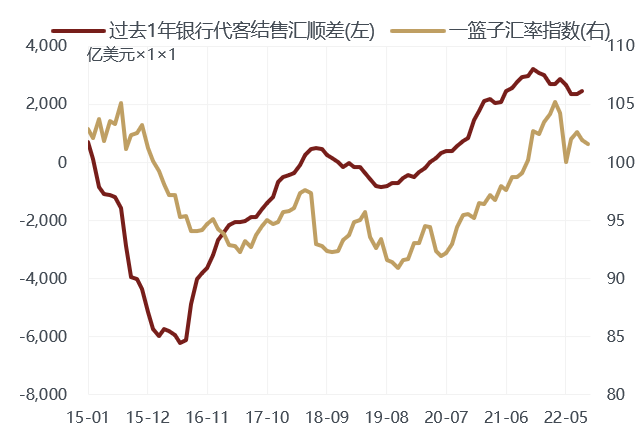

敦和資管近日發布宏觀月度觀察指出,與過去相比,本輪人民幣匯率破7具有更強的被動性貶值的特征,美元單邊走強是人民幣匯率下跌的主因。如果剔除美元走強的因素,人民幣實際上沒有基本面體現的那麽弱,人民幣一籃子匯率指數依然處于曆史高位。其中主要原因是外匯供需關系較疫情前有了明顯改善,使得人民幣内生性貶值的壓力並不大。

敦和資管認為,推動外匯供需改善主要來自于兩個方面:一是貨物貿易結售匯順差在疫情後翻番,二是服務貿易結售匯逆差,因疫情導致出境旅遊和留學的相關購匯需求大幅下降,而持續縮窄。

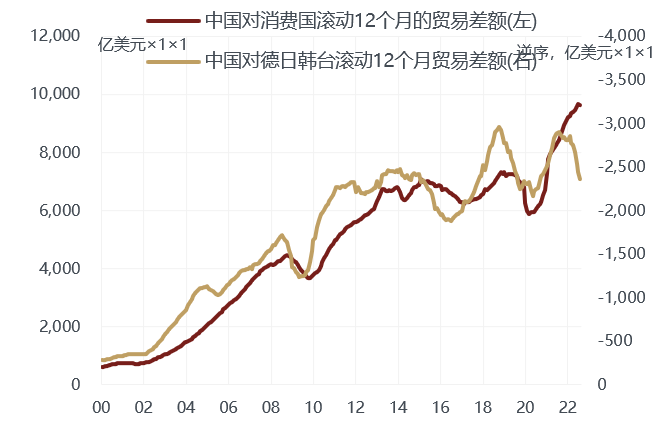

這背後更重要的驅動力在于,中國在中高端制造業方面的競爭優勢增強。中國出口競爭力的提升不僅體現為對消費國的貿易順差持續擴大,更重要的是與部分高端制造為主的工業國之間的貿易逆差顯著縮窄。

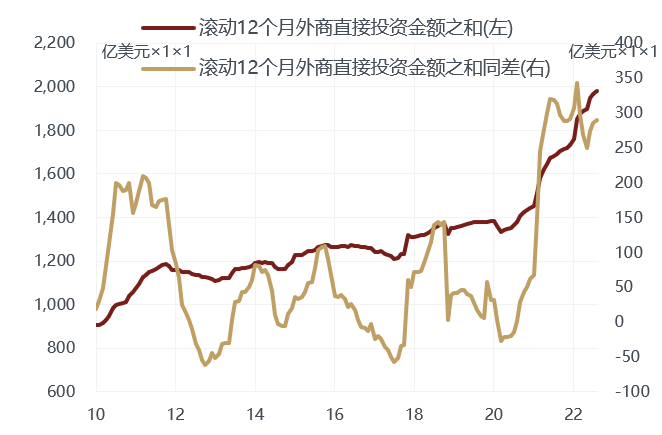

敦和資管表示,這顯示中國的制造業在逐步升級,降低了對其它工業國的進口依賴。同時,這也使得在當前全球貿易局勢大背景下,外商對中國的直接投資力度在疫情後意外呈現加速上升趨勢。

敦和資管認為,即使未來外需放緩會導致貿易順差回落,但中樞水平較疫情前會顯著提高。因此人民幣匯率不具備長期貶值的基礎。

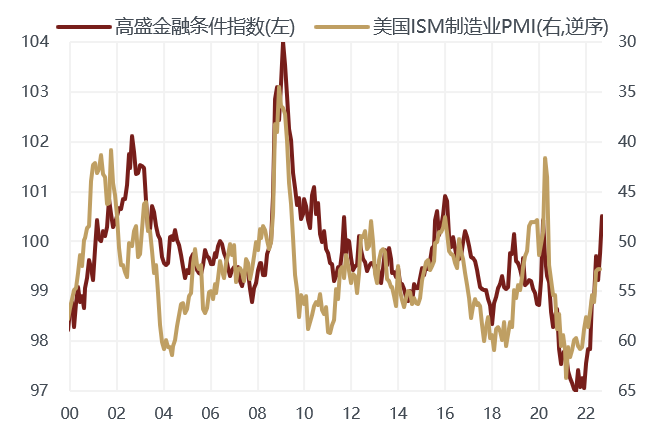

在海外部分,敦和資管主要探討了美國金融條件加速收緊,將對其經濟産生更大的負面沖擊。近期海外利率飙升、美聯儲加速縮表、美元走強、以及美股下跌都在共同推動美國金融條件加速收緊。

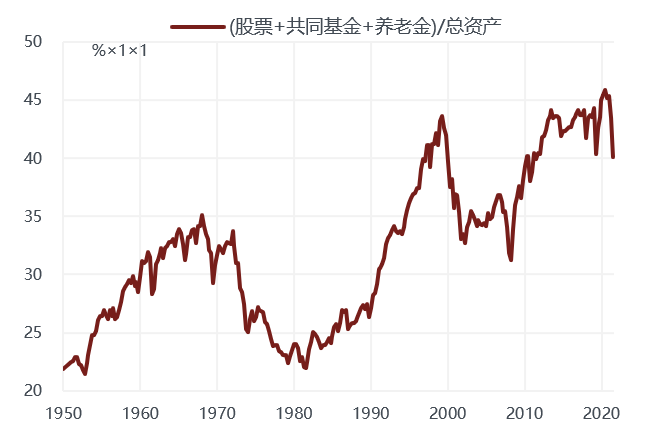

和上世紀70年代不同,當前美國金融資産價格的波動對經濟和通脹預期的反身性影響顯著增強。自2008年金融危機以來,美國居民資産負債率的持續改善,很大程度上依賴于股票市場的持續繁榮,股票和基金對居民總資産增量的貢獻接近50%。

敦和資管表示,今年隨著利率上行對美國股市的負面沖擊愈演愈烈,美國經濟的風險來自于虛擬經濟的可能性增加,居民總資産持續縮水會通過財富效應影響美國消費,進而傳導至總需求回落和就業放緩。

利率飙升沖擊實體經濟的另一傳導途徑是房地産。下半年以來美國房價增速也開始回落,同時按揭貸款利率大幅上升,這對低收入階層的消費活動也會逐步産生負面影響。

「目前美國金融條件指數已突破100這一重要阈值,未來經濟很可能加速下滑甚至陷入衰退。」敦和資管認為,一旦未來經濟數據確認這一趨勢,美聯儲即使不改變緊縮方向,也會放緩緊縮節奏並與當前市場的預期形成偏差,從而在邊際上對資産價格走勢産生新的影響。

來源:中國財富通

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)