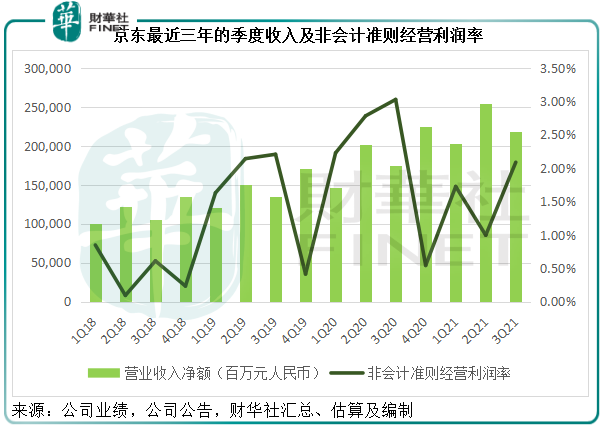

京東(09618.HK, JD.US)最新公佈的2021年第3季業績顯示,經營利潤為25.72億元(單位人民幣,下同),經營利潤率為1.18%。

即使不包括股權激勵費用、收購資產產生的無形資產攤銷、業務合作影響、出售開發物業收益等非經常性項目,非會計準則經營利潤達到45.63億元,非會計準則經營利潤率仍只有2.09%。

京東在公眾號的新聞稿中就提到:始終保持低利潤運營,並讓利於合作夥伴和消費者。

從過去三年的季度業績可以看出,京東的季度非會計準則經營利潤率均未超過3.5%,見下圖。部分投資者納悶了,上市公司都力求最大化利潤率來博取投資者的好感,京東為何反其道而行之?

京東的經營模式

大家習慣於將京東與拼多多(PDD.US)等電商平台相提並論,但其實它們區别很大。

電商平台從事的是平台業務,賺取的是平台服務費,無需承擔商品的採購、庫存乃至付運所產生的成本和風險。當然,現在的電商平台也已經較多地開展自營業務,例如社區團購、自營商店和線下門店等,但這些收入的比重佔比仍偏低——至少遠低於其平台業務的規模。

以拼多多為例,其收入分為三大類:線上營銷服務、交易服務和商戶銷售。其中線上營銷服務的收入佔比最大,於2020年達到80.6%,交易服務和商品銷售分别佔9.7%。

線上營銷服務收入主要來自商家對關鍵字競價所得,交易服務收入則向商家收取在其平台上進行交易的相關服務費,商品銷售則為其自營業務。從以上數據可見,代表自營業務的商品銷售收入佔比很小,還不到10%。

成本方面,拼多多這樣的電商平台主要的成本為寬帶和服務器支出、折舊及維護成本、電話中心、商家支持服務等平台支出,以及自營商品採購、物流和銷售支出,由於自營業務佔比較小,自營業務的相關支出規模也相對較小。所以拼多多毛利率較高,2020年毛利率達到67.6%。

京東則不然。

更確切來說,京東是一家零售企業,類似於連鎖超市運營商沃爾瑪(WMT.US),因為京東的自營業務佔比相對於其為第三方提供的平台服務更大,承擔了從採購、庫存、銷售、運輸、交付及售後的全流程,這也是它的毛利率要遠低於電商的主要原因——其營業成本包含了商品的採購成本和相應的物流履約支出。

京東的收入來源可以劃分為產品收入和服務收入。產品收入即其在平台上銷售商品的收入,2021年前三季,這部分收入的佔比達到85.98%,其餘為服務收入,包括平台和廣告收入(類似於拼多多的平台收入),以及物流和其他服務收入。

由此可見,京東的線上零售銷售業務對其業績的貢獻非常重要。

強勁的經營現金流如何產生價值

評價零售商的表現一般會參考它的存貨(是否貨如輪轉)、應收賬(能否及時收到貨款,有沒有壞賬)以及應付款(與供應商關係如何)。

筆者留意到,2016年第4季提供存貨、應收款和應付款周轉期的相關數據以來,京東的現金周轉周期(即從建立存貨、收取貨款到向供應商付款的理論周期)一直為負數,即應付款的周期超過存貨與應收款的周轉期合計。

截至2021年9月末的12個月,筆者計得的現金周轉周期為-12.6天。其中存貨周轉天數為30.1天,應付款周轉期為45.5天,應收款周轉期(不包括消費者融資,即京東白條的影響)為2.8天。

由於京東直接將貨品銷售給消費者,而一般在消費者下單之後才付運,所以其應收賬周轉期很短,平均來看只需不到3天;從以上數據可見,存貨周轉僅一個月,反映京東的貨品流轉率頗高,理論上是平均進庫一個月就能賣出去;而其對供應商的議價力較高,應付款周轉期為一個半月,比存貨周轉期及消費者付款期合起來多近半個月。這就形成龐大、靈活的現金流。

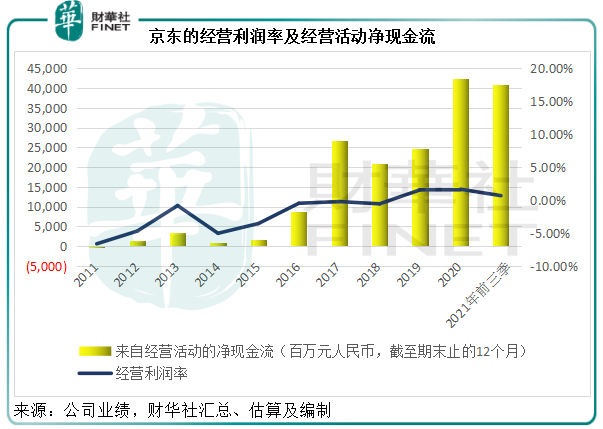

見下圖,儘管京東長期保持低利潤,來自經營活動的淨現金流自2012年以來一直保持正數,即淨流入,這比賬面盈餘的意義大得多,因為現金流才是企業健康成長關鍵要素。經營活動持續產生淨流入,才有底氣進行投資、派息和股份回購。

京東近年的孵化和投資比起騰訊(00700.HK)等規模更大的互聯網企業毫不遜色,而且有部分投資已經獲得公開市場的估值認可,例如京東物流(02618.HK)、京東健康(06618.HK)、達達集團(DADA.US)、萬物新生(愛回收)(RERE.US),以及尚未上市的京東科技、京東產發、京東工業品等等,其實都圍繞京東的產業生態發展起來。

以京東物流為例,原本只是京東内部的物流部門,隨著京東將物流作為其未來核心戰略優勢,而大力推動物流基礎設施的建設和佈局,京東物流逐漸發展起來,不僅服務京東還服務外部客戶,並實現上市。截至2021年9月30日,京東物流運營約1300個倉庫,外部客戶收入佔比超過了50%。

物流是京東的優勢,是該集團的零售業務如此高效的秘密武器。自去年9月末以來,京東物流在全國新建了13座「亞洲一號」智能產業園,大大提升了偏遠地區的配送時效和供應鏈能力。

可見,經營活動產生的淨現金流入累積,推動了京東的投資,而京東的投資有利於優化其服務生態,為消費者提供更好的服務體驗,並通過產業鏈的延伸和提效,帶來規模效益,反哺其主營業務經營,進一步提高效率,鞏固甚至提升競爭優勢,實現更高的投資價值。

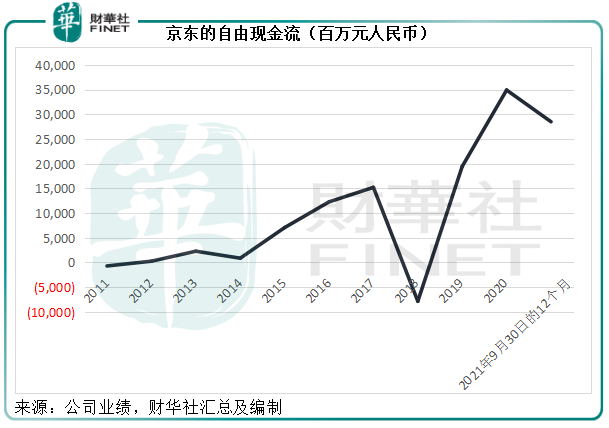

扣除資本開支之後,京東依然保持正自由現金流,見下圖,反映京東穩健的經營現金流足以支撐其投資。

潛在風險

一方面,大規模的投資為京東打造了有效的供應鏈,使其能以最短的時間最有效地滿足消費者的需求,並及時通過大數據獲取相關的商業洞察,反饋給供應鏈進行優化,進一步提升消費者的體驗。

但另一方面,隨著基建設施的不斷優化、擴大以及其他多項產業投資的上馬,前期的投資成本也不斷增加,要覆蓋這些成本,需要將業務進一步做大,實現規模效益來降低單位成本。

需求放緩、需求結構發生改變、競爭加劇,將可能導致其基建設施使用不足,無法實現規模效益,而導致盈利能力長期受壓。若其競爭力下降,對供應商的議價力下降,應付款周轉期可能縮短,而導致經營活動產生的現金流入無法覆蓋流出額,令現金流惡化,其優勢難以維持。這可能也是京東不斷優化供應鏈以保持競爭力的原因。

總結

京東2021年第3季的經營利潤率偏低,皆因其將96%的成本和費用都用於實體經濟的投入,包括商品採購、基礎設施、技術研發、物流履約、員工薪酬福利、品牌商家扶持等。

但其季度業績仍顯示出一些利好的信息:

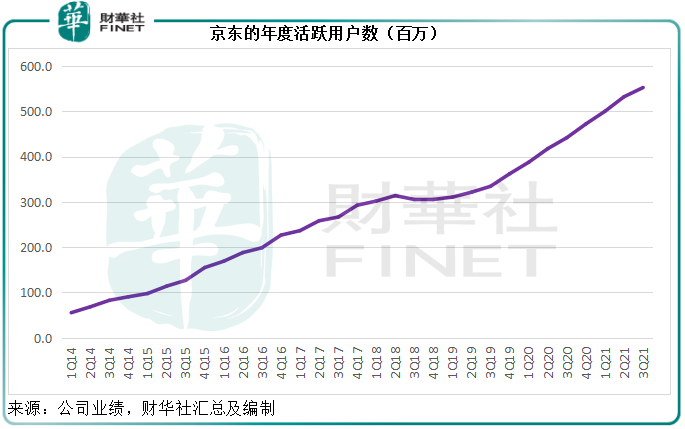

1.用戶持續增長及GMV(總銷貨值)進一步提高。

截至2021年9月30日止的12個月,京東的年度活躍用戶數進一步增至5.522億。

今年前三季,京東的全渠道GMV同比增長近100%,增速高於受疫情影響電商業務大增的2020年全年增幅25.28%。

2021年雙十一期間(第3季報告期後),京東的累計下單金額超3491億元,較去年雙十一的下單金額2715億元高出28.58%。

2.進一步滲透下沉市場。

下沉市場現在已成為平台電商的兵家必爭之地。京東期内繼續進行物流基建的投資,提升了偏遠地區的配送時效。同時通過京東的產地供應鏈,將全國1000多個產地產業帶的農特產品輸往全國。

3.品類更多元化。

一直以來,電子產品及電器是京東具有優勢的銷售品類,2021年第3季和前三季,電子產品及家用電器商品收入分别按年增長18.81%和23.34%。

不過,日用百貨商品收入大有後來者居上之勢,增速超越其優勢的電子產品,2021年第3季和前三季收入年增幅分别為29.37%和31.36%。

全品類的均衡發展將有利於京東鞏固其競爭地位。

4.新進駐品牌增加。

2021年第3季,有超過20個國内外家居家裝設計品牌入駐京東,LVMH集團旗下的絲芙蘭也接入京東的全渠道服務網絡。和達達集團(DADA.US)一起與華碩達成戰略合作,並將進一步推動其實體門店的數字化轉型。

未來,或有更多過往二選一品牌回歸,將有利於京東的平台業務。

2021年第3季和前三季,京東的平台和廣告收入同比分别增長35.15%和38.58%,其平台業務的發展進一步加快。

5.繼續投入科技探索。

第3季,京東繼續發力倉儲機器人、智能快遞車、無人機等新一代基礎設施的投資。京東物流連續發佈了三代「天狼」倉儲機器人、第五代智能快遞車。於京東雙十一期間,在全國25個城市投用近400輛智能快遞車。

另一方面,京東探索研究院聯合英偉達建成全國首個基於SuperPOD架構的超大規模計算集群,並訂立戰略合作協議共建人工智能聯合實驗室,或可為未來供應鏈的智能化及人工智能的發展奠定科技基礎。

所以,雖然經營利潤率偏低,但京東一直保持健康的經營現金流,並持續創造價值。

不過需留意,其競爭對手也在進化中:以自營業務為主的京東,在擴張平台業務及線下業務,京東MALL全國首店於9月底在西安開業,而以平台業務為主的電商,也在增加自營業務及展開自己的物流佈局。在白熱化的零售及電商平台競爭中,京東能否持續保持競爭力?拭目以待。

毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)