作者:Lyv、Bruce Shen、Felix Xu

由 Winklevoss 兄弟創辦、主打合規安全的加密貨幣交易所 Gemini,於近日正式登陸納斯達克(代碼:GEMI),成為繼 Coinbase、Bullish 之後全美第三家上市的加密貨幣交易所,募集約資金約 4.25 億美元,市場反響較為熱烈。上市首日,GEMI 股價一度飙漲 45%,最終收漲逾 14%,市值達到 38 億美元。

Gemini 曾以「合規優先」立足,如今卻站在尖銳現實面前:2025 年上半年淨虧損 2.825 億美元、經營現金流長期為負,擬募資上限約 3.17 億美元的 IPO 更像一場「償債優先」的防禦戰。盡管其産品矩陣橫跨現貨 / 機構託管、境外永續合約、GUSD 穩定幣、信用卡與 Nifty Gateway,但在交易量、月活交易用戶與平台資産等關鍵指標上,仍被 Coinbase、Robinhood 等拉開身位,「合規」已從溢價標簽退化為行業門檻。本文以産品與財務雙綫拆解 S-1 關鍵信息,給出對 Gemini 競爭力與投資性價比的冷靜評估,幫助判斷這只「合規交易所」是否值得配置。

Gemini 作為一家主打合規的美國在岸加密交易所,其産品與收入引擎呈現「多綫並行」的格局。現貨與機構服務方面,零售端提供 Exchange App 與 ActiveTrader,機構端則是 Gemini Prime 與託管(多簽、離綫冷存、合規審計),核心收入來自交易費與託管費。

零售定價上,Gemini App(「Gemini 模式」)在 Instant/Recurring 下單時收取 1.49% 交易費 + 1.00% 便利費(便利費隨滑點浮動,上限 2%);Limit 限價單為 1.49% 交易費且無便利費。ActiveTrader 採用做市 / 吃單階梯:30 日成交額 < $10k 時 maker 0.20% / taker 0.40%,$1m 檔降至 0.05% / 0.15%,$100m 檔為 0.00% / 0.04%,$250m 檔 0.00% / 0.03%。機構與託管方面,Gemini Custody® 收費為年化 0.40% 或 $30/ 月 / 單資産(二者取高),行政提款費 $125;標注「無最低規模」(前提能覆蓋最低月費)。

合規與安全賣點包括冷存、多方控制與角色治理、ISO 27001 與 SOC 2 Type 2 認證,並披露熱 / 冷保險額度(熱錢包 $25M、冷存 $100M,合計 $125M)。機構交易堆棧整合了 Prime / eOTC / Exchange,服務對沖基金、家辦與金融機構,eOTC 支持延遲淨結算與授信。

從收入結構看,零售方面以固定費率(App)+ 階梯費率(ActiveTrader)為主;機構業務則是以高體量、低費率傳統打法,拉低整體 take-rate,交易費仍為主要收入、約佔 2/3;託管按管理費與提款費計費,「即時從冷存交易」等能力增強機構粘性。整體關鍵點在於:機構側的安全 / 合規與冷存能力(包含保險)形成差異化,同時高階梯量級(≥$100m)maker 0 / taker 0.04% 對大客戶具備價格吸引力,但也會稀釋平均費率。

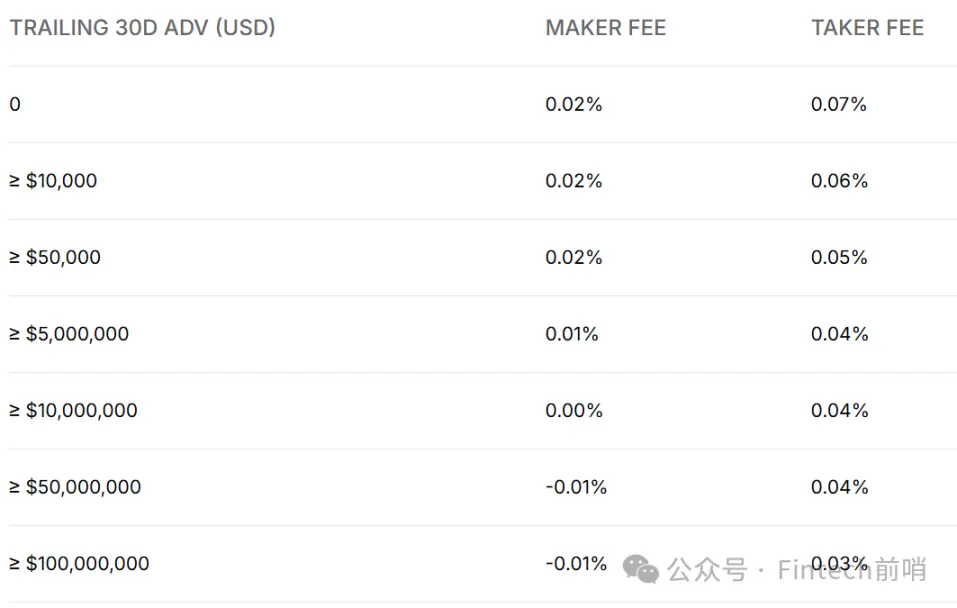

衍生品部分,由在美國境外運營的 Gemini Foundation 承接,定位為提升交易深度與費率收入的關鍵抓手,但對合規邊界與風控提出更高要求。産品形態為非美國地區的綫性永續(運營實體 Gemini Artemis Pte. Ltd.),合約以 GUSD 計價與結算,配有資金費與強平 / 保險基金機制(強平成交收費率 0.5%,資金費按小時計算);媒體報道其上綫初期提供最高 100x 槓桿。費率方面,官方 Derivatives Fee Schedule 採用 maker/taker 階梯,並對大額做市設置負費 / 零費上限。合規擴張上,2025-05-09 獲得 MFSA 頒發的 MiFID II 投資服務牌照,計劃在 EU/EEA 啓動受監管的衍生品(含永續);2025-08-20 再獲 MiCA 牌照,覆蓋 30 個歐洲國家,為衍生品與結構化産品進一步鋪路。其收入主要來自 maker/taker 交易費、0.5% 強平費與提現 / 資金相關運營費;資金費本質為多空之間的雙邊結算,平台不必然將其計作收入。綜合判斷,「MiFID II + MiCA」雙證路徑顯著降低了合規不確定性,有助於在歐洲導入高淨值與機構流動性,但最終規模化仍取決於流動性引入、風險管理與清算體係的穩健運營。

穩定幣方面,GUSD 由 Gemini 發行,1:1 錨定美元,隨美國穩定幣立法推進(如「GENIUS 法案」)具備制度紅利,但相較 USDT/USDC 體量仍小。合規與透明度上,GUSD 自 2018 年起受 NYDFS 監管,Gemini 表示 1:1 儲備由現金、政府貨基與短期美債構成,並按月發佈獨立會計師鑒證,儲備賬戶專款專用。規模對比(量級參考):截至 2025-09-03,GUSD 流通市值約 $51M;USDC 約 $72B、USDT 約 $168B,差距顯著。立法進展若落地,將整體利好合規型穩定幣發行人,包括 GUSD 在内。

支付與信用卡業務,由Gemini 與 WebBank、Mastercard合作推進。依據 2025-02 的卡協議文檔,信用卡無年費,APR 隨信用資質與基準利率分檔,獎勵以加密資産即時入賬;Gemini 表示美國 50 州居民均可申請(受條款限制)。營銷側曾推出 XRP 主題版頁面。激勵方面,持卡人在 Gemini 上提供的多種加密貨幣中任選其一,合規消費可獲得最高 40% 的返還;並提供餐飲最高 3%、雜貨 2%、其他 1% 的返還,獎勵自動存入持卡人的 Gemini 賬戶。收入結構遵循行業常態:息差 / 年費 / 罰息 / 各類費用疊加 interchange 分潤;在 Gemini 體係下由 WebBank 作為發行方,具體分潤比例未對外披露。此業務的戰略價值在於拓展日常支付觸點、強化品牌滲透,主題版活動利於獲客與活躍。

NFT 方面,Gemini 於 2019-11 並購 Nifty Gateway,並自 2024 年起將其轉型為 Nifty Gateway Studio(NGS),從交易平台更側重品牌與創作者的合作與發行制作,近年多次官宣與藝術項目的合作,形成與主業互補的内容與生態觸點。總體來看,Gemini 正通過「現貨 / 機構 + 衍生品 + 穩定幣 + 支付卡 +NFT」的多元矩陣,打通交易、託管、清算與合規閉環,在費率結構、機構粘性與品牌觸點上同時發力,以期在合規紅利與産品縱深共同作用下提升長期收入韌性。

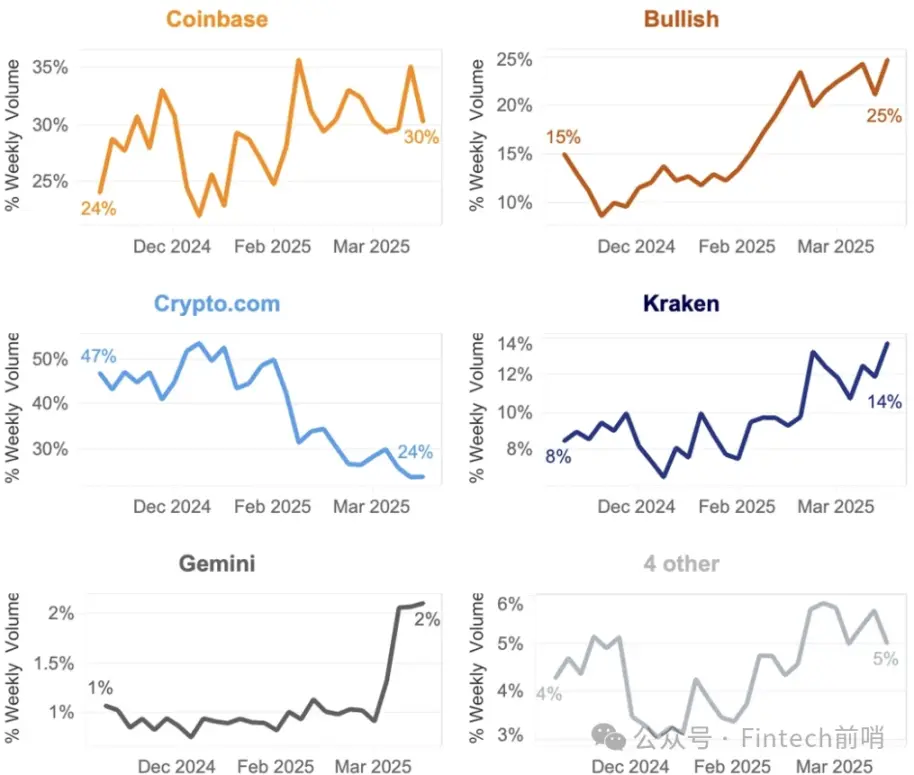

Gemini 在合規現貨交易所的版圖中處於「頭部陣營但非第一梯隊」。根據 Kaiko 的綜合排名,2025 年春季其現貨份額一度由約 1% 升至 2%,呈現「進兩步退一步」的彈性特徵,階段性擡升後又回吐部分增量,整體體現出在合規賽道中的上升動能與波動並存。

橫向對比來看,Coinbase 仍是美股龍頭,零售與機構一體化運營優勢明顯,且與期權等衍生業務的協同帶來更強的規模效應與品牌溢價;Kraken 作為美國老牌合規交易所,在歐盟市場深耕已久,區域佈局更為穩固。零售入口層面,Robinhood 收購 Bitstamp(2024 年宣佈、2025 年完成交割)後,補齊了其機構與全球化能力版圖,也進一步加劇了對美國合規市場零售端入口的競爭壓力。

一級市場層面,Bullish 於 2025 年成功上市,提升了資本市場對「合規交易所」資産的風險偏好與估值參考,對 Gemini 未來潛在的發行窗口也具有一定借鑒意義。在此格局下,我們的觀點是,Gemini 的市場份額與排名非第一梯隊,交易所業務産品和服務的區分度非常低,雖然主打「合規」但相比其他美國的競爭對手,但是規模太小沒有足夠的 edge。

從用戶口碑與産品覆蓋面看,Gemini 的上架與可用地區處於主流合規平台陣列:當前支持 70+ 加密資産,服務覆蓋 60+ 國家(來源:S-1/ 路透轉述)。在應用評分上,第三方測評匯總顯示 App Store 評分 4.8/5、Google Play 評分 4.3/5,移動端體驗與穩定性整體表現良好;但在 Trustpilot 上口碑分化明顯,負面反饋多集中於風控觸發與客服響應等環節,顯示其合規模塊下的用戶溝通與流程體驗仍有優化空間。

就産品豐富度而言,Gemini 的産品綫「寬而全」:既有面向機構的託管與交易堆棧,也在衍生品、信用卡、穩定幣與 NFT 生態等方向同步佈局,形成較完整的業務矩陣。然而,在深度與活躍度層面(如訂單簿厚度、機構做市覆蓋度),與一綫平台仍存在可見差距——這不僅影響費率的議價能力,也直接關聯到單位經濟性。鑒於 S-1 目前對關鍵經營指標披露的細分尚不充分,後續仍需持續跟進其流動性引入、機構合作與費用結構的改善進展。

Gemini 成立於 2014 年,由 Cameron 與 Tyler Winklevoss 在紐約創辦,主體為 Gemini Trust Company, LLC。2015 年 10 月 5 日,紐約金融服務署(NYDFS)依據《紐約銀行法》向其授予有限目的信託公司(Limited Purpose Trust)牌照,由此確立了「安全 / 合規為先」的基礎路徑。合規與審計方面,Gemini 在 2018 年完成由 Deloitte 執行的SOC 2 Type 1,並在 2021 年 1 月 19 日同時通過SOC 1 Type 2 與 SOC 2 Type 2(覆蓋交易所與 Gemini Custody),早期便以「合規模板」的心智定位拉開與同業的差異。

在關聯方與業務合作上,公司通過與 WCF 共同持有的實體(如 Elysian、Salient、WCM)簽訂服務協議,獲取設備租賃、雲服務、數據中心與管理咨詢等關鍵運營支撐;面向 C 端與支付生態,則與多方深度合作:一是與 Ripple 的業務聯動,將 Ripple USD(RLUSD)擴展為平台所有現貨交易對的基礎貨幣,並聯合推出 XRP 獎勵信用卡;二是與 WebBank 合作,由其作為發行銀行推出 XRP 聯名信用卡,在合規框架下擴展加密支付應用場景與獲客觸點。

平台體量(截至 2025-06-30)

以上均見多家權威二次來源對 S-1 摘錄的報道 / 數據庫頁:Investopedia、Renaissance Capital/IPO-Scoop、Investing.com 等。

業績概覽:虧損嚴重

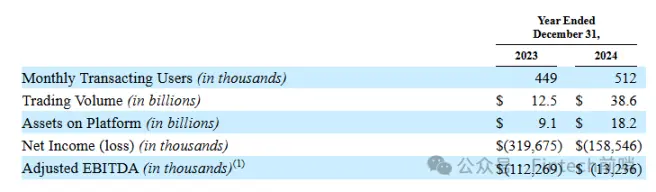

2024 年運營數據:展現出增長態勢,實現月度交易用戶 51.2 萬,全年交易量達 386 億美元,平台託管資産規模達到 182 億美元。

持續性巨額虧損:增長被嚴重的虧損所抵消。2024 年當期錄得淨虧損 1.59 億美元。

2025 年上半年虧損惡化:公司實現營收 68.6 百萬美元,處理了 248 億美元的現貨交易量,但同期的淨虧損高達 2.825 億美元。

資産負債與現金流狀況

經營現金流持續為負:公司主營業務尚未實現自我造血。2024 年經營性現金流為 -1.09 億美元,2023 年為 -2.07 億美元,這主要由非現金項目調整及營運資本變動導致。

現金儲備 ( 截至 2024/12/31):持有現金及等價物 42.8 百萬美元,受限現金 28.4 百萬美元。

客戶資金隔離存放 :客戶託管資金為 5.756 億美元,該部分資金被隔離存放,專用於客戶利益,體現了其在資産安全與合規方面的努力。

生存模式:依賴外部輸血

高風險的財務與資産策略:

資金來源:多方信貸支持維持運營:

1. 未償還加密貨幣借款:5,054 BTC, 26,629 ETH

2. 未償還美元本金:1.165 億美元

3. WCF 同時持有公司發行的全部可轉換債券。

未來計劃:IPO 以償債為核心

總結

Gemini 財務狀況堪憂,巨額淨虧損很大程度上由非現金或高波動性項目驅動,如關聯方可轉債的公允價值調整、借款利息以及持有的加密資産公允價值變動。

公司長期依靠創始人兩兄弟的基金外部輸血,IPO 融資目的是為了優先償還第三方債務,但 4 億美金融資額度仍然無法全額覆蓋公司所有債務,且公司運營現金流平均每年流出 1-2 億,IPO 融得資金僅可支持公司 2 年運營。

Gemini 自身運營狀況分析

與同業運營數據對比

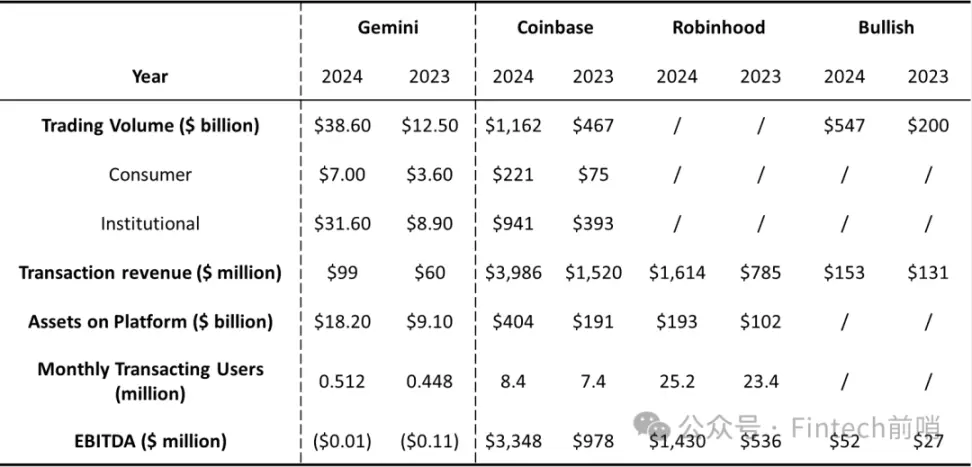

交易量:

用戶規模:

盈利能力:

平台資産:

總結

總而言之,Gemini 雖有增長,但在市場份額、用戶規模和盈利能力等方面,與主要競爭對手相比仍有顯著差距,需要進一步提升其盈利能力和市場競爭力。因此,公司的核心競爭力並非體現在市場份額上,而是其差異化的合規戰略。

核心人物:公司由雙胞胎兄弟Cameron & Tyler Winklevoss創立並領導。兩人因早期與馬克·紮克伯格關於 Facebook 創始權的法律糾紛而廣為人知,並利用和解金成為了比特幣的早期投資者和加密貨幣的堅定倡導者。

連續創業與投資:在創立 Gemini 之前,他們於2012 年成立了 Winklevoss Capital,作為其家族辦公室和風險投資工具。通過該公司,他們積極投資了眾多加密貨幣及科技初創企業,構建了廣泛的行業生態網絡。

公開支持特朗普陣營:Winklevoss 兄弟是加密行業最引人注目的唐納德·特朗普支持者。2024 年,兩人分別向特朗普的競選活動捐贈了價值 100 萬美元的比特幣,並公開抨擊拜登政府對加密行業的「戰爭」(war on crypto),認為其監管政策正在扼殺創新。

係統性的政治捐贈與遊說:他們的捐贈並非孤立行為,而是加密行業高達 1.9 億美元政治獻金浪潮的一部分。 根據《金融時報》等媒體報道,Winklevoss 兄弟與 Coinbase、Ripple、a16z 等公司的關鍵人物一道,通過超級政治行動委員會 (Super PACs) 投入巨額資金,旨在係統性地影響美國政治格局。

盡管 Gemini 在合規道路上先行一步,並努力構建了「現貨 + 衍生品 + 穩定幣 + 支付」的多元化産品矩陣,但深入剖析其財務狀況、運營數據和競爭格局後可以發現,其投資價值在合規加密交易所這一垂直賽道中幾乎處於墊底位置。

1. 差異化優勢減弱:其「合規」標簽,在 Coinbase、Kraken 等同樣獲得監管許可的巨頭面前,已無法構成足夠寬的護城河。交易所業務的産品和服務區分度極低,Gemini 過小的規模使其難以産生強大的網絡效應和成本優勢,其「合規」賣點並未能轉化為持續的市場份額領先或盈利能力。

2. 財務狀況嚴峻:持續且不斷擴大的巨額虧損、常年為負的經營現金流,以及對創始人基金「輸血」的嚴重依賴,都揭示了其商業模式的根本性脆弱。此次 IPO 的主要目的被明確指向償還第三方債務,這更像是一次為了勉力維持運營的「續命」之舉,而非驅動未來增長的戰略擴張。其融資金額僅能支撐公司約兩年的現金消耗,盈利路徑依然遙遠且不明朗。

3. 運營數據差距顯著:從運營數據上看,Gemini 與賽道領袖的差距是全方位的。無論在交易量、月度交易用戶、平台資産規模,還是盈利能力上,Gemini 均被 Coinbase、Robinhood 等競爭對手遠遠甩在身後,差距懸殊。隨著 Robinhood 收購 Bitstamp,市場競爭將進一步加劇,留給 Gemini 等第二梯隊玩家的生存空間正被持續擠壓。

因此,對於尋求投資合規加密貨幣交易平台的投資者而言,Gemini 並非理想標的。將資本配置給如 Coinbase、Kraken,以及 Robinhood 等市場份額穩固、商業模式更具韌性且已展現出盈利能力的賽道領袖,無疑是更為審慎和明智的選擇。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。

PANews是區塊鏈和Web3.0領域領先的智庫型信息平台,為行業用戶提供具有國際視野的前沿資訊與報告。PANews優質多元的内容以圖文、音頻、視頻等形式在全網多渠道覆蓋,包含推特、微博、抖音、視頻號等主流平台,旨在成為用戶的Web3信息官。PANews同時還是騰訊新聞的内容合作夥伴,内容被福佈斯、財新等媒體引用,獲得騰訊新聞、今日頭條、澎湃新聞等頒發的相關獎項。PANews的兩位聯合創始人均為福