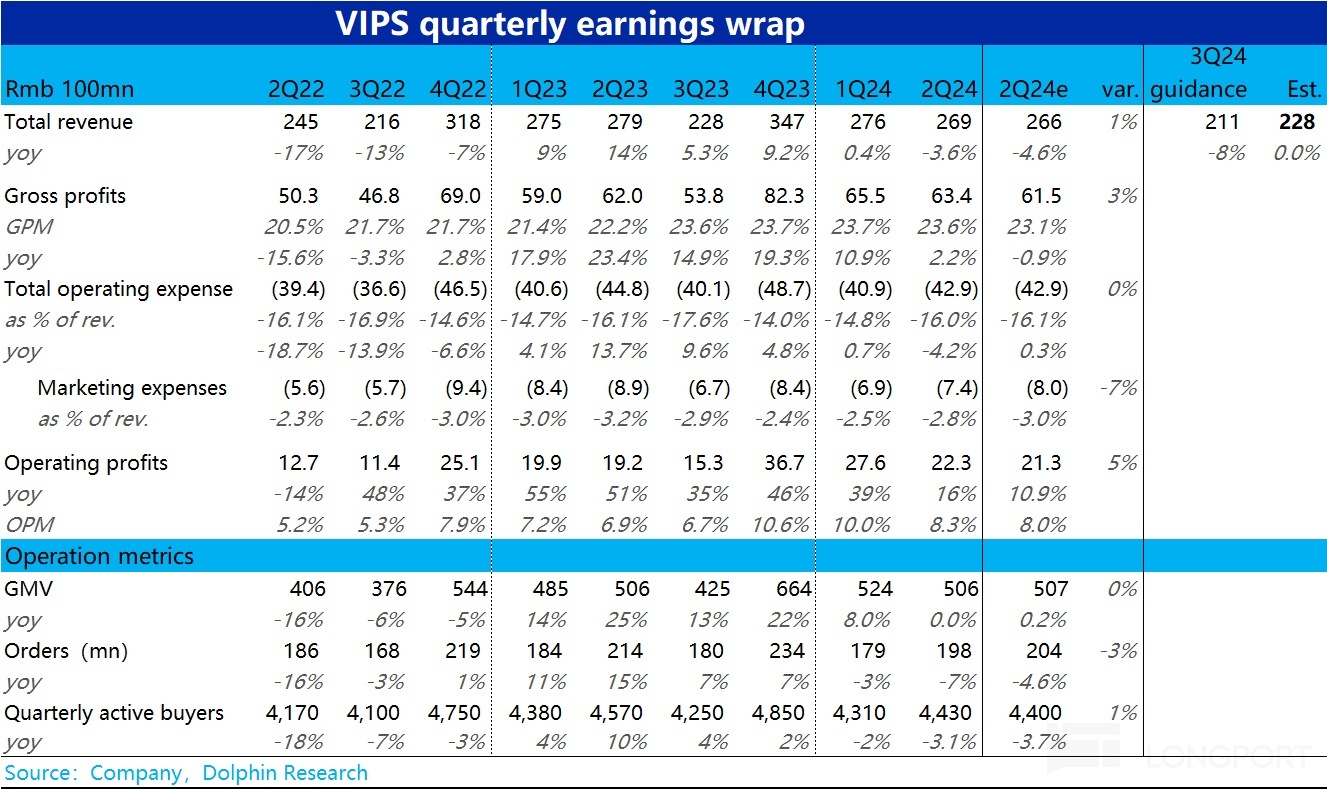

北京時間 8 月 20 日美股盤前,唯品會發榜了 2024 年二季度財報,概括來看雖然在公司先前的引導下,實際表現基本都達標市場預期,但全方面走弱的業務和增長指標,還是從方方面面透露出了唯品會面臨的壓力,詳細要點如下:

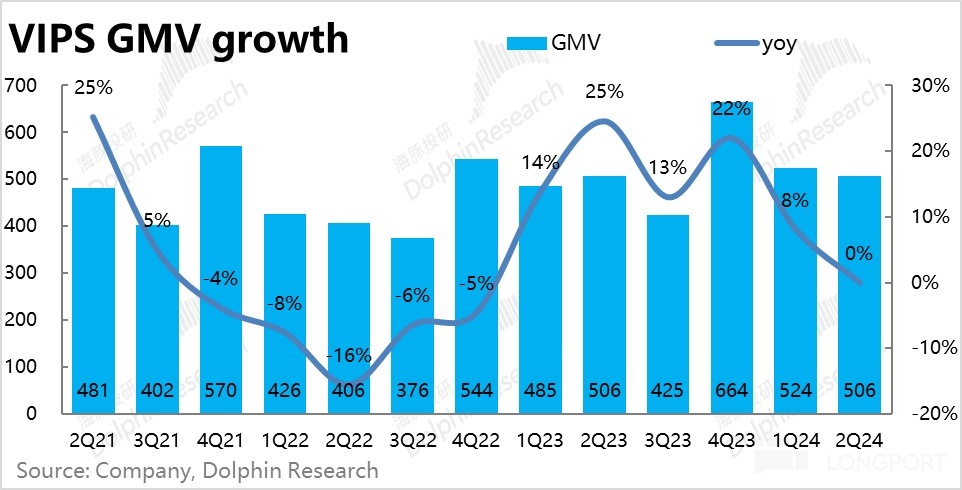

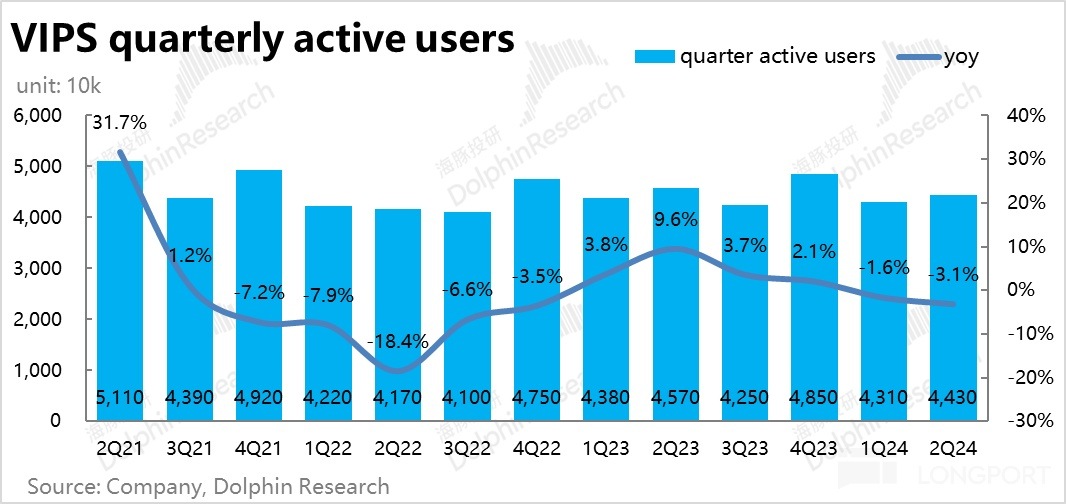

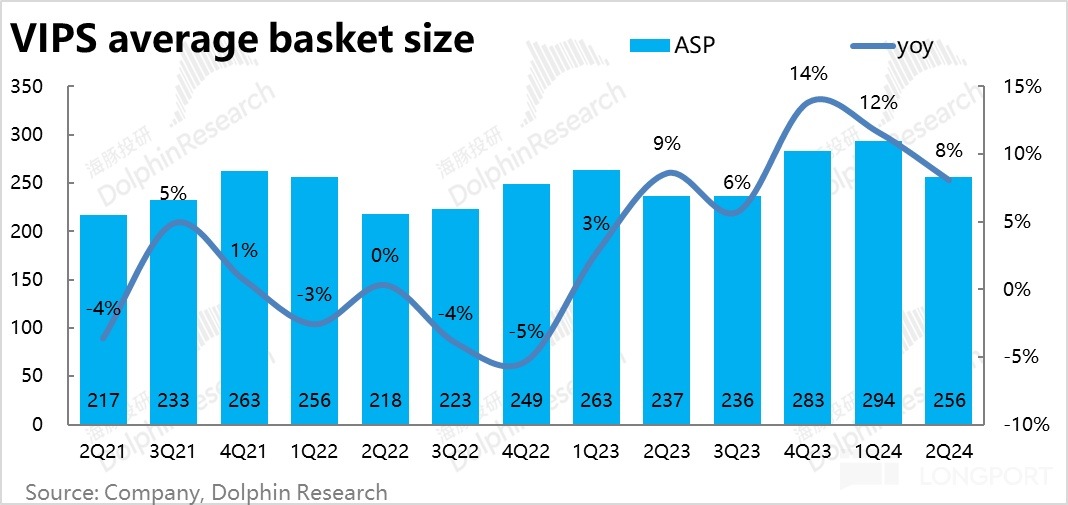

1、用戶、單量流失,全靠 SVIP 勉力支撐。本季度唯品會 GMV 實現 506 億,同比接近持平,和市場預期基本一致。雖然市場已提前下調了預期,因而實際表現符合預期。但無論如何,同比零增長的疲軟是不爭的。驅動因素上,本季度唯品會的訂單量同比下滑了 7%,較上季跌幅擴大,活躍用戶也同比減少了約 140 萬人,相比上季的同比下降 70 萬也在走擴。

結合公司的解釋,本季用戶和單量的流失,主要是因為其他平台較高的補貼等,導致部分 「搖擺用戶」 出走。但核心用戶(如 SVIP 會員)的消費並未收到太大影響,用戶提純後推高平均客單價增長 8%,保住了 GMV 同比沒有下滑。

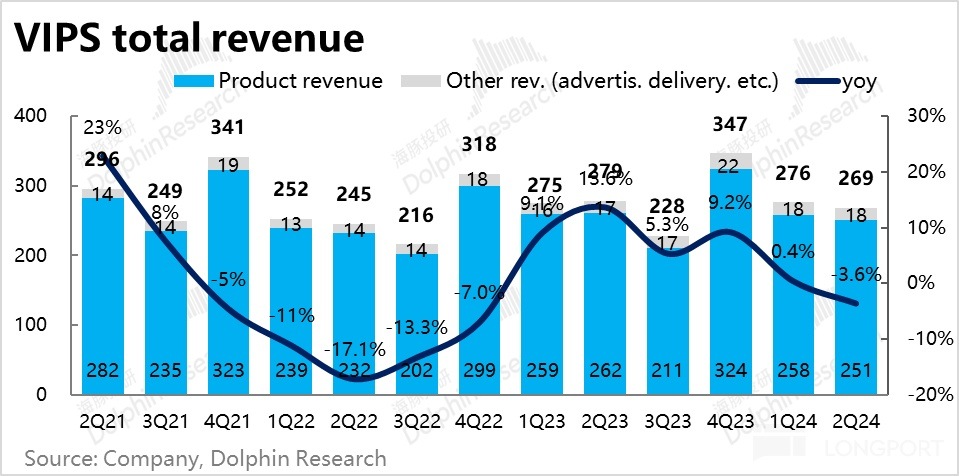

2、由於退貨和 3P 類收入比重上升,本季營收增速和 GMV 增速間的 gap 依舊存在。本季營收同比下降了 3.6% 到 269 億,同樣是比低預期高出 3 億,但負增長也是不爭事實。

不過,隨著低退貨率的基數期已基本過去,營收和 GMV 增速間的 gap 是在收窄的,上季度接近 8pct,本季不到 4pct,後續有望繼續縮窄。

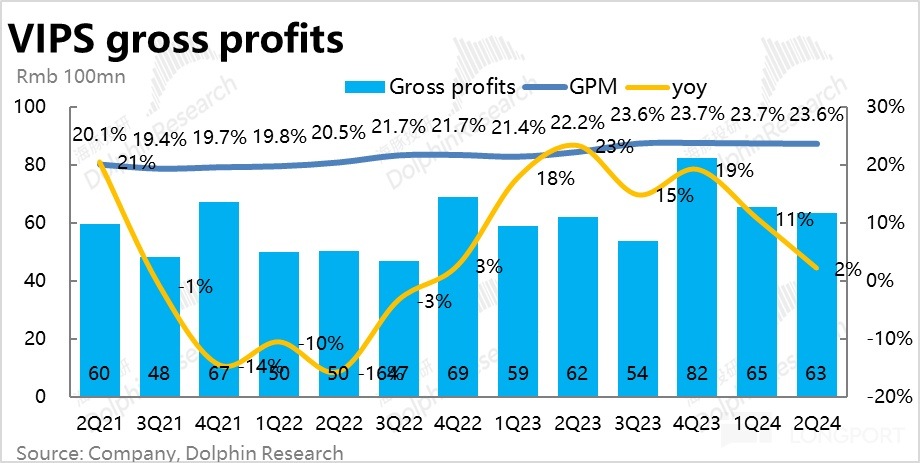

毛利上,本季公司實現毛利潤 63 億,同比增長了 2%,跑贏收入和 GMV 增速。但也需注意,下季度開始毛利率的同比基數會大幅拉高到和目前接近的水平。換言之,後續毛利潤的增速會更加趨同於收入的增速。

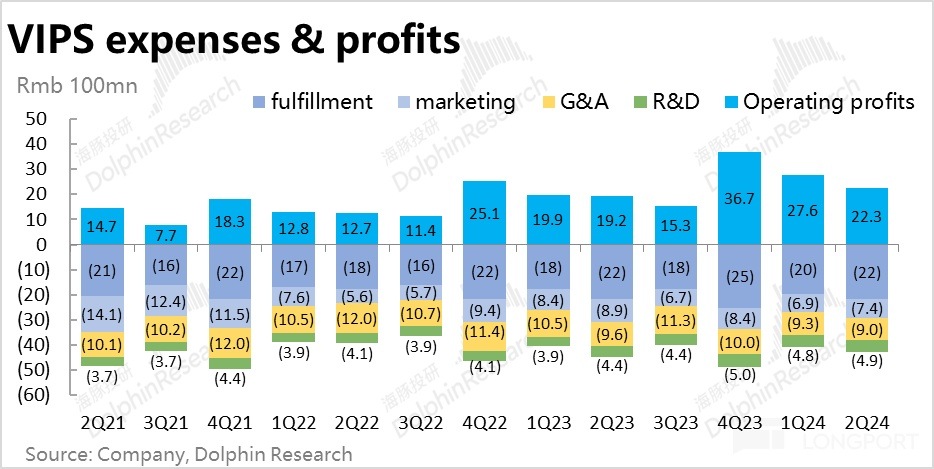

3、由於 GMV、收入、毛利的增長都不算樂觀,控費作為守住利潤增長的最後防綫,本季算是達成了目前。本季度四項經營費用整體支出 42.9 億,同比下降 4.2%,費用降幅高於前述所有關鍵增長指標。其中,營銷費用支出為 7.4 億,同比減少了 17%,也低於市場預期的 8 億。其他費用上,管理和履約支出同樣同比負增長,僅有研發費用同比增加了 10%,可能是公司在 AI 導購、試裝等功能上産生的研發投入。

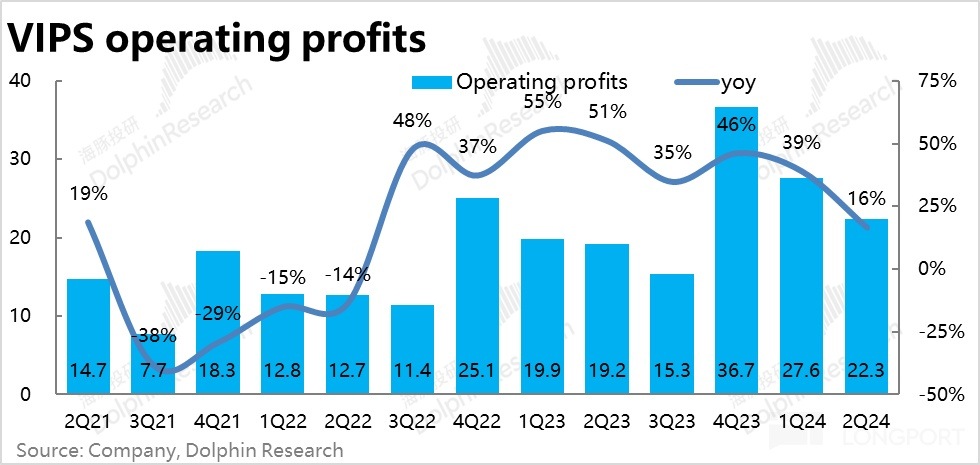

最終,出色的費用優化下。公司本季的經營利潤達 22.3 億,同比增長 16%,高於預期 5%。在利潤層面仍實現了雙位數的增長。

4、展望三季度,公司指引營收區間在負增長-10%~-5% 直接,而市場在原本預期的是同比持平(當然此預期也未必有多少參考價值)。換言之,在本季度已疲軟的表現下,公司預期下季度的情況可能會繼續惡化。

海豚投研觀點:

本季度的業績,雖然因公司提前打預防針壓低預期後,各項指標實際表現基本都達標市場預期。 但越過預期差,從絕對角度看,唯品會各項指標上都反映出公司的經營面臨著不小的壓力。

核心的運營指標上,活躍用戶和單量雙雙同比負增-3%~-4%,後續毛利率的低基數期也將過去,無法再輕易靠毛利率的同比走高,拉平收入下滑的影響。雖然靠控費,本季利潤仍保住了增長,但畢竟縮減費用只能救一時,不能就一世。若業務持續萎縮,盈利總有向收入增速趨同的那天。而對下季度的展望中,公司的營收指引也正是暗示著情況可能進一步惡化。

結合目前整體疲軟的電商行業,以及巨頭們近乎白熱化的競爭態勢。本就增量非常有限的大盤,在佔優巨頭的瓜分過後,增長的壓力不可避免的傳導到了唯品會這類垂類小龍頭上,後續前景確實不容樂觀。

股東回報上,在規模明顯萎縮了 3 個季度後,本季唯品會的回購額度再度拉高到略超 $2 億 ,相比$70 億出頭的市值,年化後同樣是超 10% 的回報率。但有一個隱患是,公司 24 年以來因,較高的 capex 支出和下滑的經營現金流量,兩個季度分別錄的-13 億和-8 億的經營現金流。盡管公司賬上超 200 億人民幣的現金,不至於讓公司出現流動性的問題。但從可持續性的角度,在持續的負自由現金流下,能否保持較高的回購和分紅是一個不能默認的問題。

以下為財報詳細情況:

一、用戶流失、單量下滑,又是巨頭混戰、傷及池魚?

本季度唯品會 GMV 實現 506 億,同比近乎持平,和市場預期基本一致。由於公司先前的預防針,市場已提前下調了預期,因而從預期差的角度,表現似乎並不差。但陷入同比零增長,較上季的 8% 再度明顯放緩,無論如何仍是相當疲軟的表現。

價量驅動因素上,本季度唯品會的訂單量同比下滑了 7%,較上季跌幅擴大,且比預期也低了 3%。 同時,唯品會本季活躍用戶也同比減少了約 140 萬人,相比之下上季是同比下降 70 萬。雖然實際表現相比預期差距不大。但用戶和單量流失程度進一步放大,這一事實體現出唯品會面臨的經營和增長壓力無法忽視。

訂單量同比明顯下滑,而GMV 仍能同比持平,歸功於客單價走高的支撐。本季平均客單價達到 256 元,同比增長 8%。結合公司的解釋,本季用戶和單量的流失,主要是因為部分 「搖擺用戶」 因其他平台較高的補貼等,倒向了其他平台。但留存的核心用戶(如 SVIP 會員)的消費並未收到太大影響,從而推高了平均客單價。

二、低毛利率基數最後的貢獻

由於 GMV 已基本零增長,而由於退貨和 3P 類收入比重上升,本季營收增速和 GMV 增速間的 gap 依舊存在。本季營收是同比下降了 3.6% 到 269 億,雖然疲軟但比低預期是略多出 3 億的。

不過,我們也能看到營收和 GMV 增速間的 gap 是在收窄的,上季度接近 8pct,本季不到 4pct。我們認為這主要是過往低退貨率的基數期已基本過去,後續收入和 GMV 間的差距有望繼續縮窄。

毛利上,本季公司實現毛利潤 63 億,同比增長了 2%,跑贏收入和 GMV 增速。但我們也需注意到,下季度開始毛利率的同比基數會大幅拉高到和目前接近的水平,換言之,下季開始毛利潤的增速和收入的增速會明顯趨同。

三、優化費用,守住利潤增長

由於 GMV、收入、毛利的增長都不算樂觀,控費是本季守住利潤增長的最後防綫。本季四項經營費用整體支出 42.9 億,同比下降 4.2%,降幅高於前述所有關鍵指標。其中,營銷費用支出為 7.4 億,同比減少了 17%,也低於市場預期的 8 億。

其他費用上,管理和履約支出同樣同比負增長,僅有研發費用同比增加了 10%,結合近幾個季度唯品會較高的 capex 支出,我們認為可能是公司在 AI 導購、試裝等功能上做了一定的研發投入。

最終,各增長指標的表現並不如人意,出色的費用優化下。公司本季實現的經營利潤達 22.3 億,同比增長 16%,也高於預期 5%。最終在利潤層面仍實現了雙位數的增長。

<全文完>

海豚投研過往【唯品會】研究:

2024 年 5 月 23 日電話會《唯品會:短期保持謹慎,注重股東回報》

2024 年 5 月 23 日財報點評《唯品會:指引 「放雷」?不怕,有回購救場》

2024 年 2 月 29 日電話會《唯品會:不求多高增長,但會逐步提高股息》

2024 年 2 月 29 日財報點評《天寒衣貴,唯品會無愧 「小而美」》

2023 年 11 月 14 日財報點評《唯品會:別被天雷帶偏,細挖其實有金子》

2023 年 11 月 15 日電話會《唯品會紀要:雙十一雙位數增長,淨利率空間比毛利率高》

2023 年 8 月 18 日電話會《唯品會:退貨率會持續較高》

2023 年 8 月 18 日財報點評《唯品會:巨頭内卷愈烈,小而美的甜蜜期過了?》

2023 年 5 月 24 日電話會《唯品會:謹慎看好下半年修復,拉新投入會有增長》

2023 年 5 月 23 日財報點評《唯品會:小而美,反好於大而 「衰」?》

2023 年 2 月 24 日電話會《唯品會:不參與内卷,做好小而美》

2023 年 2 月 23 日財報點評《「鹹魚翻身」?,唯品會的春天會來嗎》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)