作者:rektdiomedes

編譯:Tim,PANews

加密牛市結束了嗎?

實際上我認為,如果我們理性地看待整個市場情況,當前的狀況完全合理。

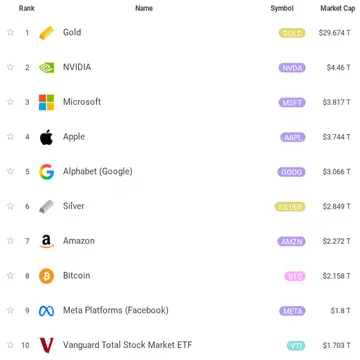

其一:黃金價格正在瘋狂上漲,遠超股票和加密貨幣。

這是因為主要主權國家(如中國、印度、俄羅斯以及某種程度上包括美國自身)都在推高金價,這是各國逐漸擺脫將美國國債作為"世界儲備資産"時代戰略調整的一部分。

這主要受到兩大因素的推動:其一是美國普遍的財政揮霍,其二是幾年前美國凍結俄羅斯外匯、國債儲備的行為,此舉徹底暴露了美國國債不再能被視為"中立"儲備資産的事實。

多位宏觀觀察家,如Doomberg、Luke Gromen以及我的朋友Noah Seidman都已詳盡闡述過上述觀點:當俄羅斯乃至中國、印度目睹美國以這種方式實施凍結時,從博弈論角度完全能推導出,這些國家會做出增持黃金、減持美債的理性抉擇。

其二:美國股票正在上漲,但尚未達到瘋狂水平。

這是因為美國股市本質上是一個自動化龐氏騙局,由401k養老金、被動投資産業復合體的自動化資金流所驅動(正如Mike Green多年來一直闡述的那樣)。

全國所有朝九晚五的普通上班族,每月無論價格或其它變量如何,都會將退休金自動定投到主要指數中,所以這些指數自然會長期上漲。

此外,美國股市越來越成為"世界股市",因為全球經濟正日益綫上化。作為資本形成的最佳競技場,亞馬遜、英偉達、蘋果、微軟等最大的"全球性公司"都來自美國也在情理之中。

這種情況很可能會持續下去,直至這一趨勢進一步發展,而加密貨幣本身將成為全球資本形成的主導舞台。

其三:由於利率高企,美國房地産市場(以及大多數存在抵押貸款的發達國家的房地産市場)依然處於完全“凍結”狀態。

目前美國住宅房地産擁有價值37萬億美元的資産權益,但問題是這些權益幾乎無法動用,沒人願意以高於現有房貸的利率進行套現再融資,也不願出售現有房屋後再以更高利率申請新房貸,更不想承擔利率高得離譜(達到兩位數)的房屋淨值信貸額度。

其四:加密貨幣已從2022年的低點反彈,當時的低迷源於加息周期及隨後LUNA和FTX等機構的崩盤,如今基本已回歸常態。

我們的規模比2021年峰值時期擴大了約25%,但仍不及英偉達,僅為黃金總市值的十分之一。

我們之所以尚未出現任何類似“牛市”的行情,是因為宏觀經濟形勢尚未出現類似2021年的大規模流動性注入。

大多數人將刺激支票和"全民居家"視為2021年牛市的主要推手,但正如我之前所說,我認為真正原因其實是當時大量可提取的房地産淨值。

這就是傳說中的"Cardano dad"在上輪牛市中獲得額外投資資金的途徑,他們在YouTube上看Hosk的視頻,然後在Coinbase上猛按買入按鈕。

他要麼出售了房子並將獲得的資産淨值進行再投資,要麼進行了再融資提現,要麼申請了房屋淨值信貸額度。

鑒於上述所有情況,當前有關資産類別的表現完全在情理之中。

具體到加密領域,我們應當預見真正的"牛市"將於2026年第二季度啓動,屆時利率最終將降至足夠低位,開始為美國房地産市場"解凍"。

在這一點上,我認為我們將迎來約六個季度的非常積極的價格走勢。

在2027年第四季度或2028年第一季度之前,由上述市場狂熱後的餘波以及大選前恐慌情緒的初步顯現(試想Mamdani這類人物在民主黨初選全國範圍内領先的勢頭)將引發抛售潮,導致另一輪"熊市"。

因此,我認為加密市場的"牛市"尚未結束,我甚至不認為"牛市"已經開始。

我將持續囤幣,不斷付諸行動,並專注於明年第二季度。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。