作者:@Arthur_0x

編譯:王爾玉,PANews

鏈上借貸是加密行業最重要的市場之一,而作為該市場無可爭議的領軍者,Aave擁有極強的競爭壁壘和用戶粘性。我們認為Aave的價值被嚴重低估,它具備巨大的增長潛力,而市場尚未認識到這一點。

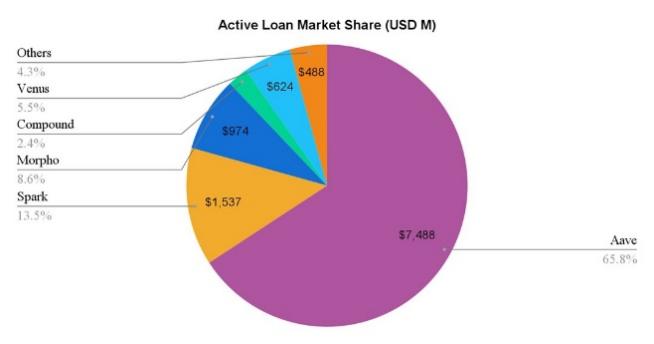

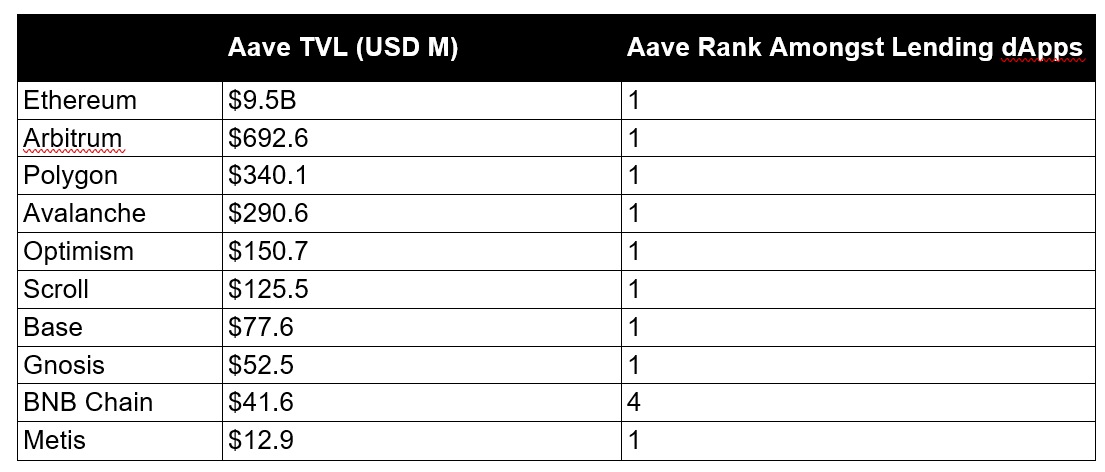

2020年1月,Aave登陸以太坊主網,今年是其上綫第5年。如今,Aave是最大的借貸協議,活躍貸款總額75億美元,是第二名Spark的5倍之多。

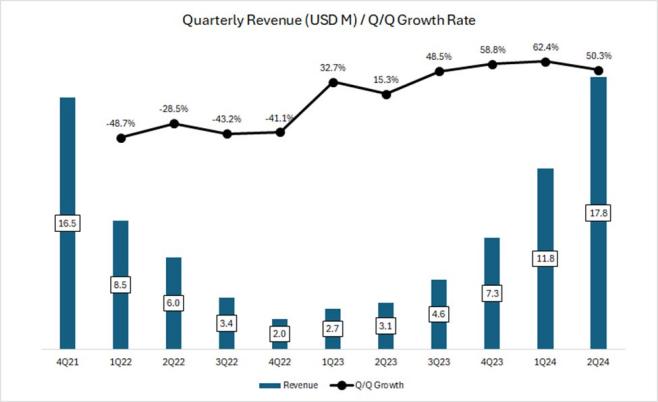

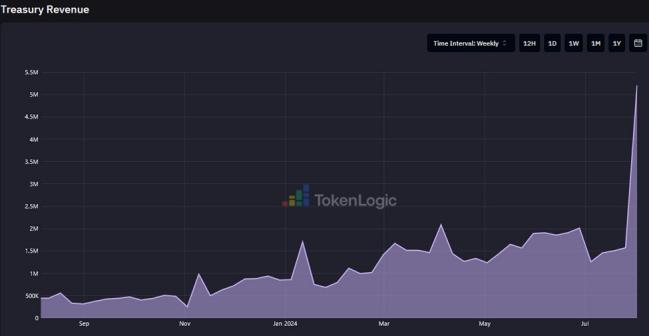

Aave也是少數指標超越2021年牛市水平的DeFi協議之一。例如,其季度收入已超過2021年第四季度的牛市高峰期。尤為引人注目的是,即使在2022年11月到2023年10月的市場盤整期,Aave的收入仍加速增長。隨著市場在2024年第一季度和第二季度回暖,Aave勢頭不減,環比增速達到50-60%。

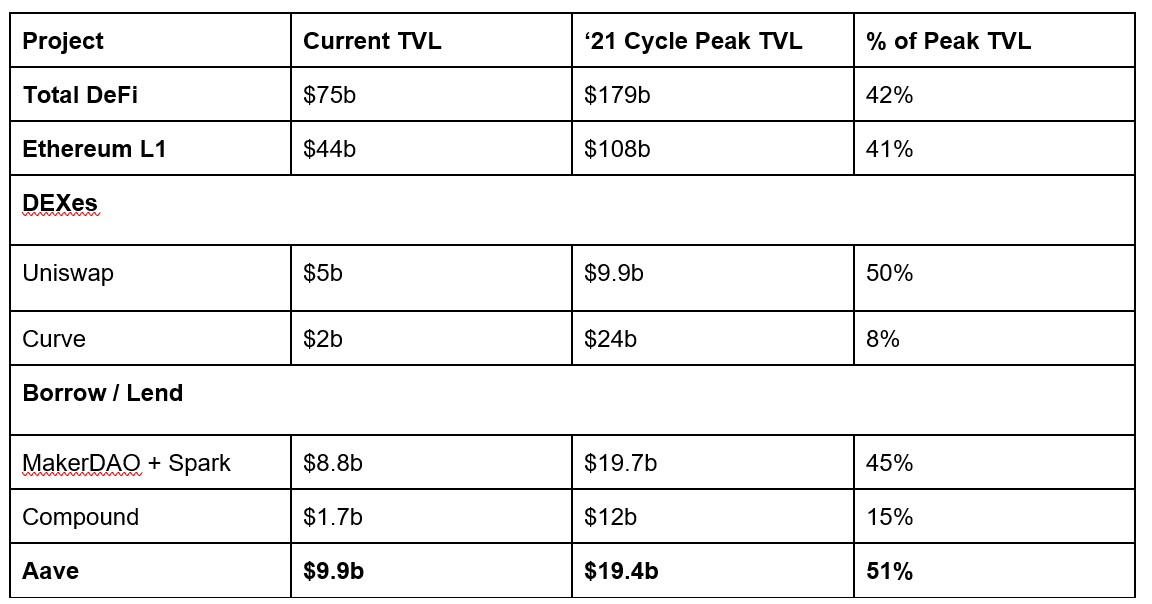

年初至今,得益於存款增加以及WBTC和ETH等基礎資産價格上漲,Aave的TVL(總鎖倉價值)幾乎翻了一番,恢復至2021年周期峰值的51%。這表明Aave相較於其他頭部DeFi協議更具韌性。

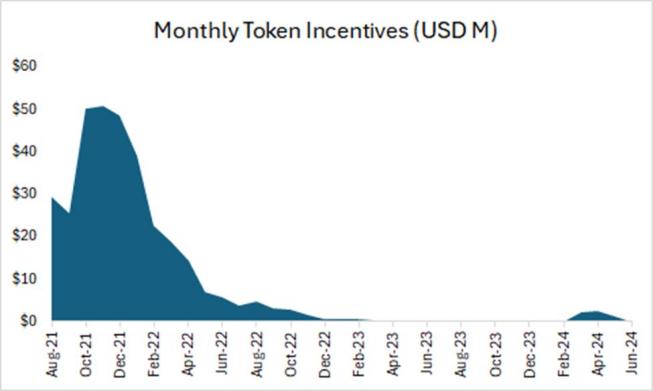

Aave的收入在上個周期達到峰值,恰逢Polygon、Avalanche和Fantom等多個智能合約平台為吸引用戶和流動性大量發放代幣激勵之際。這帶來了不可持續的投機資本和槓桿水平,放大了多數協議的收入數字。

今天,主鏈的代幣激勵已枯竭,Aave自身的代幣激勵也降到可忽略不計的水平。

這表明過去幾個月的指標增長是有機且可持續的,核心動因是市場投機活動回暖,這推高了活躍貸款和借款利率。

此外,即使在投機活動減弱的時期,Aave也展現了推動基本面增長的能力。在8月初全球風險資産市場大跌之際,Aave的收入依舊堅挺,得益於其在貸款償還過程中成功收取了清算費用。這證明了Aave具備在不同抵押品和多鏈環境中抵禦市場波動的能力。

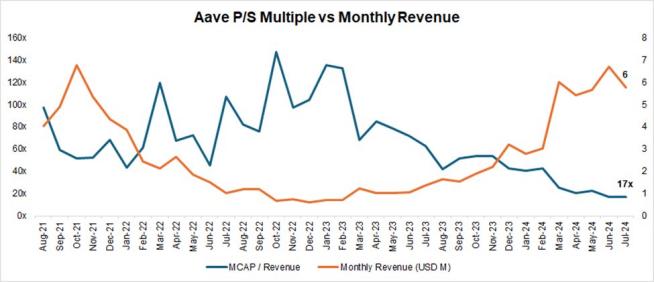

盡管過去幾個月指標強勁復蘇,但Aave市銷率僅17倍,處於3年來最低水平,遠低於同期62倍的中位數水平。

Aave的競爭優勢主要體現為四點:

Aave Chan Initiative (ACI)剛發起了一項旨在改革AAVE代幣經濟學的提案,希望引入收益分享機制來增強代幣實用性。

第一個重大轉變是消除調動安全模塊時AAVE被削減的風險。

● 目前,安全模塊中AAVE代幣(stkAAVE - 2.28億美元TVL)和AAVE/ETH Balancer LP代幣(stkABPT - 9900萬美元TVL)的質押者面臨代幣被削減的風險——以彌補短缺事件。

● 然而,由於stkAAVE和stkABPT與累積壞賬的抵押資産之間缺乏相關性,它們並不是理想的保障資産(coverage asset)。在此類事件中,AAVE的賣壓也會反過來降低保障水平。

● 基於全新的Umbrella安全模塊,stkAAVE和stkABPT將被stk aToken取代,首批為aUSDC和awETH。aUSDC和awETH供應者可以選擇質押資産,以在借款人支付的利息之外賺取額外費用(包括AAVE、GHO和協議收入)。這些質押資産在短缺事件中面臨削減和銷毀風險。

● 這一安排將同時令平台用戶及AAVE持有者受益。

此外,收益分配機制將進一步提升對AAVE的需求。

● 引入Anti-GHO

○ 目前,stkAAVE用戶鑄造和借入GHO時可享受3%的折扣。

這將被新的「anti-GHO」代幣取代,該代幣由鑄造GHO的stkAAVE持有者生成。其生成是綫性的,與所有GHO借款人累積的利息成正比。

○ 用戶可領取anti-GHO,並有兩種使用方式:

■ 銷毀Anti-GHO以鑄造GHO,可用於免費償還債務

■ 存入GHO安全模塊以獲取stkGHO

○ 這增強了AAVE質押者與GHO借款人之間的利益一致性,並將成為廣泛收益分享策略的第一步。

● 銷毀和分配計劃

○ Aave將允許把淨超額協議收入重新分配給代幣質押者,但須符合以下條件:

■ Aave Collector淨持有量等於過去30天内兩個年度服務商的經常性成本。

■ Aave協議的90天年化收入達到年初至今協議所有支出(包括AAVE收購預算及aWETH & aUSDC Umbrella預算)的150%。

由此,Aave協議將開啓一項持續的8位數回購計劃,隨著協議繼續增長,回購規模也將水漲船高。

此外,AAVE的流通幾乎已達完全稀釋狀態,未來也不會有大規模的供應解鎖,與此形成鮮明對比的是,近期有一些代幣發行由於低流通量和高完全稀釋估值(FDV),在代幣生成事件(TGE)階段出現嚴重的價值流失。

Aave後續有多個增長驅動因素,憑借其目前的優勢地位,預期將從加密貨幣作為資産類別的長期增長趨勢中受益。從基本面來看,Aave有多個收入增長途徑:

Aave V4將進一步提升其競爭力,助力其吸引下一波十億用戶加入DeFi。首先,Aave將致力於通過構建統一流動性層,徹底革新DeFi的交互體驗。通過實現跨多個網絡(包括EVM,最終也會包括非EVM)的無縫流動性訪問,Aave將簡化跨鏈借貸流程。統一流動性層還將深度整合賬戶抽象(Account Abstraction)和智能賬戶(Smart Accounts),允許用戶管理多個孤立資産的頭寸。

其次,Aave將通過擴展更多鏈和引入更多資産類別,提高平台的可訪問性。今年6月,Aave社區投票支持了協議在zkSync上的部署。這是Aave登陸的第13個區塊鏈網絡。接著在7月,Aptos基金會發出了一份在Aptos上部署Aave的提案。若提案獲批準,這將是Aave首次進入非EVM網絡,這也將進一步鞏固其作為真正的多鏈DeFi巨頭的地位。此外,Aave還計劃探索整合基於RWA的産品,這些産品將圍繞GHO構建,有望將傳統金融與DeFi連通,吸引機構投資者,為Aave生態注入大量新資本。

這些發展最終催生了Aave Network,該網絡將成為利益相關者與Aave協議交互的核心樞紐。GHO將用於支付費用,AAVE將充當去中心化驗證者的主要質押資産。鑒於Aave Network將開發為L1或L2網絡,我們預計市場將對其代幣進行重新估值,以反映這一新的基礎設施層的價值。

今年,比特幣和以太坊ETF閃亮登場是加密貨幣普及過程中的重要分水嶺,藉此,投資者得到了一種傳統且受監管的工具,可輕松獲取數字資産敞口,並規避直接持有這些資産伴隨的復雜性。通過降低參與門檻,這些ETF有望吸引來自機構和散戶的大量資本,推動數字資産進一步融入主流投資組合。

對Aave來說,加密市場的整體增長是利好因素,因為其資産構成中逾75%屬於非穩定資産(主要是比特幣和以太坊衍生資産)。因此,Aave的TVL和收入增長與這些資産的增長直接相關。

未來Aave還有望受益於穩定幣市場的增長。鑒於全球央行步入降息周期的信號愈發清晰,投資者尋找收益來源的機會成本將隨之降低。這或將激勵資本從傳統金融收益工具中流出,轉向DeFi領域的穩定幣farming,以獲取更高收益。此外,在牛市行情中,投資者風險偏好提升,逐險行為更為普遍,這將進一步刺激Aave等平台上的穩定幣借貸活動。

重申一下,對於去中心化借貸領域持續壯大的領軍者Aave的前景,我們持樂觀態度。我們進一步闡述了驅動其未來增長的核心要素,並剖析了每個要素如何進一步擴展。

我們還相信,憑借強大的網絡效應以及卓越的代幣流動性和可組合性,Aave將繼續鞏固並擴大其市場主導地位。即將到來的代幣經濟學升級將進一步提升協議的安全性,增強其價值捕獲能力。

近年來,市場將所有DeFi協議一概而論,並將它們視為增長潛力受限的資産類別進行定價。這一現象從Aave的TVL和收入穩步上行而估值倍數逆勢下行便可見一斑。我們相信這種估值與基本面的錯配不會持續太久。AAVE目前在加密行業提供了上佳的風險調整投資機會。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。