成長股的一大特徵是少派息甚至不派息,因為它們需要預留更多資金進行日後的發展。

所以去年12月,當不習慣派中期息的騰訊(00700.HK)宣佈以實物形式分派京東(09618.HK,JD.US)的A類普通股作為中期息時,引發了疑惑:騰訊不再成長了?

騰訊剛剛公佈的2021年全年業績顯示,持續經營業務利潤增長顯著放緩,似乎助證了這一疑慮。

我們就來剖析一下騰訊的最新業績,看看騰訊的高速發展是否已到了拐角?

騰訊業績整體概況

2021年,騰訊總收入同比增長16.19%,至5601.18億元(單位人民幣,下同);歸母淨利潤同比增長40.65%,至2248.22億元。利潤增幅高於收入增幅,其業績看似不差。

需要注意的是,如此強勁的利潤增長與騰訊的主營業務利潤增長關係不大,主要得益於「其他收益」同比大增161.62%,至1494.67億元,佔了期内稅前利潤的60.25%,也就是說,騰訊2021年的大部分稅前利潤來自「其他收益」。

什麽是「其他收益」?最大的一筆「其他收益」為處置及視為處置投資的收益,達到1180.51億元,包括:

(1)一些聯營公司發行新股攤薄騰訊的持股權益而產生的收益淨額186.46億元(這些公司從事遊戲開發、金融、網絡視頻分享平台、電商及互聯網相關業務);

(2)京東相關收益780億元——因實物分派京東股份作為騰訊中期息的會計處理;

(3)另外一家遊戲開發投資公司因董事會代表任期屆滿,而由聯營公司轉為金融資產所產生的收益116億元;

(4)搜狗私有化產生的收益38.07億元。

除此以外,「其他收益」還包括公允值變動收益等款項,由此可見,該會計項目與騰訊的持續經營業務基本沒半毛錢關係,是其投資資產的一些一次性損益和賬面浮動。

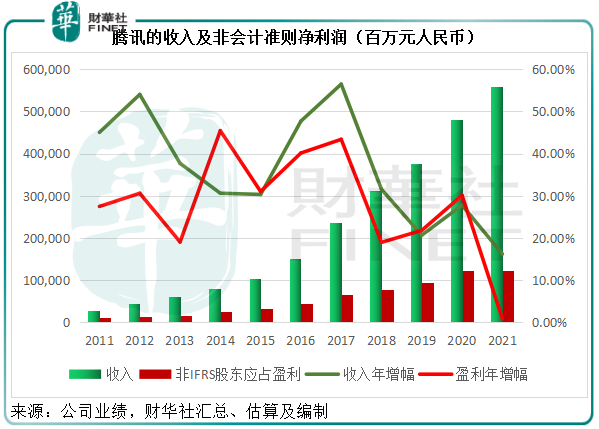

扣除上述的一次性項目、賬面浮虧或浮盈、股份酬金、收購產生的無形資產攤銷、減值撥備等與其主營業務關聯性不是很大的項目,騰訊的非會計準則淨利潤實為1237.88億元,僅按年微增0.85%,純利率由2020年的25.46%,下降至22.10%。

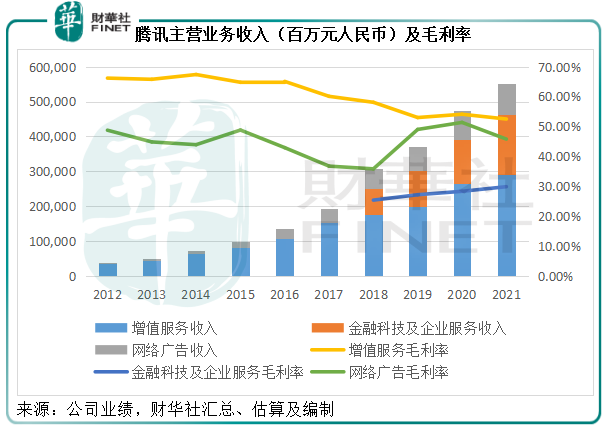

見下圖,騰訊的收入和非會計準則淨利潤增幅持續收縮,到2021年,盈利增幅更遠低於收入增幅,反映盈利能力的下降。

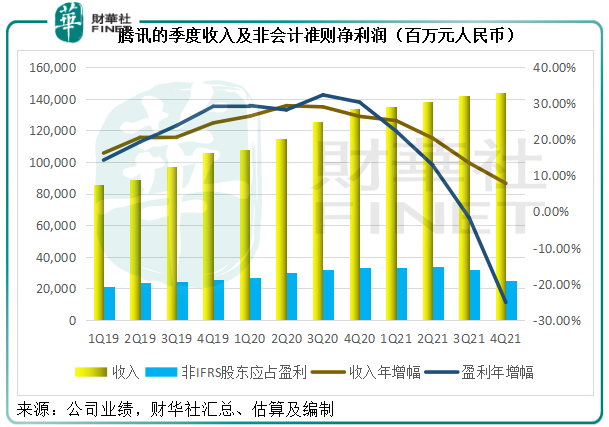

考慮到騰訊2021年前三季還實現盈利正數增長來著,全年業績轉弱,主要原因是2021年第4季業績轉差。

2021年第4季,騰訊的季度收入僅按年增長7.87%(遠低於前三季收入增幅分别25.21%、20.35%和13.49%),至1441.88億元;得益於上述的「其他收益」,季度股東應佔利潤同比增長60.13%,至949.58億元;但扣除非持續經營項目後,非會計準則股東應佔盈利較去年同期減少25.08%,至248.8億元,純利率由去年同期的24.84%,下降至17.26%。

見下圖,騰訊2021年的收入及非會計準則淨利潤增速呈下降趨勢。

騰訊的持續經營業務盈利能力變差的具體原因在哪里?以下我們分兩部分來闡述:各業務分部的毛利率以及騰訊整體經營開支的變化。

主營業務毛利率下降

騰訊從2021年第3季開始分開呈列本土遊戲和國際遊戲業務收入,以反映其國際遊戲業務的強勁增長。

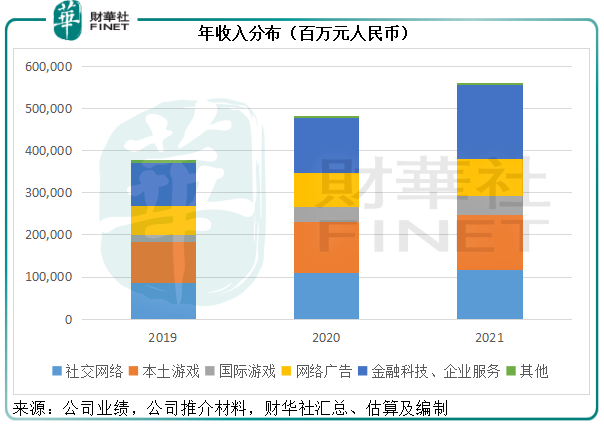

從下圖可見,變化比較大的要數國際遊戲板塊(灰色柱)和金融科技及企業服務板塊(深藍柱)。筆者根據騰訊披露的數據估算出這兩個板塊於2021年的收入年增幅分别為32.79%和33.41%。

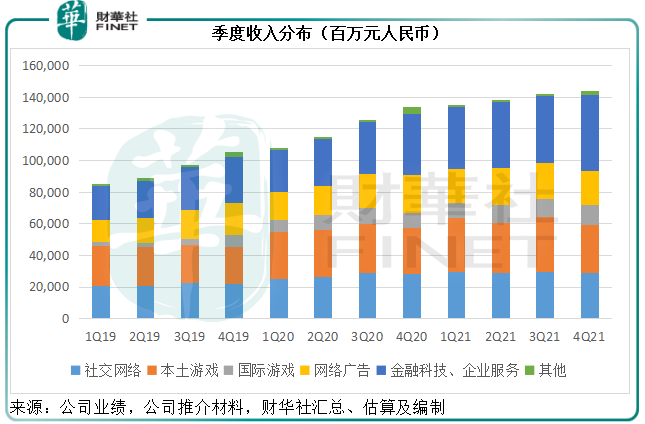

再來看季度數據:

2021年第4季,社交網絡收入變化不大,同比增長2.73%,至288.38億元;去年第三季起發佈的未成年人保護措施影響仍未消化,本土遊戲業務季度收入為302.79億元,增速進一步放緩至2.73%;國際遊戲業務則大放異彩,季度收入同比大增38.69%,至129.77億元,主要因為其面向國際市場的若幹遊戲表現出色。

社交網絡、本土遊戲和國際遊戲業務合並為增值服務。2021年第4季,騰訊的增值服務收入同比增長7.37%,至719.13億元,毛利僅按年增長1.67%,至350.44億元。

全年來看,增值服務收入同比增長10.36%,至2915.72億元;毛利按年增長7%,至1529.36億元;毛利率由去年的54.10%下降至52.50%,主要由社交網絡視頻號直播服務相關的收入分成成本、遊戲渠道及内容成本增加,加上合並虎牙帶來的成本增加所致。

騰訊依靠龐大的社交用戶群體所掌握的廣告業務優勢,在2021年出現放緩迹象。2021年全年收入同比增長7.77%,增幅低於2020年的20.32%和疫情前2019年的17.73%,第4季的收入更按年下降12.72%,主要受教育、房產及保險等廣告主所在行業的監管變化,以及網絡廣告行業資深的監管措施(如開屏廣告限制)影響。

廣告收入下降,但服務器與頻寬成本繼續上升,而且内容成本也增加,網絡廣告分部的2021年全年毛利按年下降3.94%,至405.94億元,毛利率按年下降了5.6個百分點,至45.8%。

在黯淡的本土遊戲和廣告收入增長環境下,金融科技及企業服務的收入及利潤表現,或多少為騰訊挽回一些臉面。2021年第4季,該業務分部收入同比增長24.59%,至479.58億元。

見上圖,金融科技及企業服務分部自2020年第3季起取代本土遊戲業務,成為騰訊第一大收入來源。2021年,該業務分部收入同比增長33.41%,至1736.37億元,佔騰訊總收入的比重由2020年的27%擴大到31%,進一步鞏固了其重要地位,分部毛利率由上年的26.6%提高至2021年的30.7%,或反映規模效應的提升。

綜上所述,在金融科技及企業服務強勁的業務增長帶動下,騰訊2021年整體收入仍有16.19%的增長,但由於利潤較高的增值服務和網絡廣告業務收入增幅相對和緩而且毛利率下降,其整體毛利率按年下降了2.1個百分點,至43.9%。

經營開支進一步上升

遊戲及企業服務市場推廣支出增加,帶動騰訊的銷售及市場推廣開支同比上升20%,至406億元,佔收入的比重由2020年的7.0%上升至7.2%。

另一方面,研發開支及僱員成本增加(因2020年和2021年的人才招聘競爭異常激烈),令一般及行政開支同比大增33%,至898億元,佔收入的比重由上年的14%上升至16%。

所以,利潤率較高的業務分部收入增長相對放緩,加上經營開支大增,是拖累騰訊主營業務盈利表現的原因。

再來看非持續性業務,也是騰訊近年所看重的——投資。

騰訊的投資

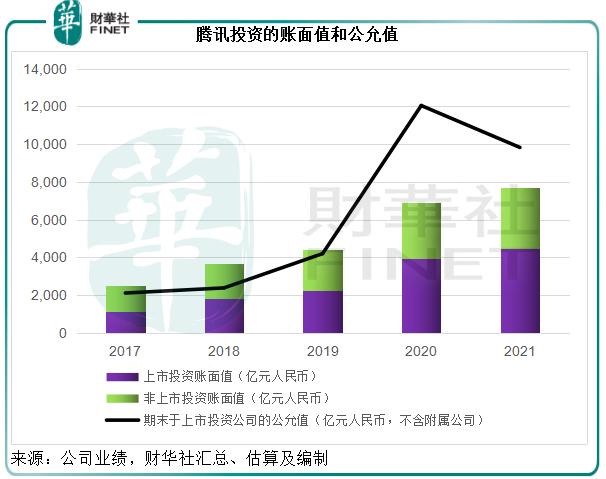

2021年12月,騰訊宣佈每持有21股可獲派1股京東集團A類普通股,以實物分派的方式退出於京東的投資;2022年1月,騰訊減持東南亞電商Sea (SE.US),還將投票權較高的股份轉換成流動性較高的股份。由此可見,在加大投資的同時,騰訊也在退出獲利的投資,以確認財務收益,這也是其「其他收益」如此飄忽的原因。

截至2021年末,騰訊於上市投資公司的公允值為9828億元,較2020年末的1.205萬億元縮減了18.44%,較2021年9月末的1.197萬億元下降了17.87%。筆者認為,這與騰訊退出部分上市投資和一些上市投資的市值隨全球資本市場環境變化而下降有關。

筆者匯總了騰訊的聯營公司和金融資產的數據(不包括合營公司),估算出該公司2021年末的上市投資和非上市投資賬面值或為7695.88億元,較期初上升11.39%;總投資公允值或為1.304萬億元,較期初下降13.17%,主要因為上市投資公允值的下降。

據筆者估算,如果按2021年末的公允值作為售價出售上述投資,騰訊或可實現利潤5344.21億元,大約相當於其當前市值的18.7%,而2020年末的潛在利潤則達8108.54億元。

雖然投資縮水,騰訊的投資和潛在利潤仍十分可觀。

那麽騰訊的未來發展如何?

對於未來的發展,騰訊有頗為樂觀的路徑:

廣告:隨著其適應新的監管環境和升級廣告解決方案,該業務收入有望於2022年末恢復增長;

本土遊戲:未成年人保護措施的影響或可在2022年下半年完全消化,待新版號發放後,將得益於更多新遊戲的推出。

國際遊戲:隨著新遊戲的推出,有望對2023年及以後的增長帶來幫助。

長視頻:優化成本結構以降低虧損,同時維持其領先地位。

雲計算(IaaS和PaaS):將業務重點從聚焦收入增長轉變成為客戶創造價值和提升增長質量。

企業服務SaaS:擴大業務規模,嘗試商業化。

視頻號:通過讓更多用戶觸達内容創作者、廣告主和商家,拓展變現機會。

筆者認為最後兩項——企業服務和視頻號的商業化,對騰訊長遠的潛在影響或最大,若找到變現路徑,有望擴充騰訊的收入結構。

視頻號變現方面,騰訊計劃通過:1)擴大直播打賞規模;2)擴大直播電商的總銷貨值(GMV),讓變現成為可能;以及3)在2022年測試和優化短視頻信息流廣告等,探索商業化。

目前字節跳動旗下的抖音和阿里都有類似的變現模式,但騰訊的加入,可能會讓直播大戰來得更猛烈一些,至於誰是得益者,恐怕要到下半場才能分出勝負。

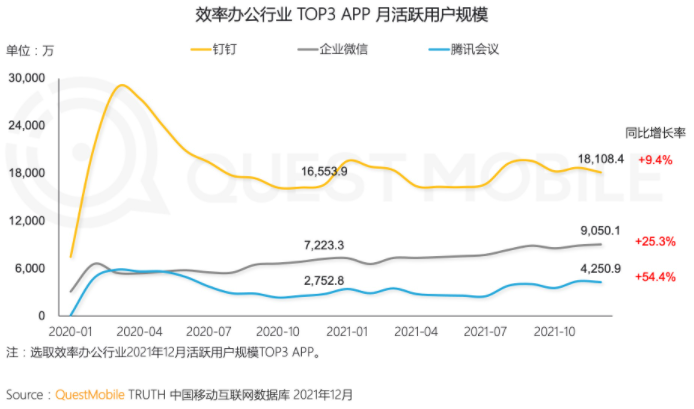

企業SaaS變現方面,其或計劃通過提升騰訊會議、企業微信和騰訊文檔的滲透率,整合三項業務以提升協作力和生產力,尋找變現機會。

有趣的是,該業務所對標的阿里巴巴釘釘,在3月22日的發佈會上首次提出商業化。目前釘釘在免費的標準版基礎上,有專業版、專屬版和專有版三個收費版本,具備商業化基礎,而釘釘計劃聯合阿里雲生態、釘釘生態構建大客戶生態服務體係和能力。

釘釘明確了其生態邊界,只做一件事,就是PaaS化,即釘釘只做基礎能力和基礎產品,而將這些能力和產品作為底座開放給生態,吸引開發者進駐,將各種專業應用交給生態做,以便讓「釘釘每收入1塊錢,就給生態合作夥伴帶去9塊錢」(釘釘總裁葉軍表示)。

騰訊的企業SaaS似乎沒有釘釘那麽明確的方向,發展也遠遠落後於釘釘。騰訊要累積足夠的市場規模才有說服力,才有機會探索變現的可能。見下圖,QuestMobile的數據顯示,釘釘的月活用戶規模仍遠超企業微信和騰訊會議,面對釘釘的競爭,騰訊企業SaaS的變現恐怕難以在短期内實現。

總結

隨著廣告和本土遊戲的負面影響消化,騰訊的主營業務有望在下半年恢復穩定。國際遊戲或可成為其新的增長驅動力,但受當前相對較小的收入規模所限,正面影響應有限。

長遠而言,企業服務SaaS和視頻號的變現構想,或可為騰訊的前景帶來一些驚喜,不過發展尚需時間。

投資方面,美國加息週期的展開以及上市監管,或影響到騰訊國際風險投資的退出和估值,可能導致其投資賬面損益的波動。

總而言之,若廣告和本土遊戲確能恢復健康增長,騰訊的成長特性應未變,整體前景仍樂觀,但仍須留意上述風險點。

此外還需留意國際遊戲產業競爭的加劇,例如微軟(MSFT.US)收購動視暴雪,以及其他大型互聯網巨頭如索尼和亞馬遜探索其他網遊方式,可能帶來的影響,國際遊戲市場的快速演變,國内外娛樂、廣告和企業服務生態的變化和競爭等,都會影響到騰訊的長遠發展前景。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。