最近,DeFi圈子風聲鶴唳,不少老玩家提示風險,很多人放棄短期高息,將存在各個新興DeFi協議的資産遷移到更安全的協議中。

故事要從11月4日說起,收益型穩定幣xUSD的閃崩,不僅讓發行方Stream停擺導致9,300萬美元灰飛煙滅,並像推倒的多米諾骨牌一樣,壞賬席卷Morpho與Euler等主流借貸協議,總敞口觸及2.85億美元。這也將CeDeFi模式的低透明度風險與Curator(策展人)的激勵結構問題,擺到了台前。

Stream發行的收益型穩定幣xUSD出現災難性脫錨,不僅導致平台自身暫停所有存取款業務,更在DeFi市場引發了一場高達2.85億美元的壞賬危機。這次事件也暴露了行業中一個長期存在的結構性陷阱:CeDeFi(中心化與去中心化金融的混合模式)把不透明的高收益包裝成低風險的穩定幣,並通過主流借貸協議的Curator機制,將單一風險轉化為係統性風險。

Stream的危機始於外部基金管理人報告了約9,300萬美元的資産損失,平台隨即暫停了所有的存取款,並聘請了律所Perkins Coie介入調查。受此消息影響,xUSD在恐慌性抛售中大幅脫錨,從1美元迅速跌至0.23美元,隨後進一步暴跌,最低觸及0.08美元。

這次事件的爆發時間節點相當敏感。Chao Labs創始人Omer Goldberg表示,xUSD脫錨正是在知名DEX Balancer發生的超1億美元漏洞事件之後爆發。雖然Stream的損失與Balancer的黑客攻擊可能並無直接關聯,但這體現了DeFi生態内部的高度關聯性,一個協議的負面事件將快速通過市場情緒與抵押品聯動,引發其它協議的連鎖反應。

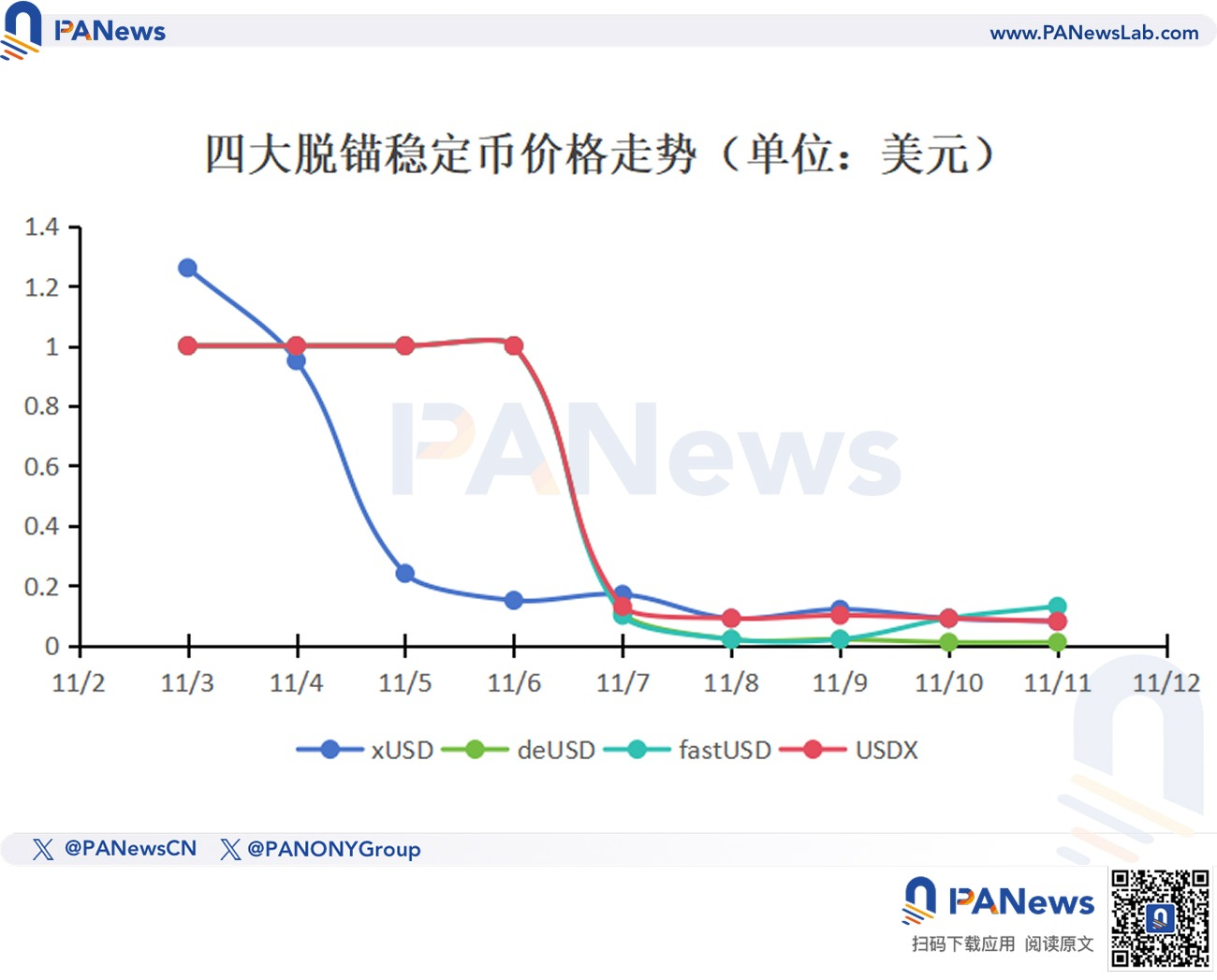

xUSD脫錨後,與其存在關聯交易或採用類似機制的部分穩定幣也都迅速歸零。Elixir曾向Stream借出6,800萬美元USDC,佔到其所發行穩定幣deUSD總儲備的65%,而Stream則使用自有穩定幣xUSD作為抵押。當xUSD跌幅達65%時,deUSD的支持資産幾乎瞬間蒸發,同時引起流動性擠兌。受到市場恐慌情緒的影響,與 xUSD/deUSD 沒有關聯,但採用相似機制的穩定幣fastUSD和USDX也紛紛嚴重脫錨,奔向歸零。

就連合成穩定幣賽道龍頭USDe也受到了影響,近一周市值大降約8%,穩定幣市場整體縮水超20億美元。

xUSD的崩盤也暴露出了主流借貸協議的壞賬敞口,主要的受害者包括Morpho與Euler等採用Curator機制的借貸協議。YAM發佈的數據顯示,與Stream關聯的抵押品債務敞口合計高達約2.85億美元。

這次危機將DeFi市場的兩大頑疾暴露無遺:一是,在CeDeFi混合結構下,高收益包裝掩蓋了信息不對稱的風險;二是,Curator機制作為風險配置的橋梁,將不透明的單一資産崩潰迅速放大成跨協議的係統性壞賬。

Stream的xUSD脫錨是CeDeFi結構性風險爆發的典型案例。這類模式的本質在於將DeFi的代幣合成功能,與CeFi(中心化金融)的高風險以及不透明的收益策略相結合。

xUSD並非傳統意義上由美元法幣全額抵押的穩定幣,而是一類“收益型”穩定幣。它的錨定不取決於資産儲備,而是依賴於一個賺取收益的投資組合。這個投資組合一般包括部署在DeFi借貸市場的抵押品、LP頭寸,以及由外部資産管理人負責管理的鏈下資本部分。

CeDeFi模式的固有風險在於信息不對稱。Stream聲稱的TVL(總鎖倉價值)約為5億美元,但DeBank等鏈上追蹤工具只能追蹤到約1.5億美元,這揭示了平台將大量用戶資金轉移到鏈下交易策略的“暗箱操作“。

DeFi的核心價值在於“信任最小化”。用戶信任的是協議代碼,而不是人工操作。Stream卻將核心收益環節之一置於鏈下,並通過外部管理人來報告損益。一旦鏈下管理人陷入虧損,中心化風險將回流到去中心化係統。

雖然xUSD被定位為一款“Delta中性策略”的穩定幣,通過對沖交易來降低市場波動性,但其實質上更像是一個“代幣化對沖基金”。外部基金管理人披露的約9,300萬美元損失,表明Stream在執行鏈下交易策略追求高收益的同時,採取了違背“中性”交易原則的極端槓桿實踐。這個案例也體現了CeDeFi是如何通過暗箱操作制造出“高收益穩定幣”的假象。

Curator機制起初是為了提高資本效率與制定專業化策略,但xUSD脫錨事件則暴露了如果Curator自身管理不當在危機爆發時可能反倒會變成“風險放大器”的問題。

Curator主要存在於Morpho與Euler等新一代DeFi借貸協議中。他們是一組個人或團隊,負責設計、部署與管理特定的“策略金庫”(Vaults)。這些金庫將復雜的收益策略打包起來,讓普通用戶能夠一鍵存入並賺取利息。

Curator機制的核心特點是非託管性。Curator無法直接訪問用戶資金,用戶的資産始終由智能合約來保管,他們被僅限於通過協議接口配置與執行策略操作。

盡管Curator的權限受到協議限制,但其盈利模式與激勵結構卻為風險放大埋下了伏筆。他們的收入主要由績效分成和管理費構成。這種績效驅動的激勵結構很有可能促使Curator為追求更高的收益率,而採取更激進的策略,甚至引入高風險資産。

本質上,這種結構類似於傳統金融中的對沖基金,但缺乏了相應的監管與合規審查。在DeFi環境中,一旦交易策略失敗,虧損將由存入金庫的用戶承擔,而Curator可能已經從前期的高收益中賺取績效分成。

在xUSD脫錨事件中,風控不嚴格的Curator對風險的放大作用尤其明顯。通過Curator金庫的策略配置,xUSD這類低透明度的穩定幣直接被納入主流借貸協議的抵押品名單。從Stream的受害者名單來看,正是由於MEV Capital和Re7等部分Curator忽視xUSD風險,並將其資金分配給相關資産池,才導致了數千萬美元的壞賬,將單一資産的崩盤危機轉化為係統性風險。

Stream暴雷深刻地提醒了行業,DeFi的創新邊界正在挑戰其去中心化原則。若要構建一個可持續的生態係統,行業應正視CeDeFi模式下的透明度陷阱與Curator機制的激勵結構錯配問題。

xUSD脫錨及其對Morpho、Euler等主流借貸協議造成的壞賬,也是CeDeFi領域在追求高收益和犧牲透明度之間平衡失敗的又一佐證。高收益往往是復雜性、低透明度和中心化風險的包裝。

當DeFi協議引入合成穩定幣作為抵押品時,將繼承CeFi的管理不善與信息不對稱風險。而解決這一問題的關鍵就在於風險隔離與透明度強制化。

Curator機制的初衷是提升資本效率,但在缺乏有效問責制與低透明度的情況下,它很容易演變成把低流動性、高風險資産嵌入主流DeFi的捷徑,從而將單點風險轉化為係統性壞賬。

Curator的未來將取決於機制本身能否有效平衡資本效率與道德風險。協議治理應採取更有力的手段來緩解其激勵結構問題:

以太坊創始人Vitalik Buterin曾在博客文章中指出,更加專注於低風險的DeFi能讓市場更好地在經濟上維持生態係統的穩定。正如其所言,行業迫切地需要敬畏風險的協議與Curator。

PANews認為,即使Stream崩盤導致部分Curator造成了重大的用戶資金損失,且連帶著四個穩定幣隨之崩潰,市場也不應全盤否認收益型穩定幣及Curator機制,甚至將過錯上升到Morpho、Euler等借貸協議。許多項目與Curator都被誤傷了,它們本身也都是“受害者”。

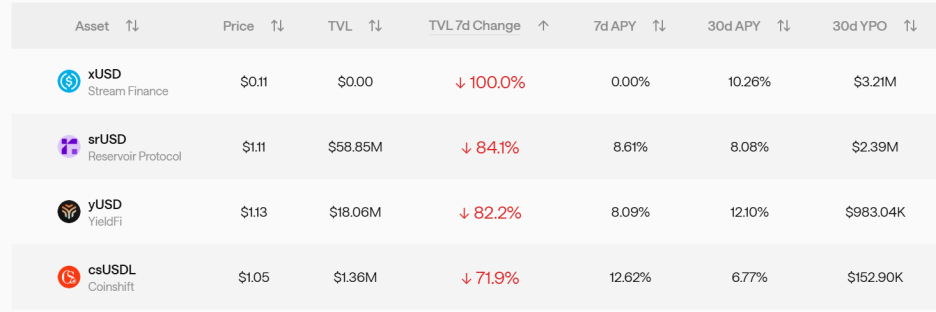

從積極的角度來看,市場正處於風險出清的階段。在這個過程中,用戶也能夠識別出敬畏風險且真正具有價值的Curator和協議。最近一周,市場内已有四個穩定幣陸續歸零,它們有著大量的關聯協議或交易對手,但Gauntlet、SteakhouseFi等Curator卻有效預防了風險,規避了連環危機。另外,stablewatch數據顯示,雖然Reservoir、YieldFi及Coinshift等協議經歷了資金大量出逃、TVL急劇下降的情況,但其所發行穩定幣都依然保持著錨定。PANews認為,不論收益型穩定幣還是Cuartor機制,都有其存在的價值與必要性,只是行業需要形成更健全的制度去進一步完善它們。

對於投資者而言,盡職調查的範圍也應更加深入:不僅要評估協議代碼的安全性,更要判斷其所接入Curator的聲譽、策略透明度與底層資産的穩健性。行業的未來取決於能否通過技術手段與更嚴格的治理架構,消除CeDeFi模式下的暗箱操作,建立一個更安全、可持續且高透明度的DeFi生態。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。

PANews是區塊鏈和Web3.0領域領先的智庫型信息平台,為行業用戶提供具有國際視野的前沿資訊與報告。PANews優質多元的内容以圖文、音頻、視頻等形式在全網多渠道覆蓋,包含推特、微博、抖音、視頻號等主流平台,旨在成為用戶的Web3信息官。PANews同時還是騰訊新聞的内容合作夥伴,内容被福佈斯、財新等媒體引用,獲得騰訊新聞、今日頭條、澎湃新聞等頒發的相關獎項。PANews的兩位聯合創始人均為福