临近春节,资本市场又发生了一件大事。2月5日证监会批准深交所的主板和中小板合并。

本次合并将本着“两个统一、四个不变”的思想来展开。下面我们先来了解一下通知中的“两个统一、四个不变”是什么含义。

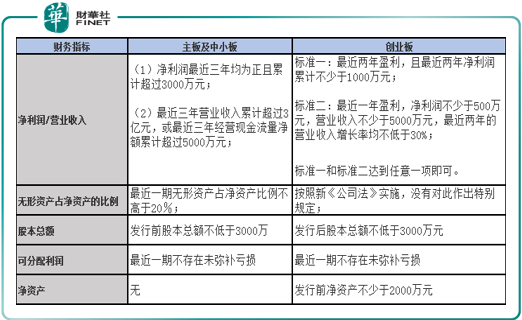

首先,“两个统一”是指监管要求和业务规则与主板保持统一。而四个不变是指上市条件不变、交易机制不变、代码不变以及投资门槛不变。这里说的四个不变可以分为两个方面,一方面是针对投资方,另一方面是对作为融资方的上市公司而言的。对于投资者,其门槛、交易机制都没有发生变化。而对于将要上市的企业,其上市要求也保持了与原来的一致。目前深交所存在两套发行体系,一套是针对于主板和中小板的,另一套则适用于创业板。两套体系最显著的不同在于对上市公司的财务要求。主板和中小板合并后,中小板发行制度仍然和以前一样。从上面的解读可以看出,本次中小板和主板合并在制度方面并没有出现较大幅度的改动。中小板沿用的之前的交易及发行制度。

上面我们说了在合并之后中小板的现行制度基本维持了原状。不过两板合并后也是存在一些变化的。最大的变化主要来自于名称。中小板指数、中小板综合指数、中小板300指数等指数的名称都会做相应的调整。调整的内容如下:

1、“中小板指数”更名为“中小企业100指数”,指数简称由“中小板指”变更为“中小100”。

2、“中小板综合指数”更名为“中小企业综合指数”,指数简称由“中小板综”变更为“中小综指”。

3、“中小板300指数”更名为“中小企业300指数”, 指数简称“中小300”保持不变。

4、“中小企业板创业板100指数”更名为“中小创业企业100指数”,指数简称“中创100”保持不变。

5、“中小企业板创业板400指数”更名为“中小创业企业400指数”,指数简称“中创400”保持不变。

上面我们总结了一下中小板与主板合并相关细节,下面我们再来更加细致的了解一下中小板具体的构成情况。看看从其市场结构中能挖掘出哪些有用的信息?目前深圳中小板中一共有1004只股票。从板块分布来看,中小板上市公司多集中在电子、生物医药、计算机、半导体及元器件等新兴科技领域。其中元器件、IT设备、及半导体行业的公司数量达到了93家,生物制药、化学药、及医疗领域的企业达到86家。从这些统计数字来看,中小板与主板相比最大的特点就是科技含量高,许多在中小板上市的公司已经成长为行业中的龙头。

为了更进一步了解中小板的具体情况,我们不妨来看一下在中小板中市值排名前十的股票。在中小板中市值排名第一的是比亚迪。大家都知道比亚迪是新能源车领域的龙头老大,同时也是磷酸铁锂电池最主要的生产厂家。除了在电动汽车领域持续领跑,比亚迪还在积极布局新能源和轨道交通等高科技产业。可以说比亚迪是一家妥妥的高科技公司。

而在深市主板,市值排名第一的是五粮液这家知名的白酒企业。从市值排名第一的公司所处的行业我们就可以看出中小板和主板的明显差异。一个偏重于新兴的朝阳产业,一个更加倾向于业务已经高度成熟的传统产业。

当然在这里我们并不是说传统产业就不好,而是从发展的大趋势来看,中国经济的未来更多的将依靠新兴的高科技产业。从这一点来看,中小板未来势必成为“主旋律”所以再把“中小板”三个字作为这些公司的标签显然是不合适的。

其次从体量上看“中小板”当中的股票市值也并不算低了。除了个别白酒巨头外,中小板公司的市值和主板几乎已经持平,甚至已经有超越之势。既然中小板的规模已经从小变大,由弱变强,那么“中小板”也理应加入到主板当中。

对于中小板和主板合并,监管层其实是有更深层次的考虑的。为剖析这一问题,我们先来看一下我们平常所说的“中小板指数”是如何构建的。中小板指数遴选了中小板市场中市值大、流动性好的100只股票作为样本来反应整个中小板的整体运行。

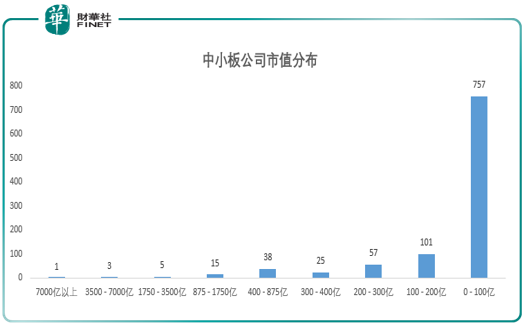

在中小板1004只股票当中有757只股票的市值是介于0到100亿之间的。市值超过400亿的股票也只有86只。所以选取市值最大的100只股票来代表整个中小板的走势显然是有失公允的,整个指数存在失真的风险。

这种指数失真的状态导致的一个直接后果就是指数涨,但是市场里大部分的股票却都在下跌。从年初至今,中小板中1004只股票只有219只股票出现上涨,出现了典型的二八行情。甚至有人将次轮牛市称之为 “股灾式牛市”。少部分龙头股获得惊人涨幅而其他规模稍小的公司却完全得不到市场资金的关注。

资本市场的一个重要功能就是将资金配置给有需要的人。而随着A股“机构化”的不断加深,大资金抱团的现象越来越严重,这严重阻碍了那些有核心竞争力的小公司进一步发展。也失去了创设中小板的初衷。当然在这里我们并不是鼓励大家去“炒小炒差”,而是小市值公司当中确实有许多优质的标的值得投资者去挖掘。所以为了能让小市值公司获得更多的资金支持,也为了让小公司能够更加快速的发展壮大,将中小板和主板合并是十分有必要的。

此外,同样是在5号,证监会发布了《监管规则适用指引 – 关于申请首发上市企业股东信息披露》。在指引中证监会明确指出,从发行人提交申请前12个月内的新股东,需承诺所持新增股份在36个月内不得转让。这一规定限制了风险投资机构在一级市场投资,并通过二级市场套现的短期行为,迫使资金进行长期战略性投资。锁定期的延长是为了增加上市公司,特别是中小型上市公司的资金有效供给。一边“合并”,一边“锁定”,两个事件体现出了监管层的总体思路。

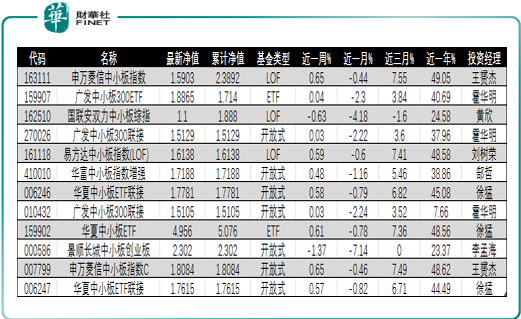

上面我们已经说到A股正处在加速机构化的进程当中,而有相当一部分机构采取的是指数化的投资策略。就是跟踪某一特定指数进行被动的复制。例如目前在A股市场上专注于投资中小板股票的公募基金一共有12只,而这12只基金当中大部分采取的都是跟踪中小板指数或者中小板300指数的策略。

中小板和主板融合以后,机构可选的股票池会相应增大,优质的小市值股票会获得机构的更多青睐。前期出现的“割裂行情”也会在一定程度上得到缓解。

并且,在合并之后深市将形成“主板”和“创业板”两个市场,两个市场相辅相成,使得市场结构更加的清晰合理。合并后,市场可以更加高效的为处在不同发展阶段的公司提供更有针对性的金融服务。最后,创业板已经实行注册制,中小板和主板的这次合并是否是为了注册制的全面铺开而创造必要条件?这为我们留下了悬念,有待我们进行进一步的观察,我们将会对深交所的主板和中小板合并事件进行持续的跟进,感兴趣的朋友可以关注财华社后续报道。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至 content@finet.com.hk,获得书面确认及授权后,方可转载。