長久以來,流動性碎片化與資本閑置是DeFi領域一直在嘗試翻越的兩座高山。市場内擁有著數以萬計的流動性池,數百億的資金大部分時間卻只是在協議中沉睡,難以匯聚成一團活水。

11月17日,DEX聚合器龍頭1inch宣佈推出流動性協議Aqua,正是要扮演起“喚醒者”的角色,旨在推動DeFi向更精細的流動性管理轉型。

Aqua的發佈是1inch近期戰略轉型的拐點。起初,1inch以DEX聚合功能聞名市場,專注於為用戶集成跨DEX的最優交易鏈路和價格。但近年來,1inch的戰略重心正在從單純的零售聚合服務,轉向B2B基礎設施提供商。

這次Aqua的初始發佈並沒直接面向普通零售用戶,而是主要開放了開發者工具,包含SDK、庫與技術文檔等。這一開發者先行的策略也表明了1inch將Aqua定位為一個底層協議。

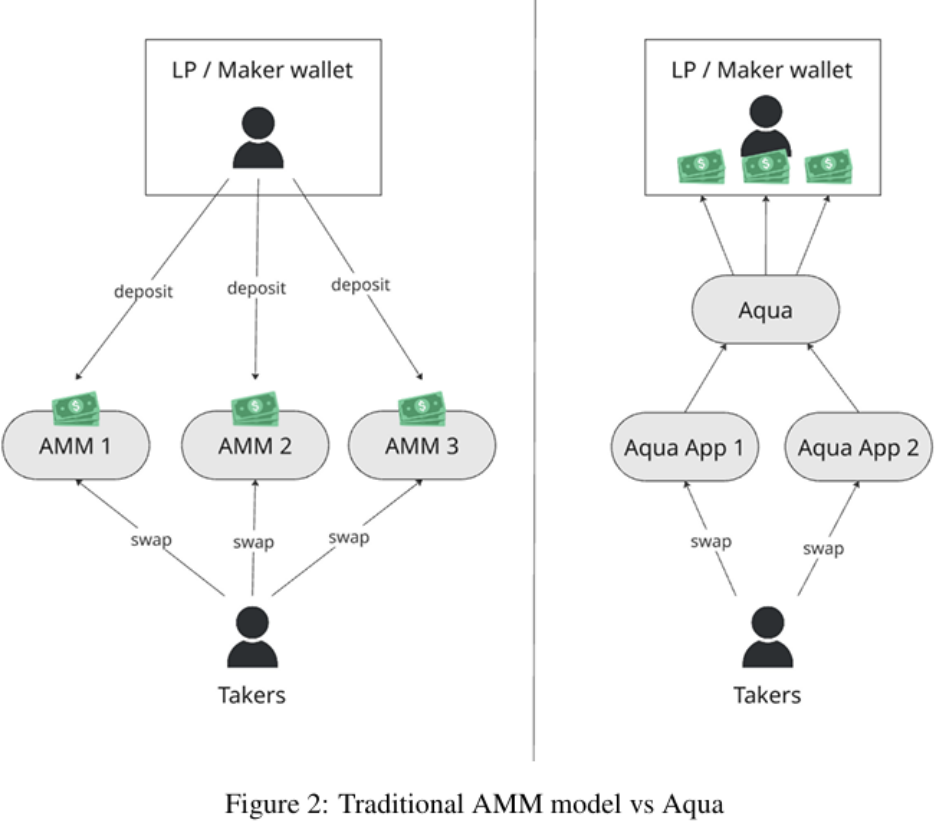

Aqua採用了一種全新的共享流動性模型,它允許資産在多個DeFi協議中實現並發、動態的訪問與調用,而不是像傳統模型那樣被鎖定在獨立的資金池中。

1inch聯創Anton Bukov在協議發佈時強調了Aqua對做市商的核心價值:“Aqua通過激發有效資本的乘數效應來解決做市商的流動性碎片化問題。從今以後,對資本效率的唯一限制將是策略本身”。

另一位聯創Sergej Kunz則將Aqua定位為“可擴展、資本高效的DeFi的底層架構”。傳統的DeFi資本效率通常被定義為在一個獨立流動性池内部集中資本的能力,但Aqua正在嘗試將效率提升到一個更高的維度:跨協議和跨策略的並發調用能力。

在Aqua出現之前,主流的AMM(自動做市商)模型廣泛採用“池化託管”設計,也就是要求LP(流動性提供者)將他們的資産存入並鎖定在協議中,但是這種設計造成了兩個結構性低效的問題:

Aqua提出了一個新的指標:TVU(Total Value Unlocked, 總解鎖價值),代表著用戶資金將不再被物理性地鎖定在DeFi協議内,而是通過授權機制實現動態的策略並行。

不同於傳統的池化託管係統,用戶資金始終保留在他們自己的錢包中。只有在實際交易或策略執行時,才會根據預先設定的權限被轉移或使用。

Aqua試圖憑借自託管模式發揮資本的乘數效應。用戶資金在保持自託管的條件下,能夠被授權參與多個DeFi活動。比如,同一筆資産可以同時為AMM提供流動性、參與協議的DAO治理投票以及在借貸協議中充當抵押品。這種設計將大幅提升資本效率和應用場景,並在結合使用時發揮乘數效應。

Aqua的核心技術創新是注冊表授權係統,這是一個解耦資産所有權和使用權的設計。Aqua本身並不直接持有資産,而是在内部注冊表中為LP分配他們在不同DeFi策略中的虛擬餘額。這些虛擬餘額將決定每個策略能夠訪問的基礎資産份額。這類設計允許不同的DeFi應用(如AMM、借貸或穩定幣流動性池)同時調用同一份基礎資本,實現共享流動性,而無需LP拆分或者跨池轉移資金。

對於LP來說,這種機制也提供了顆粒度權限和風控機制。他們能夠為每項策略設置明確的授權與資本上限,從而限制資金的使用要求。策略的參數一旦被設置,就將具有不可變性,這有助於提高代碼安全性與集成可靠性,將風險控制在特定的、經授權的策略範圍内。

與頭部DEX協議Uniswap V3不同的是,Aqua主要專注於解決跨策略的流動性碎片化問題。Uniswap V3的集中流動性模型允許LP在特定的價格範圍内集中部署流動性來提高池内的資本效率,這使得在特定價格區間附近的交易擁有更低的滑點。不過,V3仍要求資金被鎖定在一個NFT(非同質化代幣)憑證代表的頭寸中,這導致流動性依然是碎片化與鎖定的。

如果說V3解決了“如何在一個池子裡更高效使用資本”的問題,那麼Aqua則是解決了“如何讓同一份資本同時為多個池子提供流動性”的問題,兩者從根本上就是不同的技術路綫。

盡管Aqua做出了大量的技術創新,但其架構設計也引入了新的風險和變量。

首先是交易復雜度和延遲問題,不同於傳統AMM單策略的復雜度,Aqua的共享流動性模型將涉及到與多策略的互動,導致交易復雜度上升,這可能導致交易延遲,特別在大額或高頻交易中,影響用戶體驗。

其次是路徑依賴損失,當多個策略同時調用同一筆底層資産,但錢包實際餘額低於所有策略承諾的虛擬餘額之和,交易將回滾,但Aqua不會自動暫停策略報價,可能在價格波動期間鎖定不利敞口,類似放大化的無償損失,需要LP實時監控並手動撤銷策略;

其三是安全向量風險,1)由於注冊表依賴ERC-20授權,具有不可變性,策略參數一旦部署就不可修改,初始配置錯誤將無法逆轉,意味著上綫前必須100%審計正確,否則將永久帶病運行;2)雖然自託管降低了智能合約漏洞的單點風險,但惡意或有bug的策略仍可能在用戶授權範圍内抽走資金。

最後是代幣價值捕獲缺失,白皮書強調Aqua將反哺1inch産品,深化生態流動性。Aqua作為1inch基礎設施轉型的拐點,可能通過增加聚合器調用量間接提升1inch的使用率,從而支撐起1INCH代幣的需求。不過,白皮書中並未提及1INCH的直接角色,如費用燃燒或直接分成,這可能將限制代幣的增值潛力。

Aqua指出一個DeFi流動性管理的方向:從“鎖多少”轉到“用多少”,但未知的方向也意味著落地的艱難。2026年Q1前端上綫後,市場將驗證真實的數據,到底是資本效率的盛宴,還是又一個被復雜性拖垮的敘事?在答案揭曉之前,理性對待、大膽實驗,也是目前最穩妥的途徑。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。

PANews是區塊鏈和Web3.0領域領先的智庫型信息平台,為行業用戶提供具有國際視野的前沿資訊與報告。PANews優質多元的内容以圖文、音頻、視頻等形式在全網多渠道覆蓋,包含推特、微博、抖音、視頻號等主流平台,旨在成為用戶的Web3信息官。PANews同時還是騰訊新聞的内容合作夥伴,内容被福佈斯、財新等媒體引用,獲得騰訊新聞、今日頭條、澎湃新聞等頒發的相關獎項。PANews的兩位聯合創始人均為福