作者:0xWeilan

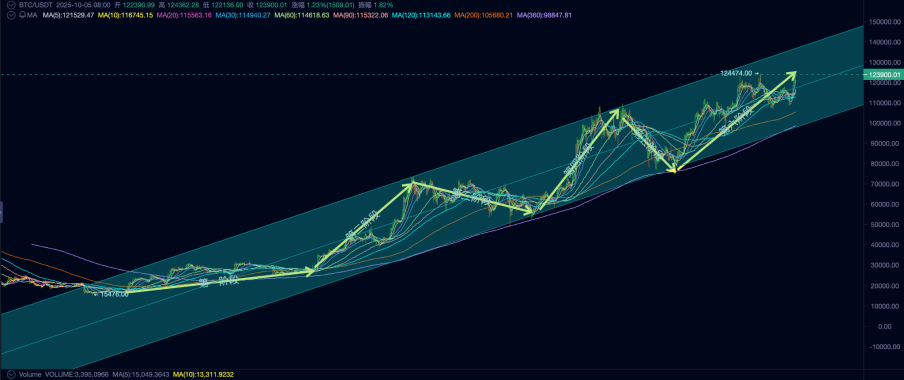

據Coinbase報價,BTC在2022年11月21日到達4年低點15460.00美元/枚。我們將這一天視作上一周期的結束日和本周期的起始日。

自當日起截止今年9月30日,BTC已在動蕩中已運行1044天,時間上已經臨近前兩輪周期的頂點(低點後約1060天)。刻舟求劍計算,那麼BTC將在2025年10月份到達本周期頂點。

BTC的這一“周期律”魔咒,源自共識擴散和減産帶來的投機熱潮,迄今仍是BTC傳統大型持有者最為看重的周期指標。這一群體在過去BTC頂部的塑造中起到決定性作用。正是這一群體的瘋狂止盈抛售,榨幹流動性,最終令市場完成周期頂點的鑄造。

目前,這一群體正在加緊抛售,看上去“頂點”即將來到。然而,其它頂部迹象指標如價格急速拉升、新地址驟增等均未出現。這令人困惑,本周期這一“周期律”會否繼續壓制市場,塑造周期頂部,還是會就此失效?2022年11月啓動的這輪BTC牛市,會否在10月終結?

本期報告,EMC Labs使用自研“BTC周期多因子研判模型”,對本周期以來的BTC價格走勢做全面分析,厘清哪些市場力量和底層邏輯真正推進了周期進行,並最終對BTC價格會否在10月見頂,給出我們的分析和判斷。

回看歷史,上一周期的主要買家之一FTX及其貸方Voyager Digital等機構的破産,標誌著該周期的出清完成。FTX破産後,BTC價格由底部區間的20000美元再跌至15476美元(Coinbase數據,後同),最低點出現在2024年11月21日。

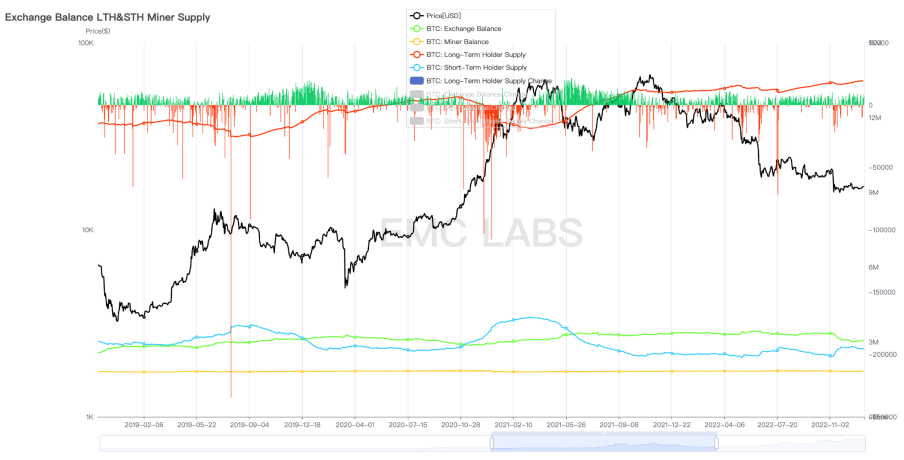

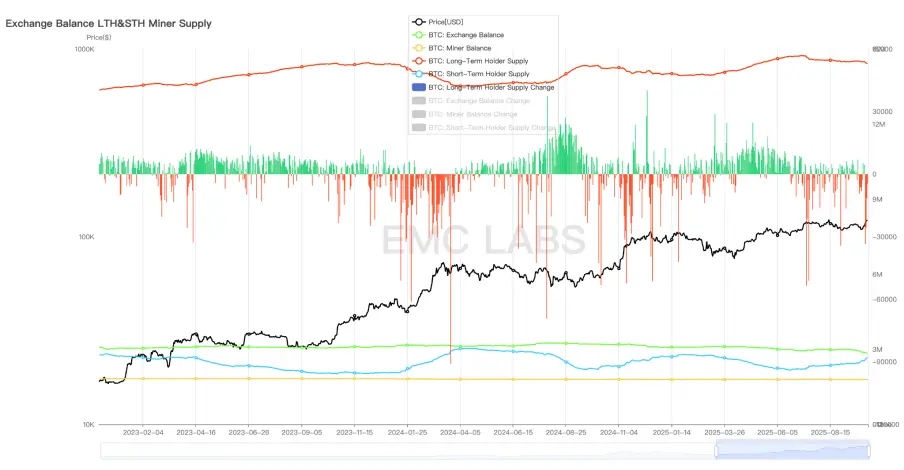

FTX等機構的破産加劇了市場見底,但決定周期終結的根本力量卻是長手群體(長期投資者)的止盈抛售。在市場狂熱時短手搶籌而長手抛售,在市場冷卻時短手抛售而長手轉而增持。

與以往周期一樣,長手在上一周期的熊市階段即開始收集籌碼。進入底部階段,短手虧損抛售規模開始減小,長手的買力開始轉化為推動價格向上的動力,推動BTC及加密市場告別底部開啓新周期。

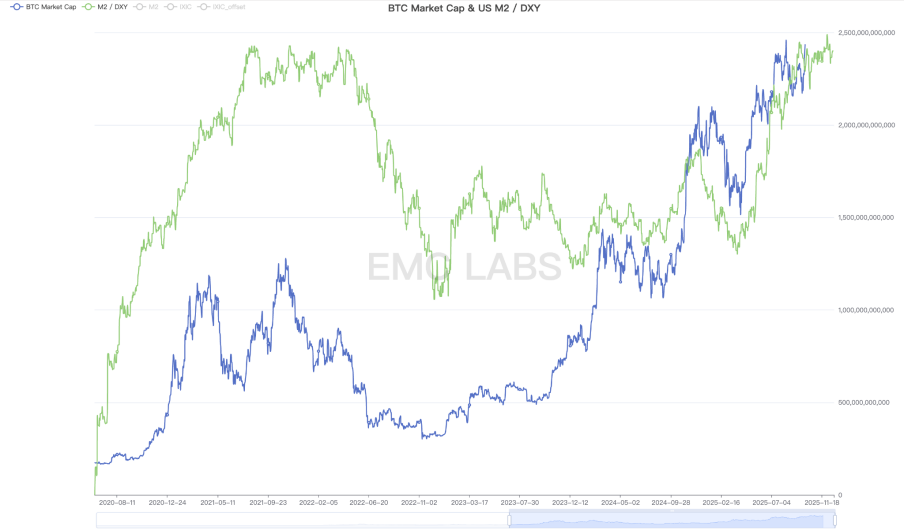

與此同時,後疫情時代美聯儲加息周期開始臨近尾聲,並於2023年7月26日正式結束。因前瞻交易原因,納斯達克綜合指數於2022年10月13日見底,並在2023年1月走出底部區間。BTC價格基本與此同步,早於正式停止加息9~10個月左右。

加息周期臨近尾聲,銀根縮緊導致美國區域銀行(矽谷銀行、第一共和銀行)出現破産案例,美國政府被迫緊急釋放流動性。美國M2/DXY指數開始觸底反彈,為美國股市及BTC觸底反彈提供了外部環境。

我們將“2022.11~2023.09”界定為本周期的第一階段。配合宏觀流動性的改善,加密市場内部持幣結構所産生的張力成為本階段BTC價格上漲的根本動力。

美聯儲加息於2023年7月正式結束,長手的增持行為一直持續到2023年9月底。

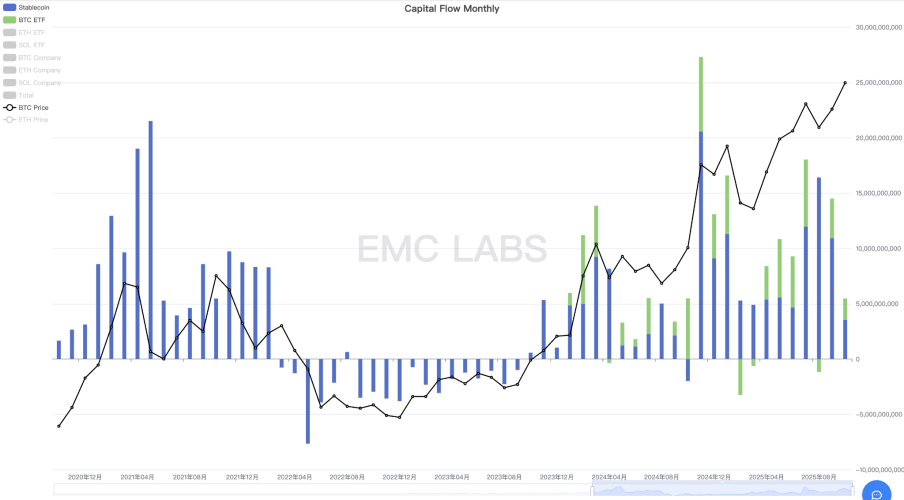

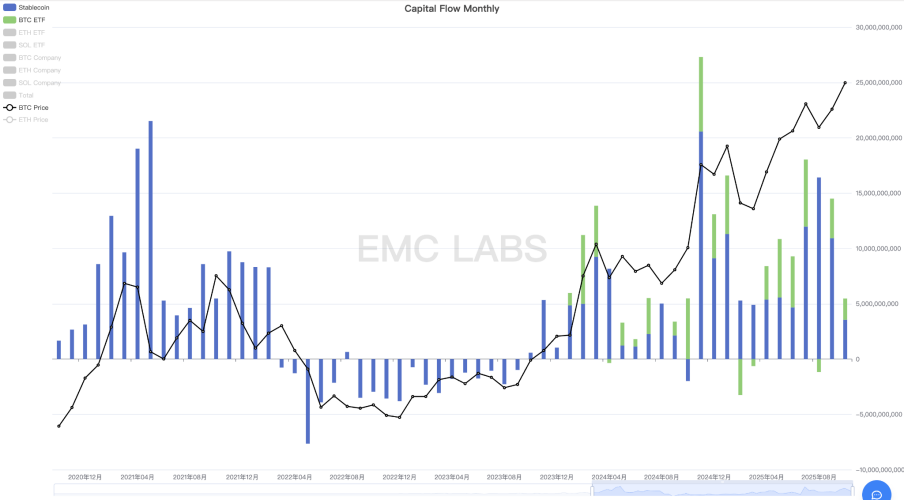

日後叱咤風雲的DATs公司和BTC Spot ETF,此時尚未成為主導力量,追漲殺跌的散戶群體仍未覺醒。這一階段穩定幣發行量處於萎縮狀態,資金仍在流出加密市場。長手群體的周期性增持是市場上行的主要力量。

第一階段,BTC自低點的15476.00美元最高反彈至31862.21美元,最大漲幅105.88%。

美國通脹持續回落,2023年7~9月CPI的短暫反彈被認為是虛驚一場,7月最終被確認為美聯儲本輪加息周期的結束月。

隨著市場預期的改變,風險資産開始受到資金青睐,風險偏好的變化為BTC啓動第二階段的行情做好了準備。

真正推動BTC啓動本周期第二階段行情的是BTC Spot ETF的批復預期,以及2024年4月的BTC第五次減半。

貝萊德、富達等華爾街傳統資管巨頭,在2023年6月向SEC提交BTC Spot ETF申請,前瞻性投機交易資金暗中集結。

以2024年1月10日SEC批復BTC Spot ETF為界,第二階段的行情又分為上下半場,上半場(2023.10~2024.01.10)由押注ETF批復的投機資金主導,下半場(2024.01.10~2024.03.14)行情由ETF通道帶來的增量資金(超120億美元)主導。

此外,穩定幣通道在10月也徹底擺脫流出態勢,恢復流入,至3月底,總計新增發行超過260億美元,是上半場的主要驅動力量之一。

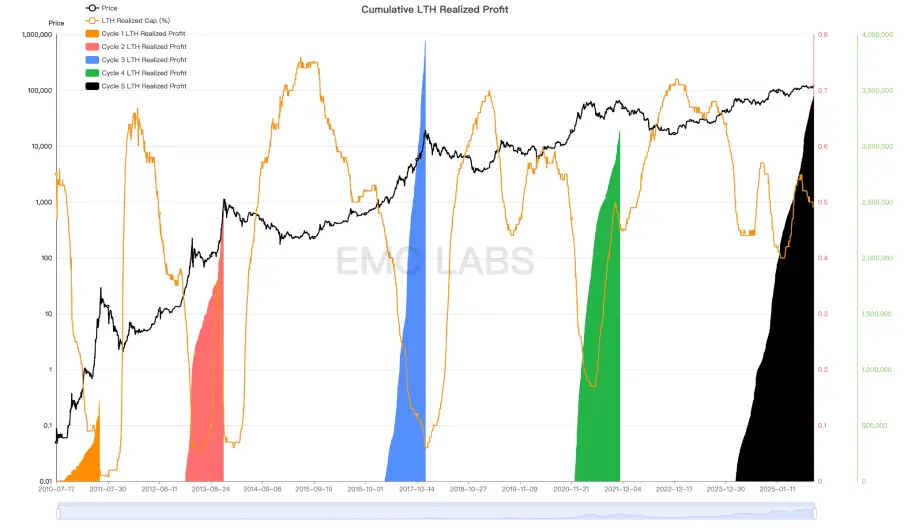

自2024年10月本階段行情啓動,長手群體啓動減持,至行情結束減持規模達到90萬枚之多。

這一階段的行情由BTC Spot ETF通道投機/投資資金、場内投機/投資資金(表現為穩定幣大量增發)及長手減持共同主導。買力大於賣力,BTC價格大幅上行,且行情非常兇猛。

第二階段,BTC自低點的26955.25美元,最高上漲至73835.57美元,最大漲幅173.92%。

在第二階段分析中,我們指出基於BTC減産這一傳統敘事的投資/投機資金,亦是決定行情的重要因素。這一點在第三階段的行情中有明確體現。

2024年4月19日,BTC完成第4次減半,區塊獎勵從6.25 BTC降至3.125 BTC。雖然超過95%的BTC已經進入流通,減半對市場實際供應的影響已大幅下降,但圍繞減半所進行的投機行情的確透支了BTC的上漲空間。自2024年4月起,至9月,BTC進入了長達7個月的震蕩調整。

由資金統計可見,在3月BTC到達階段性高點之後,BTC Spot ETF通道的資金流入規模有所萎縮但仍保持較高水平,然而穩定幣通道萎縮程度更大,甚至一度轉為流出。

這一期間,雖然美聯儲已經停止加息,但降息仍未啓動,ETF通道資金流入規模明顯減少,疊加場内資金隨減半來臨而離場,被透支的行情只得向下修訂,尋求新的價格平衡。

市場能夠再平衡,而沒有陷入熊市,維穩力量來自長手群體。我們注意到進入4月份之後,伴隨流動性退潮,長手停止了減持,7月之後啓動了增持。長手的行為符合這一群體的既往行為特徵,為市場勾勒出階段性底部區間。

第三階段,最高價格109588美元,最低價格74508美元,最大跌幅32.01%,並未超出BTC牛市回調阈值。

自2023年7月停止降息之後,聯邦利率持續維持在5.25~5.50的高位以壓制CPI回落。高利率逐步損害了就業市場,美聯儲終於在2024年9月的議息會議上再啓降息,並在年底前完成了75個基點的降息。

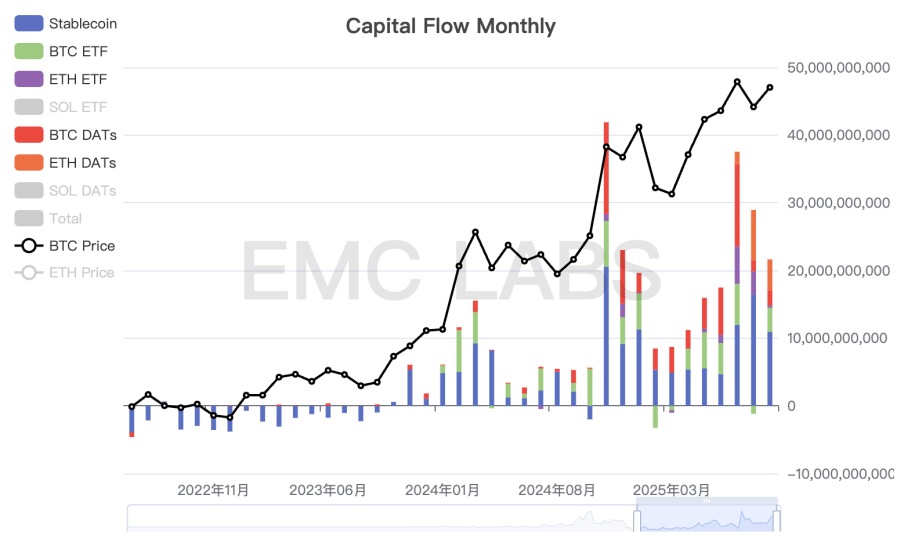

降息推動全市場風險偏好提升,資金透過BTC Spot ETF和穩定幣通道大規模湧入加密市場。截止2025年1月底,美國11支BTC Spot ETF管理規模超過1000億美元,創下多項歷史記錄。這表明,BTC“數字黃金”的敘事已經獲得華爾街的青睐,BTC正在實現從另類資産到主流資産的轉變。

除降息之外,BTC上漲的另一個催化劑是美國總統大選。此次競選中,共和黨候選人唐納德·約翰·特朗普對加密貨幣的態度發生了180度轉變,成為美國最為“加密友好”的總統候選人,其家族企業甚至在其獲勝後發行了MEME代幣Trump。

特朗普在就任總統之後,簽署行政令支持數字資産與區塊鏈技術,成立跨部門工作組審查現有監管政策,宣佈建立“比特幣戰略儲備”和“美國數字資産儲備”,簽署“天才法案”(GENIUS Act)推動穩定幣合規發展。此外,還認命“加密友好”人士擔任財政部長和SEC主席,切實推動了加密資産及區塊鏈技術在美國的發展。態度之友好、政策之密集是史無前例的,縱中本聰再世恐也難以置信。

伴隨特朗普競選,海量資金通過ETF和穩定幣通道迅速注入加密市場,形成了本輪周期迄今為止最大規模的資金流入。與此同時,長手群體再次啓動抛售,鎖定利潤。

受美國加密友好政策的推動,加密資産逐步成為美國主流資産,除BTC Spot ETF之外,以Strategy為代表的幾十家DATs公司加入囤積BTC等加密資産的爭奪戰。這兩大群體已經成為BTC市場的最大買家。

BTC Spot ETF及DATs公司持有的BTC已超過或逼近5%。

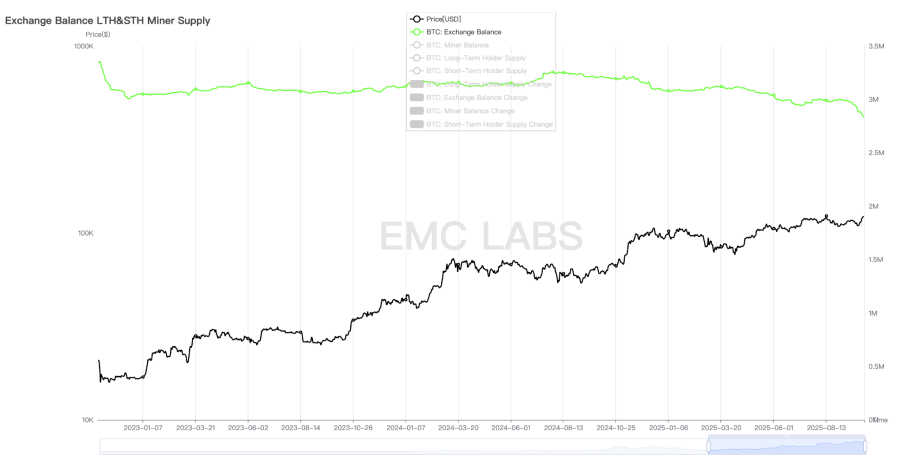

伴隨BTC Spot ETF和DATs公司的大規模介入,BTC迎來一個大換手時代。大量BTC正從早期持有者轉入BTC Spot ETF和DATs公司的託管賬戶。這使得早期Crypto持有者慣常使用的中心化交易所持有的BTC在本階段開始大幅下滑。截止2025年9月底,超過40萬枚BTC流出了中心化交易所的管理地址,以10萬美元計,價值超過400億美元。

在這一階段及之後,這種流出仍在持續,它顯示出BTC這一資産目前正處於歷史性的換手之中。早期投資者(包括7年以上的持有群體)正在兌現巨額利潤退場,而傳統資金正在轉變為這一資産的長期投資者。早期投資者的行為受減半周期影響非常大,而DATs公司似乎傾向於持續買入長期持有,BTC Spot ETF通道的持有者行為則受美股走勢影響更大。

這一持幣結構的變化,使得BTC的周期塑造變得更加復雜。

這一段市場動力來自降息和特朗普加密友好政策預期所帶來的投機行為,加密市場在這一階段獲得創記錄的資金流入。

第四階段,BTC價格由低點63301.25推升至109358.01美元(於特朗普上任日的2025年1月20日錄得),最高漲幅達到72.76%。

在我們的研究框架裡,第五階段是外部黑天鵝事件疊加激情投機後的情緒回潮所形成的又一次中期調整。降息暫停與關稅戰所帶來的市場動蕩,在時間上和看空間上均達到了阈值,最終形成了這個特殊的階段。

因為美股及加密市場對於持續降息定價較為充分,所以當2025年1月美聯儲停止降息並表態重新聚焦降低通脹的使命後,處於歷史高位的美股及BTC進入高處不勝寒的叵測狀態。當特朗普宣佈遠超預期的關稅稅率後,市場一頭栽入暴跌模式。

納指自高點最大調整幅度接近17%,BTC最大調整幅度達到32%。BTC的跌幅雖然較大,但幅度仍未超過BTC在牛市中的回調阈值。

最終,伴隨關稅戰引發的恐慌和美國經濟硬著陸的憂慮消退,美股及加密市場均在4月實現V形反轉,7月後不斷創出歷史新高。

V形反轉背後,DATs公司、BTC Spot ETF通道和穩定幣通道資金洶湧搶籌,此外長手群體在下跌後適時重回增持,再次發揮了市場穩定器的作用。

第五階段,最高價格73777美元,最低價格49000美元,最大跌幅33.58%,並未超出BTC牛市回調規模。

黑天鵝導致的市場暴跌被抄底資金和長手增持逐步收回,到7月份BTC已創下123000美元的歷史新高。

此時,長手群體啓動了本周期的第三次大抛售,直到今天。承接方是DATs和BTC Spot ETF通道資金。

在9月降息前,前瞻交易繼續主導市場,7~9月資金大幅流入但流入規模遞減,這使得BTC在降息之後迎來小幅調整。長手減持成為影響市場運動的主要活動。

本周期以來,伴隨第三波上漲,長手正在進行第三輪大規模抛售。據鏈上數據,長手本周期已鎖定超過350萬枚BTC的利潤,這一規模已經達到以往周期頂部區域時的阈值。截止今日,長手仍在繼續大幅抛售BTC。

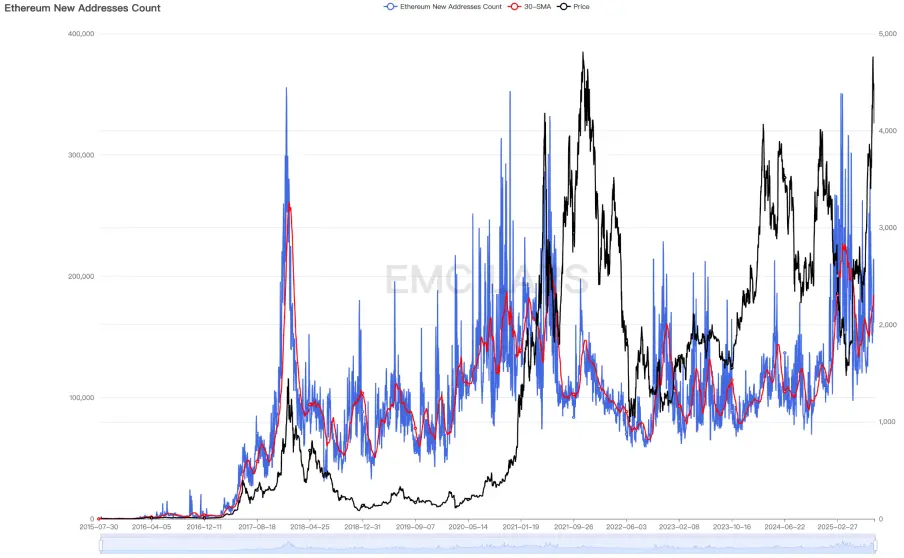

在以往BTC減半形成的牛熊周期中,BTC減産和長手收集和派發籌碼是形成周期的決定性因素,而圍繞減産形成的投機情緒驅動新投資者入場是形成周期頂部的必要條件。在以往周期中,這種投機新手入場表現為比特網絡錢包新增地址的激增。

然而,隨著BTC共識擴散,每個周期BTC所能激發創建的新地址規模已經止步不前,2024年以來BTC新增地址已經跌至以往熊市時的水平。當然這不能簡單判定為新入場的參與者減少了,因為2024年1月美國11支BTC Spot ETF批復後,很多投資者開始採用ETF通道參與,這大幅減少了BTC錢包地址的創建。

但當觀察最大的SCP平台Ethereum時,我們可以注意到本周期新增地址出現了相同的情形。

這使得我們不得不相信,BTC市場結構發生了劇變,整個加密市場也正在步入新的發展階段。簡單按照周期律預測市場頂部,或追逐熱點不假思索地購入幣種並期待高收益已經過時。

甚至BTC可能已經走出舊周期,進入新周期,其見頂方式、見頂時間及熊市回調幅度可能會發生徹底改變。

由以上回顧和觀察,我們得出一個初步結論:本輪牛市的上漲動力主要來自産業政策的促動和傳統渠道的增量資金,減産及産業創新未能如以往一樣帶來巨大的資金流入,進而促發一個Crypto市場萬幣齊飛的全面牛市。

雖然本輪牛市運行期間,行業亦發生了Ethereum Layer 2、BTC Ordinals、Restaking、Solana復興和DePhin等細分領域的創新,但這些創新與此前的ICO和DeFi狂潮相比,所吸引的資金是脈沖式的,且極其有限。

這使得在2022年11月,BTC重啓新周期牛市以來,加密市場的大部分Coin和Token的價格只出現了脈沖式的階段性上漲,甚至共識最大、用例最多的SCP平台代幣ETH在2025年價格度一度跌回牛市起點前。

BTC正在走出舊周期進入新周期,DATs公司和BTC Spot ETF通道的資金在市場情緒與自身邏輯的驅動下,正在試圖重塑周期的邏輯與形態。然而,過去16年來在周期運動中發揮決定性力量的BTC長手群體依然持有超過超過1500萬枚BTC,佔據已發行BTC的70%之多,且這一群體依然在按照周期律行事。

支持尚未見頂甚至走出新周期的因素包括:DATs公司突出的募資能力和長期持有策略、美國仍在推出和落地加密友好政策,以及降息周期重啓引發的高風險資産配置趨勢。

究竟是長手賣力榨幹流動性完成舊周期頂部鑄造,還是降息環境中買力埋葬賣壓追隨美股走出長牛新周期?這一博弈仍在進行中。

我們傾向於周期將會適當延長,BTC10月見頂仍是小概率事件,但如果長手群體堅持持續抛售,牛市於本年度結束則是大概率事件。而牛市後的熊市調整的時間和空間均可能大幅減少,具體將視新買家的行為而定。

結束已經開始。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。

PANews是區塊鏈和Web3.0領域領先的智庫型信息平台,為行業用戶提供具有國際視野的前沿資訊與報告。PANews優質多元的内容以圖文、音頻、視頻等形式在全網多渠道覆蓋,包含推特、微博、抖音、視頻號等主流平台,旨在成為用戶的Web3信息官。PANews同時還是騰訊新聞的内容合作夥伴,内容被福佈斯、財新等媒體引用,獲得騰訊新聞、今日頭條、澎湃新聞等頒發的相關獎項。PANews的兩位聯合創始人均為福